CENTRO UNIVERSITÁRIO CURITIBA – UNICURITIBA

PROGRAMA DE PÓS-GRADUAÇÃO - MESTRADO EM DIREITO

JOSÉ JULBERTO MEIRA JUNIOR

CONVÊNIOS NO ÂMBITO DO ICMS, MORALIDADE, LEGITIMIDADE E LEGALIDADE

CURITIBA

2018

JOSÉ JULBERTO MEIRA JUNIOR

CONVÊNIOS NO ÂMBITO DO ICMS, MORALIDADE, LEGITIMIDADE E LEGALIDADE

Dissertação apresentada ao Curso de Mestrado em Direito Empresarial e Cidadania do Centro Universitário Curitiba, como requisito parcial para obtenção do Título de Mestre em Direito.

Orientador: Prof. Dr. Demetrius Nichele Macei

CURITIBA

2018

TERMO DE APROVAÇÃO

JOSÉ JULBERTO MEIRA JUNIOR

CONVÊNIOS NO ÂMBITO DO ICMS, MORALIDADE, LEGITIMIDADE E LEGALIDADE

Dissertação aprovada como requisito parcial para obtenção do título de Mestre no Programa de Mestrado em Direito Empresarial e Cidadania do Centro Universitário Curitiba – UNICURITIBA:

Orientador: _______________________________________

Prof. Dr. Demetrius Nichele Macei

Centro Universitário Curitiba – UNICURITIBA

Coorientador: _______________________________________

Prof. Dr. Francisco Cardozo Oliveira

Centro Universitário Curitiba – UNICURITIBA

______________________________________

Prof. Dr. Roque Antonio Carrazza

Professor Convidado – PUC SP

Curitiba, 22 de junho de 2018.

Dedico à Fernanda, minha esposa,

pelo apoio incondicional, porém crítico e muito construtivo, nesta caminhada acadêmica, pois nos momentos de dificuldade sempre teve a palavra certa para nos motivar.

Às minhas queridas filhas Ana Flávia e Melissa,

a quem devoto todo amor do mundo, pedindo desculpas pelos inúmeros momentos que estive ausente em suas vidas.

Aos meus pais, Leonor e Julberto, bem como à minha família, por quem sou muito grato, pela lição de vida de correção baseada no trabalho, na honestidade, no amor e na confiança em Deus, meu eterno agradecimento.

Aos meus amigos, meus colegas de trabalho e do programa de mestrado, o que inclui a todo corpo docente, sua direção e os seus funcionários, que muito contribuíram com minhas pesquisas e que nas horas de maior dificuldade e ausência foram verdadeiros companheiros na busca da verdade.

AGRADECIMENTOS

Primeiramente, agradeço ao Supremo Árbitro dos Mundos que nos possibilitou e permitiu a conquista de mais este degrau em busca do conhecimento e do aperfeiçoamento no estudo do Direito, que é a forma de pacificação dos conflitos humanos mais eficiente já criada pelo ser humano, tornando-nos melhor e mantendo a acesa a chama de um eterno buscador que sabe haver muito a caminhar ainda, pois a evolução não se limita à vida acadêmica.

Ao Prof. Dr. Francisco Cardozo Oliveira, coorientador, mestre de sabedoria ímpar, o qual deu o estímulo ao presente trabalho e, com sua paciência orientou e corrigiu os passos desta pequena pesquisa, fomentando-a no sentido da precisão metodológica e terminológica, fazendo a “Ciência Feliz”, ficando aqui registrado meu reconhecimento e agradecimento.

Ao Prof. Roque Antonio Carrazza, expoente do Direito Tributário Nacional, nossa enorme gratidão, respeito e admiração por ceder parte de seu precioso tempo, sua inteligência e seu enorme arcabouço jurídico para a análise do presente trabalho e na participação das bancas, nos brindando com informações preciosas e orientação segura, permitindo que se qualificasse o resultado, permitindo-nos indisfarçável orgulho por tê-lo entre meus avaliadores.

Ao Prof. Dr. Demetrius Nichele Macei, que não só foi o grande responsável pelos primeiros passos no caminho do mestrado, com o incentivo inicial (e por toda a caminhada enfim), mas porque não se furtou ao desafio e aceitou o encargo de nos orientar com muita competência e conduta acadêmica sempre ética; nos atendeu em todas os instantes que procurado, compreendeu, corrigiu rumos do trabalho, e quando necessário, nos motivou, apoiando-nos de forma competente, honesta e respeitosa nesta caminhada, fica aqui o meu eterno sentimento de gratidão ao orientador, amigo e irmão. Deixo aqui gravado para a posteridade o mais sincero agradecimento, exteriorizando a satisfação de tê-lo tido como orientador, observando que, se há méritos no resultado, são, em muito, devidos a esse incansável Professor! Obrigado!

“Um homem precisa se queimar em suas próprias chamas para poder renascer das cinzas.”

Friedrich Nietzsche

RESUMO

CONVÊNIOS NO ÂMBITO DO ICMS, MORALIDADE, LEGITIMIDADE E LEGALIDADE

Resumo: A presente pesquisa, analisa o instituto do convênio no âmbito do ICMS, desde sua origem, peculiaridades e funções, até os seus limites legais e constitucionais a serem observados, tanto pelo órgão cçriador, o Conselho Nacional de Política Fazendária (CONFAZ), como pelas unidades federadas. A edição dos Convênios ICMS, atende a necessária harmonização no tributo, em nível nacional, visando a pretendida neutralidade fiscal, uma vez que se trata de imposto de competência estadual em ambiente federativo único no mundo; é composto de 27 Estados-Membros, com competência para instituí-lo e administrá-lo, sendo fundamental, a observância do chamado pacto federativo, para que o limite de atuação de cada um desses entes federados, seja demarcado dentro do previsto contexto constitucional, permitindo-se asseverar a moralidade e a legitimidade que dele decorrem, resultando em justiça fiscal no cenário empresarial e ao próprio cidadão brasileiro, que acaba contribuindo com ele, ao final de toda a cadeia de consumo.

Palavras-chave: Convênios ICMS – Pacto Federativo – Constitucionalidade – Legalidade – Moralidade – Legitimidade - Estados-Membros

ABSTRACT

CONVENTIONS IN THE FIELD OF ICMS, MORALITY, LEGITIMACY AND LEGALITY

Summary: The present study analyzes the ICMS agreement, since its origin, its peculiarities and functions, as well as its legal and constitutional limits to be observed by both the creator, the National Council of Finance Policy (CONFAZ) and the units federated The edition of the ICMS Agreements meets the necessary harmonization in tribute at the national level, aiming at the desired fiscal neutrality, since it is a tax of state competence in a single federative environment in the world, since it is composed of 27 Member States, with It is fundamental to observe the so-called federal pact so that the limit of action of each of these federated entities is demarcated within the foreseen constitutional context, allowing to assert the morality and the legitimacy derived therefrom , resulting in fiscal justice in the business scenario and the Brazilian citizen himself who ends up contributing to it at the end of the entire consumption chain.

Key words: Agreements ICMS - Federal Pact - Constitutionality - Legality - Morality - Legitimacy - Member States

LISTA DE SIGLAS

ADCT - Ato das Disposições Constitucionais Transitórias

ADINs - Ações Diretas de Inconstitucionalidade

AE – Acordo entre os Estados

CF/88 - Constituição Federal de 1988

CONFAZ - Conselho Nacional de Política Fazendária

ICMS - Imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação”.de Transporte Interestadual e Intermunicipal e de Comunicação

ISS - Imposto sobre Serviços

ISSQN - Imposto sobre Serviços de qualquer natureza

LRF - Lei de Responsabilidade Fiscal

RICMS-PR - Regulamento do Imposto relativo à Circulação de Mercadorias e Prestação de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação

ST – Substituição Tributária

STF - Supremo Tribunal Federal

STJ - Superior Tribunal de Justiça

SIGLAS E NOMENCLATURAS

AE – Acordo entre os Estados

CTe – Conhecimento de Transporte Eletrônico

ECD – Escrituração Contábil Digital

ECF – Escrituração Contábil Fiscal

EFD Contribuições – Escrituração Fiscal Digital Contribuições (PIS, COFINS e CPRB)

EFD ICMS IPI – Escrituração Fiscal Digital ICMS/IPI

EFD-Reinf - Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais

e-Financeira - Conjunto de arquivos digitais referentes a cadastro, abertura, fechamento e auxiliares, e pelo módulo de operações financeiras exigida pela RFB.

BP-e – Bilhete de Passagem Eletrônico

MDF-e – Manifesto Eletrônico de Documentos Fiscais

NFC-e -Nota Fiscal de Consumidor Eletrônica

NF-e – Nota Fiscal Eletrônica

NFS-e – Nota Fiscal de Serviços Eletrônica

RFB – Receita Federal do Brasil

SINIEF: Sistema Nacional de Informações Econômico-Fiscais

SPED – Sistema Público de Escrituração Digital

LISTA DE ABREVIATURAS

a. - ano

ampl. - ampliado

art. - artigo

ago. - agosto

CF - Constituição Federal

coord. – coordenador

EC – Emenda Constitucional

ed. – edição

fls. - folhas

inc. – inciso

lcp – lei complementar

min. - ministro

nº - número

org. – organizador

p. – página

ver. – revisado

UF – Unidade Federada

v. – volume

LISTA DE SÍMBOLOS

[...] - omissão de palavras em citação ou parte do texto citado.

SUMÁRIO

1. CONSIDERAÇÕES INICIAIS 14

2. O ICMS NO SISTEMA TRIBUTÁRIO, SUAS PECULIARIADES E COMPETÊNCIAS COMO ANTECEDENTES DOS CONVÊNIOS 21

2.1. O ESTIGMA DA FEDERAÇÃO BRASILEIRA E O PRINCÍPIO FEDERATIVO 33

2.2. A TERRITORIALIDADE E A COMPETÊNCIA TRIBUTÁRIA 45

2.3. A EXTRATERRITORIALIDADE E A NECESSIDADE DE ACORDOS ENTRE AS UFs 50

3. LIMITES CONSTITUCIONAIS TRIBUTÁRIOS APLICÁVEIS AOS CONVÊNIOS ICMS, SEUS PRINCÍPIOS E SOBREPRINCÍPIOS 58

3.1. A LEGALIDADE 66

3.2. A MORALIDADE 83

3.3. A LEGITIMIDADE 96

3.4. A SEGURANÇA JURÍDICA 103

4. O CONFAZ E SUA RAZÃO DE EXISTIR 110

4.1. UM POUCO DO HISTÓRICO DO CONFAZ E SUA ATUAÇÃO AO LONGO DOS ANOS 119

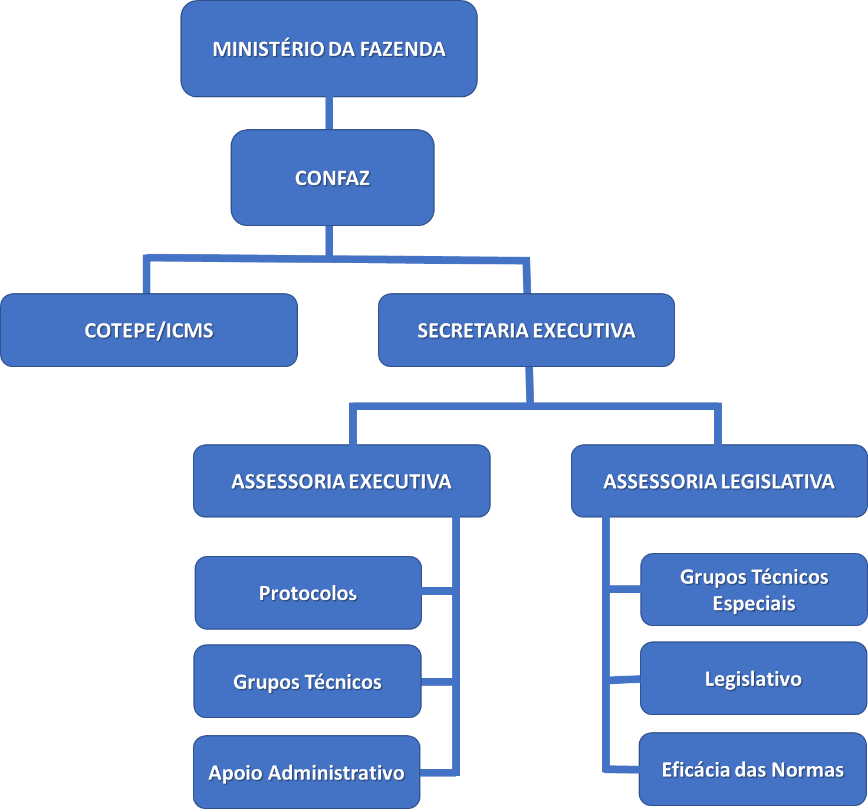

4.2. ESTRUTURA DO ÓRGÃO E SUAS COMPETÊNCIAS 130

4.3. ASPECTOS CONCEITUAIS E DIFERENCIAIS DOS CONVÊNIOS, PROTOCOLOS E AJUSTES 135

4.4. A DINÂMICA DE APROVAÇÃO DOS CONVÊNIOS 149

4.5. A QUESTÃO DA UNANIMIDADE NA APROVAÇÃO DOS CONVÊNIOS 152

5. FUNDAMENTOS DE VALIDADE DOS CONVÊNIOS E SUA NATUREZA JURÍDICA 167

5.1. MODALIDADES DE CONVÊNIOS 177

5.2. O PAPEL DA LEI COMPLEMENTAR PARA O ICMS, OS CONVÊNIOS E A “GUERRA FISCAL” 187

5.3. A QUESTÃO DA INTERNALIZAÇÃO DOS CONVÊNIOS 205

5.4. OUTRAS CONSIDERAÇÕES DE RELEVO 237

a) O Convênio ICM 66/88 e o seu papel supletivo da “Lei Complementar” do ICMS 244

b) O Convênio ICMS 07/89 e o conceito de semielaborados 246

c) O Convênio ICMS 93/2015 e a EC 87/2015 247

d) O Convênio ICMS 52/2017 e a substituição tributária 249

e) O Convênio ICMS 190/2017 e os benefícios fiscais concedidos sem o respaldo da LC 24/75 252

f) A proposta de súmula vinculante 69 259

g) A utilização dos Convênios como instrumento de Fomento 263

6. CONSIDERAÇÕES COMPLEMENTARES DE CARÁTER GERAL 271

7. CONCLUSÃO 285

REFERÊNCIAS 291

ANEXOS:

Anexo 1 – Lei Complementar 24/75 313

Anexo 2 – PLS 375/2012 317

Anexo 3 – Lei Complementar 160/2017 329

Anexo 4 – Regimento Interno do CONFAZ 334

Anexo 5 – Convênio ICMS 93/2015 346

Anexo 6 – Convênio ICMS 52/2017 351

Anexo 7 – Convênio ICMS 190/2017 373

CONSIDERAÇÕES INICIAIS

Ao se tratar de Convênios no âmbito do ICMS como um instrumento do federalismo, invoca-se, a pretexto de considerações iniciais, a preocupação com os limites existentes ao seu uso, tanto na lei quanto na Constituição Federal, tendo-se em vista a problemática de fundo existente quanto à constitucionalidade dos mesmos e o natural respeito à legalidade nos seus vários nuances, até mesmo para se compreender a amplitude do instituto na esfera tributária, bem como os seus desdobramentos.

Os Convênios ICMS carregam consigo a nódoa de matéria afeita exclusivamente ao universo tributário, podendo-se observar, no entanto, de forma apriorística, estar-se, diante de um instituto oriundo do Direito Administrativo, o que admite, por óbvio, um liame lógico entre os dois cernes do Direito, permitindo-se, mesmo que preliminarmente, ao reconhecimento da interdisciplinaridade entre ambas as disciplinas que afetam direta ou indiretamente a atividade empresarial em nosso País e do próprio consumidor em função da repercussão do tributo nos preços dos bens e serviços a ele sujeitos.

A alegada conexão de ramos distintos do Direito, parte do fato de que, em sua gênese, encontramos os convênios administrativos, e embora não se configurem essencialmente como leis, são diferentes daqueles, pois acabam também sendo instrumentos do direito tributário em sua finalidade, sendo facilmente concebidas no contexto da legislação tributária a partir da intelecção dos artigos 96 e 100, IV do CTN1, como também se depreende do magistério de Roque Carrazza.2

O tema ora proposto reveste-se de questão de ordem prática e consiste em buscar base para a atuação dos empresários e dos operadores do direito diante do cenário político e econômico atual a partir da realidade normativa existente, que, por sua vez, sugere que se esteja longe daquela prevista na Constituição em que prevalece o império da lei.

Destaque-se ainda que a legislação criada pelo Conselho Nacional de Política Fazendária, que produz os Convênios ICMS, vem sistematicamente, suprindo a atuação do legislativo brasileiro, e para muitos ultrapassando o limite de sua atuação dentro da hierarquia clássica defendida por Kelsen3, gerando reflexos para a atividade empresarial (e para o consumidor por corolário natural), em especial custos de procedimentos e obrigações acessórias e até mesmo principal em alguns casos4, em potencial desrespeito a anterioridade e à legalidade (dentre outros) e, ato contínuo, em aparente e flagrante desrespeito aos preceitos fundamentais defendidos em nossa Carta da República.

Tais mazelas, sob o prisma analítico, permitem, tendo-se em vista a atividade empresarial, que se empreste a preocupação apresentada por Juarez Freitas5, quando definiu a sustentabilidade como um princípio antes de tudo.

Para ele “trata-se de princípio constitucional que determina, com eficácia direta e imediata, a responsabilidade do Estado e da sociedade pela concretização solidária do desenvolvimento material e imaterial, socialmente inclusivo, durável e equânime, ambientalmente limpo, inovador, ético e eficiente, no intuito de assegurar, preferencialmente de modo preventivo e precavido, no presente e no futuro, o direito ao bem-estar.” Esta preocupação, fazendo-se o necessário liame, representa, em última instância, também um direito fundamental não só dos indivíduos enquanto pessoa física, mas também como empresas enquanto pessoas jurídicas.

Esta conceituação, aliás, mereceu de Fábio Konder Comparato6 comentários que partiram de um pressuposto, também esposado por Claude Lévy-Strauss, da ideia de que se conceituar ou categorizar os indivíduos e grupos humanos é relativamente recente na história, sendo que o período axial7 é que fez despontar a ideia de uma igualdade essencial entre todos os homens.

Para ele, há o direito a ser igualmente respeitado, pelo simples fato de serem humanos, nascendo da lei escrita, como regra geral, e isto porque os indivíduos8 constituíram sociedades organizadas. Complementa, ainda, ressaltando que, com a Declaração dos Direitos Humanos, tivemos a condensação de toda riqueza que envolve o tema (reflexões da filosofia contemporânea sobre a essência histórica da pessoa humana9), observando que todo homem tem o direito de ser, em todos os lugares, reconhecido como pessoa.10

É nítido que o tema apresentado à investigação permitiria um tratado, fato não admitido para um estudo que se pretende limitar ao uso dos Convênios ICMS num universo pontual de questionamentos (o que pode ser prenúncio de uma natural e esperada frustração de quem dele puder ter acesso), havendo questões que não serão por certo respondidas a bem da verticalização do tema proposto, considerando-se prioritário, neste instante, aquilo que seja necessário ao desiderato titular e com foco ao seu papel instrumental no universo posto em discussão, qual seja, o papel dos Convênios no âmbito do ICMS, analisando sua constitucionalidade, suas regras e a sua efetividade, perpassando a temática proposta da legalidade, da moralidade e da legitimidade.

O objetivo do presente texto é discutir os limites da atuação não só do Conselho Nacional de Política Fazendária na edição de normas de regulamentação do ICMS dentro dos estritos ditames da Lei e da Constituição Federal, como também dos próprios instrumentos, perquirindo-se, enfim, em que medida os Convênios editados pelo CONFAZ podem ser utilizados no âmbito do ICMS como instrumento supletivo ou alternativo de legislação infraconstitucional sem que haja ofensa à segurança jurídica e ao princípio da legalidade.

Esta inquietude se justifica a partir de uma premissa realística, pois como a tarefa de legislar complementarmente sobre o tributo (art. 146 da CF/88) é do Congresso Nacional e ele não vem atendendo a demanda dentro da velocidade e com a efetividade que as atividades mercantis exigem, o CONFAZ ver “legislando suplementarmente” sobre o tema, por intermédio de Convênios, ensejando o natural questionamento acerca do (des)respeito ao seus balizamentos constitucional e legal.

Essa ação vem gerando inquirições acerca do limite de atuação desse órgão e se o mesmo não estaria suplantando os limites legais e constitucionais, também porque, nos últimos anos, em função da grave crise política que vivemos, quando temos um legislativo, insensível à realidade empresarial11, que ao não cumprir o seu papel abriu espaço para a uma aparente atuação excessiva do CONFAZ.

É cediço que a própria pesquisa oferece inúmeras possibilidades de análise e a mera citação introdutória de suas ponderações preambulares não sintetiza a amplitude possível que se pode dar ao tema no contexto tributário, sob pena de se estar horizontalizando a pesquisa e não se conseguir expor resultados concretos da mesma.

A pretexto de compreensão da opção pela verticalização do tema (e que certamente gera uma natural incompletude), pretendeu-se, sob a perspectiva do ICMS, demonstrar-se o quão rico o mesmo se apresenta para o estudioso do direito tributário pátrio; notadamente porque, embora nos proponhamos a tecer considerações sob a ótica da legalidade, da legitimidade e da moralidade tributárias, o mesmo favoreceria a inúmeras possibilidades, que se fossem trazidas, não permitiriam chegar-se a bom termo, dada a infinidade de considerações possíveis, conforme o prisma a ser examinado.

Na estratégia teórica utilizada, o presente trabalho buscou, a partir de um pressuposto de investigação histórica e sociológica dos direitos sociais, o exame da problemática existente hoje estabelecida e para a realização da investigação partiu-se de um contexto teórico-bibliográfico amplo, pelo qual foram aplicados textos constantes de livros, artigos e publicações jurídicas no geral, bem como pesquisas jurisprudenciais pertinentes ao tema.

O tema foi abordado com o uso do método dedutivo e dialético, tendo-se como ponto de partida o estudo sobre a definição e aplicação das garantias constitucionais tributárias ao caso proposto, das questões principiológicas a ele inerentes e da sua própria evolução até os dias de hoje, procurando-se fazer a abordagem sobre os direitos sociais do contribuinte, o respeito à legalidade, a questão da legitimidade e moralidade do instituto, bem como as consequências para a pretendida inclusão e sustentabilidade da atividade empresarial dentro de um contexto atual semelhante a um manicômio tributário como descrito por Alfredo Augusto Becker.12

A escolha do tema está contida na linha de pesquisa que versa sobre a “Atividade Empresarial e Constituição: Inclusão e Sustentabilidade”, notadamente sob a ótica constitucional tributária, traduzindo preocupação com o dia-a-dia das empresas contribuintes do imposto em comento, sua inclusão na realidade legal hoje existente e a própria sustentabilidade disso sob o manto da legalidade e da segurança jurídica.

Anseia-se que as soluções a serem encontradas com a presente pesquisa tenham inconteste relevância social, já que ultrapassam a simples discussão acadêmica de um tema polêmico, tendo aplicação imediata no universo jurídico na seara tributária, podendo produzir resultados na atividade empresarial e no cotidiano do cidadão comum, dito contribuinte, tratando-se de tema inclusivo para as empresas que operam na atividade mercantil e para os consumidores dos bens e serviços sujeitos ao ICMS.

A pesquisa representa um aprendizado amplo no estudo da temática apresentada, mormente porque se reveste de uma realidade da atividade empresarial em cada operação e que guarda reflexos diretos e indiretos para o cidadão comum, em aparente desrespeito aos direitos fundamentais, uma vez que estamos falando de um tributo, por natureza, repercutivo e que incide sobre bens de consumo de suam importância do cotidiano do indivíduo, tais como energia elétrica, alimentos, combustíveis, serviços de transporte e de comunicação e que representa nítida restrição aos direitos individuais.

Desta forma, há uma análise possível entre a legalidade e essa mesma moralidade, tentando-se aqui abordar um viés um pouco diferenciado daquele explorado por Demetrius Macei em seu estudo intitulado “TRIBUTAÇÃO, MORALIDADE E SUSTENTABILIDADE”, quando observou, além da necessidade de sustentabilidade do tributo, o pressuposto de que, visto sob a concepção estatal, seja ele moralmente aceito.13

Esta apreensão, aliás, encontra eco em Mônica Pereira Coelho de Vasconcellos14, para quem “o dever dos súditos de contribuir para com o Estado, por meio de tributos, para que este exerça adequadamente sus funções, ganhou notoriedade no Iluminismo, a partir da obra de Adam Smith.”

Para a autora, até para a sustentação da conexão que se entende existir entre a exigência legal e o respeito ao contribuinte, destaca-se o fato de que a exigência de tributos, pressupõe critérios mínimos, uma vez que se deve perseguir (sob o viés moral) uma justiça fiscal, havendo, naturalmente, um conflito entre a eficiência arrecadatória e a justiça fiscal como assevera Klaus Tipke15, para quem, há limites à imposição tributária, antevendo-se que a própria segurança jurídica estaria afetada sem que tais limites fossem respeitados, notadamente ao decantado princípio da legalidade no contexto dos Convênios e Protocolos ICMS.

É nesse sentido que se chama a atenção para o uso do chamado topoi, que em síntese, a despeito das inúmeras discordâncias (mais pela complexidade de seu correto enquadramento), permitem, a partir de premissas válidas e verossímeis, criar-se um efeito de verdade, superando-se eventuais antinomias.

A pretexto do uso da tópica, Lúcio Ronaldo Pereira Ribeiro16, observa que há um inequívoco caráter político-ideológico da atividade decisória do magistrado, permitindo-se aqui entender, em síntese, os fins sociais da lei, que neste caso, seria a garantia constitucional, em especial o da moralidade aplicado à legalidade quanto ao contexto dos referidos Convênios e Protocolos no âmbito do ICMS.

Nesta pretensão, mas sob uma visão crítica do modelo brasileiro atual - sem esgotar-se o tema tal a profundidade de discussões que o mesmo sugere -, pode-se constatar, no âmbito peculiar do ICMS, que as figuras dos Convênios, dos Protocolos e Ajustes, são instrumentos largamente utilizados pelo Conselho Nacional de Política Fazendária (CONFAZ), frequentemente usados para atender interesses do poder tributante, fazendo as vezes de poder legiferante, e, por conseguinte, usurpando, com relativa frequência, essa função, apenas e tão somente (sic) porque nosso poder legislativo simplesmente não legisla de maneira eficiente.

Essa inércia vem dando espaço para que os Estados e o Distrito Federal o façam de maneira supletiva, extrapolando, em muitas vezes, a função atribuída a este órgão, uma vez que a dinâmica do tributo e dos negócios sujeitos ao seu talante exige efetividade que o nosso Congresso Nacional não entendeu ser uma prioridade para o pretendido Estado Democrático de Direito, abrindo-se espaço então para uma questionável atuação “supletiva” do CONFAZ em tal mister.

Outra questão remanescente das anteriores, e digna de observação, diz respeito a existência de uma diferenciação possível entre tipos distintos de Convênios envolvendo o ICMS, pois quando dos estudos preliminares, de forma divergente a de Demetrius Macei17, não se concebia tal possibilidade por compreender-se estarem dentro de uma única natureza jurídica.

Tal discussão originou-se por ocasião de evento realizado em 2016, em São Paulo18, quando Roque Carrazza, ao cabo de sua exposição, indagado sobre haver diferença entre Convênios ICMS decorrentes do art. 100, IV do CTN daqueles estabelecidos pelo art. 155, § 2º, XII, “g” da CF/88, diversamente de Demetrius Macei, entendeu pela sua inexistência19, produzindo o que poderia ser uma aparente controvérsia.

Diante de tão nobre e aparente divergência, colhendo-se o posicionamento de Marco Aurélio Greco, por ocasião do XXV Congresso do CONPEDI, realizado em Curitiba no ano de 201620, o mesmo ratificou o entendimento de Demetrius Macei, o que obrigou a uma análise mais aprofundada da temática, pois constituiu-se, em primeira observação, divergência de relevo e que ensejou investigação pontual no desenvolvimento do presente estudo.

Frise-se, ainda preambularmente, e a pretexto da discussão inicial, que, à luz do contido no artigo 176 do CTN, reside a concepção absoluta de que as isenções decorrem de lei, cabendo também a indagação se tais convênios (tratados como normas complementares pelo art. 110, IV do CTN), que não são leis em sua essência, substituiriam tal função? Uma análise da amplitude do conceito constitucional da legalidade e da dita reserva legal, portanto, passaram a fazer, parte dos objetivos de apuração da verdade, representando, a prima face, fator divisor dessa complexa temática.

Por fim, entender o papel de tais convênios e o seu alcance quando se está tratando de um tributo de competência estadual (art. 102 do CTN), com um enredo sinuoso e complexo, sujeito a 27 interesses distintos, não poderia ser limitar, portanto, a análise da potencial diferença existente entre o Convênio descrito no art. 155, § 2º, inciso XII, alínea “g” da CF/88 (a que alude a LC 24/75) e aqueles descritos nos artigos 100, IV e 199 do CTN, o que, via de consequência, resultou na pesquisa ora apresentada.

O ICMS NO SISTEMA TRIBUTÁRIO, SUAS PECULIARIADES E COMPETÊNCIAS COMO ANTECEDENTES DOS CONVÊNIOS

Ao se referir a um sistema, parte-se da acepção usualmente adotada, quando pode-se entendê-lo como sendo um “conjunto de elementos, concretos ou abstratos, intelectualmente organizados”; ou, então, um “conjunto de ideias logicamente solidárias, consideradas nas suas relações”; ou, ainda, como um “conjunto de regras ou leis que fundamentam determinada ciência, fornecendo explicação para uma grande quantidade de fatos”; ou também, uma “estrutura que se organiza com base em conjuntos de unidades inter-relacionáveis por dois eixos básicos: o eixo das que podem ser agrupadas e classificadas pelas características semelhantes que possuem, e o eixo das que se distribuem em dependência hierárquica ou arranjo funcional.” 21

Partindo-se dessa concepção é possível começar a se construir o raciocínio que permita chegar à uma primeira sintetização do significado de um sistema tributário nacional, parecendo, à primeira vista, que isso sempre foi assim em nosso País, quando, na realidade representa uma construção do embate das ideias de centralização e descentralização do poder, culminando com a federação que temos atualmente e que é de fundamental importância ao tema oferecido à análise.

Fazendo-se um escorço histórico, quando se fala de tributo e de seu sistema, e tendo-se ainda um corte na figura dos Convênios no ICMS, parte-se da condição de um contexto inicial de colônia portuguesa que evoluiu para uma nação aparentemente independente em 1822, e que, começa a justificar, pela sua exegese complexa, as razões antecedentes ao instituto objeto do presente estudo. Com a proclamação da república em 1889 e a promulgação da primeira constituição republicana em 189122, herdou-se do império, como assevera Ricardo Varsano23 “boa parte da estrutura tributária que esteve em vigor até a década de 30.”

Para Varsano isso não representou necessariamente a criação de um sistema tributário ainda, mas uma tendência de mudança, pois a concepção tributária existente, ainda era decorrente do conceito de um governo central em que os Estados e Municípios não tinham a devida autonomia:

A Constituição de 24 de fevereiro de 1891 adotou, sem maiores modificações, a composição do sistema tributário existente ao final do Império. Porém, tendo em vista a adoção do regime federativo, era necessário dotar os estados e municípios de receitas que lhes permitissem a autonomia financeira. Foi adotado o regime de separação de fontes tributárias, sendo discriminados os impostos de competência exclusiva da União e dos estados. Ao governo central couberam privativamente o imposto de importação, os direitos de entrada, saída e estadia de navios, taxas de selo e taxas de correios e telégrafos federais; aos estados, foi concedida a competência exclusiva para decretar impostos sobre a exportação, sobre imóveis rurais e urbanos, sobre a transmissão de propriedades e sobre indústrias e profissões, além de taxas de selo e contribuições concernentes a seus correios e telégrafos. Quanto aos municípios, ficaram os estados encarregados de fixar os impostos municipais de forma a assegurar-lhes a autonomia. Além disto, tanto a União como os estados tinham poder para criar outras receitas tributárias.24

Para Gustavo de Freitas Costa25 “a análise do período antecedente à formação do federalismo brasileiro demonstra um processo dialético de alternâncias entre pressões descentralizadoras e centralizadoras, com o predomínio jurídico-formal desta segunda”, que impactou diretamente na primeira Constituição republicana, verbis:

[...] o esgotamento do modelo centralizador provocou o surgimento do federalismo brasileiro, formalmente implantado através da Constituição de 1891. A ausência de um real sentimento de pacto entre os novos Estados que se formavam, dispersos na preocupação de resolverem, através da descentralização, os problemas herdados pelo modelo centralizador até então vigente, dificultava a harmonia federativa. A União sentia a necessidade de intervir através da retomada do processo centralizador, em contradição à tendência descentralizadora corporificada na federação, pelo que surge um novo processo dialético de alternâncias entre pressões, prolongados até os dias atuais.

A partir do pensamento de Costa26, outras ponderações acerca da evolução histórica de nosso sistema tributário, até chegarmos ao ICMS atual, se fazem necessárias de forma mais pontual, seja porque sua exegese estaria, de certa forma, atrelada ao tributo que deu origem ao IPI (pois ambos advieram do imposto sobre consumo até então de competência da União); seja, ainda, porque seria resultado da divisão de competências (descentralização) que construiu o conceito federativo brasileiro e o próprio ICMS como hoje conhecido e que reforçam o desassossego com a harmonização e uniformização do tributo, acabando por explicar a necessidade dos Convênios ICMS no contexto atual.

Desta forma, o autor permite coletar o seguinte histórico, tendo-se adicionado algumas referências de contextualização:

Durante todo o período colonial, o Brasil experimentou uma total centralização formal de competência pela metrópole portuguesa que não acompanhava as necessidades de arrecadação dispersas nos poderes locais;

A CF de 182427 tornou as províncias dependentes de um Poder Central tanto do ponto de vista tributário quanto financeiro;

Com o aumento de pressão descentralizadora em 1834 foi editado um Ato Adicional28 como primeiro esboço de uma descentralização jurídico-tributária no Brasil, porém com efeito meramente simbólico; até o fim do período imperial;

A CF de 189129, a partir da experiência acumulada, estabeleceu a primeira discriminação de rendas em nível constitucional, conferindo competências privativas tanto à União quanto aos Estados, sendo que o Municípios deveriam ser supridos pelos Estados;30

Com a criação da competência concorrente na CF de 1891 as competências tributárias se tornaram flexíveis, ocorrendo, por um lado, a sobreposição de tributos entre a União e os Estados, mas também favoreceu a criação de importantes tributos como o imposto de consumo e o imposto sobre vendas mercantis, permitindo uma maior margem de atuação dos Estados em comparação ao existente ao tempo das Províncias no período imperial;31

A CF de 193432 inaugurou um novo tratamento na distribuição das competências tributárias no Brasil, tendo a experiência impositiva da CF de 1891 decorrente da convivência federativa brasileira que impôs relevantes conflitos entre as entidades políticas, buscando-se, em distinção ao Direito Comparado, uma rígida distribuição de competências tributárias que exaurissem a matéria, inovando-se na distribuição aos Municípios;33

Com a distribuição de competências acima foram estabelecidos tributos básicos para cada entidade federativa: à União, além do Imposto sobre a Renda, no campo da tributação sobre o consumo, coube o Imposto de Consumo; aos Estados, o Imposto de Vendas e Consignações (IVC); aos Municípios, o Imposto Predial e Territorial Urbano, além do Imposto sobre Diversões Públicas;

A CF de 193734 não alterou substancialmente as características de distribuição como definido na CF de 1934;35

A CF de 194636 consolidou a rigidez do sistema constitucional tributário brasileiro e manteve o perfil de distribuição das competências tributárias com algumas ressalvas. Embora pretendesse consolidar um perfil de harmonização da estrutura federativa brasileira, por intermédio do rígido sistema tributário, o perfil não foi suficiente para solucionar o problema da descentralização jurídico-financeira, que, por sua vez tiveram aumento de pressão a partir de 1953 e se intensificaram com a agitação política de 1960; que culminou com a reforma tributária de 1965;37

A reforma de 1965, por intermédio da EC 18/6538, marcou significativa alteração no sistema tributário39, principalmente quanto à uma maior uniformidade do sistema e sua compatibilidade com a classificação e a distribuição das competências tributárias condizentes com a realidade econômica que informava os tributos;40

Curiosamente a reforma, ao distribuir as competências tributárias, retroagiu a uma centralização do sistema pela União Federal.

A reforma de 1965 não adotou juridicamente o critério de classificação econômica dos impostos baseados nas suas repercussões sobre o consumo dos bens e serviços, mas sim o critério do momento em que o fato econômico se realizasse a circulação dos bens e serviços, havendo aqui o nascimento da relação jurídico-tributária com o surgimento da expressão “impostos sobre a produção e a circulação”, tendo como exceção os “impostos especiais”.

Foi uma decorrência natural da necessidade política da época e da realidade do federalismo brasileiro, que, efetivamente, influenciou a separação jurídica entre três entidades que tendiam tributar o consumo41, de forma que tínhamos: a União federal com a competência da instituição do Imposto sobre Produtos Industrializados (IPI)42; os Estados, com a competência tributária para o Imposto sobre Operações relativas à Circulação de Mercadorias (ICM); os Municípios, com a competência para tributar o Imposto sobre serviços de qualquer natureza não compreendidos na competência tributária da União e dos Estados;

A Constituição de 196743, mesmo com a edição da EC 01/6944, que manteve o perfil de distribuição das competências tributárias iniciado pela EC 18/65, teve o ICM influenciado pela difusão dos impostos sobre o valor acrescido na Europa a partir de 1954, mas com características próprias.45

Sob essa influência europeia, o ICM, “constituía-se no primeiro imposto, em escala mundial, a incidir em toda a cadeia econômica da produção até o consumo, através da técnica da não-cumulatividade; tornava-se o único imposto tendente a incidir sobre o valor agregado descentralizado no âmbito de competência estadual.”46

A tais características próprias, que eram decorrência do perfil do antigo IVC, some-se ainda a peculiaridade de que passou a existir de uma incidência plurifásica em toda a cadeia econômica de circulação da mercadoria,47 gerando um natural efeito repercutivo48 econômico sobre o consumo que inviabilizou a neutralidade e afastou definitivamente o modelo de tributação sobre o consumo que se disseminou na Comunidade Europeia.

Como segunda característica singular, somada às anteriores, e que comprova as observações de altíssima complexidade e singularidade do ICM (herdadas e multiplicadas pelo ICMS49) estava no fato de resultar em uma influência descentralizadora50 político-jurídica resultante da realidade federativa brasileira da época.51

A CF/8852 manteve muitas regras até então existentes e estabeleceu o ICMS53, mas representou uma nova fase no processo dialético do federalismo brasileiro, com uma ânsia descentralizadora que permitiu (fato agravado o advento da EC 87/2015)54 inclusive mudar-se sua característica de imposto de origem para imposto misto, pois o imposto passou a ser exigido tanto na origem55 como no destino a dois Estados-Membros distintos, o que coloca a segurança jurídica em cheque se não houver a pretendida harmonia.56

Dessa reminiscência, a partir de Costa57, é possível captar-se o enredo complexo do tributo e até mesmo as razões que acabaram por produzir o CONFAZ e a figura dos Convênios58. Para ele “o perfil jurídico do ICMS nasceu de um alargamento do campo de incidência do ICM, na esteira da pressão descentralizadora que influenciou o contexto da Constituição de 1988. Como o universo de atuação dos conflitos federativos restasse ampliado com esse perfil do ICMS, a solução encontrada foi delegar à lei complementar e às resoluções do Senado59 ampla função estabilizadora do sistema, a fim de que possibilitasse a harmonia do pacto federal, que até hoje permanece uma incógnita.”

Para Simone Cruz Nobre60, “ocorre, que se o pacto federativo busca a harmonia econômica da federação brasileira e, parte-se do pressuposto de que a celebração do convênio visa preservar as condições mínimas necessárias à preservação daquele, é certo afirmar que as regras para aprovação do convênio não podem prejudicar a tão propalada unidade, muito menos prejudicar o interesse nacional. Logo, acima do interesse meramente local, deverão prevalecer as diretrizes nacionais.”

Em que pese as importantes alterações nas Constituições de 1934, 1937 e 1946 (considerando o retrocesso do Estado Novo), fica patente que tivemos, a partir delas, o embrião do que viria a ser um sistema tributário organizado com a EC 18/65 (ainda na vigência da CF/1946), representando, em parte, o que temos atualmente em termos de convênios, pois que os mesmos começaram a ser tratados desde então.

Diante de tais informações é possível constatar-se que o primeiro passo efetivo para o que se tem hoje, em termos de sistema tributário nacional, se deu com o advento da Constituição de 1967 (que efetivamente se aproveitou de algumas orientações constitucionais anteriores ampliando o conceito de competência das unidades como hoje conhecido), fazendo-se perceber ainda, por muito tempo (do Brasil Império até a EC 18/65), o complexo de ralé brasileira a que alude Jessé Souza61 em seu estudo sociológico, pois, curiosamente, no círculo tributário tivemos significativos avanços democráticos em período de exceção, o que é, para os mais críticos, um legítimo paradoxo.

Didaticamente, ao falar-se desse sistema tributário constitucional enfim, partindo-se do pensamento de Luciana Schulz Fonseca, ter-se-ia a compreensão de uma primeira estrutura legal do direito tributário: 62

A Constituição Federal tem um capítulo próprio para regular o Sistema Tributário Nacional, que nada mais é do que um complexo de normas e princípios que regulam as garantias e as obrigações dos contribuintes, bem como as regras que devem ser observadas pelos entes políticos quando da implementação e cobrança dos tributos, isto é, no processo produtivo de leis tributárias.

Em outras palavras, a primeira estrutura legal do Direito Tributário é a Constituição Federal. Nela constam as competências tributárias, a definição das espécies de tributos, os limites ao poder de tributar, os direitos e deveres do contribuinte, modo de apresentação das normas jurídicas, a repartição das receitas tributárias e, ainda, os muitos princípios e regras que sustentam todo o sistema tributário.

É certo, no entanto, sem se perder de vista os significados supraditos, que a expressão “sistema tributário nacional” represente, evidencia-se aqui a estrutura principiológica dos tributos praticados em nosso País hodiernamente (arts. 145 a 162), e que produziu uma infinidade de normas infraconstitucionais que precisam ser consideradas, dentre as quais a figura dos Convênios ICMS63, eis que nela lastreados.

Evidencie-se ainda, neste quadro principiológico mencionado, que se recomenda para a interpretação do tributo, adoção da postura cautelosa de Canotilho, que, ao apresentar regras básicas de concretização das normas constitucionais observou que:64

A opção por uma interpretação principiológica, mais a premissa de que a Constituição deva ser sempre interpretada como um todo, não conduzem, entretanto, a uma adesão nem ao método científico-espiritual (= método valorativo, sociológico), nem a uma jurisprudência de valores.

Ou seja, há um conjunto de circunstâncias a ser considerado para tal interpretação e há necessidade das devidas conexões do todo, observando-se o que Eros Grau chama de “opção privilegiada de pautas” e dita nos seguintes termos:65

Aqui devo salientar, contudo, inicialmente, que, assim como jamais se interpresta um texto normativo, mas o Direito, não se interpretam textos normativos constitucionais, isoladamente, mas sim a Constituição, no seu todo.

Não se interpreta a Constituição em tiras, aos pedaços.

A interpretação de qualquer texto normativo da Constituição impõe ao intérprete, sempre, em qualquer circunstância, o caminhar pelo percurso que se projeta a partir desse texto até a Constituição.

Desta forma, tomando tais precauções, observamos que com a CF/88 tivemos a ampliação e aprimoramento do nosso sistema tributário nacional, com um sistema estruturado em 17 artigos (artigos 145 a 162), em que se definiu, de forma sintética:

Nos artigos 145 a 149-A66 a espinha dorsal do sistema tributário nacional;

Artigos 150 a 152 as limitações constitucionais de tributar;

Artigos 153 e 154 a competência tributária da União;

Artigo 155 a competência tributária dos Estados e do Distrito Federal;67

Artigo 156 a competência tributária do Distrito Federal e dos Municípios;

Artigos 157 a 162 a repartição das receitas tributárias.

Segundo Luciano Amaro, a CF/88 não se preocupou em definir as espécies de tributo nem em classificá-las, limitando-se a arrolá-los com suas respectivas competências, o que causa as variadas classificações adotadas pelos doutrinadores:68

impostos, instituíveis pela União, Estados, Distrito Federal e Municípios (art. 145, I), conforme a partilha constante dos arts. 153 e 154 (União), 155 (Estados e Distrito Federal) e 156 (Municípios e também o Distrito Federal, ex vi do art. 147);

taxas, instituíveis por essas mesmas pessoas políticas, em razão do exercício do poder de polícia ou pela utilização, efetiva ou potencial, de serviços públicos específicos e divisíveis, prestados ao contribuinte ou postos à sua disposição (art. 145, II);

contribuição de melhoria, decorrente de obra pública, também instituível pelas mesmas pessoas políticas (art. 145, III);

pedágio, instituível igualmente pelas pessoas políticas mencionadas, em razão da utilização de vias por elas conservadas (art. 150, V);

empréstimos compulsórios, instituíveis pela União, nas hipóteses arroladas no art. 148;

contribuições sociais, instituíveis pela União (art. 149);

contribuições de intervenção no domínio econômico, também instituíveis pela União (art. 149);

contribuições de interesse das categorias profissionais ou econômicas, instituíveis igualmente pela União (art. 149);

contribuição para custeio do regime previdenciário de que trata o art. 40 da Constituição, em benefício dos servidores dos Estados, Distrito Federal e Municípios, instituível por essas pessoas políticas, e cobrável dos respectivos funcionários (art. 149, § 1º, renumerado pela EC n. 33/2001 e com nova redação dada pela EC n. 41/2003); o art. 40 da Constituição (com redação dada pela EC n. 41/2003) prevê regime previdenciário para os servidores públicos da União, dos Estados, do Distrito Federal e dos Municípios;

contribuição para custeio do serviço de iluminação pública, instituível pelos Municípios e pelo Distrito Federal (art. 149-A acrescido pela EC n. 39/2002).

Possuímos enfim um sistema dos mais complexos do mundo e o objeto do presente estudo permeia esse sistema repleto de nuances, uma vez que é também reflexo de um valor consagrado como cláusula pétrea da CF/88 (art. 1º), num cenário republicano, composto de competências múltiplas (federal, estadual e municipal), onde o alcance, a dimensão e o significado do princípio federativo estão constantemente desafiando os operadores do direito, o que se estende, por óbvio, à figura dos convênios.

Essa outorga de competência, no dizer de Luciano Amaro69, não é sem fronteiras, havendo necessidade de se buscar a delimitação possível entre cada ente político e este balizamento é estabelecido pelo texto constitucional, que, por sua vez, resguarda valores cruciais, o que inclui com especial relevo, os direitos e garantias individuais.

Os valores básicos da ordem jurídica constitucional, portanto, assente o entendimento de Roque Carrazza, servem como diretriz do sistema jurídico tributário:70

O princípio possui, pois, uma função especificadora dentro do ordenamento jurídico; ele é de grande valia, como vimos, para a exegese e perfeita aplicação assim dos simples atos normativos que dos próprios mandamentos constitucionais. O menoscabo por um princípio importa a quebra de todo o sistema jurídico. E que o Direito forma um sistema é um postulado que sequer precisa de demonstração, já porque postulado (de universal acatamento, diga-se de passagem), já pela proibição lógica do regressum ad infinitum (da infinita reciclagem das premissas eleitas) (Geraldo Ataliba).

Alerte-se para o fato de que além do que se disse quanto aos parâmetros aplicáveis ao ICMS71, e que impactam diretamente no tema em estudo, tornando-o por demais complexo num universo de tributação com vários espectros, tem-se a considerar um fato que justifica a existência dos Convênios, que é o pacto federativo, que, por sua vez, deve ser aplicado em ambiente controverso, composto por 27 vontades distintas, equivalentes a cada Estado-Membro, e ainda, acomodar os interesses da União por força constitucional.

Em função desse gigantismo, evidencia-se uma situação sem parâmetro comparativo no mundo (referência natural à competência individual dos Estados e do DF em instituir o ICMS), e por mais que observemos países com dimensões equivalentes ou próximas às nossas (EEUU, Canadá e outros), o sistema não é o mesmo adotado por aqui, quando temos uma relativa independência de um tributo estadual mas de caráter nacional, o que torna a gestão do tributo algo próximo de uma verdadeiro, arranjo hermenêutico, e que acaba por justificar a utilização dos Convênios, bem como do seu órgão criador (CONFAZ).

Desta forma, compreender nossa evolução histórica constitucional e a própria construção do ICMS ao longo dos anos, por caminhos tortuosos e complexos, leva a considerar, também, estar-se diante de um sistema federativo sui generis, “gigante pela própria natureza” e que pressupõe a convivência de entes tributantes com interesses nem sempre convergentes, orientando, portanto, os próximos tópicos do presente trabalho.

2.1. O ESTIGMA DA FEDERAÇÃO BRASILEIRA E O PRINCÍPIO FEDERATIVO

Conforme o artigo 1º da CF/88, tendo-se por parâmetro o princípio federativo, o Brasil adota o conceito de federalismo centrífugo, sendo, como consectário natural, um Estado Federal, composto de 27 Estados-Membros federativos isonômicos (ordens parciais periféricas), ocupando um mesmo plano hierárquico que a União (ordem parcial central).72

Este princípio norteia a competência legislativa das pessoas políticas para criar tributos e não pode ser objeto de Emenda Constitucional (Poder Constituinte Derivado) por força do art. 60, § 4º, inciso I da CF/8873, constituindo-se em cláusula pétrea de nosso ordenamento jurídico constitucional. Admitir tal situação seria o equivalente a trazermos para nosso sistema a ideia de norma constitucional inconstitucional a que alude Otto Bachof74 como comentado em outro estudo de nossa lavra75, julgando-se crucial tal compreensão para se posicionar a necessidade de edição de Convênios em nosso sistema.

Segundo Gabriela Pietsch Serafin o “termo federação se origina na palavra latina foedus, no sentido de ligar, mas de étimo comum com fido (confiar, fidúcia), fides (fé), significando aliança, pacto, união.”76

A autora entende o Estado federativo, como sendo aquele que:

[...] comporta verdadeira descentralização política, sendo atribuídos poder e capacidade política aos entes integrantes do sistema, enquanto a soberania é única. Aos entes federados, a Constituição reserva uma autonomia, maior ou menor, conforme o pacto, o que lhes permite atuar com certa liberdade dentro dos padrões, definidos na Carta Política.

Federação, no magistério de Cármen Lúcia Antunes Rocha, é um fenômeno de Direito Interno, essencialmente de Direito Constitucional:77

[...] caracterizando-se pela existência de uma organização política nacional sobreposta a todas as ordens que, setorialmente, conciliam-se e aplicam-se em condomínio jurídico no Estado. As entidades federadas não se qualificam pela soberania, característica exclusiva da entidade nacional. Sem soberania, elas carecem do poder de secessão, ficando restritas ao exercício de suas competências, cuja descrição é constitucionalmente estabelecida. O modelo de repartição dessas competências e que traça o modelo da Federação escolhido em cada Estado. É de se notar, atualmente, o predomínio das tendências descentralizadoras em quase todos os Estados. Tal condição interna do Poder do Estado coexiste, entretanto, com uma tendência, identicamente observada, de uniões políticas externas entre os Estados.

Com ênfase para o conceito de Estados Federados adotado em nosso País, Celso Ribeiro Bastos escreveu, quanto à sua natureza jurídica que:78

Os Estados-Membros são as organizações jurídicas das coletividades regionais para o exercício, em caráter autônomo, da parcela de soberania que lhes é deferida pela Constituição. Fica claro, pois, que os Estados-Membros não são soberanos, como de resto, não o é a própria União. É traço característico do Estado federal a convivência, em igual nível jurídico, entre o órgão central, encarregado da defesa dos interesses gerais e com jurisdição em todo o território nacional, e os órgãos regionais, que perseguem objetivos próprios, dentro de uma porção do território nacional. Tanto o primeiro quanto os segundos haurem sua esfera de competências do próprio Texto Constitucional, fruto da vontade soberana da Nação. Só esta desfruta da ilimitação jurídica do poder, que define a soberania. Já a União e os Estados-Membros gozam tão-somente de autonomia, que vem a ser o governo mediante autoridades próprias de matérias específicas, irrestringíveis a não ser por ato de força constitucional.

Para Roque Carrazza a questão do federalismo, envolve, em apertada síntese, a preocupação entre a descentralização e a centralização político-jurídica, que, por sua vez, possibilita a caracterização das formas de Estado, sendo, portanto, adequado trabalharmos com o conceito brasileiro como de um Estado federal, na medida em que se optou por uma relativa descentralização, notadamente quando tratamos das competências tributárias.79

Para o autor, em outra publicação80 e em maior grau, a distinção do sistema federativo para o modelo confederativo está no fato de que neste último encontramos uma aliança de dois ou mais Estados-Membros soberanos que, mesmo que unidos para o atingimento de objetivos comuns, conservam a liberdade de se autogovernarem (a autonomia81), ao passo que no sistema federativo, apesar de haver autonomia, não há a soberania82 uma vez que estão limitados em suas competências pelo texto constitucional.

Ressalte-se ainda que, para Carrazza, no sistema federativo a autonomia constitucional dos Estados-membros não é absoluta, pois há limitação à sua faculdade constituinte de repartição das competências, acabando por reconhecer a condição de Estado Federal para o Brasil, que adota o princípio federativo no artigo 1º da CF/88.83

Para Gustavo Costa “a distribuição de competências tributárias às entidades federadas não é característica do Estado federal, pois está inserida num conceito mais amplo, qual seja o de autonomia jurídico-financeira, esta sim característica de uma federação.”84

Já se conhecendo a problemática da realidade brasileira, quando tratava do princípio federativo e da tributação no Brasil, nos idos de 198585, Roque Carrazza já preconizava, à época, haver igualdade jurídica dos Estados-Membros, no que, aliás, coincide com o pensamento de Souto Maior Borges86:

É imperioso afirmarmos, neste tópico, que, ao contrário do que querem certos políticos, os Estados federados, no Brasil, são juridicamente iguais entre si. Não importa se mais ou menos vastos, ricos ou populosos: perante a Ciência Jurídica são todos isônomos, possuindo, portanto, os mesmos direitos e deveres e participando, de igual modo, da formação da vontade nacional. 87

Mais que isso, para o autor, o sistema federativo não pode prescindir da convivência harmônica entre “a ordem jurídica global (o Estado brasileiro) e as ordens jurídicas parciais, central (União) e periféricas (os Estados-membros),”88 o que representa um forte argumento para a atuação do CONFAZ e seus convênios, sujeitando aos seus entes um mínimo de cooperação conjunta89, não podendo prescindir deste recurso válido.

Essa cooperação, ou a falta dela, nas observações de Emanuel Fernando Castelli Ribas90 ocasiona falhas no pacto federativo brasileiro, impondo um equilíbrio das três esferas de governo, seja na área política, na econômica ou social, de forma a atender a sociedade com eficiência, racionalidade e efetividade, observando ainda que:

Para isso, é preciso levar em conta função de cada ente federado, sua capacidade de implantação, os custos e a eficiência na execução dos serviços públicos e, os benefícios decorrentes para o cidadão. No atual modelo, em que impera a autonomia financeira dos entes políticos é utopia almejar cooperação sem coordenação. As legislações subnacionais carecem de uniformização, necessária para se eliminarem os seus pontos de colisão.

Para o autor ainda, o “Princípio Federativo”, busca o equilíbrio entre a uniformidade da federação e a diversidade dos entes federados, inclusive e especialmente, no que tange à competência tributária.

Assente-se ainda, dentro do escopo do sistema federativo brasileiro, a regra derivada do art. 3º da Constituição Federal e que permite a imediata conexão com o papel desempenhado pelo órgão, que seria seu instrumento, em seus objetivos na construção de uma sociedade livre, justa e solidária.

Isto só é possível, em uma federação, com o comprometimento dos entes federados (União, Estados-Membros e Municípios) comprometidos com o pleno desenvolvimento nacional, a erradicação da pobreza e a redução das desigualdades sociais e regionais:

Art. 3º Constituem objetivos fundamentais da República Federativa do Brasil:

I - construir uma sociedade livre, justa e solidária;

II - garantir o desenvolvimento nacional;

III - erradicar a pobreza e a marginalização e reduzir as desigualdades sociais e regionais;

IV - promover o bem de todos, sem preconceitos de origem, raça, sexo, cor, idade e quaisquer outras formas de discriminação.

Ou seja, ao se falar em ICMS, assim como outrora falava em ICM91 (até o advento da Constituição Federal de 1988), não se pode deixar de observar a crítica importância do Conselho Nacional de Política Fazendária na efetivação do próprio imposto, notadamente porque estamos diante de um tributo complexo e ao mesmo tempo singular, pois embora a sua competência, à luz do art. 155, II da atual Constituição, seja estadual (leia-se: 27 Estados-Membros diferentes tem competência para instituí-lo), sobressai a sua condição de tributo de âmbito nacional.

Marciano Seabra de Godoi, Alessandro Mendes Cardoso e Fernando Guedes Ferreira Filho reconhecem essa condição, ao tratarem da conhecida “Guerra Fiscal”, observando que “A autonomia de cara Estado-membro para a instituição do ICMS é limitada pela Constituição Federal de 1988, que busca assegurar um caráter nacional para tal imposto.”92

Tal afirmação se evidencia com maior clareza, ao observar-se que estarmos em um País com 27 entes tributantes atuais distintos, que, no dizer de Octávio Campos Fischer93 “padece de um trauma de infância” por força da sua própria origem.

Segundo o autor94, trata-se de um “delicado trauma de infância” na medida em que a federação brasileira tem sua origem num movimento centrífugo, inversa ao modelo norte-americano (centrípeto95), surgida quando da descentralização da União em favor das províncias (que passaram a ser chamados de Estados) em um ambiente de federalismo único no mundo dado à dimensão continental de nosso país96 sem parâmetros com outros países e que cria uma situação peculiar ao conceito e alcance dos limites da legalidade descrita em nosso texto constitucional em seus artigos 5º, II e 150, II, num cenário já descrito como peculiar em que Convênios, Protocolos e Ajustes se tornaram fundamentais à gestão do tributo.

Sacha Calmon Navarro Coêlho97 reconhece de forma clara essa diferença, como se observa abaixo:

O federalismo americano, telúrico, pragmático, antimonárquico, cresceu na América do Norte da periferia para o centro. Ainda hoje a autonomia dos Estados-Membros é grande, em termos jurídicos, conquanto pareça irreversível o impulso para o centro (unitarismo). Legislam sobre muitas matérias: Direito Penal, Civil, Comercial etc. Em certos Estados há pena de morte, noutros não. A Louisiana percute o Direito europeu continental, por força da influência francesa, em mistura com o Common Law. O Direito de Família, igualmente, é diverso, dependendo do Estado.

Nuns é fácil divorciar; noutros não, e assim por diante. O Direito Tributário não conhece nenhum sistema, sequer doutrinário, de repartição de competências. E funciona. Entre nós, a federação e o federalismo vieram de cima para baixo, por imposição das elites cultas, a partir de modelos teóricos e exóticos, sem correspondência com o evolver histórico, político e social do povo brasileiro. Então, ao longo do devir histórico, as instituições foram sendo afeiçoadas à nossa realidade. O federalismo brasileiro, pois, reflete a evolução do país, nem poderia ser diferente. A Constituição de 1988 promoveu uma grande descentralização das fontes de receitas tributárias, conferindo aos Estados e Municípios mais consistência (autonomia financeira dos entes políticos periféricos, base, enfim, da autonomia política e administrativa dos mesmos). A hipertrofia política e econômica da União dentro da Federação e à hipertrofia do Poder Executivo federal em face do Legislativo e do Judiciário, vigorantes na Carta de 67, seguiram-se a distrofia da União na Federação e a hipertrofia do Legislativo federal nos quadros da República federativa.

Esta marca característica (estigma) de nossa federação, conjugada com a condição singular do ICMS e com os vetores constitucionais que o norteiam, representa, em parte, o arcabouço filosófico que permite a adoção dos Convênios como instrumento legal, legítimo e válido, para sua regulamentação em nível nacional, desde que respeitados os devidos limites constitucionais.

Desta forma, a despeito de toda fundamentação normativa que os justifiquem, a sua aceitação parece estar dentro do contexto de uma lógica deôntica, de fundo mais filosófico, mas que assegura a praticabilidade do tributo no contexto vigente.

Admitindo-se que tal raciocínio não prevaleça, resta, ainda, observar, no dizer de Perelman e Lucie Olbrechts-Tyteca98, a argumentação “quase-lógica” que paira a partir da interpretação constitucional, pois no cumprimento de ações que permitam a realização da república federativa a que alude o art. 1º da CF/88, devem prevalecem os preceitos fundamentais coletivos, permitindo-se o pensamento de Luciano Amaro, consoante o qual “a preponderância do interesse coletivo no direito dos tributos é evidente, daí derivando o caráter cogente de suas normas, inderrogáveis pela vontade dos sujeitos da relação jurídico-tributária.”99

E para que essa análise da “quase-lógica” não se confunda com mero sofisma ou uma falácia bem construída, faz-se necessário rememorar-se o ensinamento de José Eduardo Soares de Melo quanto ao papel de uma federação, para quem:100

A Federação constitui uma das pedras fundamentais do edifício jurídico (expressamente consagrada no primeiro artigo da Constituição Federal, e reiterada em inúmeras outras disposições constitucionais), com ampla aplicação no que concerne às normas de imposição tributária. Sua magnitude é ressaltada no art. 60, § 4º, da mesma Constituição, que, proíbe ao Congresso Nacional sobre eventual proposta tendente a aboli-la, vendando sua indissolubilidade.

Resta como corolário natural de tal premissa a preocupação com o instituto dos Convênios, sua função e suas limitações, pois, como dito alhures, decorre do fato de sermos, efetivamente, uma república federativa composta por 27 Estados-Membros com independência relativa para tributar o ICMS, o que, para Gustavo de Freitas Cavalcanti Costa constitui-se em “presságio da dificuldade do pacto federal no Brasil, dado a dispersão de interesses na sua estrutura organizacional.”101

Para Paulo de Barros Carvalho102, parafraseando Geraldo Ataliba, ao tratar-se de uma “República Federativa”, está se falando de uma forma de governo na qual o povo, soberano, investe seus representantes em funções de poderes diferentes, e isso acaba por resultar num conjunto de instituições cujo funcionamento harmônico visa a assegurar, da melhor maneira possível, a eficácia de seu princípio básico consistente na soberania popular.

Considerando a peculiaridade de nossa federação103, multifacetada e igualitária em competência, bem como do nosso sistema tributário único, faz-se necessário o reconhecimento de um pacto federativo que fixa regras a serem respeitadas e que são oriundas da própria Constituição no dizer de Ives Gandra da Silva Martins104, havendo por se propugnar por um meio eficaz de harmonização de interesses.

Ao se falar em federalismo, estamos diante de um ser abstrato, no entendimento de Salvador Cândido Brandão Junior105, para quem, o termo “pacto federativo” aplica-se “à Federação brasileira, que ‘consiste em um conjunto de complexas alianças, uma forma de organização territorial do poder, de articulação do poder central com os poderes regional e local” o que permite a ilação natural dos convênios como instrumento válido.

O federalismo brasileiro, aliás, no entendimento de Ricardo Lodi Ribeiro, seria um federalismo orgânico, que “se caracteriza por um modelo em que os Estados-membros são obrigados pela Constituição Federal a reproduzir as regras definidas pela União, até nos detalhes mais singelos. “106

Segundo Augusto Zimmermann, no federalismo orgânico:107

As leis estaduais acabam então sem relevância alguma, subordinadas que estão ao princípio sufocante da hierarquização das normas jurídicas. Assim, transforma-se a autonomia estadual nesta espécie de princípio desmoralizado, assistindo-se, ademais, à marcha centralizadora que põe termos finais às vantagens democráticas da descentralização política.

Esse mesmo federalismo, por todas estas características, acaba por demonstrar a necessidade do citado pacto, que, por sua, vez decorre não só da competência individual de cada UF para instituir o ICMS e da autonomia sem soberania de quem precisa coexistir, notadamente porque embora estejamos falando de um tributo de competência estadual, o mesmo tem um perfil nacional, somando-se o fato de temos diferenças regionais entre cada um dos entes públicos que remontam ao gigantismo e a disparidade socioeconômica de nosso País.

O delineamento nacional do tributo, inclusive, foi reconhecido pelo Ministro Celso de Mello quando do julgamento da ADIMC 1247108, entendendo, a partir do texto constitucional, em tema de ICMS, que fica realçado o seu perfil nacional e legitimam a instituição, pelo poder central, de regramento normativo unitário destinado a disciplinar, de modo uniforme, essa espécie tributária.

Desta forma, este papel, de harmonização e a necessária pactuação entre os Estados-Membros, quando se fala de um tributo como o ICMS, é de fundamental importância até mesmo para a operacionalização do tributo em nosso País, sendo exercida pelo Conselho Nacional de Política Fazendária (CONFAZ)109, e, à despeito das maiores considerações que o tema “legalidade” ou “estrita legalidade”110 mereçam na campo tributário, observa-se que os Convênios ICMS são largamente utilizados, não só no universo dos incentivos, benefícios e isenções111, como regulando ações interventivas dos entes federados112 (v.g. o fomento113)114, para ações de fiscalização e/ou troca de informações115 (v.g. documentos decorrentes do projeto SPED116) entre os Estados-Membros117, ou ainda, para efeitos de substituição tributária118, encontrando respaldo nos já citados dispositivos constitucionais vigentes.

Esse papel fundamental está, no contexto de uma interpretação sistemática, vinculado ao atingimento de suas finalidades descritas no próprio texto constitucional, e que remontam, por sua vez, aos direitos fundamentais decorrentes de um Estado Democrático de Direito, não se podendo limitar a hermenêutica tributária ao capítulo do sistema tributário na CF/88, uma vez que há inúmeros desdobramentos e o texto é, antes de tudo, um libelo de cidadania,119 visto, conforme o dizer de Octávio Campos Fischer, como “um ‘projeto constitucional democrático’, de natureza emancipatória, que demanda plena eficácia dos instrumentos que realizam a vontade constitucional.”120

Nesta linha de raciocínio, Humberto Ávila, ao tratar do estatuto do contribuinte, assevera com precisão que “é desacertada, pois, a afirmação de que o sistema tributário se resume aos artigos 145 a 162 da Constituição Federal de 1988. Esses dispositivos nada mais são do que uma parte dos pontos de partida para a concepção do sistema tributário”121, evidenciando-se o fato de não se poder fazer uma análise de tal situação desconectada com os alentados direitos fundamentais, com o próprio texto constitucional e com a legislação que o cerca (como os Convênios).

Em sintonia com o posicionamento anterior, Breno Lobato Cardoso chama a atenção para o fato de que “Há uma estreita relação entre a tributação e os direitos fundamentais que muitas vezes passa despercebida pela doutrina, que pouco tem se debruçado sobre o tema,” e que, salvo melhor juízo, passa pelo conceito da dignidade humana em sua conduta ética e traz reflexos imediato e mediato na sustentabilidade da atividade empresarial e, ato contínuo, do próprio Estado.122

Não admitir-se tal possibilidade por uma eventual incompletude literal da lei é, desrespeitar-se os preceitos fundamentais do cidadão e inviabilizar a administração desse complexo tributo que é o ICMS, representando, em última instância, a ausência do telos constitucional do próprio sistema federativo, sendo, segundo as palavras de Márcio Augusto Vasconcelos Diniz, em referência à Gadamer, o objetivo da interpretação unir o mundo da experiência no qual o texto foi escrito e o mundo da experiência no qual está inserido o intérprete.123

Essa incompletude da norma é até natural, sendo o raciocínio que privilegie a sua aplicação, dentro dos limites constitucionais e legais, no entender de Gadamer uma constatação que estaria a exigi-lo, pois para ele, “A lei é sempre deficiente, não porque o seja por si mesma, mas porque frente ao ordenamento a que intencionam as leis, a realidade humana é sempre deficiente e não permite uma aplicação simples das mesmas.”124

Ora, o sistema federativo em nosso País, como cediço, é amplo e complexo, e como estamos tratando de um tributo que afeta o remetente e o destinatário, em “ordens jurídicas periféricas” (Estados-Membros)125, em territórios distintos, temos também a constatação de não uma competência, mas várias competências exclusivas que se entrelaçam e precisam interagir, não podendo olvidar-se que o Direito é uno, todo interligado, devendo, portanto, ser inclusivo e guardar preocupação constante com a sustentabilidade não só do Estado (ente político em suas várias concepções), mas também com a exploração econômica ordenada da atividade empresarial. Cabe, portanto, aos Convênios a tarefa de contribuir com esta pretensão organizativa.

2.2. A TERRITORIALIDADE E A COMPETÊNCIA TRIBUTÁRIA

Como visto no tópico anterior, com o advento do ICMS na CF/88 o tributo foi se tornando cada vez mais complexo com a distribuição das competências (oxigenado pela CF/67, frise-se) e se distanciando da ideia original de uniformidade e neutralidade do antigo ICM que lhe deu origem, fazendo-o parecer, com a licença do estilo, num verdadeiro RPG jurídico126, em que cada Estado-Membro é uma personagem que se julga o mestre do jogo, o que impulsionou (principalmente a partir de 1988) a crescente e conhecida guerra fiscal127 e que sistematicamente tem sugerido para muitos que a solução seria uma reforma tributária.128

A pretexto da comentada repartição de competências da Constituição Federal de 1988, Fernanda Dias Menezes de Almeida129 observa que a mesma adotou um sistema “complexo em que convivem competências privativas, repartidas horizontalmente, com competências concorrentes, repartidas verticalmente, abrindo-se espaço, também, para a participação das ordens parciais na esfera de competências próprias da ordem central, mediante delegação”.

Acerca dessa competência individual de cada Estado-Membro, Maristela Miglioli Sabag asseverou que130:

Somente por meio do exercício de sua própria competência tributária, o Estado pode garantir o cumprimento de suas prioridades e, não as da União, preservando sua autonomia em relação a esta.

[...]

É justamente essa competência tributária própria, que vai diferenciar a repartição das receitas tributárias ocorridas na Federação das encontradas nos estados unitários descentralizados.

Esta questão, vinculada ao tema anterior e decorrente do sistema federativo, acaba por levantar a problemática da vigência de lei no espaço como descrito no art. 101 do CTN no âmbito do ICMS, que também é extremamente complexa, e envolve a questão do aspecto espacial do tributo, via de consequência, a sua territorialidade, que também é um princípio a ser considerado.

Por territorialidade, Alexandre Barros Castro, Irene Álvaro Pinheiro e Roseie Deslandes O. Vasconcellos131 entendem ser o “princípio pelo qual os entes tributantes só podem legislar dentro dos seus limites territoriais, ou seja, a Lei Federal, editada pela União terá validade em todo o território nacional, a Lei Estadual, somente dentro dos limites territoriais deste, a Lei Municipal, da mesma forma, só terá validade dentro do seu território.”

Eduardo de Moraes Sabbag132, seguindo o mesmo entendimento, observa que a legislação tributária valendo, em princípio, nos limites do território da pessoa jurídica que edita a norma, em qualquer um dos três níveis de competência.

Observa ainda, com respaldo da exceção do art. 102 do CTN, todavia, que a norma pode, por exceção, alcançar sujeitos passivos fora do Estado Federal, do Município ou Estado, quando então teríamos a extraterritorialidade, citando a necessidade de edição de Convênios para tanto:

A legislação tributária dos Estados, do Distrito Federal e dos Municípios vigora, no País, fora dos respectivos territórios, nos limites em que lhe reconheçam extraterritorialidade os convênios de que participem ou de que disponham esta ou outras leis de normas gerais expedidas pela União.

Entretanto, o Código Tributário Nacional (Art. 102) admite a extraterritorialidade da norma tributária, excepcionalmente, desde que haja convênio entre as pessoas jurídicas de Direito Público interno interessadas (Distrito Federal, Estados e Municípios), ou desde que existam tratados ou convenções firmados pela União.

É de clareza solar que o autor deveria estar se referindo, em princípio133, apenas a duas situações descritas no texto constitucional que permitiam a adoção, em parte do princípio da origem e do destino, e que tiveram a adição de uma terceira possibilidade decorrente da EC 87/2015, quais sejam:

a decorrente do art. 155, § 2º, inciso VII, “a” e inciso VIII134, que, na sua redação original permitiam a cobrança do conhecido diferencial de alíquotas em operações e prestações interestaduais quando as mercadorias eram destinadas a contribuinte consumidor final;135

Note-se que com a alteração decorrente da EC 87/2015 produziu nova redação aos referidos incisos VII e VIII retro mencionados,136 permitindo, além da hipótese acima, a cobrança de tal diferença, sob responsabilidade do contribuinte remetente (leia-se origem) quando, em operações e prestações interestaduais destinadas a não contribuintes, na modalidade antecipação;137

a possibilidade de adoção da substituição tributária138, nas modalidades antecedente, concomitante ou subsequente, conforme a regra do art. 155, § 2º, XII, “b”139 c.c. o art. 150, § 7º140 ambos da CF/88 e os artigos 100, inciso IV, 102, 128 e 199 do CTN141 e 6º, 7º e 9º da LC 87/96,142 quando o adquirente é contribuinte de outra UF pretende revender o produto ou caso pretenda, como alternativa à alínea “a” imobilizar ou consumi-lo.143

Mesmo neste cenário considerado de exceção, quando a regra era a territorialidade, já se admitia a necessidade de acordo entre os Estados-Membros justamente em função das operações e prestações interestaduais que envolvem interesses tanto da origem quanto do destino.

Até o advento da EC 87/2015 a regra predominante era o princípio da origem, sendo que o princípio do destino era tratado como uma exceção restrita às situações descritas nas alíneas “a” e “c” acima no campo do ICMS.

Com a sua introdução, mudou-se drasticamente o perfil do imposto, passando a ser aceito tal diferença em todas as operações interestaduais destinadas a contribuintes ou não contribuintes, pouco importando a destinação dada pelo adquirente, tornando o efeito da extraterritorialidade mais presente no cotidiano dos contribuintes e gerando a necessidade de acordo entre os Estados-Membros como descrito no art. 102 do CTN.

Esta mudança, aliás, deveria ter sido incorporada ao nosso ordenamento mediante a figura de Lei Complementar (art. 146 do CTN) de forma a alterar a conhecida Lei Kandir (LC 87/96), mas foi regulamentado (sic) pelo Convênio ICMS 93/2015 em flagrante caso de invasão de competência.

Reconhecer-se a relativa autonomia dos territórios que compõem nossa federação é reconhecer, que, malgrado todas as divergências e discordâncias quanto aos convênios, é preciso admitir-se um instrumento que viabilize a arrecadação desse tributo, principalmente porque os entes tributantes possuem continuo fluxo de relacionamento comercial entre si, invocando-se, também, o corolário natural da extraterritorialidade existente em tais eventos.

2.3. A EXTRATERRITORIALIDADE E A NECESSIDADE DE ACORDOS ENTRE AS UFs

Reconhecendo-se a competência de cada Estado-Membro (art. 155, II da CF/88) para o ICMS e o genuíno intercâmbio comercial entre os entes federados, tem-se como ilação a convivência do fenômeno da extraterritorialidade ensejando a que alude o art. 102 do CTN e as suas sequelas inatas como os Convênios ICMS, por tudo o que já se disse, e, em especial, a necessidade de manutenção de equilíbrio, neutralidade e harmonia do tributo em nível nacional.144

Acerca desta neutralidade fiscal, ressalte-se a sua relação com o princípio da livre concorrência (art. 170, IV, CF), Marco Aurélio Greco145 observa inclusive que “o tributo não deve se constituir um elemento que interfira na concorrência; não pode se transformar em custo maior para uns do que para outros concorrentes”.

Acerca da aludida neutralidade fiscal ainda, Aline Vitalis assim se posiciona:146

O princípio da neutralidade fiscal, tido como princípio norteador do sistema tributário, detém uma natureza essencialmente jurídico-econômica, que bem demonstra a relação próxima e inevitável entre o direito e a economia, especialmente no âmbito de obtenção de receitas pelo Estado Fiscal. O seu conceito tem variado no tempo, muito embora a importância do princípio se mantenha como elemento orientador do Estado no âmbito da tributação, com destaque para a elaboração da respectiva política fiscal, que também deve considerar a promoção da justiça fiscal, bem como a construção e manutenção de um adequado e satisfatório ambiente concorrencial de mercado, visando ao bem-estar coletivo.

Assim como a justiça fiscal, o princípio da neutralidade visa a garantia da ordem e da unidade do sistema jurídico tributário, representando, respectivamente a consistência e a coerência do sistema147, em que se busca identificar a contribuição do indivíduo para a manutenção da esfera pública de liberdade e igualdade.

Para Paulo Caliendo, essa justiça fiscal estaria associada à relação existente entre o cidadão e o Estado, estaria voltada à promoção do sentido público da tributação e de seus valores essenciais, enquanto que a neutralidade visa a correta correlação entre a tributação e a busca da eficiência, representando, pois, um valor essencial que permite a identificação da medida da tributação.148

Em sintonia com esse pensamento, Vicente Bagnoli149, ao tratar da ordem econômica na Constituição Federal de 1988, complementa, observando a interpretação conjuntural do texto150: