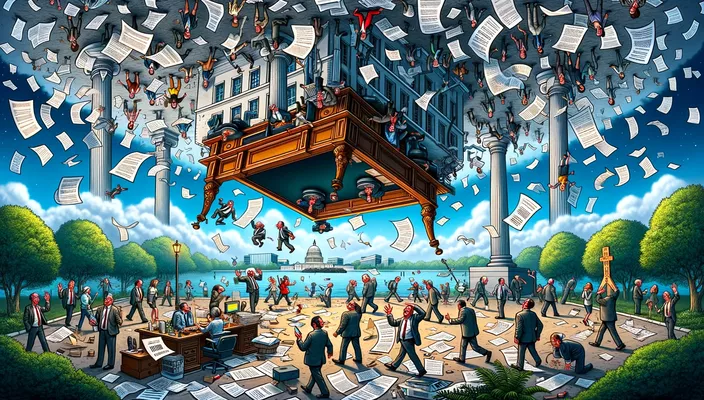

A cada artigo da EC nº 132/2023, que implantou a reforma tributária parcial focada nos tributos incidentes sobre o consumo, e que comento mediante análise crítica de suas normas, chego à conclusão de que é praticamente impossível para os integrantes do gigantesco grupo de trabalho instituído pelo governo federal, excluindo experientes especialistas ligados ao mundo acadêmico, elaborar as minutas de leis complementares faltantes sem aumentar ainda mais os pontos de atrito das normas. Estas estão estampadas com um inusitado sadismo burocrático, que tende a emperrar e dificultar a ação dos órgãos incumbidos da execução do novo sistema tributário. A reforma está repleta de acontecimentos fáticos a serem verificados ao longo de 5 (cinco) décadas, baseados no exercício de futurologia dos ilustres legisladores videntes.

Não há como o grupo de trabalho desfazer as confusões levadas a efeito pelos legisladores. Cabe a eles próprios corrigirem e eliminarem as confusões que fizeram propositadamente!

O sistema tributário vigente poderia ser simplificado e melhorado 100% com a introdução de não mais que 5 (cinco) dispositivos constitucionais novos. É o que quanto basta para quem lida com o sistema tributário há mais de meio século e consegue identificar de pronto os pontos de conflitos, mediante simples exame da jurisprudência das Cortes Superiores (STJ e STF). A solução é a de aprimorar, e não a de destruir o que existe em nome da discutível modernidade que tudo complica. Mas, isso é tarefa de juristas com largo conhecimento e experiência no trato com o sistema tributário, fulcrado nos princípios constitucionais perenes. Não é tarefa para jejunos em direito e muito menos para os curiosos que conduziram, de forma desastrosa e irresponsável, essa reforma tributária adoidada.

A reforma tributária aprovada acaba com a discriminação constitucional de rendas tributárias subtraindo dos estados o imposto de sua maior arrecadação – o ICMS –, ao mesmo tempo em que retira dos municípios o seu imposto de maior arrecadação – o ISS – comprometendo irremediavelmente a autonomia dos estados, do Distrito Federal e dos municípios, assegurada pelo art. 18 da Constituição Federal.

Dessa forma, a reforma sob comento põe por terra o princípio federativo protegido em nível da cláusula pétrea, nos precisos termos do incido I, do § 4º, do art. 60 da CF que não permite a discussão de Emenda tendente a abolir a forma federativa de Estado. Não é crível que a Comissão de Constituição e Justiça da Casa Legislativa não tenha percebido esse atentado a uma das cláusulas pétreas prevista na Constituição Federal.

Desde o advento da República, todas as Constituições que se seguiram à Constituição Republicana de 1891 até a Constituição de 1988 previram o princípio discriminador de rendas tributárias, mola mestra da Federação. Apenas a Emenda nº 18/1965 que implantava um novo sistema tributário havia abolido esse princípio discriminador de impostos. Porém, logo ela sofreu uma contrarreforma e foi substituída pelo sistema tributário estruturado pela Constituição de 1967. Os autores da proposta de reforma, eternos enamorados da cultura européia, sequer tiveram a visão histórica do nosso sistema tributário.

Além das inconstitucionalidades que destroem a Federação Brasileira convolando-a em algo parecido com um estado unitário, a EC nº 132/2023 padece de outros vícios da prolixidade, obscuridade e contradição, como veremos a seguir.

Realmente, lembremos a título ilustrativo que tanto a CBS, como o IBS, na verdade, dois impostos identificados pelo mesmo fato gerador (art. 4º do CTN), são tributados por fora, como veremos.

Na CBS o valor do tributo não integra a sua própria base de cálculo, além de excluir dessa base de cálculo os valores pertinentes ao Imposto Seletivo (IS), ao IBS, à Contribuição sobre Faturamento/Receita, à Contribuição incidente sobre importação de bens e serviços e à Contribuição do PIS/PASEP, conforme prescrição do § 17, do art. 195 da CF.

No que tange ao IBS, o inciso IX, do § 1º, do art. 156-A da CF exclui o valor desse imposto da sua base de cálculo, ao mesmo tempo em que manda excluir, também, da dessa base de cálculo os valores pertinentes ao Imposto Seletivo (IS), à CBS, à Contribuição sobre Faturamento/Receita, à Contribuição incidente sobre importação de bens e serviços e às Contribuições do PIS/PASEP.

Conclui-se, portanto, que o consumidor final não paga nem suporta o encargo financeiro de qualquer tributo, por via do fenômeno da repercussão econômica, como acontece com o ICMS/ISS/IPI e as contribuições sociais, todos eles tributados por dentro.

Relativamente ao IBS e à CBS não há a figura do “contribuinte de fato”, muito lembrada pela doutrina especializada. O consumidor final paga tão somente o preço da mercadoria, livre de tributos embutidos no preço, como acontece nos Estados Unidos ou no Japão, onde a sonegação é praticamente impossível, porque se separa o preço, pertencente ao comerciante/prestador de serviço do imposto destacado, pertencente ao unicamente ao fisco. O não recolhimento do imposto destacado, no prazo legal, caracteriza o crime de apropriação indébita do tributo, consoante a previsão do inciso II, do art. 2º da Lei nº 8.137/1990.

Todavia, o atrapalhado legislador constituinte derivado inseriu o § 18, no art. 195 da CF prevendo a devolução da CBS paga pelo consumidor final (cashback), com o objetivo de reduzir as desigualdades de renda.

Por sua vez, o inciso VIII, do § 5º, do art. 156-A da CF, igualmente, previu idêntico mecanismo de devolução do IBS pago ou suportado pelo consumidor final.

Extrai-se do exposto que os congressistas, que foram com muita sede ao pote, não tinham a menor ideia do que estavam votando precipitadamente, ou, visto sob outra ótica, os parlamentares sabiam muito bem o que estavam fazendo, instituindo um segundo Bolsa Família sob o rótulo de Cashback, dentro do demagógico discurso de inclusão social, que está na moda de uns tempos para cá. Semear a pobreza, para poder dar de comer aos vulneráveis e assim fortalecer o projeto de poder tem sido o comportamento padrão dos governantes e dos legisladores. Assim, nunca iremos erradicar a tão combatida pobreza de uns, e excessiva riqueza de outros. Lamentável!

Como se não bastassem os vícios das moléstias incuráveis retroapontados, a reforma aprovada é, ainda, caracterizada pela fenomenal e absurda prolixidade que impede a sua regular execução, estressando qualquer um que se disponha a interpretar as 491 normas confusas, dúbias e caóticas.

Para se ter uma idéia da incrível prolixidade examinemos a hipótese de fixação de alíquotas de referência do IBS e da CBS, de um lado, e a da redução dessas alíquotas nos exercícios de 2030 e 2035, eleitos aleatoriamente, de outro lado, previstas, respectivamente, nos art. 130 e 131 do ADCT.

Apenas para fixar as alíquotas de referência do IBS e da CBS, a vigorar de 2027 a 2077, o art. 130 do ADCT estatuiu 30 (trinta) normas, entre parágrafos, incisos e alíneas, cada uma delas fazendo remissões a outros preceitos normativos que contêm igual quantidade normas, contrastando com a fixação de alíquotas do ICMS e do ISS definidas por meio de um único artigo. Qual a necessidade de tantas normas para fixar as alíquotas de referência do IBS? A proposta original fixava em 25% linearmente a alíquota do IBS. Era simples demais! Com um pouco de inteligência, essa alíquota poderia ser flexibilizada para diferentes setores, sem a necessidade de se proceder aos cálculos amalucados e complicados que exigem a intervenção do TCU.

É a primeira vez, desde o advento da República, que na execução do novo sistema tributário há intervenção do TCU no exercício de sua função atípica, para calcular as alíquotas de referência do IBS e da CBS, bem como para redução dessas alíquotas nos exercícios de 2030 e 2035[1] (art. 130, § 8º), valendo-se de informações prestadas por entes da Federação e pelo Comitê Gestor, um órgão que irá consumir, no mínimo, a metade dos recursos do IBS arrecadados em 2026[2], para financiar suas despesas. Essa reforma tributária vai na contramão da reforma administrativa destinada a enxugar o tamanho do Estado, porque levada a efeito com inversão da cronologia das reformas a serem feitas. Primeiramente, como é lógico e natural, deveria definir o tamanho do Estado, por meio de uma reforma administrativa para, ao depois, calcular o montante de recursos financeiros a serem transferidos pelo setor privado, para financiar os custos do Estado enxugado, e não o contrário como estão fazendo.

Por sua vez, o art. 131 do ADCT, que cuida da distribuição do produto da arrecadação do IBS nos exercícios de 2029 a 2077, contém nada menos que 25 (vinte e cinco) preceitos normativos considerando os parágrafos, incisos e alíneas que, por sua vez, fazem remissões a outros preceitos normativos em um movimento típico de um cachorro tentando morder o próprio rabo, estressando e desnorteando o raciocínio do intérprete. Tudo indica que essa epidemia de normas confusas é proposital, para gerar impasses, conflitos de confusões desnecessárias, pois ninguém consegue, em são consciência, criar tantos obstáculos e empecilhos, fontes permanentes de litígios intermináveis. É como aquela tese do estupro culposo atribuída a um magistrado que absolveu o acusado do crime de estupro. O ínclito magistrado, indignado ingressou com mais de 200 ações judiciais buscando reparação por danos morais contra aqueles que lhe atribuíram a autoria da estranha tese do estupro involuntário resultante de imprudência, imperícia ou negligência.

Se cada ente político ficasse com a competência tributária para instituir, fiscalizar e arrecadar o imposto com que foi contemplado pela Carta Magna, em obediência ao princípio federativo que assegura a autonomia dos estados e dos municípios (art. 18 da CF), não precisaria da interferência do Comitê Gestor, nem do TCU para encontrar as alíquotas de referência do IBS, nem para distribuir o produto de sua arrecadação. O Comitê Gestor é um órgão federal autônomo, com independência administrativa e financeira que acumula a competência normativa, a competência para interpretar as normas que edita, a competência para representar o estado, o Distrito Federal e os municípios judicial e extrajudicialmente, por meio dos respectivos órgãos da administração tributária e das procuradorias judiciais, além da competência para decidir os processos administrativos tributários referentes do IBS. É a cópia do fantástico SUPERFISCO que estava previsto na PEC nº 110/2019 de autoria do Deputado Luiz Carlos Hauly. No mundo nada se cria tudo se copia. Antes, tentaram emplacar o nome de Conselho Federativo, mas encontrou resistência do Relator da reforma, Senador Eduardo Braga, que entendia ser inconstitucional. Assim, o Comitê Gestor do SIMPLES foi transposto para o IBS, como se a alteração da denominação fosse juridicamente relevante e pudesse purgar o vício da inconstitucionalidade, ao subtrair dos estados e municípios a competência pra instituir, fiscalizar e arrecadar seus impostos, aplicando o produto de sua arrecadação no cumprimento da finalidade estatal prevista no plano de governo espelhado na Lei Orçamentária Anual – LOA.

Em razão disso, sugerimos ao Relator da PEC no Senador Federal a substituição da proposta em discussão pela instituição do IBS federal que aparece com nome de CBS, do IBS estadual e do IBS municipal, mas ela foi ignorada por ser simples demais e bastante racional. Como me disse um dia o ex Ministro e ex Deputado, Delfin Neto, simplicidade e lógica são duas palavras proscritas no Congresso Nacional. Por que simplificar se tudo pode ser complicado? Alternativamente sugerimos deixar de fora da reforma o ISS, visto que a proposta onerava particularmente o setor de serviços com carga tributária muita elevada. Mas, aí o Comitê Gestor, menina dos olhos da reforma, teria que ser expurgado do texto da reforma. Não era concebível!

A reforma aprovada açodadamente pela Câmara dos Deputados, parcialmente alterada pelo Senado Federal e novamente apreciada pela Câmara em sessão relâmpago (votação em dois turnos no mesmo dia) resultou em um conjunto amorfo de 491 normas prolixas e confusas, às vezes, conflitantes entre si.

É o caso de se perguntar, como é possível falar em cimentar um caminho seguro para o desenvolvimento econômico do País com o novo sistema tributário, como insistentemente afirmado pela maioria da população leiga, influenciada pela execrável e irresponsável propaganda bilionária que antecedeu a votação da PEC nº 45/2019, se esse perigoso caminho tortuoso, que afronta os dispositivos constitucionais protegidos por cláusulas pétreas, semeia o terror e a confusão de toda ordem? Somente o anúncio de sua aprovação já causou impactos na economia que está sofrendo diminuição em sua produtividade fazendo o PIB encolher. E o insensível governante está compensando a consequente queda de arrecadação com novos aumentos tributários, percorrendo o caminho inverso do trilhado por outros países adiantados.

Por tudo isso podemos afirmar que se trata, sem sombra de dúvida, de uma reforma tributária que subverte a ordem jurídico-constitucional e estimula litígios, confrontos e mina o sagrado princípio da segurança jurídica, fazendo com que todos vivam em estado de perplexidade, sem saber e nem poder prever o que irá acontecer no dia seguinte.

Há previsão de que até o exercício de 2077 essas normas epidérmicas estarão sofrendo alterações contínuas ao sabor das modificações de situações conjunturais, muitas delas, decorrentes do próprio sistema tributário aprovado pela EC nº 132/2023.

Isso acontece quando se confunde, deliberadamente, o projeto de reforma tributária com o projeto de poder, que possibilita manter no cabresto os governadores e os prefeitos. Na realidade, vivemos em um estado unitário como os países da Europa, donde os inteligentes autores da proposta de reforma (PEC 45/2019) trouxeram o IVA, por sinal, muito mal digerido pelos importadores. A União passou a concentrar cerca de 80% do bolo tributário. Isso não é Federação com 27 estados e 5.570 municípios juridicamente parificados.

Então, urge que o povo, anestesiado pelo veneno da irresponsável propaganda bilionária, bancada por alguns setores do empresariado, acorde o quanto antes e exija uma contrarreforma para recolocar nos trilhos o trem descarrilado pela ação relâmpago dos congressistas, igualmente, anestesiados, mas por outro tipo de anestésico que não o da propaganda irresponsável, que é um mal menor.

Lembramos que ao tempo do Império tínhamos um único artigo voltado para a tributação. Agora foram acrescidos mais 491 novas normas constitucionais, sob a bandeira de simplificação do sistema tributário, cínica e despudoradamente, agitada pelos defensores da pseuda reforma. Ironicamente, o princípio da simplicidade ficou inserido no texto da reforma tributária (§ 3º, do art. 145 da CF) aprovada pelos apressados legisladores constituintes derivados que foram, às cegas, com muita sede ao pote.

[1] Os legisladores videntes previram a necessidade de reduzir as alíquotas do IBS exatamente nos anos de 2030 e 2035, nem antes, nem depois. Qual a razão? Não sabemos, nem se descobre!

[2] § 3º, do art. 125 do ADCT.