Resumo: Trata o presente trabalho de promover o debate sobre uma dentre as inúmeras injustiças presentes na política tributária existente no Brasil, qual seja, a grande regressividade dos tributos em geral. O imposto sobre os rendimentos das pessoas físicas, ora abordado, não atende a princípios constitucionais fundamentais, tais como a progressividade (existente, mas baixíssima, uma das menores do Mundo), a universalidade e a generalidade. Para fomentar o debate, é formulada proposta de alteração na tributação dos lucros e dividendos distribuídos pelas empresas, assim como o incremento da progressividade do imposto de renda das pessoas físicas, de modo a atender aqueles princípios constitucionais.

INTRODUÇÃO

A Constituição da República Federativa do Brasil1 previu, no § 1º do art. 145, que os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, assim entendida como a possibilidade econômica de pagar impostos, acarretando uma maior incidência para os contribuintes situados nos patamares superiores da pirâmide de rendimentos. Determina ainda, no inciso I do § 2º do art. 153, que o imposto sobre a renda e proventos de qualquer natureza será informado pelos critérios da universalidade (sem distinção entre contribuintes – independe de nacionalidade, sexo, raça, idade, etc), da generalidade (sem distinção entre diferentes tipos de rendas ou proventos – o imposto é devido inclusive quando resultante de atividades ilícitas ou criminosas) e da progressividade, na forma da lei. Estes princípios expressos não constituem meras normas programáticas, mas, como ensina Paulo Bonavides2, têm função diretiva, condicionando a ação do legislador infraconstitucional, e também função derrogatória da legislação anterior que com eles for incompatível. No mesmo sentido, o magistério de Sacha Calmon Navarro Coelho3,quando afirma que, quando o princípio é constitucional, a sua aplicação é obrigatória. Mas, na prática, estes princípios constitucionais vêm sendo desrespeitados pelo Estado. Os poderes Executivo e Legislativo têm demonstrado nitidamente tal desrespeito pela evolução da legislação tributária federal a partir da promulgação da Carta Magna, como se mostrará a seguir.

Foi justamente após a promulgação desta "Constituição Cidadã" que se iniciou o desmonte destes princípios da justiça fiscal, especialmente a progressividade. Em parte, talvez, porque uma determinada casta, dentro e fora do serviço público (juízes, militares, políticos, jornalistas, etc), não pagasse imposto de renda, até 1988, e depois passaram a ser tributados como os demais cidadãos assalariados. Por outro lado, pela implantação, nos governos de Fernando Collor, de Fernando Henrique e de Lula , de uma política nitidamente neoliberal, voltada à desoneração do capital, com o conseqüente aumento da regressividade, na contra-mão não só da justiça fiscal, mas também do modelo adotado quase que na totalidade dos países desenvolvidos.

Esta política procura reorganizar o Estado, segundo uma filosofia típica da iniciativa privada, em que o enfoque está na simplificação de procedimentos e na redução de custos, visando uma maior rentabilidade, porém sem maiores compromissos sociais. Assim, privilegia-se a simplificação da arrecadação e a redução do custo da máquina administrativa, com sacrifício da justiça fiscal e social.

Nesta ótica, a ênfase da política tributária concentra-se nos impostos indiretos, que oneram indiscriminadamente a todos, independentemente de sua capacidade contributiva. Como resultado desta política, nos últimos anos houve expressivo aumento da carga de tributos indiretos, como pode ser observado na figura 1.

Figura 1 – IMPOSTOS INDIRETOS

[IMAGEM NÃO DISPONÍVEL]

Segundo esta política neoliberal, o imposto deve ser neutro. Modernamente, entretanto, o imposto é visto pelos mais ilustres mestres da Ciência das Finanças e da Política Fiscal como instrumento de intervenção do Estado na economia, e especialmente como instrumento de redistribuição de riqueza4. De acordo com Sérgio Abranches5,"não tomamos consciência de como os impostos que pagamos são usados para agravar as desigualdades, subsidiando os ricos e remediados, e não para reduzi-las ".

De acordo com levantamentos de distribuição de renda disponíveis no portal da FGV na Internet, os 1% mais ricos do país detêm 13,42% da renda nacional, enquanto que os 50% mais pobres ficam somente com 12,98% (dados de 2002). Assim, sendo o Brasil um dos países com maior concentração de renda e de patrimônio do mundo, é justamente aqui que se deve primar pela progressividade na política tributária (aumento da alíquota à medida que aumenta a respectiva base de cálculo, ou eqüidade vertical), de forma a reverter o atual quadro, onde os que podem menos pagam mais.

As pequenas correções da tabela progressiva do imposto de renda nos últimos anos (em 2001 e 2004, após intensa luta de setores da sociedade civil, duramente resistida pelo Governo Federal) não foram suficientes para anular os efeitos inflacionários, e esta falta de correção nitidamente, mais uma vez, penaliza os contribuintes de mais baixa renda.

Também não são atendidos os critérios da universalidade e da generalidade, como veremos adiante (item 3.2).

O presente trabalho tem como objetivo não só mostrar tal injustiça, mas também apontar uma proposta de modificação deste status quo.

2. A PROPOSTA DE MODIFICAÇÃO DO IMPOSTO DE RENDA DAS PESSOAS FÍSICAS

Nos itens que seguem são formuladas propostas para algumas alterações necessárias no imposto de renda das pessoas físicas, de modo a torná-lo mais justo, atendendo aos princípios constitucionais da capacidade econômica, progressividade, generalidade e universalidade.

2.1. Reajuste da tabela do IRPF

Entre os exercícios de 1996 e 2002, a tabela do IRPF ficou congelada. Manteve-se, durante vários anos, em R$10.800,00 anuais o limite para isenção, imutáveis também demais fatores.

No final de 2001, valendo para o ano calendário 2002 (exercício 2003), a tabela foi corrigida em 17,56%, com o limite de isenção anual passando a R$ 12.696,00. Tal medida foi obtida pela aprovação de projeto de lei, fruto de intensa ação da sociedade sobre o Congresso, o qual foi posteriormente alterado pelo Executivo, antes da sanção, através da MP n.º 22, de 08/01/2002, posteriormente convertida na Lei n.º 10.451, de 10/05/2002. Entretanto, a inflação acumulada de janeiro de 1995 a dezembro de 2001 foi de 92,01% (ICV/DIEESE6), restando assim, à época, uma defasagem de 63,33%.

Somente agora no final de 2004, através da MP n.º 232, de 3/12/2004, novamente sob intensa pressão da sociedade (mal)organizada, o governo propõe nova correção, alterando o limite de isenção anual para R$ 13.968,00, ou seja, mais 10,02% (resultando um índice de reajuste acumulado de 29,33%). A inflação acumulada de janeiro de 1995 a dezembro de 2004 chega a 155,84% (ICV/DIEESE6), restando agora uma defasagem ainda maior que a que se observava em 2001, alcançando 97,82%. Resumindo, o limite de isenção anual já deveria ser de R$27.600,00 para acompanhar a inflação de 155,84% apontada pelo DIEESE. Só como índice comparativo, a taxa de juros Selic acumulada no período, usada pela Receita Federal para cobrança/pagamento de juros moratórios, alcança 220,36%, nitidamente superior ao índice inflacionário apurado pelo DIEESE.

Este é, sem dúvida, um dos principais motivos pelos quais o número de declarantes do IRPF passou de 6,0 milhões para 12,6 milhões em 6 anos9 (hoje – dados do exercício 2004 - o universo de declarantes, pessoas físicas, já alcança cerca de 19,3 milhões de contribuintes).

Sobre os reajustes das bases de cálculo do IRPJ e da CSLL das empresas prestadoras de serviços, também previstos na MP n.º 232/2004 (alegando-se necessidade de cobrir "perda de arrecadação" ocasionada pela correção da tabela do IRPF), não serão tratados no presente trabalho, por fugir ao escopo nele delimitado.

Figura 2 - LIMITE DE ISENÇÃO (EM DÓLAR)

[IMAGEM NÃO DISPONÍVEL]

A figura 2 mostra a variação do limite para dispensa de apresentação de declaração de ajuste anual7 em dólar8, podendo-se constatar que este limite, que era cerca de US$ 10.400,00 em 31/12/1996, valia um pouco menos de US$ 3.600,00 em 31/12/2002, subindo um pouco em seguida, pela desvalorização do dólar em relação ao real.

Para se manter a tabela de imposto de renda compatível com o aumento do custo de vida (ICV/DIEESE), o limite de isenção anual deveria ser, para o exercício 2005, de R$27.600,00. Caso contrário, os contribuintes estarão pagando mais imposto de renda, inclusive aqueles que porventura não tenham tido aumento de salário, pois suas despesas aumentaram, reduzindo sensivelmente suas rendas líquidas, sem a devida contrapartida no imposto de renda devido, o que nos leva a concluir pela necessidade de efetiva atualização das deduções com educação e dependentes, para atender ao princípio constitucional da graduação do tributo segundo a capacidade contributiva.

Deve-se ter em conta que aqueles que ganham mais que um valor mínimo, suficiente para as despesas ordinárias da família, é que devem ser alcançados pelo imposto de renda. Não é razoável, nem justo, cobrar-se imposto de renda de quem não tem renda suficiente para garantir nem mesmo uma subsistência digna para sua família. Ou seja, o imposto de renda deve levar em conta a capacidade contributiva do sujeito passivo.

Tais considerações demonstram a necessidade de reajuste da Tabela de IRPF, para manter-se a eqüidade na tributação. Na verdade, a falta de correção da tabela do IRPF e dos valores das deduções configura um verdadeiro CONFISCO e, também, uma ILEGALIDADE, porque afronta o princípio constitucional da capacidade contributiva que, como já visto, é norma de eficácia plena e obediência obrigatória.

2.2. Adequação aos princípios da generalidade e da universalidade

A partir de janeiro de 1996 (Lei Nº 9.249/95, art. 10), a distribuição de lucros e dividendos passou à condição de rendimento isento na declaração das pessoas físicas. A justificativa seria evitar a bitributação sobre estes lucros, que já teriam sido tributados pelo imposto de renda na pessoa jurídica. Esta medida, por si só, já se mostra injusta, por falta de progressividade adequada (a alíquota do IRPJ é fixa de 15%, havendo um adicional de 10% acima de determinado valor do lucro apurado).

Entretanto, no caso de empresas tributadas com base no lucro presumido, a injustiça pode se mostrar mais claramente. A parcela do lucro contábil apurado que ultrapassar o valor do lucro presumido também poderá ser distribuída como rendimento isento para o sócio, configurando uma situação em que o rendimento não é tributado em nenhum momento, nem na empresa, nem na pessoa física - uma situação típica de paraíso fiscal. A isenção dos lucros e dividendos distribuídos na declaração de ajuste anual fere frontalmente os princípios da GENERALIDADE e da UNIVERSALIDADE exigidos pela Constituição Federal1.

Estudo da SRF relativo às Declarações de Ajuste do exercício 1999 mostra que os empresários são titulares de 30,9% das declarações entregues, sendo a ocupação de maior participação quanto ao número de declarantes10. Já quanto aos rendimentos tributáveis declarados, eles estão na "lanterninha". Situam-se em 31º lugar, perdendo apenas para os estudantes11. É inadmissível que tal situação permaneça inalterada.

Na maioria dos países desenvolvidos12 (USA, Alemanha, Inglaterra, Japão, etc), as pessoas jurídicas pagam imposto de renda a alíquotas que variam de 15% a 40%. No Brasil, a alíquota é de 15%, podendo haver mais 10% de adicional, dependendo do lucro apurado. Nestes países os lucros e dividendos distribuídos são tributados na declaração anual do sócio (pessoa física), concedendo-se o crédito (total ou parcial) do imposto já pago pela empresa, relativo àquela parcela distribuída. Quando se dá o crédito total à pessoa física, ocorre o denominado "sistema completo de imputação", o qual evita a bitributação sobre o rendimento.

Na presente proposta, os lucros e dividendos distribuídos deixam de ser isentos e passam a tributáveis na Declaração de Ajuste Anual. O contribuinte, pessoa física, receberá, em contrapartida, o crédito do imposto já pago pela empresa, referente àquela parcela de lucro/dividendo a ele distribuído. Será permitido considerar como antecipação do imposto o valor do imposto de renda pago pela empresa, incluindo o adicional de imposto de renda, devidamente proporcionalizado entre os sócios. O procedimento será análogo àquele aplicado ao imposto de renda retido na fonte (dos assalariados e dos prestadores de serviços), em que as empresas informam o imposto antecipado através de DIRF. Idêntico tratamento deve ter o rendimento proveniente de Juros sobre Capital Próprio.

Com esta medida, evita-se a bitributação do lucro, aplicando-se o mesmo tratamento dos demais rendimentos. Impede-se também a isenção que hoje ocorre com parte dos lucros distribuídos pelas empresas que apuram lucro presumido.

Somente os sócios de microempresas e de empresas de pequeno porte, que adotam o pagamento de impostos através do SIMPLES, permanecerão com seus rendimentos (lucros obtidos nestas empresas) isentos na declaração de ajuste anual, em respeito ao disposto no art. 179. da Constituição da República, que lhes prescreve tratamento fiscal privilegiado.

2.3. Adequação aos princípios da progressividade e da capacidade contributiva

No exercício de 1986, a Tabela de Imposto de Renda para Pessoas Físicas possuía doze diferentes alíquotas, variando de 5% a 60%, com variação de 5% entre faixas. Tal distribuição garantia a progressividade do imposto. A progressividade já vinha diminuindo antes da Constituição de 1988, na qual consta expressamente como princípio. Paradoxalmente, foi logo após sua promulgação que a progressividade praticamente desapareceu, sendo as doze alíquotas de alguns anos atrás reduzidas a apenas duas alíquotas, a partir de 1997. Além da alíquota máxima ter sido reduzida a menos da metade daquela existente no exercício de 1986 (era 60%, atualmente está em 27,5%), a alíquota mínima triplicou de valor (passando de 5% para 15%), como se pode constatar no gráfico da Figura 3. No entanto, a tabela continua sendo chamada "Tabela Progressiva Anual do Imposto de Renda", nome que não se justifica nas condições atuais.

Figura 3 - PERDA DE PROGRESSIVIDADE DO IMPOSTO DE RENDA - PESSOA FÍSICA

[IMAGEM NÃO DISPONÍVEL]

A simples observação do gráfico da Figura 3 mostra a necessidade de modificação das alíquotas do imposto de renda das pessoas físicas, para que os princípios constitucionais da capacidade econômica e da progressividade sejam observados, como ocorre na maioria dos países13 14 .

Tabela I - ALÍQUOTAS DE IMPOSTO (PROPOSTA)

|

BASE DE CÁLCULO ANUAL ( R$) |

ALÍQUOTA ( %) |

VALOR A DEDUZIR ( R$) |

Até 14.000,00 |

isento |

--- |

De 14.000,01 a 25.000,00 |

5,0 |

700,00 |

De 25.000,01 a 40.000,00 |

15,0 |

3.200,00 |

De 40.000,01 a 80.000,00 |

25,0 |

7.200,00 |

De 80.000,01 a 150.000,00 |

35,0 |

15.200,00 |

Acima de 150.000,00 |

45,0 |

30.200,00 |

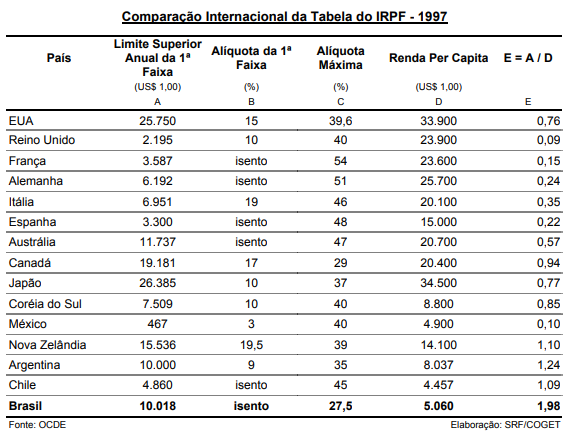

Urge resgatar a progressividade na Tabela do IRPF. Uma proposta, para inaugurar o debate, é a apresentada na Tabela I. Nesta tabela chega-se a uma posição intermediária entre a situação existente no exercício de 1986 e a atual. A Tabela I ilustra as faixas de renda e respectivas alíquotas, de modo a contemplar a correção da tabela (levando em conta praticamente só os reajustes do limite de isenção anual concedidos em 2001 e 2004 pelo Governo, ou seja, um valor bem inferior à perda do valor da moeda nestes últimos anos) e efetivamente aplica a progressividade determinada na Constituição Federal, adotando-se alíquotas compatíveis com aquelas utilizadas nos outros países (vide Tabela II)15.

Tabela II - ALÍQUOTAS MÁXIMAS DE IRPF NO MUNDO

(reproduzida integralmente de 15 )

Incrível é que haja quem, na contramão da justiça fiscal, se oponha à progressividade do imposto de renda. Everardo Maciel, Ives Gandra da Silva Martins e Antoninho Marmo Trevisan propuseram, ainda recentemente (em 2000), a alíquota única de 7,7% para o imposto de renda, aplicável "indiscriminadamente a todos os assalariados", inclusive os que ganham salário mínimo. É o máximo da injustiça fiscal, em clara afronta aos princípios constitucionais da progressividade e da capacidade econômica, e total falta de sintonia com o direito comparado. Coluna contendo alíquotas máximas do IRPF em vários países, divulgada pela Receita Federal[15], mostra que, nos países da União Européia, a alíquota máxima possui um valor médio de 49,7%, média que, nos países pertencentes à OCDE, é de 47,8%

Felizmente, quanto à proposta indecente de alíquota única para o IRPF feita pelo "triunvirato" acima, logo surgiram, através da imprensa16 17 18 19 20 , inúmeros tributaristas e economistas para "enterrar" logo no nascedouro tal iniqüidade.

Um leitor menos atento pode achar que a alíquota máxima da Tabela I, de 45%, é excessiva. Não é. Já foi mostrado acima que os valores de alíquota máxima adotados nos países pertencentes à UE e à OCDE são superiores a este, aproximando-se de 50%, em média. Na Holanda, Bélgica e Japão chega a alcançar e até ultrapassar 60%15.

Na verdade, esta alíquota de 45% da Tabela I é nominal. O contribuinte que tenha R$ 150 mil de base de cálculo anual (rendimento bruto menos as deduções – poderíamos avaliar que o rendimento tributável anual fosse de R$ 200.00,00, ou até maior) estará pagando imposto de renda com alíquota de 24,87% (a atual, válida até o exercício 2005, é de 24,12%), como se pode verificar pela Figura 4, onde estão representadas as alíquotas efetivas: a atual e a proposta na Tabela I. Mesmo quem tenha base de cálculo de R$ 500 mil, estará pagando alíquota efetiva de 38,96%(a atual é de 26,48%).

Figura 4 - ALÍQUOTAS EFETIVAS DE IRPF

[IMAGEM NÃO DISPONÍVEL]

Comparando-se as duas curvas mostradas na Figura 4, verifica-se que a tabela atual conduz a uma rápida subida no valor de imposto devido, e também uma rápida estabilização, mostrando uma progressividade somente na faixa inicial de rendimentos – onerando em excesso as menores faixas de renda. Já a tabela proposta é uma curva mais suave, embora progressiva até faixas de renda mais elevadas, desonerando aqueles que percebem menores rendimentos, demonstrando de forma inequívoca uma maior justiça fiscal.

O ponto de equilíbrio entre as duas tabelas ocorre para uma base de cálculo de R$ 135 mil, com alíquota de 23,74%.Assim, só haverá aumento de tributo para os contribuintes que apurarem base de cálculo superior a R$ 135 mil.