Sukuk (árabe: صكوك, romanizado: ṣukūk; plural [a] do árabe: صك, romanizado: ṣakk, lit. 'instrumento legal, escritura, cheque') é o nome árabe para certificados financeiros, também comumente referido como títulos "compatíveis com a sharia ". Os Sukuk são definidos pela AAOIFI (Organização de Contabilidade e Auditoria para Instituições Financeiras Islâmicas) como "títulos de igual denominação que representam interesses de propriedade individuais em uma carteira de ativos elegíveis existentes ou futuros". [Nota 1] A academia Fiqh da Organização da Cooperação Islâmica - OIC legitimou o uso de sukuk em fevereiro de 1988.[2][1]

Os Sukuk foram desenvolvidos como uma alternativa aos títulos convencionais que não são considerados permitidos por muitos muçulmanos, pois pagam juros (proibidos ou desencorajados como Riba, ou usura) e também podem financiar negócios envolvidos em atividades não permitidas pela Sharia (jogos de azar, álcool, carne de porco, etc.). Os títulos Sukuk são estruturados para cumprir a Sharia, pagando lucros e não juros – geralmente envolvendo um ativo tangível no investimento. Por exemplo, os títulos Sukuk podem ter propriedade parcial de uma propriedade construída pela empresa de investimento (e detida num veículo de finalidade especial), para que os detentores de sukuk possam receber o lucro da propriedade como renda (o que é permitido pela lei islâmica). Porque representam a propriedade de ativos reais e (pelo menos em teoria) não garantem o reembolso do investimento inicial, os sukuk assemelham-se a instrumentos de capital,[3] mas tal como uma obrigação (e ao contrário do capital), os pagamentos regulares cessam após o seu vencimento. No entanto, a maioria dos sukuk são "baseados em ativos" em vez de "garantidos por ativos" - os seus ativos não são verdadeiramente propriedade do seu veículo de finalidade especial e os seus titulares recorrem ao originador se houver um défice nos pagamentos.[4]

Diferentes tipos de sukuk são baseados em diferentes estruturas de contratos islâmicos (Murabaha, Ijara, Istisna, Musharaka, Istithmar, etc.) dependendo do projeto que o sukuk está financiando.[5]

De acordo com o Relatório sobre o Estado da Economia Islâmica Global 2016/17, dos 2,004 biliões de dólares em ativos geridos em conformidade com a sharia em 2014, 342 mil milhões de dólares eram sukuk, sendo compostos por 2.354 emissões de sukuk.[6]

HISTÓRIA DOS SUKUK

No período clássico do Islã, Sakk (sukuk) significava qualquer documento que representasse um contrato ou transmissão de direitos, obrigações ou dinheiro feito em conformidade com a Shariah. do comércio e outras atividades comerciais no período pré-moderno islâmico.[7][8][9]

De acordo com Camille Paldi, a primeira transação de sukuk ocorreu em Damasco, na sua Grande Mesquita, no século VII d.C..[10] Sabe-se que os comerciantes muçulmanos usaram o sistema de cheque ou ṣakk desde a época de Harun al-Rashid (século IX) do califado abássida.

A palavra ocidental moderna "cheque" parece ter derivado de "sakk" (singular de sukuk),[13][14][15] [Nota 2] que durante a Idade Média se referia a um acordo escrito "para pagar por mercadorias quando foram entregues" e foi usado para "evitar que o dinheiro fosse transportado em terrenos perigosos".[17]

1.1. Os Sukuk na Era Moderna

Respondendo à necessidade de fornecer instrumentos de curto e médio prazo para que os balanços das instituições financeiras islâmicas pudessem ser mais líquidos, a academia Fiqh da OIC (Organização dos Países Islâmicos) legitimou o uso do sukuk em Fevereiro de 1988.[2][1]

Em 1990, um dos primeiros sukuk contemporâneos - no valor de RM125 milhões - foi emitido pela Malaysia Shell MDS Sdn Bhd, com base em bai' bithaman ajil. Não houve nenhum outro sukuk emitido até 2000, quando o mercado começou a decolar.[20] Em 2000, o governo do Sudão emitiu sukuk soberano interno de curto prazo no valor de 77 milhões de libras sudanesas com base no musharaka. Em 2001, o mercado de sukuk internacionalizou-se com a emissão do primeiro ijara sukuk denominado em dólares americanos, no valor de US$ 100 milhões, pelo Banco Central do Bahrein. Desde então, muitas emissões de sukuk soberanos e corporativos foram oferecidas em várias jurisdições.[21]

Para padronizar o mercado em crescimento, a AAOIF[22] emitiu o "Shari'ah Standard No.17" sobre 'Investment Sukuk' em maio de 2003. Tornou-se efetivo a partir de 1º de janeiro de 2004.[20]

A INDÚSTRIA DOS SUKUK

No início de 2017, havia US$ 328 bilhões em sukuk pendentes em todo o mundo.[27] No final de 2016, existiam cerca de 146 títulos de rendimento fixo islâmicos denominados em dólares americanos emitidos nos mercados globais, com classificação de investimento e com duração de pelo menos um ano. Esses títulos – que compõem o Índice Citi Sukuk – tinham um prazo médio de vencimento de 4,54 anos e a maioria foi emitida por governos.[28] Os quatro principais emissores por peso de mercado - representando mais de 40% do mercado - foram: ISLAMIC DEVELOPMENT BANK, PERUSAHAAN PENERBIT SBSN INDOIII, SAUDI ELECTRICITY CO, SOQ SUKUK A QSC.[28] Cerca de 3/4 do mercado de sukuk é doméstico, não internacional.[24] A maioria dos sukuk, no entanto, não tem grau de investimento,[29] e em 2015, houve 2.354 emissões de sukuk no total, incluindo sukuk denominados em moeda local e de mercado não global, de acordo com a Thomson Reuters & Dinar Standard.[6] De acordo com o Centro Financeiro Islâmico Internacional da Malásia, em 2013 os maiores emissores de sukuk eram os governos (65,6%) e os segundos maiores eram as empresas de energia e serviços públicos (13,6%).[29]

2.1. Mercado secundário

Os títulos Sukuk tendem a ser comprados e mantidos. Como resultado, poucos títulos entram no mercado secundário para serem negociados. Além disso, apenas os Sukuk públicos podem entrar neste mercado, pois estão listados em bolsas de valores.

O mercado secundário – embora em desenvolvimento – continua a ser um segmento de nicho com praticamente todas as negociações realizadas a nível institucional. O tamanho do mercado secundário permanece desconhecido, embora a LMC Bahrain afirme que negociou US$ 55,5 milhões em Sukuk em 2007.[30] Em julho de 2014, sukuk.com listou quinze sukuk no mercado secundário para Gulf Sukuk.

PRINCÍPIOS DO SUKUK

Ali Arsalan Tariq afirma que as finanças islâmicas – incluindo o sukuk – são baseadas num conjunto de várias proibições:[32]

Transações de bens e serviços antiéticos;[32]

Obter retornos de um contrato de empréstimo (Riba/Juros);[32]

Reestruturação de dívidas baseada em compensação;[32]

Incerteza excessiva nos contratos (Gharar);[32]

Jogos de azar e de azar (Qimar);[32]

Negociação de contratos de dívida com desconto, e;[32]

Transações cambiais a termo.[32]

Como a Sharia considera o dinheiro uma ferramenta de medição de valor e não um ativo em si, ela exige que não se receba renda apenas do dinheiro (ou de qualquer coisa que tenha o gênero dinheiro), pois este (simplesmente, juros) é "riba" e proibido. Do ponto de vista da Sharia, os certificados de dívida não são negociáveis, exceto pelo seu valor nominal (embora muitos na Malásia tenham uma visão diferente).

Embora um título seja uma obrigação contratual de dívida do emissor de pagar aos detentores de títulos, em determinadas datas específicas, juros e principal; um Sukuk é um certificado que concede aos titulares de Sukuk uma propriedade beneficiária indivisa dos ativos subjacentes. Consequentemente, os detentores de Sukuk têm direito a participar nas receitas geradas pelos ativos de Sukuk, bem como a participar nos rendimentos da realização dos ativos de Sukuk.[33]

3.1. Semelhanças com os títulos

Sukuk e títulos são vendidos a investidores que recebem um fluxo de pagamentos [Nota 3] até a data de vencimento do sukuk ou título, momento em que recebem seu investimento original (no caso de sukuk o pagamento integral não é garantido) de volta.[35]

-

Sukuk e títulos destinam-se a proporcionar investimentos com menos risco do que ações (como ações) e, portanto, são frequentemente usados para "equilibrar uma carteira" de instrumentos de investimento.[36]

Tanto o Sukuk quanto os títulos devem emitir um documento de divulgação conhecido como prospecto para descrever o título que estão vendendo.

Para dar aos investidores uma ideia do nível de risco envolvido em determinados sukuk/títulos, as agências de classificação avaliam a qualidade de crédito dos emissores do sukuk/título.[37]

Tanto o sukuk quanto os títulos são inicialmente vendidos por seus emissores. Depois disso, eles (ou alguns sukuk e títulos) podem ser comprados e vendidos por corretores e agentes, principalmente no mercado de balcão (OTC), mas também estão disponíveis em algumas bolsas de valores ao redor do mundo.[38]

3.2. Diferenças entre os sukuk e os títulos

Propriedade: Sukuk deve indicar propriedade parcial de um ativo. Títulos indicam uma obrigação de dívida.[39][40]

Conformidade: Os ativos que respaldam o sukuk devem estar em conformidade com a Shariah. Os títulos precisam apenas cumprir as leis do país/localidade em que são emitidos.[39][40]

Preço: O valor nominal de um sukuk é avaliado de acordo com o valor dos ativos que o respaldam. O preço dos títulos é baseado na classificação de crédito, ou seja, na qualidade de crédito do emissor.[39][40]

Recompensas e riscos: Sukuk pode aumentar de valor quando os ativos aumentam de valor. Os retornos dos títulos correspondem a juros fixos.[39][40] (Como a maioria das taxas de juros dos títulos são fixas, o valor da maioria aumenta quando as taxas de juros do mercado caem.)

Vendas: quando você vende sukuk, você está vendendo a propriedade dos ativos que os respaldam. (Nos casos em que o certificado representa uma dívida para com o titular, o certificado não será negociável no mercado secundário e, em vez disso, deverá ser mantido até o vencimento.)[41] A venda de títulos é a venda de dívida.[39][40]. ]

Principal: Os investidores em Sukuk (em teoria) compartilham o risco do ativo subjacente e podem não recuperar todo o seu investimento inicial (o valor nominal do sukuk). (O valor a pagar ao titular do Sukuk no vencimento deve ser o valor atual de mercado dos ativos ou empresa e não o principal originalmente investido, de acordo com Taqi Usamani.)[42] Os investidores em títulos têm garantido o retorno do seu investimento inicial/principal. .[4] Na prática, alguns sukuk são emitidos com garantias de recompra.[4]

Os títulos convencionais são emitidos por subscritores. Os subscritores da Sukuk geralmente não conduzem a emissão e podem não ser solicitados. Sukuk usa Veículos para Fins Especiais para ser o administrador/emissor do sukuk.[43]

DEFINIÇÕES, ESTRUTURA E CARACTERÍSTICAS DOS SUKUK

4.1. Definições dos sukuk

A AAOIFI (Organização de Contabilidade e Auditoria para Instituições Financeiras Islâmicas, o órgão que emite normas sobre contabilidade, auditoria, governança, ética e padrões da Sharia) define Sukuk como "títulos de denominação igual que representam interesses de propriedade individuais em uma carteira de títulos existentes elegíveis ou ativos futuros", [Nota 4] ou "'certificados de igual valor representando participações indivisas na propriedade de ativos tangíveis, usufrutos e serviços ou (na propriedade de) ativos de projetos específicos ou atividades especiais de investimento'."[44 ]

O Conselho Islâmico de Serviços Financeiros define sukuk como

"certificados com cada sakk representando um direito de propriedade proporcional e indiviso sobre ativos tangíveis, ou um conjunto de ativos predominantemente tangíveis, ou um empreendimento comercial. Esses ativos podem estar em um projeto específico ou atividade de investimento de acordo com as regras e princípios da Sharia.[45]

A Comissão de Valores Mobiliários da Malásia definiu sukuk como um documento ou certificado que representa o valor de um ativo.[41]

4.2. Necessidade

A Sharia proíbe tanto a negociação de instrumentos de dívida de curto prazo, exceto pelo valor nominal, como o recurso aos mercados monetários interbancários estabelecidos (ambos vistos como transacções que envolvem juros e incerteza excessiva (Gharar)). Como consequência, antes do desenvolvimento do mercado sukuk, os balanços das instituições financeiras islâmicas tendiam a ser altamente ilíquidos e carentes de oportunidades de investimento a curto e médio prazo para os seus ativos correntes.[22]

4.3. Estrutura e características dos sukuk

Os Sukuk são estruturados de várias maneiras diferentes. (A AAOIFI estabeleceu 14 tipos diferentes de sukuk.)[46] Embora um título convencional seja uma promessa de reembolso de um empréstimo, os sukuk constituem propriedade parcial de uma dívida, ativo, projeto, negócio ou investimento.

dívida (Sukuk Murabaha). Estes sukuk não são comuns porque os seus pagamentos aos investidores representam dívida e, portanto, não são negociáveis ou negociáveis de acordo com a sharia. (Se diluídos com outros sukuk não-murahaha em uma carteira mista, eles podem ser negociados).[47]

ativo (Sukuk Al Ijara). Trata-se “essencialmente” de contratos de aluguer ou de locação, ou de obrigações convencionais de receitas de locação. Com estes sukuk, o ativo tangível do mutuário é “vendido” ao financiador e depois “alugado” de volta aos mutuários. Os mutuários efetuam então pagamentos regulares aos financiadores a partir do fluxo de rendimento gerado pelo ativo.[48] Eles são o tipo mais comum de sukuk (em 2015),[48] e foram descritos (por Faleel Jamaldeen) como bem conhecidos por sua simplicidade, negociabilidade e capacidade de fornecer um fluxo fixo de renda.[47]

ativo em uma data futura. (Sukuk al-Salam). Neste sukuk, o SPV não compra um ativo, mas concorda em comprá-lo numa data futura em troca de pagamentos antecipados. O ativo é então vendido no futuro pelo seu custo mais lucro por um agente. Na (ou antes) data acordada no contrato, o vendedor entrega o ativo ao agente que vende o ativo, que repassa o produto (menos despesas/taxas) para o SPV, que distribui o produto aos detentores de sukuk.[ 49] Sukuk al-Salam são (pelo menos normalmente) usados para apoiar as necessidades de liquidez de curto prazo de uma empresa.[47] Os detentores recebem o pagamento não com um fluxo regular de rendimento, mas no vencimento – semelhante a uma obrigação de cupão zero.[49] Um exemplo deste tipo de sukuk é o CBB Sukuk Al-Salam de 91 dias emitido pelo Banco Central do Bahrein.[50]

projeto (Sukuk Al Istisna). Estes sukuk são complexos e não podem ser negociados no mercado secundário ou vendidos a terceiros por menos do que o seu valor nominal.[51]

negócios (Sukuk Al Musharaka). Esses titulares de sukuk também são proprietários do originador que emite o sukuk e participam da tomada de decisões. Esses sukuk podem ser negociados no mercado secundário.[52]

ou investimento (Sukuk Al Istithmar).[53][54]

As estruturas sukuk mais comumente usadas reproduzem os fluxos de caixa dos títulos convencionais. Essas estruturas são cotadas em bolsas, normalmente a Bolsa de Valores do Luxemburgo e a Bolsa de Valores de Londres na Europa, e tornam-se negociáveis através de organizações convencionais como a Euroclear ou a Clearstream. Uma técnica fundamental para alcançar a protecção do capital sem constituir um empréstimo é uma promessa vinculativa de recompra de determinados ativos; por exemplo. no caso de Sukuk Al Ijara, pelo emissor. Entretanto, é paga uma renda, que muitas vezes é comparada com uma taxa de juro (a LIBOR é a mais comum, embora a sua utilização seja criticada por alguns estudiosos da Sharia).[55]

A estrutura mais aceita e negociável é a partir de então a Sukuk Al Ijara. Os certificados de dívida só podem ser comprados antes de o financiamento ocorrer e depois mantidos até ao vencimento, numa perspectiva islâmica. Isto é fundamental para a negociação de dívidas a valor de mercado sem incorrer na riba (juros sobre dinheiro) proibida.

4.4. Processo de emissão e pagamento do sukuk

Processo passo a passo de emissão de um sukuk com base em um ativo:

-

O originador – uma empresa comercial que requer capital – cria um veículo para fins especiais (SPV), uma entidade e estruturas independentes. O SPV protege os ativos sukuk dos credores se o originador tiver problemas financeiros.[56] Ele especifica qual ativo ou atividade o sukuk apoiará, qual será o tamanho da emissão do sukuk, seus valores nominais, taxas de juros e data de vencimento. Os SPV estão frequentemente localizados em “jurisdições com eficiência fiscal”, como o Bahrein, o Luxemburgo ou as Ilhas Caimão.[57]

O SPV emite o sukuk oferecendo-o para venda a investidores com um acordo que especifica a relação entre o obrigador e os titulares do sukuk (dependendo do tipo de sukuk, pode ser arrendador e arrendatário, sócio, etc.).

Com o dinheiro da venda dos certificados sukuk, o SPV passa a oferta ao originador que faz a compra, arrendamento, joint venture de ativos em conformidade com a sharia, etc. (novamente dependendo do tipo de sukuk).

O SPV compra ativos (como terrenos, edifícios, máquinas) do originador.

O produto da venda é pago ao originador/devedor como o preço dos ativos.

O SPV, agindo como administrador em nome dos detentores de sukuk, organiza o arrendamento dos ativos de volta ao originador, que paga aos detentores de sukuk o rendimento da locação.

O originador recompra o ativo do SPV a um preço nominal no término do arrendamento.[58]

Neste tipo de sukuk, os juros fixos de um título convencional são substituídos por rendimentos fixos de arrendamento. O economista islâmico Muhammad Akram Khan reclama que os sukuk são "diferentes das finanças convencionais na forma e nas formalidades, e não na substância", e "podem até ser mais caros" pela renda fornecida do que um título convencional.

4.5. Exemplo de sukuk

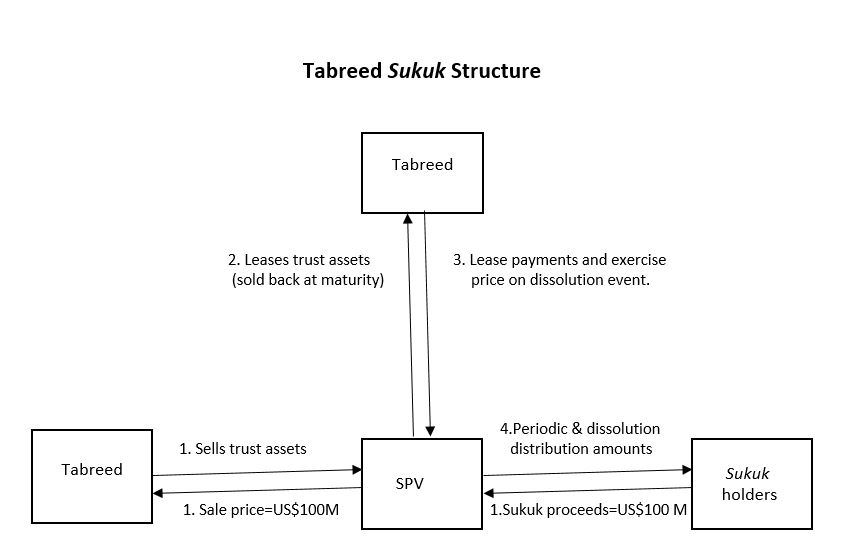

Um exemplo de sukuk foi um título de US$ 100 milhões usado para financiar a construção e entrega de usinas de resfriamento em Abu Dhabi.[61] Este sukuk tinha uma estrutura istisna'a e ijara e foi emitido pela Tabreed Financing Corporation (ou National Central Cooling Company PJSC) em março de 2004.

Tabreed criou uma SPV (constituída nas Ilhas Cayman), que vendia certificados de títulos sukuk.

Com o produto desta venda, comprou algumas fábricas de refrigeração central parcialmente concluídas ("ativos" mantidos em custódia para o sukuk). (1)

O SPV alugou os ativos fiduciários para o Tabreed (2)

que efetuou pagamentos de aluguel ao SPV (3)

que repassou os pagamentos aos detentores de sukuk (4).

Quando o sukuk vence, os ativos fiduciários são recomprados do SPV e os detentores do sukuk recebem seu principal de volta.

Se algum “evento de dissolução” (por exemplo, destruição do imóvel arrendado) tivesse interrompido o pagamento da renda, isso teria provocado “a continuação dos pagamentos sob a forma de preço de recompra”. Isto reduziu a estrutura de risco do sukuk à mesma (ou próxima) das obrigações convencionais, o que permite ao sukuk obter classificações de crédito iguais ou próximas das mesmas que as obrigações convencionais. Consequentemente, podem ser vendidos a uma taxa de juros inferior à que seriam de outra forma, embora os seus custos de transacção sejam superiores aos das obrigações convencionais devido à criação de SPV, bem como ao pagamento de vários honorários jurídicos e jurídicos para estruturar a emissão de obrigações. [60]

DESAFIOS, CRÍTICAS E POLÊMICAS

5.1. Desafios

De acordo com um relatório do FMI de 2015, a oferta de Sukuk “fica aquém da procura” e, com algumas exceções, “a emissão ocorre sem uma estratégia abrangente para desenvolver o mercado interno”.

Os Sukuk são vistos como adequados para o financiamento de infra-estruturas porque a sua propriedade de partilha de riscos também poderia ajudar a preencher lacunas de financiamento. As autoridades nacionais devem, portanto, concentrar-se no desenvolvimento das infra-estruturas necessárias, incluindo a promoção de uma verdadeira titularização e uma maior clareza sobre os direitos dos investidores, e na intensificação da emissão soberana regular para fornecer uma referência para o sector privado. O aumento das emissões soberanas deverá ser sustentado por uma boa gestão das finanças públicas.[62]

Os "principais desafios" para a indústria financeira islâmica como um todo - incluindo o sukuk - a partir de 2016 incluem (de acordo com o Relatório sobre o Estado da Economia Islâmica Global, 2015/16 e o FMI) são

“Baixos níveis” de consciência e compreensão dos produtos e serviços financeiros islâmicos entre o público, levando-os a não comprar;[63][64]

Uma “escassez de instrumentos de política monetária compatíveis com a Shariah” e uma falta de compreensão do “mecanismo de transmissão monetária”[62]

“Produtos financeiros e estruturas corporativas complexas” em alguns países/jurisdições porque “quadros regulatórios e de supervisão” não “abordam os riscos únicos da indústria”. Consequentemente, o que é necessário é «uma maior clareza e harmonização regulamentares, uma melhor cooperação entre os organismos de normalização financeira islâmicos e convencionais e uma maior melhoria dos instrumentos de supervisão».[62]

Redes de segurança e quadros de resolução “subdesenvolvidos”. Em muitos lugares, estes incluem sistemas islâmicos completos de seguro de depósitos, onde os prêmios são investidos em ativos compatíveis com a Shariah, ou "credores de último recurso" compatíveis com a Shariah.

-

Reguladores que “nem sempre têm capacidade (ou vontade) para garantir o cumprimento da Shariah”.[64]

5.2. Padrões

Em três anos, durante e após a crise financeira de 2007–2008 – 2008, 2009, 2010 – houve pelo menos 21 incumprimentos substanciais de sukuk,[65] e vários grandes quase incumprimentos, como o do Dubai World, salvo por um empréstimo de 10 mil milhões de dólares de Abu Dhabi[66][67] Em 2009, houve vários casos em que o sukuk havia entrado em inadimplência ou estava com sérios problemas.[68] Em maio de 2009, a Investment Dar do Kuwait deixou de pagar sukuk de US$ 100 milhões. O Grupo Saad criou um comitê para reestruturar o sukuk Golden Belt 1 de US$ 650 milhões. A Standard & Poor's reduziu a classificação desse sukuk "devido à indisponibilidade de informações vitais".[68] Outra fonte (Mushtak Parker) afirma que "houve apenas três ou quatro" inadimplências no sukuk - East Cameron sukuk na Louisiana (uma disputa relacionada ao acordo de participação nos lucros do instrumento); o Investimento Dar sukuk (relacionado com “problemas de fluxo de caixa da empresa e suas subsidiárias, embora tenha tido uma disputa paralela com um investidor, o Blom Bank, relativo aos aspectos syariah dos contratos”); e o "notório" incumprimento do sukuk Saad/Al Gosaibi ("mais uma falha de mercado e uma disputa destruidora entre os dois parceiros sauditas").[69]

5.3. Proteção contra inadimplência do originador

Pelo menos uma das três principais agências de classificação de títulos dos EUA indicou dúvidas sobre a “validade” da transferência de ativos do originador em sukuk no “caso de insolvência do originador” e tentativas dos credores de confiscar os ativos. "A Fitch não revisou nenhuma transação até o momento que satisfizesse esses requisitos."[29]

Ressaltando a preocupação da Fitch estava a falência da East Cameron Partners ECP, que emitiu um sukuk premiado em 2006, mas entrou com pedido de falência em outubro de 2008, gerando uma disputa legal sobre o direito dos credores a US$ 167,67 milhões em ativos de sukuk.[68] (A decisão final do caso "não resolveu claramente esta questão".)[29] Outra importante agência de classificação, a S&P, rebaixou a classificação do sukuk do Banco Islâmico de Dubai e do Banco Islâmico de Sharjah.[70]

De acordo com Ibrahim Warde em 2010,

O que ainda não está claro é o que acontece com os sukuk quando eles falham – uma questão que não foi testada em tribunal. Na Malásia, algumas emissões de sukuk têm status de lixo, e outros dois sukuk já estão em situação de inadimplência: a empresa Easter Cameron Gas, nos Estados Unidos, e a Investment Dar, do Kuwait. Uma das questões não resolvidas é se os detentores de sukuk devem ficar na linha dos credores ou na linha dos proprietários dos ativos subjacentes."[71]

Ao analisar casos de inadimplência e falências de sukuk, Muddassir Siddiqui reclamou que

"Ao ler muitos casos que até agora foram litigados em tribunais de todo o mundo, descobri que, em quase todos os casos, os tribunais têm lutado para conciliar a substância e a forma do contrato. Foi uma venda, arrendamento, construção ou parceria? contrato ou acordo de financiamento entre as partes?"[72]

De acordo com Rodney Wilson, quando os pagamentos do sukuk atrasam ou falham, “os meios de reparação são potencialmente mais complexos do que para notas e títulos convencionais”. Em particular, «sob a Sharia, a clemência para com os devedores é favorecida», o que inevitavelmente levanta problemas de risco moral.[73]

5.4. Desacreditando o cumprimento da Sharia

Houve pelo menos dois casos de empresas que procuraram reestruturar a sua dívida (ou seja, pagar menos aos credores), alegando que a dívida que emitiram não estava em conformidade com a sharia.[74] Em um processo judicial de 2009, o Investment Dar, uma empresa do Kuwait alegou que uma transação "estava recebendo depósitos a juros".

Em junho de 2017, uma empresa de gás independente (Dana Gas PJSC) declarou que dois de seus sukuk – com um valor total de US$ 700 milhões – não estavam mais em conformidade com a sharia,[74][69] e se ofereceu para trocar o sukuk por um novo que seria pagar "menos da metade das taxas de lucro atuais e sem recurso de conversão".[69][74] Os Sukuk foram emitidos em 2013 e vencem em 30 de outubro de 2017. Dana recusou-se a efetuar pagamentos sobre eles, alegando que "as mudanças nas finanças islâmicas nos últimos anos tornaram os títulos ilegais nos Emirados Árabes Unidos". Um mês antes, a Dana havia anunciado planos para reestruturar a dívida, afirmando que precisava "focar na preservação de caixa no curto e médio prazo". [74] Os detentores de Sukuk, representados pelo gestor de fundos BlackRock e Deutsche Bank, têm argumentado contra a Dana em um Supremo Tribunal de Londres. Em outubro de 2017, um tribunal do emirado de Sharjah, nos Emirados Árabes Unidos – onde Dana havia entrado com pedido de proteção – adiou uma decisão sobre o sukuk.[75] A questão tem sido chamada de “um dos maiores desafios que a indústria financeira islâmica tem enfrentado nos últimos tempos”,[76] mas a ideia de que o caso é “um golpe para as finanças islâmicas” também foi rejeitada como “papoula”.[ 69]

5.5. Críticas e polêmica

O sukuk foi criticado por fugir das restrições à riba,[21][77][78] e imitar títulos convencionais.[79][80][81]

Em fevereiro de 2008, o conselho de estudiosos da AAOIFI, liderado pelo[82] Sheik Muhammad Taqi Usmani, afirmou que até 85 por cento dos sukuk vendidos até o momento podem não cumprir todos os preceitos da Shariah.[83] Em um artigo intitulado "Sukuk e suas aplicações contemporâneas" lançado em novembro de 2007,[84] Usmani identificou os seguintes três elementos estruturantes principais que diferenciam Sukuk dos títulos convencionais:[42]

Sukuk deve representar participações em ativos ou empresas comerciais ou industriais que gerem lucros ou receitas

Os pagamentos aos detentores de Sukuk devem ser a parcela dos lucros (após os custos) dos ativos ou da empresa

O valor a pagar ao titular do Sukuk no vencimento deve ser o valor atual de mercado dos ativos ou empresa e não o principal originalmente investido.

Usmani afirmou que por mecanismos complexos Sukuk adquiriu as mesmas características dos títulos convencionais com juros, pois não devolvem aos investidores mais do que um percentual fixo do principal, com base nas taxas de juros, ao mesmo tempo que garantem o retorno do principal dos investidores em maturidade.[79] A estimativa de Usmani de que 85% de todos os Sukuk emitidos não estavam em conformidade com a Shariah baseou-se na existência de retornos garantidos e/ou obrigações de recompra por parte do emitente – uma violação da Shariah.

Após as críticas de Usmani, o mercado global de sukuk encolheu de US$ 50 bilhões em 2007 para aproximadamente US$ 14,9 bilhões em 2008,[85] embora quanto disso se deveu às suas críticas[86] ou à crise financeira global seja uma questão de debate.[87]

O Financial Times descreveu isso como um debate "contínuo" sobre "forma versus substância" nas finanças islâmicas, identificando dois tipos de sukuk - sukuk "garantido por ativos" e o mais numeroso, menos rigoroso e supostamente não conforme "baseado em ativos" sukuk. No sukuk "garantido por ativos" há "uma verdadeira venda entre o originador e o veículo para fins especiais (SPV) que emite o sukuk e os titulares do sukuk não podem recorrer ao originador". Os preços dos ativos podem variar ao longo do tempo. Em contraste, os sukuk “baseados em ativos” “fazem” com que os seus titulares recorram ao originador e, portanto, assemelham-se mais aos títulos convencionais.[3]

Outros críticos incluem o economista não-ortodoxo Mahmoud El-Gamal, que se queixou de que embora os fornecedores de sukuk (e outros instrumentos financeiros islâmicos) descrevam frequentemente a sua "característica distintiva" como a "proibição de juros", eles então

prosseguiram a relatar a taxa de juros que os instrumentos islâmicos pagam. Por exemplo, a cobertura da Reuters de 13 de Agosto de 2002 sobre o sukuk de 800 milhões de dólares do Bahrein... seguiu-se à sua caracterização dos produtos financeiros islâmicos como "sem juros" com um relatório de que esses sukuk pagarão "lucro anual de 4 por cento".[88]

Ele também reclama que, apesar das alegações de que os sukuk - ao contrário dos títulos convencionais - compartilham o risco de seu ativo subjacente e podem aumentar ou diminuir de valor, em sukuk como o sukuk Tabreed mencionado acima, o pagamento constante do "aluguel" está escrito no contrato do sukuk dando-lhes uma estrutura de risco "essencialmente" igual às obrigações convencionais.[80]

Outro observador, Salman Ali, descobriu que muitas das estruturas sukuk "não estão em conformidade com a Shariah". De acordo com Ali, embora a maior parte dos sukuk faça um esforço para permanecer "dentro dos limites da Shariah", eles "replicam instrumentos de dívida convencionais". Freqüentemente, eles combinam mais de um contrato, "que individualmente podem estar em conformidade com a Shariah", mas quando combinados "podem anular o objetivo da Shariah". Além disso, a taxa de retorno do sukuk está frequentemente "vinculada" à taxa de juros Libor (taxa interbancária oferecida em Londres) ou Euribor (taxa interbancária oferecida do euro) "em vez de ao negócio subjacente" que o sukuk está financiando. Isto torna o sukuk "tão semelhante aos instrumentos de dívida convencionais que é difícil distinguir um do outro". Ali acredita que esta pode ser a razão pela qual agências de classificação como a Standard & Poors e a Moody's aplicam a mesma metodologia para avaliar o sukuk que para instrumentos de dívida convencionais.[81]

Em 2011, a Safari[89] realizou vários testes estatísticos e econométricos para verificar o argumento de que os títulos sukuk são apenas iguais aos títulos convencionais. No entanto, seus resultados sobre a comparação do rendimento até o vencimento do sukuk e dos títulos convencionais mostram que os títulos sukuk são diferentes dos títulos convencionais. Em resposta a este argumento, foi salientado que o rendimento até à maturidade reflecte a interacção entre a oferta e a procura, que pode ser afectada pela embalagem e pelo mercado-alvo de um produto financeiro, e não apenas pela substância do produto por si só.[90] Em 2011, a Goldman Sachs abandonou um programa de sukuk de 2 mil milhões de dólares que tinha registado na Bolsa de Valores Irlandesa, depois de alguns analistas afirmarem que o seu sukuk "poderia violar as proibições islâmicas sobre pagamentos de juros e especulação monetária" (em 2014 atraiu com sucesso cerca de 1,5 mil milhões de dólares em encomendas de o sukuk de cinco anos).[91]

PÁISES QUE UTILIZAM OS SUKUK

6.1. Bahrein

O Bahrein é um grande emissor de sukuk.

6.2. Bangladesh

Em agosto de 2020, o Banco de Bangladesh tomou iniciativas para implementar o sukuk com a ajuda de bancos islâmicos privados nacionais.

6.3. Brunei

A partir de 2006, o governo de Brunei emitiu títulos de curto prazo da Sukuk Al-Ijarah. Em 2017, eles emitiram B$ 9,605 bilhões.[92]

6.4. Egito

Em 8 de maio de 2013, o presidente egípcio Muhammad Morsi aprovou uma lei que permite ao governo emitir sukuk, no entanto, a partir de maio de 2013, os regulamentos relevantes não foram especificados e esta lei foi substituída pela alteração de alguns novos artigos na baixa do mercado de capitais e no seu executivo regulamentos. A partir de 2016, o governo egípcio declarou que usaria "ferramentas financeiras inovadoras para a implementação de projetos governamentais", como Sukuk.[93]

6.5. Gâmbia

Em 2007, a Gâmbia substituiu o Sudão como um dos dez países emissores de sukuk. Tem um dos menores valores de emissão de sukuk, com US$ 12,6 milhões em 2008.

6.7. Indonésia

De acordo com islamicfinance.com, no final de 2013, o stock em circulação no mercado sukuk da Indonésia era de 12,3 mil milhões de dólares, com o crescimento a ser impulsionado pelo sector governamental.[94]

6.8. Irã

Embora a primeira utilização de instrumentos financeiros islâmicos no Irão remonte a 1994 com a emissão do Musharakah sukuk pelo município de Teerão para financiar o projecto Navab a promulgação da lei do mercado de valores mobiliários do Irão e da lei de desenvolvimento de novos instrumentos e instituições financeiras foi feita respectivamente em 2005 e 2010 para preparar o caminho para a aplicação de tais instrumentos para desenvolver o sistema financeiro do país. O primeiro sukuk Ijarah foi emitido no mercado de capitais iraniano em janeiro de 2011 para financiar a empresa Mahan Air no valor de 291.500 milhões de riais.

6.9. Malásia

Mais da metade dos sukuk emitidos em todo o mundo estão em ringgit da Malásia, com o dólar dos Estados Unidos em segundo lugar.[24] A Malásia é um dos poucos países que torna obrigatória a classificação do sukuk e de outros títulos de dívida.[97] O CEO da RAM Rating Services Bhd, Foo Su Yin, diz que a emissão total de títulos corporativos sukuk em 2012 foi de RM 71,7 bilhões, enquanto os títulos convencionais totalizaram RM 48,3 bilhões. Em 2011, a Malásia era o maior emissor global de sukuk, emitindo 69% do total das emissões mundiais.[98]

6.10. Cazaquistão

Em junho de 2012, o Cazaquistão finalizou seu primeiro sukuk, que será emitido pelo Banco de Desenvolvimento do Cazaquistão (DBK) no mercado malaio. O DBK, que é 100% detido pelo governo do Cazaquistão, está a trabalhar com o HSBC e o Royal Bank of Scotland (RBS) para gerir a emissão denominada em ringgit, que é efectivamente uma oferta quase soberana. A emissão será cotada na Bolsa de Valores do Cazaquistão, que desenvolveu a infra-estrutura para cotar produtos financeiros islâmicos, como Ijara e Musharaka Sukuk, e fundos de investimento.[99]

6.11. Quirguistão

O Quirguistão introduziu o sukuk em sua lei de valores mobiliários em 2016, mas o primeiro sukuk (um sukuk Mudarabah de colocação privada) só foi emitido em 2023,[100] seguido por uma série de emissões de Sukuk al-Wakalah Bi Al-Istithmar, um certificado de agência de investimento . O governo do Quirguistão estabeleceu o objetivo de tornar a República do Quirguistão um centro financeiro islâmico.[101]

6.12. Paquistão

O Paquistão emitiu um sukuk de mil milhões de dólares para financiar um défice comercial com um rendimento de 5%.[102]

6.13. Catar

As autoridades do Qatar e empresas relacionadas com o governo estão a procurar financiamento para os seus projectos de infra-estruturas através da emissão de Sukuk. Em 2011, o Qatar emitiu 11 por cento dos Sukuk globais.[98]

6.14. Arábia Saudita

A Saudi Aramco, uma empresa nacional de petróleo e gás natural da Arábia Saudita, emitiu o seu primeiro Sukuk em 6 de abril de 2017. Arrecadando aproximadamente 11,25 mil milhões de riais (3 mil milhões de dólares), a medida foi motivada como resposta aos baixos preços do petróleo.

Mais tarde, no mesmo mês, o governo saudita levantou US$ 9 bilhões em sukuk. Metade era sukuk de cinco anos com spread de swap de 100 pontos base e a outra metade tinha prazo de dez anos com spread de 140 pontos base. Em setembro de 2017, o governo vendeu mais sukuk domésticos no valor de 7 bilhões de riais (US$ 1,9 bilhão)[104] e outros 4,77 bilhões de riais (US$ 1,27 bilhão) foram vendidos em dezembro.[105] Esses sukuks combinados de cinco anos custavam 2,75%, os de sete anos custavam 3,25% e uma tranche de dez anos custava 3,45%.[104]

6.15. Cingapura

Cingapura foi o primeiro país de maioria não muçulmana a emitir um Sukuk Soberano em 2009. Chamado de MAS Sukuk no mercado interno, é emitido por meio de uma subsidiária integral da Autoridade Monetária de Cingapura - Singapore Sukuk Pte Ltd. aos títulos convencionais do governo de Cingapura ("SGS") em aspectos como conformidade com requisitos de liquidez.

Desde então, houve várias emissões de Sukuk em Singapura por emitentes locais e estrangeiros. A Singapore City Development Limited emitiu o primeiro Ijara Sukuk em 2009, e a Khazanah Shd Bhd emitiu um Sukuk de SGD 1,5 bilhão em 2010 para financiar sua aquisição de participações em parques. Em 2013, foram organizados 2 novos programas Sukuk para empresas cotadas em Singapura – Swiber Holdings & Vallianz Holdings, tendo o primeiro emitido um sukuk de 5 anos no valor de SGD150 milhões em agosto de 2013.

6.16. Somália

A Bolsa de Valores da Somália (SSE) é a bolsa nacional da Somália.[106] Em Agosto de 2012, a SSE assinou um Memorando de Entendimento para a ajudar no desenvolvimento técnico. O acordo inclui a identificação de conhecimentos e suporte apropriados.[106][107] Títulos sukuk compatíveis com a Sharia e ações halal também são considerados parte do acordo à medida que o mercado de ações nascente se desenvolve.[106]

6.17. Turquia

A Turquia emitiu seu primeiro sukuk em outubro de 2012. A emissão de outubro de 2012 foi uma emissão dupla, sendo uma em dólares americanos (emitida em 10 de outubro de 2012 por US$ 1,5 bilhão) e outra em lira turca (emitida em 2 de outubro de 2012 por 1,62 LRY). ). De acordo com dados do Sukuk.com, a emissão de dólares americanos foi sobrecarregada e foi inicialmente planeada para ser de mil milhões de dólares, mas devido à forte procura do Médio Oriente foi aumentada para 1,5 mil milhões de dólares.[108]

A Turquia regressou ao mercado de Sukuk em outubro de 2013 com uma emissão de 1,25 mil milhões de dólares.

6.18. Emirados Árabes Unidos

Em janeiro de 2015, a NASDAQ Dubai listou 18 sukuk avaliados em um total de US$ 24 bilhões. O mais recente deles é o Fly Dubai.[109] Os Emirados Árabes Unidos também atraíram investimentos ocidentais na forma da GE, que vendeu um sukuk de 5 anos no valor de US$ 500 milhões em 2009,[110] e do banqueiro de investimentos Goldman Sachs, que se tornou o primeiro banco convencional dos EUA a emitir sukuk em 2014.[111] [112]

6.19. Reino Unido

Em 25 de junho de 2014, o Tesouro de Sua Majestade tornou-se o primeiro país fora do mundo islâmico a emitir um sukuk. Esta emissão de £200 milhões teve uma procura 11,5 vezes superior e foi cotada ao mesmo nível que os UK Gilts equivalentes (títulos governamentais do Reino Unido) a 2,036% ao ano.[113] O Sukuk estava vinculado à receita de aluguel de propriedades do governo do Reino Unido.

6.20. Hong Kong

Hong Kong emitiu dois Sukuk soberanos em meados de 2015. Emitiu sua primeira emissão consistindo de um Ijara Sukuk de US$ 1 bilhão com prazo de 5 anos em setembro de 2014, oferecendo uma taxa de lucro de 2,005%.[114] Emitiu seu segundo Sukuk soberano em junho de 2015, também por US$ 1 bilhão, com vencimento em 5 anos, que utilizou uma estrutura Wakala inovadora, oferecendo uma taxa de lucro de 1,894%.[115]

NOTAS

Padrão AAOIFI 17, citado em[1]

-

O projeto educativo e exposição baseado no Reino Unido que explora as contribuições muçulmanas para a construção dos alicerces da civilização moderna, denominado "1001 Invenções: Descubra a herança muçulmana no nosso mundo", também confirmou que a palavra "cheque" vem de "sakk".[16]

Uma exceção é o título ou sukuk de “cupom zero”, onde não há pagamento ou cupom, mas o valor do título/sukuk aumenta até o vencimento.[34]

-

Padrão AAOIFI 17, citado em[1]

a. No uso comum fora dos países de língua árabe, a palavra "sukuk" é frequentemente usada tanto no singular quanto no plural.

REFERÊNCIAS

Visser, Hans. 2009. Islamic finance: Principles and practice. Cheltenham, UK and Northampton MA, Edward Elgar. p.63

Hayat, Usman (11 April 2010). "Islamic finance's sukuk explained". www.ft.com. Retrieved 29 March 2017.

State of the Global Islamic Economy Report 2015/16 (PDF). Thomson Reuters & Dinar Standard. pp. 54–55. Retrieved 19 March 2017.

N. J. Adam and A. Thomas, "Islamic fixed-income securities: sukuk" in S. Jaffar (ed), Islamic Asset Management: Forming the Future for Shari’a-Compliant Investment Strategies (London: Euromoney Books, 2004), p.73, cited in Saeed, A.; Salah, O. (2014) [2013]. "Development of Sukuk: Pragmatic and Idealist Approaches to Sukuk Structures" (PDF). Journal of International Banking Law and Regulation: 45–6.

A. Thomas, "What are Sukuk?" [2003] AJIF.org LLC, cited in Saeed, A.; Salah, O. (2014) [2013]. "Development of Sukuk: Pragmatic and Idealist Approaches to Sukuk Structures" (PDF). Journal of International Banking Law and Regulation: 45–6.

M. A. Khan, Islamic Economics and Finance: A Glossary (Routledge: London, 2003), p.163, cited in Saeed, A.; Salah, O. (2014) [2013]. "Development of Sukuk: Pragmatic and Idealist Approaches to Sukuk Structures" (PDF). Journal of International Banking Law and Regulation: 45–6.

Paldi, Camille (19 October 2014). "History of Sukuk". FAAIF. p. 2.

Glubb, John Bagot (1988), A Short History of the Arab Peoples, Dorset Press, p. 105, ISBN 978-0-88029-226-9, OCLC 603697876

Subhi Y. Labib (1969), "Capitalism in Medieval Islam", The Journal of Economic History 29 (1), pp. 79–96 [92–3].

G. W. Heck, Charlemagne, Muhammad, and the Arab roots of capitalism (Berlin: Walter de Gruyter, 2006), p.217–218

A. L. Udovitch, "Bankers without Banks: Commerce, Banking, and Society in the Islamic World of the Middle Ages" in Centre for Medieval and Renaissance Studies, UCLA (ed), The Dawn of Modern Banking (New Haven & London: Yale University Press, 1979), p.268–274

A. L. Udovitch, "Trade" in J. R. Strayer (ed), The Dictionary of the Middle Ages, Volume 12 (New York: Charles Scribner's Sons, 1989), p.105–108.

See 1001 Inventions at http://www.1001inventions.com [Accessed 27 October 2013]; P. Vallely, "How Islamic inventors changed the world" The Independent, 11 March 2006.cited in Saeed, A.; Salah, O. (2014) [2013]. "Development of Sukuk: Pragmatic and Idealist Approaches to Sukuk Structures" (PDF). Journal of International Banking Law and Regulation: 45–6.

P. Vallely, "How Islamic inventors changed the world" The Independent, 11 March 2006 at https://www.independent.co.uk/news/science/how-islamic-inventors-changed-the-world-469452.html [Accessed 27 October 2013], cited in Saeed, A.; Salah, O. (2014) [2013]. "Development of Sukuk: Pragmatic and Idealist Approaches to Sukuk Structures" (PDF). Journal of International Banking Law and Regulation: 45–6.

International Islamic Financial Market, 2012. Sukuk report: A comprehensive study of the global sukuk market, http://iifm.net/media/pdf/iifm_suku_report_2.pdf

Paldi, Camille (19 October 2014). "History of Sukuk". FAAIF. p. 17.

Paldi, Camille (19 October 2014). "History of Sukuk". FAAIF. p. 6.

-

"Islamic Finance: Opportunities, Challenges, and Policy Options", IMF, April 2015, p.14

Sukuk Market Struggles To Find Sources Of Growth| Forbes| 21 September 2016

Global sukuk issuance expected to be lower this year, Ganeshwaran Kana Jakarta Post, 7 March 2017

"Fed clouds 2017 global sukuk sales outlook for top arranger". www.thestar.com.my. The Star Online. 6 January 2017. Retrieved 13 March 2017.

"Sukuk Index" (PDF). yieldbook.com. 31 December 2016. Retrieved 16 March 2017.

Trades executed in the secondary market, Liquidity Management Centre

"Sukuk Market Summary and Secondary Market Prices – Sukuk.com is the Home of the Sukuk Industry". Sukuk.com is the Home of the Sukuk Industry. Retrieved 15 March 2017.

Tariq, Ali Arsalan (September 2004). MANAGING FINANCIAL RISKS OF SUKUK STRUCTURES (PDF). Loughborough University, UK. p. 9.

"Sukuk. An Introduction to the Underlying Principles and Structure" (PDF). June 2006. p. 7.

"Zero-Coupon Nontradable Sukuk". Retrieved 14 March 2017.

Mohammed, Naveed (26 July 2014). "Five Important Differences Between Sukuk and Traditional Bonds". Retrieved 14 March 2017.

Paldi, Camille (19 October 2014). "History of Sukuk". FAAIF. p. 4.

Definition in paragraph 2 of page 307 of Shariah Standards for Financial Institutions 2008, published by Accounting and Auditing Organisation for Islamic Financial Institutions, cited in "AAOIFI Statement on Sukuk and its implications". Norton Rose Fulbright | Global law firm. September 2008. Retrieved 13 March 2017.

al-Amine, Muhammad al-Bashir Muhammad (2009). Global Sukūk and Islamic Securitization Market: Financial Engineering and Product Innovation. BRILL. pp. 57–8. ISBN 9789004207448.

"Sukuk. An Introduction to the Underlying Principles and Structure" (PDF). June 2006. p. 5. Retrieved 16 March 2017.

"Central Bank of Bahrain – CBB Sukuk Al-Salam Securities Subscribed". www.cbb.gov.bh. 20 June 2016. Retrieved 16 March 2017.

Abdul Mazid, Muhammad (2 April 2015). "Sukuk in the South Asian stock market". Retrieved 16 March 2017.

"Definition of sukuk (Islamic bonds)". ft.com/lexicon. Retrieved 11 March 2017.

Ercanbrack, Jonathan (2015). The Transformation of Islamic Law in Global Financial Markets. Cambridge: Cambridge University Press. p. 138. ISBN 9781107061507.

Abdul RAHMAN, Z.A. (12 January 2011), "SUKUK, SPV AND BORROWING WITH COLLATERAL??", ISLAMIC LAW OF FINANCE, url link does not work, blacklisted by wikipedia

{{citation}}: Missing or empty|url=(help)Balala, Mahah-Hanaan. 2011. Islamic finance and law. London and New York: I.B. Tauris. p.145

Paldi, Camille (18 June 2015). "Tabreed Sukuk". Retrieved 14 March 2017.

"Islamic Finance: Opportunities, Challenges, and Policy Options", IMF, April 2015, p.6-7

"What customers want; Customer insights to inform growth strategies of Islamic banks in the Middle East", PwC, October 2014

"Shocking: 21 defaulted sukuk cases in the last 20 months!". Business Islamica Magazine: 24–6. 2011. SSRN 1712056.

-

Warde, I. (2011). "'Ibrahim Warde presentation' Panel on Islamic Finance: Bankruptcy, Financial Distress and Debt Restructuring, Islamic Finance workshop". Harvard Law School. Retrieved 14 June 2017.

MacFarlane, Isla. 2009. Sukuk slide. Islamic Business and Finance, 43 (June), p.24 http://cpifinancial.net

Parker, Mushtak (20 June 2017). "Lessons from Dana Gas 'Sukuk' debacle". New Straits Times. Retrieved 9 November 2017.

Bond issuances set to continue in Sharjah this year| Oxford Business Group |29 March 2017

Warde, Ibrahim. 2000, 2010. Islamic finance in the global economy, Edinburgh: Edinburgh University Press. p.152

Siddiqui, Muddassir (26 September 2011). "Panel on Islamic Finance: Bankruptcy, Financial Distress and Debt Restructuring, Harvard Law School, Muddassir Siddiqui comments". Retrieved 14 June 2017.

Wilson, Rodney (February 2013). "Sukuk Defaults: Islamic Debt Investors Need Better Data". World Economics. Retrieved 6 August 2015.

Sharif, Arif (15 June 2017). "Why Everyone's Talking About Dana Gas's Sukuk". Bloomberg Markets. Retrieved 9 November 2017.

"UAE court postpones judgment at Dana Gas sukuk hearing – source". Reuters. 4 October 2017. Retrieved 9 November 2017.

Dewar, John; Hussain, Munib (18 September 2017). "ISLAMIC FINANCE: CHALLENGES AND OPPORTUNITIES". Expert Guides. Retrieved 9 November 2017.

Warde, Ibrahim. 2000, 2010. Islamic finance in the global economy, Edinburgh: Edinburgh University Press. p.151

Ali, Salman S. 2008. Islamic capital market: Current State and developmental challenges. Introduction of Islamic capital markets: Products, regulation and development, ed. Salman Syed Ali, p.9, Jeddah, Islamic Research and Training Institute, Islamic Development Bank.

Ali, Salman S. 2008. Islamic capital market: Current State and developmental challenges. Introduction of Islamic capital markets: Products, regulation and development, ed. Salman Syed Ali, pp.10, Jeddah, Islamic Research and Training Institute, Islamic Development Bank.

Foster, John (11 December 2009). "BBC News – How Sharia-compliant is Islamic banking?". news.bbc.co.uk. Retrieved 15 March 2017.

Chilton, John B. (22 March 2008). "80% of Islamic bonds declared unIslamic". The Emirates Economist. Retrieved 15 March 2017.

Frederik Richter (28 January 2009). "Gulf sukuk market revival seen unlikely in 2009". Reuters.

Jason Benham (29 October 2008). "Islamic bond market "wrecked" by critical remarks". Arabian Business.

Daliah Merzaban (15 April 2009). "Scholar critique spurs ijara Islamic bond". Reuters.

Safari, Meysam (2011), "Are Sukuk Securities the Same as Conventional Bonds?", Proceedings of Foundation of Islamic Finance Series, Second Conference, Kuala Lumpur, Malaysia, 8–10 March 2011, Accessible at https://ssrn.com/abstract=1783551

Kayali, Rakaan (2015), "Sukuk on Trial", Practical Islamic Finance, 19 May 2015, Accessible at https://foundationsforislamiceconomics.wordpress.com/2015/05/19/sukuk-on-trial/

"UPDATE 1-Goldman Sachs gets strong demand for landmark sukuk issue". Reuters. 16 September 2017. Retrieved 24 March 2017.

"Brunei Darussalam April 2017". Sukuk.com. Retrieved 19 March 2017.

El-Din, Mohamed Alaa (24 February 2016). "Government adopts new financial instruments to implement national projects, including Sukuk". Daily News Egypt. Retrieved 19 March 2017.

"The Sukuk Market in Indonesia". islamicfinance.com. 13 January 2015. Retrieved 19 March 2017.

Kalhor, Navid (3 March 2017). "Iran's private sector having hard time financing expansion". Al Monitor. Retrieved 10 April 2017.

"Malaysia to maintain stronghold in global sukuk market, says RAM", The Saun Daily, Malaysia, 12 February 2013

"Asian demand to drive Qatar sukuk". Investvine.com. 9 January 2013. Retrieved 10 January 2013.

-

"Kazakhstan Finalizing its DBK Sukuk Introduction". The Gazette of Central Asia. Satrapia. 11 June 2012. Retrieved 20 July 2012.

100+

"First Islamic securities issued in Kyrgyzstan". Eurasian Observer.

"Кабмин предлагает сделать Кыргызстан региональным центром по исламской экономике". 24KG.

Pakistan issues $1b five-year sukuk bonds to fill trade gap | M. Aftab| Khaleej Times |8 October 2016

"Saudi Arabia Raises $9 Billion with Inaugural Islamic Bond". Bloomberg. 12 April 2017.

"Saudi Arabia Raises $1.9 Billion From Islamic Bond". Bloomberg. 18 September 2017.

"Saudi Arabia re-taps 10bn riyal October domestic sukuk issue". Abu Dhabi: The National. 24 December 2017.

"Diplomat to start Somalia's first stock market". Reuters. 8 August 2012. Retrieved 5 December 2013.

Minney, Tom (14 May 2014). "Nairobi Securities Exchange plans to offer 38% of shares in June IPO". AfricanCapitalMarketsNews.com. Retrieved 19 May 2014.

Delay in UK Sukuk may make it more attractive for GCC and South East Asian Investors| Naveed Mohammed |sukuk.com |18 April 2014

Flydubai's $500m sukuk listed on Nasdaq Dubai |Khaleej Times |16 January 2015

Uppal, Rachna; Carvalho, Stanley (19 November 2009). "UPDATE 1-US' GE Capital raises $500 mln in debut Islamic bond". Reuters. Retrieved 13 March 2017.

Narayanan, Archana (16 September 2014). "UPDATE 1-Goldman Sachs gets strong demand for landmark sukuk issue". Reuters. Retrieved 13 March 2017.

Government issues first Islamic bond Britain becomes the first country outside the Islamic world to issue sovereign Sukuk.| gov.uk HM Treasury |25 June 2014

Mohammed, Naveed (11 September 2014). "Hong Kong Sukuk Issuance of 2014". Sukuk.

Mohammed, Naveed (3 June 2015). "Hong Kong Sukuk Issuance of 2015". Sukuk.