1. INTRODUÇÃO

A edição da MP nº. 627/2013 e sua consequente conversão na Lei nº. 12.973. foram e estão sendo motivo de muito alarde na sociedade brasileira.

A novel lei altera a legislação tributária federal relativa ao IRPJ, à CSLL, à COFINS, revoga o Regime Tributário de Transição (RTT), unifica o conceito de receita bruta, para fins da adoção das novas práticas contábeis e para apuração do lucro real, adequa a legislação tributária à legislação societária e define os ajustes que devem ser efetuados em livro fiscal para a apuração da base cálculo do IRPJ e da CSLL, assim como alinha as regras tributárias às regras contábeis.

O presente artigo toca num ponto específico das alterações trazidas pela Lei nº. 12.973/2014, que atine ao conceito de receita. Busca-se descobrir se o conceito de receita efetivamente sofreu alterações, se essas alterações impactam na tributação do PIS e da COFINS e se eventual ampliação é constitucional.

2. AS SUCESSIVAS ALTERAÇÕES DA BASE DE CÁLCULO DA CONTRIBUIÇÃO PARA O PIS E DA COFINS

Quando da criação da Contribuição para o PIS e a COFINS estabeleceu-se como base de cálculo o faturamento, isto é, a receita operacional, de venda de mercadorias e da prestação de serviços.

Por meio dos Decretos Leis nº. 2.445/88 e 2.449/88, assim como por via da Lei nº. 9.718/98, almejou-se ampliar a base de cálculo dessas contribuições para receita bruta, isto é, para o somatório de todas as receitas, sejam elas operacionais, como as receitas de faturamento, sejam as não operacionais, como as receitas financeiras.

Os referidos decretos leis, todavia, foram julgados inconstitucionais por vício de forma e a Lei nº. 9.718/98 igualmente, mas por vício material, já que ao tempo da sua edição a CF/88 (art. 195, I) não autorizava a estas contribuições terem por base de cálculo a receita bruta, mas apenas o faturamento.

Posteriormente a esses eventos, a CF/88 foi alterada pela Emenda Constitucional nº. 20, que passou a contemplar como base de cálculo das contribuições a receita ou o faturamento (art. 195, I, “b”). Em decorrência, foram editadas as Leis nº. 10.637/2002 e 10.833/2003, que ampliaram a base de cálculo da contribuição para o PIS e da COFINS para a receita bruta.

Na sistemática cumulativa, regulada pela Lei nº. 9.718/98, continuou a vigorar a base de cálculo faturamento.

Portanto, antes da edição da Lei nº. 12.973/2014, tinha-se o seguinte cenário:

SISTEMÁTICA DO PIS E DA COFINS |

CUMULATIVAS |

NÃO CUMULATIVAS |

Leis reguladoras |

Lei nº. 9.718/98 |

Leis nº. 10.637/2002 e 10.833/2003 |

Base de cálculo |

FATURAMENTO. |

RECEITA BRUTA |

Hoje, com a novel Lei, passa-se a ter como base de cálculo em ambas as sistemáticas a Receita Bruta.

Todavia, além desta alteração no regime cumulativo, o próprio conceito de receita bruta sofreu alargamentos, os quais serão abaixo delineados.

3. O ALARGAMENTO DO CONCEITO DE RECEITA BRUTA E A ALTERAÇÃO DO 12 DO DECRETO LEI Nº. 1.598/77

A Lei nº. 12.973/2014 ampliou o conceito de receita bruta por via da redação do art. 12. do Decreto Lei nº. 1.598/77. A exposição de motivos da MP nº. 627/2013, antecedente daquela lei, explicita que o art. 12. foi alterado com o objetivo de aperfeiçoar a definição de receita bruta e de receita líquida.

A lei entra em vigor em janeiro de 2015, mas é permitida a opção irretratável retroativamente a janeiro de 2014.

Logo, a contribuição para o PIS e a COFINS cumulativas passam a incidir sobre a receita bruta e num cenário deste conceito já ampliado.

3.1. O conceito de receita bruta antes e depois da Lei nº. 12.973/2014

Referido art. 12. contemplava como receita bruta “o produto da venda de bens nas operações de conta própria e o preço dos serviços prestados”.

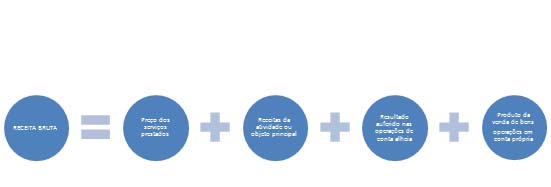

Primeiramente, a lei determinou que a receita bruta passará a compreender também a receita de vendas de produtos e de prestação de serviços, mas também as receitas da atividade ou objeto principal da pessoa jurídica e o resultado auferido nas operações de conta alheia.

A legislação explicitou que receita bruta é a obtida com a exploração da atividade descrita no contrato social ou estatuto da empresa, seja ela qual for: venda, revenda, serviços, locação, intermediação ou qualquer outro tipo.

Logo, antes da Lei tinha-se o seguinte cenário:

Já com a Lei nº. 12.973/2014, passa-se a ter outro cenário:

Abaixo, compara-se o texto original do art. 12. do Decreto Lei nº. 1.598/77 e o novo texto, em decorrência das alterações ora implantadas.

TEXTO ANTERIOR DO ART. 12. DO DL 1.598/77 |

NOVA REDAÇÃO DADA PELA LEI Nº. 12.973/2014 |

|

Art. 12. - A receita bruta das vendas e serviços compreende o produto da venda de bens nas operações de conta própria e o preço dos serviços prestados. [sem incisos] |

Art. 12. A receita bruta compreende: I - o produto da venda de bens nas operações de conta própria; II - o preço da prestação de serviços em geral; III - o resultado auferido nas operações de conta alheia; e IV - as receitas da atividade ou objeto principal da pessoa jurídica, não compreendidas nos incisos I a III. |

Com essas alterações, uniformizou-se o conceito de receita bruta na legislação tributária, ampliando a base de cálculo do PIS e da COFINS especialmente na sistemática cumulativa (o art. 12. do Decreto Lei nº. 1.598/77 alterou o art. 3º da Lei nº. 9.718/98), conforme já explicado.

No mais, por força dos §§4º e 5º, na receita bruta não se incluem os tributos não cumulativos cobrados, destacadamente, do comprador ou contratante, pelo vendedor dos bens ou pelo prestador dos serviços na condição de mero depositário, a exemplo do IPI, do ICMS, do ISS, do PIS e da COFINS Substituição Tributária.

Esquematicamente, tem-se:

Receita Bruta |

R$ 10.000.000,00 |

IPI destacado |

R$ 1.000.000,00 |

ICMS Substituição Tributária |

R$ 1.200.000,00 |

Receita Bruta |

R$ 7.800.000,00 |

3.2. O resultado auferido nas operações de conta alheia

O resultado auferido nas operações de conta alheia é aquele obtido com a venda de produtos ou mercadorias pertencentes a terceiros, mediante o pagamento de uma comissão. Passa a ser tributada pelo PIS e pela COFINS a comissão obtida com a operação. Logo, se numa venda de R$ 200 mil reais, o contribuinte auferir uma comissão de 10%, será objeto de tributação pelo PIS e pela COFINS o montante de R$ 20 mil.

Em que pese já existisse disciplina no art. 224. do RIR/991 quanto a esse aspecto, a Lei nº. 12.973/2014 dissipou qualquer dúvida a respeito da inclusão deste resultado na base de cálculo do PIS e da COFINS.

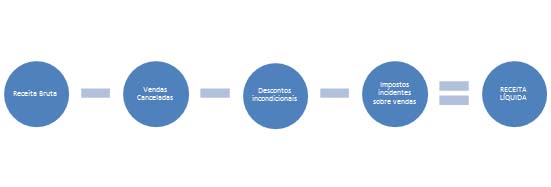

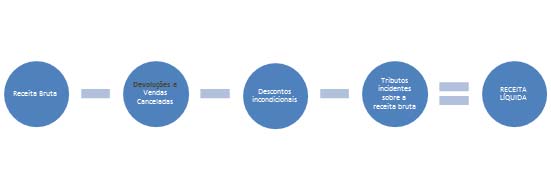

3.3. O conceito de receita líquida antes e depois da Lei nº. 12.973/2014

Da receita bruta, para se chegar à líquida, por sua vez, serão diminuídos os montantes dos tributos sobre ela incidentes sobre a receita bruta, bem como os valores decorrentes do ajuste a valor presente (AVP), de que trata o inciso VIII do caput do art. 183. da Lei nº. 6.404/76, das operações vinculadas à receita bruta. Veja-se:

TEXTO ANTERIOR DO ART. 12. DO DL 1.598/77 |

NOVA REDAÇÃO DADA PELA LEI Nº. 12.973/2014 |

|

[...] § 1º - A receita líquida de vendas e serviços será a receita bruta diminuída das vendas canceladas, dos descontos concedidos incondicionalmente e dos impostos incidentes sobre vendas. § 2º e § 3º - Falam da omissão de receitas. § 4º NÃO EXISTIA § 5º NÃO EXISTIA |

[...] § 1º A receita líquida será a receita bruta diminuída de: I - devoluções e vendas canceladas; II - descontos concedidos incondicionalmente; III - tributos sobre ela incidentes; e IV - valores decorrentes do ajuste a valor presente, de que trata o inciso VIII do caput do art. 183. da Lei nº 6.404/76, das operações vinculadas à receita bruta. § 4º Na receita bruta, não se incluem os tributos não cumulativos cobrados, destacadamente, do comprador ou contratante, pelo vendedor dos bens ou pelo prestador dos serviços na condição de mero depositário. §5º. Na receita bruta, incluem-se os tributos sobre ela incidentes e os valores decorrentes do ajuste a valor presente, de que trata o inciso VIII do caput do art. 183. da Lei nº. 6.404/76, das operações previstas no caput, observado o disposto no §4º. |

Antes da Lei nº. 12.973/2014, receita líquida compreendia:

Com a Lei nº. 12.973/2014, passou-se a ter o seguinte cenário:

Consequentemente, apurada a receita bruta a partir dos montantes acima, parte-se para a apuração da receita líquida, segundo o formato abaixo:

|

ESTRUTURA BÁSICA DA DRE Empresa Exemplo DEMONSTRAÇÃO DE RESULTADOS Período de 01.01.XX a 31.12.XX |

|

RECEITA BRUTA ( - ) Devoluções e vendas canceladas ( - ) Descontos concedidos incondicionalmente ( - ) Tributos sobre ela incidentes ( - ) Valores decorrentes do ajuste a valor presente das operações vinculadas à receita bruta = RECEITA LÍQUIDA |

3.4. O Ajuste a Valor Presente - AVP

Representa dado novo nas regras contábeis e fiscais. O AVP passa a integra o rol das receitas brutas e líquidas. Antes da Lei nº. 12.973/2014 não se contemplava essa figura na legislação brasileira.

O Ajuste a Valor Presente - AVP, contemplado pelo §1º, IV e parágrafos 4º e 5º, será utilizado nas vendas realizadas para recebimento acima de doze meses e nas operações de curto prazo quando relevantes. Os valores respectivos devem integrar a receita bruta, sendo extraídos para fins de apuração da receita líquida. Utilizar-se-á, em decorrência a seguinte fórmula:

Receita Bruta |

200.000,00 |

(-) deduções: AVP |

100.000,00 |

Receita Líquida |

100.000,00 |

A receita, no caso, utilizada nas bases de PIS e COFINS seria R$ 200 mil, assim como na base estimada (Lucro Real), e nas bases do lucro presumido e do lucro arbitrado, a aplicação dos percentuais de presunção (8% e 12% para vendas ou revendas ou 32% para prestação de serviços) seria feita sobre R$ 200 mil.

E no lucro real o resultado também será apurado desconsiderando a separação do ajuste a valor presente, que deverá ser integrado ao resultado no mesmo período da receita ou despesa original. Neste caso, embora a receita líquida no mês da venda fosse R$ 100 mil, a empresa deveria adicionar R$ 100 mil nas bases de IR e CSLL.

3.5. Receita Bruta segundo a Lei nº. 12.973/2014

Logo, agora a composição da receita bruta passa a se apresentar da seguinte forma:

RECEITA BRUTA

(i) Produto da venda de bens nas operações de conta própria;

(ii) O preço da prestação de serviços em geral;

(iii) O resultado auferido nas operações de conta alheia; e

(iv) Receitas da atividade ou objeto principal da pessoa jurídica, não compreendidas nos itens (i) a (iii).

NÃO SE INCLUEM

Os tributos não cumulativos cobrados, destacadamente, do comprador ou contratante, pelo vendedor dos bens ou pelo prestados dos serviços na condição de mero depositário

Comparando-se as redações das legislações, percebe-se ampliação do conceito de receita bruta. Resta saber se é possível questioná-la, a exemplo de outras várias demandas já em trâmite no Poder Judiciário brasileiro.

4. SUPOSTOS ALARGAMENTOS

4.1. De “impostos incidentes sobre vendas” para “tributos incidentes sobre a receita bruta” e o cálculo por dentro das contribuições para o PIS e a COFINS

Dispõe o art. 12, §5º, do Decreto Lei nº. 1.598/77, que “na receita bruta, incluem-se os tributos sobre ela incidentes e os valores decorrentes do ajuste a valor presente, de que trata o inciso VIII do caput do art. 183. da Lei nº. 6.404/76, das operações previstas no caput, observado o disposto no §4º.

Neste ponto, veja-se que a Lei anterior referia-se a “impostos incidentes sobre vendas”.

Tributo é gênero do qual uma das espécies é o imposto. A alteração nesse ponto, inovação da Lei nº. 12.973/2014, pode alargar a base de cálculo do PIS e da COFINS. Tudo irá depender da realidade de cada pessoa jurídica, exigindo-se simulação que compare os resultados dos dois modelos.

Antes desta Lei, incluíam-se os impostos incidentes sobre vendas, compreendendo-se, assim, o ICMS e o IPI. Com efeito, é o que determina o art. 24, III e IV, da IN SRF 247/2002:

[...]

III – do IPI;

IV – do ICMS, quando destacado em nota fiscal e cobrado pelo vendedor dos bens ou prestador dos serviços na condição de substituto tributário;

[...]

Com a alteração, passa-se a obrigar que a receita bruta compreenda os tributos incidentes sobre a receita bruta, de forma a se ter: PIS COFINS, bem como o IRPJ e a CSLL, em caso de pessoa jurídica optante pelo Lucro Presumido.

Todavia, essa alteração de “impostos incidentes sobre vendas” para “tributos incidentes sobre a receita bruta”, ensejará o chamado “cálculo por dentro” do PIS e da COFINS, já que tais contribuições incidirão sobre si próprias.

Cabe ressaltar que este cálculo foi praticado no que se refere ao PIS e à COFINS importação, tendo caído por terra em razão do Recurso Extraordinário nº. 559.937, que declarou inconstitucional tal prática. Em decorrência, foi editada a Lei nº. 12.865/2013, reafirmando ser a base de cálculo apenas e tão somente o valor aduaneiro.

No mais, o cálculo por dentro é aceito pela jurisprudência apenas e tão somente em relação ao ICMS e ainda assim, até hoje, alvo de inúmeras críticas, que o consideram imoral.

Posto isso, passa-se a descortinar os reflexos da alteração do art. 12. do Decreto Lei nº. 1.598/77.

4.2. Redefinição do tratamento contábil e tributário das subvenções, doações, redução de tributos

A Lei nº. 12.973/2014 redefiniu o tratamento contábil e tributário das subvenções para investimento, inclusive mediante isenção ou redução de impostos, concedidas como estímulo à implantação ou expansão de empreendimentos econômicos e de doações feitas pelo poder público, que não integrarão, nos termos do art. 54, X, a base de cálculo do PIS e da COFINS no regime não cumulativo.

Também o art. 19, V, da Lei, estabeleceu que se considera lucro da exploração o lucro líquido do período-base, ajustado pela exclusão dos seguintes valores: [...] V - as subvenções para investimento, inclusive mediante isenção e redução de impostos, concedidas como estímulo à implantação ou expansão de empreendimentos econômicos, e as doações, feitas pelo poder público.

A partir da Lei nº. 12.973/2014 doações, subvenções etc tornam-se receita, passam a transitar pela Demonstração de Resultados do Exercício (DRE), destinando-se à conta “Reserva de lucro”, mas não haverá tributação, a não ser que os montantes respectivos sejam utilizados em finalidade diversa da preconizada pela Lei.

A respeito disso, o valor do imposto que deixar de ser pago em virtude das isenções e reduções não poderá ser distribuído aos sócios e constituirá a reserva de incentivos fiscais de que trata o art. 195-A da Lei nº. 6.404/76, que poderá ser utilizada somente para: I - absorção de prejuízos, desde que anteriormente já tenham sido totalmente absorvidas as demais Reservas de Lucros, com exceção da Reserva Legal; ou II - aumento do capital social.

5. CONSTITUCIONALIDADE DO ALARGAMENTO DO CONCEITO DE RECEITA BRUTA

Passa-se a questionar a adequação do alargamento do conceito de receita bruta em face do texto constitucional, no que tange à composição do conceito de receita bruta.

As ampliações que os Decretos Leis nº. 2.445/88 e 2.449/88 tentaram promover, assim a Lei nº. 9.718/98, foram consideradas inconstitucionais, especialmente pelo fato de o texto constitucional contemplar como base de cálculo apenas o faturamento.

Atualmente, em decorrência da Emenda Constitucional nº. 20/98, a base de cálculo das contribuições sociais é a receita ou o faturamento, de forma que, nominalmente, a alteração se adéqua ao texto constitucional.

Todavia, há que se analisar se tudo o que a nova legislação insere na composição da receita bruta pode legitimamente ser assim considerado.

A propósito, existem discussões relativas a algumas rubricas que foram inseridas na receita bruta do PIS e da COFINS não cumulativas, que servirão de referência para embasar o estudo do tópico a seguir.

5.1. A ampliação de conteúdo da receita bruta promovida pela Lei nº. 12.973/2014

Visa-se com este tópico analisar se os elementos inseridos pela Lei nº. 12.973/2014 na receita coadunam-se com o conceito de receita.

Segundo Tércio Sampaio Ferraz, “receita é a quantidade de valor financeiro, originário de outro patrimônio, cuja propriedade é adquirida pela sociedade empresária ao exercer as atividades que constituem as fontes do resultado, conforme o tipo de atividade por ela exercida”.2

O art. 187, §1º, da Lei nº. 6.404/76 (Lei das SAs), estabelece que “na determinação do resultado do exercício serão computados: a) as receitas e os rendimentos ganhos no período, independentemente da sua realização em moeda; b) os custos, despesas, encargos e perdas, pagos ou incorridos, correspondentes a essas receitas ou rendimentos.”

Segundo o Comitê de Pronunciamentos Contábeis (CPC) nº. 30, “a receita surge no curso das atividades ordinárias da entidade e é designada por uma variedade de nomes, tais como vendas, honorários, juros, dividendos e royalties”. Também é considerada “o ingresso bruto de benefícios econômicos durante o período proveniente das atividades ordinárias da entidade que resultam no aumento do seu patrimônio líquido, exceto as contribuições dos proprietários.”3

Conceito semelhante é compartilhado pela Norma de Procedimento Contábil (NPC) nº. 14. de autoria do Instituto de Auditores Independentes do Brasil (IBRACON): é “[...] a entrada bruta de benefícios econômicos durante o período que ocorre no curso das atividades ordinárias da empresa, quando tais entradas resultam em aumento do patrimônio líquido, excluídos aqueles decorrentes de contribuições dos proprietários, acionistas ou cotistas”.

Segundo a Norma Brasileira de Contabilidade (NBC) T 19.30, corporificada na Resolução CFC nº. 1.187, de 28.08.2009, “receita é o ingresso bruto de benefícios econômicos durante o período proveniente das atividades ordinárias da entidade que resultam no aumento do seu patrimônio líquido, exceto as contribuições dos proprietários”.

No que se refere à utilização, por parte de terceiros, de ativos da entidade, dá origem a receitas, a NBC esclarece que aí estão incluídos “(a) juros - encargos pela utilização de caixa e equivalentes de caixa ou de quantias devidas à entidade; (b) royalties - encargos pela utilização de ativos de longo prazo da entidade, como, por exemplo: patentes, marcas, direitos autorais e software de computadores; e (c) dividendos - distribuição de lucros a detentores de instrumentos patrimoniais na proporção das suas participações em uma classe particular do capital”.

Como se percebe, o conceito de receita é um conceito eminentemente contábil, conceito este que não pode ser modificado pelo Direito Tributário. Isso porque, conforme o art. 110. do Código Tributário Nacional, “a lei tributária não pode alterar a definição, o conteúdo e o alcance de institutos, conceitos e formas de direito privado, utilizados, expressa ou implicitamente, pela Constituição Federal, pelas Constituições dos Estados, ou pelas Leis Orgânicas do Distrito Federal ou dos Municípios, para definir ou limitar competências tributárias”.

Abaixo, a opinião acerca das alterações promovidas e de sua constitucionalidade.

5.2. Inclusão dos tributos incidentes sobre a receita bruta

O foco da discussão sobre a constitucionalidade do alargamento do conceito de receita reside na inclusão dos tributos incidentes sobre a receita bruta, já que os tributos não representam ingresso positivo de valores ao patrimônio, não podendo, por essa razão, integrar a receita bruta.

No mais, admitir esse alargamento ao conceito de receita bruta não ensejaria reflexo em termos de aumento de tributação apenas pelo PIS e pela COFINS, mas também em termos de IRPJ e CSLL para as pessoas jurídicas optantes do lucro presumido, já que permitiria incluir na base de cálculo da COFINS o PIS, o IRPJ e a CSLL para as pessoas jurídicas optantes pelo Lucro Presumido, bem como na base de cálculo do IRPJ a inclusão do PIS, da COFINS e da CSLL.

Inúmeras discussões existem e aguardam decisão do STF acerca da inclusão de tributos na base de cálculo de outro tributo. Uma delas diz respeito à inclusão do ICMS na base de cálculo do PIS e da COFINS, que aguarda definição pelo julgamento do Recurso Extraordinário nº. 240.785, reconhecido como de repercussão geral:

Ementa: Reconhecida a repercussão geral da questão constitucional relativa à inclusão do ICMS na base de cálculo da COFINS e da contribuição ao PIS. Pendência de julgamento no Plenário do Supremo Tribunal Federal do Recurso Extraordinário n. 240.785.

(RE 574706 RG, Relator(a): Min. CÁRMEN LÚCIA, julgado em 24/04/2008, DJe-088 DIVULG 15-05-2008 PUBLIC 16-05-2008 EMENT VOL-02319-10 PP-02174 )

No mais, a mesma discussão é alvo da Ação Declaratória de Constitucionalidade nº. 18, proposta pela União para que o STF declare constitucional a inclusão do ICMS na base de cálculo do PIS e da COFINS, e que até então pende de julgamento.

Se em relação ao ICMS, que compõe o preço do produto, há discussão acerca da legitimidade de constituir base de cálculo do PIS e da COFINS, por não ser considerado receita, ao não representar ingresso positivo de valores ao patrimônio, mais legítimo ainda é discutir que o PIS e a COFINS componham a própria base de cálculo, sendo assim considerados receita bruta.

Na realidade, os tributos incidentes representam decréscimo patrimonial.

Também se argumenta que essa incidência recíproca de um tributo sobre o outro dará ensejo ao cálculo por dentro, pois haverá a inclusão do tributo incidente sobre a receita bruta na sua própria base de cálculo, o que apenas é admitido no ICMS. E o cálculo por dentro é apenas autorizado pela CF/88 para o ICMS, conforme se nota do art. 155, §2º, II, não havendo qualquer previsão semelhante para o PIS e a COFINS.

Por outro lado, há quem entenda que com a edição da legislação, indicando que o conceito de faturamento do art. 3º da Lei nº 9.718/98 não abrangia, até então, as receitas decorrentes do objeto social da empresa, contribuirá para o julgamento do RE nº. 609.096. pelo STF, leading case acerca do conceito de “faturamento” para as Instituições Financeiras.

6. CONCLUSÕES

Diante do exposto, tem-se que:

a) a base de cálculo do PIS e da COFINS cumulativas deixou de ser o faturamento, passando a ser a receita bruta, com conceito ampliado pela Lei nº. 12.973/2014;

b) a base de cálculo do PIS e da COFINS não cumulativas, a receita bruta, teve seu conteúdo ampliado pela Lei nº. 12.973/2014;

c) o novo conceito de receita bruta passa a contemplar o resultado auferido nas operações de conta alheia e as receitas da atividade ou objeto principal da pessoa jurídica, não compreendidas no produto da venda de bens nas operações de conta própria; no preço da prestação de serviços em geral e no resultado auferido nas operações de conta alheia, bem como os tributos sobre ela incidentes (PIS, IRPJ e CSLL no caso das optantes pelo Lucro Presumido), e os valores decorrentes do ajuste a valor presente (AVP);

d) este novo conceito de receita bruta pode ser questionado diante da inclusão dos tributos incidentes sobre a receita bruta, já que não representam ingresso positivo de valores ao patrimônio, e aplica o chamado “cálculo por dentro”, procedimento apenas autorizado pela CF/88 para o ICMS, não podendo, por essa razão, integrar a receita bruta;

e) a Lei nº. 12.973/2014 inovou no que tange às receitas decorrentes de subvenções, isenções, reduções de tributo, eis que não serão passíveis de tributação pelo PIS e pela COFINS.

Notas

1 “A receita bruta das vendas e serviços compreende o produto da venda de bens nas operações de conta própria, o preço dos serviços prestados e o resultado auferido nas operações de conta alheia”.

2 FERRAZ JÚNIOR, Tércio Sampaio. Revista Fórum de Direito Tributário nº. 28.

3 Item 7 da Norma Brasileira de Contabilidade NBC TG nº 30, aprovada pelo Conselho Federal de Contabilidade pela Resolução CFC nº 1.187, de 28 de agosto de 2009.