Resumo: O presente artigo tem como objetivo tratar sobre a questão da tributação e a justiça social no Brasil contemporâneo. Para isso serão apresentados conceitos doutrinários sobre justiça social, tributação e sobre a finalidade da tributação.

Palavras-chave: Tributação no Brasil; Justiça Social; Tributação e Justiça Social no Brasil Contemporâneo.

Sumário: 1.Introdução. 2.Conceitos de Justiça Social 3. Tributação e Justiça Social no Brasil Contemporâneo. 4. Conclusão. 5. Referências.

1.INTRODUÇÃO

O presente artigo tem como objetivo tratar sobre a questão da tributação e a justiça social no Brasil contemporâneo.

Para isso serão apresentados conceitos doutrinários sobre justiça social, tributação e sobre a finalidade da tributação.

A Constituição Federal de 1988 (conhecida como Constituição Cidadã) estabelece em diversos de seus artigos a questão da justiça social como um dos pilares do Estado brasileiro.

Logo no artigo 1º o texto constitucional traz como fundamentos da República Federal do Brasil a cidadania (inciso, II) e a dignidade da pessoa humana inciso, III).

Já em seu artigo 3º, a Constituição Federal de 1988 estabelece como objetivos fundamentais da República Federativa do Brasil a erradicação da pobreza e da marginalização e a redução das desigualdades sociais e regionais (inciso III), e, no inciso IV a promoção do “bem de todos, sem preconceito de origem, raça, sexo, cor, idade, e quaisquer outras formas de discriminação”.

O caput do artigo 5º da Constituição Federal traz que “todos são iguais perante a lei, sem distinção de qualquer natureza, garantindo-se aos brasileiros e aos estrangeiros residentes no País a inviolabilidade do direito à vida, à liberdade, à igualdade, à segurança e à propriedade”.

No inciso XIII, do artigo 5º, tem-se que a liberdade do exercício de qualquer trabalho, ofício ou profissão. E o inciso XXII garante o direito de propriedade.

No inciso XXIII, do artigo 5º, da Constituição Federal, a garantia constitucional da função social da propriedade, e no artigo 6º traz no rol de direitos sociais a educação, a saúde, a alimentação, o trabalho, a moradia, o transporte, o lazer, a segurança, a previdência social, a proteção à maternidade e à infância, e a assistência aos desamparados.

O artigo 23, X, da Constituição Federal traz em seu texto como competência comum da União, dos Estados, do Distrito Federal e dos Municípios o combate às “causas da pobreza e os fatores de marginalização, promovendo a integração social dos setores desfavorecidos”.

E apenas para registro, importante lembrar alguns incisos do artigo 170 da Constituição Federal (título referente a Ordem Econômica e Financeira): inciso III (função social da propriedade); VII (redução das desigualdades regionais e sociais); VIII (busca do pleno emprego).

No capítulo do texto constitucional referente ao Sistema Tributário Nacional, diversos artigos da Matriz Tributária Brasileira tratam sobre capacidade contributiva, ideais de justiça e igualdade: 150, II (vedação à instituição detratamento desigual entre contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão de ocupação profissional ou função por eles exercida, independentemente da denominação jurídica dos rendimentos títulos ou direitos), IV (vedação à utilização de tributo com efeito de confisco), 153, III, § 2º, I(critérios da generalidade, da universalidade, e da progressividade), 156, § 1º(progressividade no tempo) c/c 182, § 4º, II (IPTU progressivo no tempo), 153, IV, § 3º, I (seletividade em função da essencialidade do produto) e II (não-cumulatividade), 155, II, § 2º, I(não-cumulatividade do ICMS) e III (isenção ou não-incidência).

Também os artigos 153, 154, 155 e 156 – competência tributária dos entes (União, Estados e Distrito Federal, e Municípios), levando-se em consideração a capacidade contributiva dos contribuintes.

No § 1º, do artigo 145, da CF, tem-se que:

“Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultando à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte.”

Por isso a Constituição Federal de 1988 é chamada de Constituição Cidadã.

A questão principal que se coloca nesse artigo acadêmico é saber se a tributação no Brasil contemporâneo (CF/1988) traz efetivamente uma justiça social aos cidadãos brasileiros.

Para tentar responder esse questionamento, o presente artigo será dividido nos seguintes tópicos: Conceitos de Justiça Social; Tributação no Brasil - Tributação e Justiça Social no Brasil Contemporâneo; e Conclusão.

2.CONCEITOS DE JUSTIÇA SOCIAL

Como cediço, o termo “Justiça Social” é muito amplo e comporta diversas conceituações.

De acordo com o professor Carlos Araújo Leonetti, “o primeiro autor a usar a expressão Justiça Social na sua atual acepção teria sido o padre jesuíta italiano Luigi Taparelli D’Azeglio, em seu livro Saggio Teoretico de Diritto Naturale, de 1840, no qual aquela categoria é conceituada como a forma de Justiça que “deve tornar, efetivamente, todos os homens iguais em tudo quanto se refere aos direitos da humanidade, como o Criador os fez perfeitamente iguais na sua natureza”1.

A obra do professos Carlos Araújo Leonetti é extremamente rica e interessante, principalmente nesse aspecto de conceituação de “Justiça Social”, pois traz considerações preliminares sobre o tema, traz também um histórico do uso da expressão Justiça Social, e apresenta as visões de diversos pensadores e autores que pensaram e escreveram a respeito: Aristóteles, Doutrina Cristã (Tomás de Aquino, Alf Ross, Papa Pio XI, Bernard Häring, Johanes Messner, Donat e Isidro Gandía, Jacques Leclerq, Jean Yves Calvez, Joseph Höffner, Eberhard Welty, Jeremiah Newmann, Papa João Paulo II etc.), John Rawls, Friedrich August von Hayek, Hans Kelsen, e, ao final de sua obra, apresenta seu conceito próprio sobre Justiça Social.

Para termos uma ideia do conceito de “Justiça Social”, apresentaremos as principais conceituações apresentadas pelo professor Carlos Araújo Leonetti.

2.1. Aristóteles

“A) A Justiça pode ser geral (também chamada de legal) ou particular; esta, por seu turno se divide em: distributiva ou corretiva: A Justiça distributiva consiste na distribuição das coisas comuns entre as pessoas de acordo com o respectivo mérito e repousa na idéia de proporcionalidade. Já a Justiça corretiva se manifesta pela ação do Estado na punição dos atos ilegais e na reparação dos danos que tais atos causaram a terceiros. Seu núcleo é a igualdade.

B) Na aplicação da Justiça particular, seja distributiva seja corretiva, deve-se levar em conta a situação política dos envolvidos, isto é, o status de cada um no tocante a direitos. Ou seja, conforme as pessoas envolvidas tenham ou não o mesmo status a solução ditada pela Justiça poderá ser diferente. Como decorrência, tem-se que a Justiça nem sempre se confunde com reciprocidade.

C) De modo geral, agir com Justiça é agir conforme à lei ou com retidão, de sorte que o ato injusto ou é contrário à lei ou é iníquo.

D) A Justiça e a equidade nem sempre se confundem, embora tenham o mesmo objetivo. De modo geral, agir com Justiça implica em dar a solução prescrita pela lei, dotada obviamente de cunho genérico e que por isto, nem sempre se revela adequada a todas as situações. A estas situações se aplicaria a equidade: i. é adotar-se-ía uma solução que embora não seja a prevista na lei se revela mais adequada às circunstâncias peculiares do caso.”2

2.2. Justiça Social na doutrina cristã

Há três grandes posições distintas para os teólogos católicos:

Para Bernar Häring e Johanes Messner “a Justiça Social se caracterizaria por atribuir a cada grupo social, e a seus membros, a parte a que fazem jus no resultado do esforço comum, de acordo com a participação de cada um”3.

Para Jacques Leclerq, Jean Yves Calvez e Joseph Höffner, “a Justiça Social exigiria que todos os indivíduos, governantes e governados, cooperassem para o bem comum e estaria fundada não apenas em normas de direito positivo mas também de direito natural”4.

Para Eberhard Welty e Jeremiah Newmann, “a Justiça Social obrigaria tanto a divisão proporcional dos bens e encargos comuns entre os membros da comunidade, como a contribuição de cada um para o bem geral”5.

2.3. A Justiça Social em John Rawls

O professor da Universidade de Harvard, John Rawls, tem uma concepção de Justiça que pode ser denominada de “Justiça como equidade” – concepção filosófica para uma democracia constitucional.

No aspecto da tributação, o professor John Rawls destaca os seguintes aspectos:

“a) tributação extrafiscal: a cargo de impostos progressivos sobre heranças e doações, assim como restrições ao direito de legar, com o objetivo precípuo de corrigir a distribuição da riqueza e impedir a concentração de poder que possa prejudicar o valor equitativo da liberdade política e da igualdade equitativa de oportunidades.

b) tributação tipicamente fiscal: responsável pela arrecadação dos recursos necessários à consecução da Justiça. Rawls sugere uma “tributação proporcional sobre as despesas” que, no seu entender, seria preferível a um imposto sobre a renda, “já que impõe uma tributação sobre o quanto uma pessoa retira do estoque comum de bens, e não sobre o quanto ela contribui (supondo-se aqui que a renda é ganha de forma justa.) Tal imposto sobre o consumo total, por exemplo, a cada ano, deveria contemplar isenções como dos gastos com dependentes”6.

2.4. A Justiça Social em Hayek

A visão do economista, filósofo e cientista político austro/britânico Friedrich August von Hayek sobre Justiça Social é a mais radical de todas. Veja-se, em síntese:

“Não existe teste capaz de indicar o que é ‘socialmente injusto’ porque não há sujeito que possa praticar esta injustiça e não há regras de conduta individual cuja observância no ordenamento de mercado possa garantir aos indivíduos e aos grupos uma posição (distinta do procedimento pelo qual ela foi determinada) que nos parecesse justa. Ela [a Justiça Social] não pertence à categoria do erro mas, à do não-senso, como a expressão ‘pedra moral’.”7

2.5. A Justiça em Hans Kelsen

Em apertada síntese, trazemos breve trecho de palestra proferida pelo ilustre filósofo do direito Hans Kelsen na Universidade da Califórnia (Berkeley), em 1952:

“Justiça é em primeiro lugar, uma possível, mas não necessária, qualidade de uma ordem social que regula as relações mútuas entre as pessoas. Apenas secundariamente é uma virtude da pessoa, desde que esta seja justa, desde que seu comportamento seja conforme as normas de uma ordem social supostamente justa...Justiça é felicidade social. É a felicidade garantida por uma ordem social.”8

2.6. Justiça Social na visão do professor Carlos Araújo Leonetti

A leitura da obra do professor Carlos Araújo Leonetti é muito profícua, e em seus estudos ele define que a Justiça Social é praticada quando, simultaneamente:

“a) os ônus e os bônus do todo social são repartidos entre todos, de acordo com critérios previa e democraticamente definidos e segundo a capacidade e a necessidade de cada um; e

b) é assegurado a cada indivíduo o mínimo indispensável a uma vida digna”.9

Como vimos na introdução do presente texto, diversos artigos do texto constitucional prestigiama questão da cidadania e a busca da justiça social como pilares do Estado Brasileiro.

Mas, como questionado no início, o ponto central do presente artigo é saber se a tributação no Brasil contemporâneo (CF/1988) traz efetivamente uma justiça social aos cidadãos brasileiros - pois, como cediço, a Constituição Federal tem como objetivos fundamentais a construção de uma sociedade justa e solidária, a erradicação da pobreza e a marginalização, a redução das desigualdades sociais e a promoção do bem de todos.

3. TRIBUTAÇÃO E JUSTIÇA SOCIAL NO BRASIL CONTEMPORÂNEO

Na busca por uma efetiva Justiça Social, a tributação assume (ou deveria assumir – principalmente no Brasil) um papel de grande destaque.

O professor Valcir Gassen, da Universidade de Brasília (UNB), conceitua a matriz tributária como “as escolhas feitas em um determinado momento histórico no campo da ação social, no que diz respeito ao fenômeno tributário”10.

Na visão do professor Valcir Gassen, “a matriz tributária brasileira constitui um inegável sistema de perpetuação de desigualdades e de injustiça social”11.

E, de forma muito firme, o professor da UNB afirma que “infelizmente, não é de conhecimento da maior parte da população que a tributação no Brasil é regressiva, isto é, tributa de forma menos onerosa os que detêm renda elevada e de forma mais onerosa as pessoas com menor capacidade contributiva, despreocupada, inclusiva, com o mínimo existencial”12.

A tributação tem papel extremamente importante para que se dê efetivo cumprimento aos princípios e garantias constitucionais da Constituição Cidadã (CF/88), uma vez que também é através dela que se estruturam realidades políticas, sociais e econômicas do país.

Os professores Liam Murphy e Thomas Nagel trazem o seguinte ensinamento sobre tributação e a questão da justiça econômica e distributiva:

“(...) numa economia capitalista, os impostos não são um simples método de pagamento pelos serviços públicos e governamentais: são também o instrumento mais importante por meio do qual o sistema político põe em prática uma determinada concepção de justiça econômica e distributiva”13.

A concepção de justiça econômica e distributiva, salvo melhor juízo, vai de encontro com o que está insculpido na Constituição Federal: cidadania e justiça social como pilares do Estado Brasileiro – objetivos fundamentais para a construção de sua sociedade justa e solidária, para a erradicação da pobreza e a marginalização, a busca da redução das desigualdades sociais e a promoção de bom bem de todos, pois, como cediço, a Constituição Federal tem como objetivos fundamentais a construção de uma sociedade justa e solidária, a erradicação da pobreza e a marginalização, a redução das desigualdades sociais e a promoção do bem de todos (artigo 3º, I, III e IV).

Ora, mas se a Constituição Federal, texto maior do ordenamento jurídico pátrio, traz em seu texto tantos artigos, princípios, garantias etc., que dão suporte para a busca e efetivação de uma maior justiça social, por que então há tanta desigualdade no país?

O direito tributário em fundamental importância na busca da realização da justiça social. Mas para isso, é necessário que haja um sistema distributivo com garantias à dignidade humana (mínimo existencial).

Trazemos trecho da decisão do Ministro Celso de Mello, do Supremo Tribunal Federal, no AG REG RE AG 639.337/SP, onde coloca o que entende como o “mínimo existencial”:

“(...) (o mínimo existencial) compreende um complexo de prerrogativas cuja concretização revela-se capaz de garantir condições adequadas de existência digna, em ordem a assegurar, à pessoa, acesso efetivo ao direito geral de liberdade e, também, a prestações positivas originárias do Estado, viabilizadoras da plena fruição de direitos sociais básicos, tais como o direito à educação, o direito à proteção integral da criança e do adolescente, o direito à saúde, o direito à assistência social, o direito à moradia, o direito à alimentação e o direito à segurança.”14

O Ministro Celso de Mello disse ainda que “sem o mínimo existencial a dignidade da pessoa humana é mera utopia”.

3.1. Regressividade tributária

Todavia, o que se vê é que o sistema tributário brasileiro é altamente regressivo – o que acaba afetando rigorosamente os cidadãos de mais baixa renda, pois esses acabam suportando uma carga tributária maior do que os cidadãos com maior renda (ex.: os impostos sobre o consumo são regressivos e oneram mais os salários mais baixos – alta regressividade).

A matriz tributária brasileira é altamente regressiva, “na qual as pessoas com menor capacidade contributiva arcam com a maior parte dos tributos arrecadados em nosso país. Isso se dá, em boa parte, devido à importância dada à incidência de tributos sobre o consumo de bens e serviços. Em geral, esse tipo de tributação não considera a capacidade contributiva do indivíduo para efeitos de tributação, o que acaba por ser responsável pela maior parte do ônus atribuído às camadas menos abastadas de nossa população”15.

Ou seja, a matriz tributária brasileira tem forte tributação sobre o consumo (com a alocação de percentuais atribuídos à seguridade social, os percentuais são: 3.52% - sobre o patrimônio, 24,14% - sobre a renda, e 68,20% - sobre o consumo).16

Apenas para registro, a tributação sobre o consumo no Brasil é composta principalmente por três tipos de impostos:

IPI – Imposto sobre Produtos Industrializados

ICMS – Imposto sobre a Circulação de Mercadorias e Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (lembrando que o ICMS incide sobre alimentos, cesta básica etc.)

ISS – Imposto Sobre Serviços de Qualquer Natureza

Do artigo dos professores D’Araújo, Paulino e Gassen (Tributação sobre Consumo: o esforço em onerar mais quem ganha menos), mais especificamente do tópico intitulado “Cenário Atual: o peso da tributação sobre o consumo na renda da população e possíveis alternativas”17, colhemos as seguintes ideias, em síntese:

Alta tributação sobre o consumo de bens e serviços: 3.52% sobre o patrimônio; 24,14% sobre a renda; 68,20% sobre o consumo.

Dados do IPEA indicam que a tributação sobre o consumo da população brasileira representa a maior parcela na arrecadação de tributos (IPI, ICMS, ISS, IOF, PIS, COFINS).

Ainda de acordo com a pesquisa do IPEA, foi identificado que o sistema tributário brasileiro tributa proporcionalmente mais os pobres. Ou seja, há a regressividade dos impostos.

- Mais pobres: 32,8% da renda para o pagamento de tributos.

Mais ricos: 22,7% da renda.

- Famílias com renda de até dois salários mínimos: 48,8% da renda em tributos.

- Famílias com renda acima de 30 salários mínimos: 26,3% da renda em tributos.

Ou seja, a carga tributária para as famílias de mais baixa renda é maior, o que faz com que tenham menor poder de comprar, e, consequentemente, afeta o princípio da capacidade contributiva e o mínimo existencial.

Como dizem os autores:

“Significa dizer que, em certa medida, que os problemas de distribuição de renda no Brasil são frutos de uma matriz tributária regressiva.”18

Os autores trazem ainda que “combater as distorções causadas pela atual estrutura fiscal deve ser prioridade na agenda de nossa nação uma vez que a busca pela justiça social passa, necessariamente, pela realização da justiça tributária”.19

Para isso indicam que seria necessária uma “profunda mudança na estrutura da tributação, que proporcione uma melhor distribuição dos tributos existentes, principalmente aqueles incidentes sobre o consumo”20 (visando uma maior progressividade da matriz tributária brasileira).

Um dos caminhos para isso: valorização do princípio da transparência tributária (art. 150, § 5º, CF).

Outros caminhos: simplificação do sistema de arrecadação (unificação dos tributos sobre consumo em torno de um único imposto sobre o valor agregado); adoção de uma alíquota proporcionalmente maior para os Estados de destino nas transações interestaduais; implantação de uma maior seletividade na tributação sobre o consumo (variação da alíquota do imposto de acordo com a essencialidade do bem – ex.: tributar-se com alíquotas maiores o caviar do que o arroz e o feijão).

Busca-se, com isso, formas de se reequilibrar a matriz tributária brasileira – para que seja cada vez menos regressiva (“a fim de melhor distribuir o encargo fiscal em nossa sociedade, deixando de onerar mais aquela fração da população que menos deveria contribuir”21).

Também concordamos que a matriz tributária brasileira é desigual e uma das causas da enorme desigualdade fiscal e social brasileira, pois quem ganha menos acaba pagando mais impostos proporcionalmente ao que ganham mais (a busca tem que ser por mais equidade e eficiência da matriz tributária brasileira).

O mínimo existencial, a dignidade da pessoa humana, e a busca da justiça social também através da tributação (finalidade social da tributação como objetivo fundamental da República) devem ser plenamente efetivados – assim como preconizado pela Constituição Federal.

E quais mais caminhos e/ou mecanismos tributários a se adotar para a busca efetiva dessa justiça social?

Interessante a posição dos professores Ricardo Vieira de Carvalho Fernandes e Valcir Gassen:

“(...) conclui-se pela necessidade de compatibilização da política fiscal (leia-se: reforma em sentido lato ou soluções de lege ferenda) com os objetivos fundamentais da República, notadamente com a redução da desigualdade social, a equidade da matriz tributária e a justiça fiscal. Isso pode se dar, entre outras medidas, pelas seguintes ações tributárias:

1. redução da carga tributária sobre o consumo e sua compensação sobre a renda;

2. aumento da progressividade da tributação sobe a renda e a propriedade;

3. participação efetiva dos três Poderes no desenho tributário nacional em prol da redução da desigualdade social;

4. utilização de incentivos fiscais para promoção do desenvolvimento social e regional, com meios de controle da guerra fiscal, acoplada a mecanismos de incentivo ao equilíbrio ativo a favor dos estados pobres;

5. tratamento das isenções não somente pela ótica do desenvolvimento, mas também sob o olhar da finalidade social da tributação;

6. criação de dispositivos de aplicação vinculante na esfera administrativa de precedentes repetitivos (recursos repetitivos e IRDR) pelos estados e municípios;

7. aumento da transparência fiscal;

8. redução da complexidade do sistema tributário nacional, entre outros.

Algumas das medidas são simples e óbvias, mas sua introdução é capaz de gerar, direta e indiretamente, a implementação dos objetivos fundamentais da nação. Desenvolvimento é importante, mas desenvolvimento para todos é ainda mais.”22

3.2. Graficamente

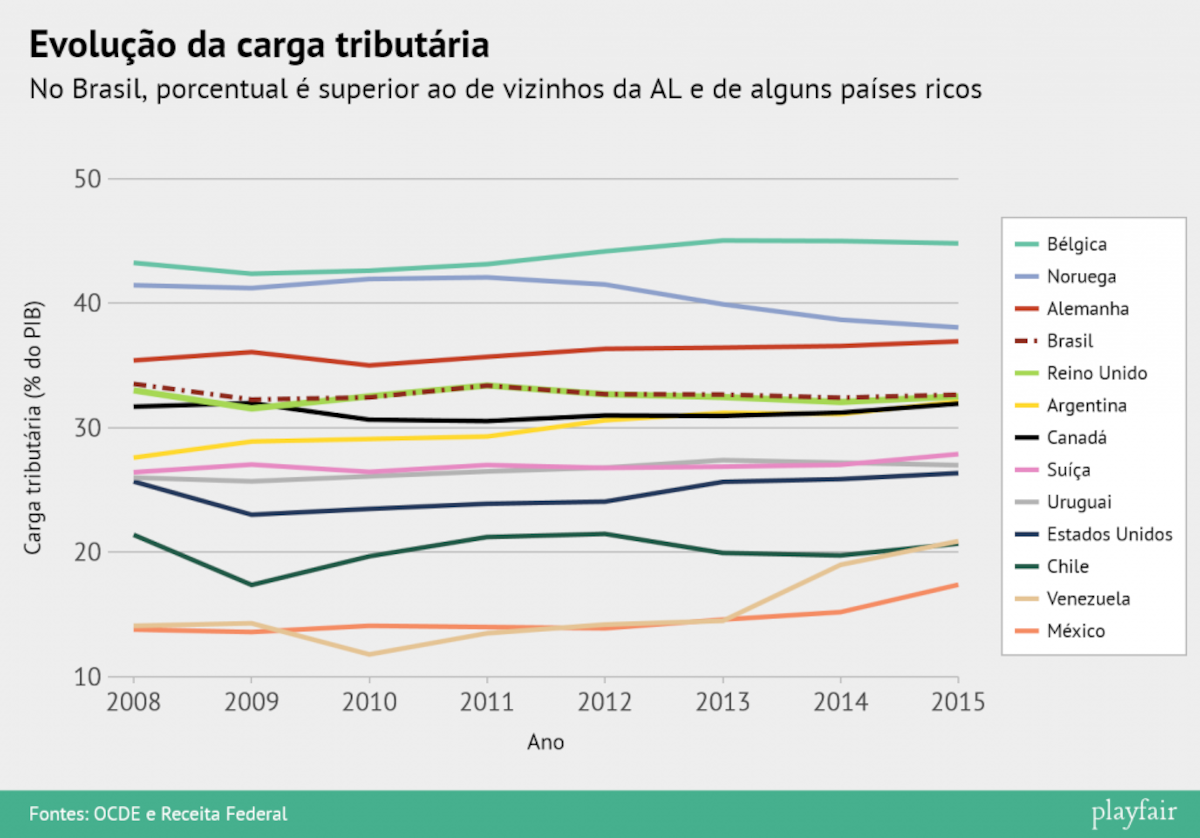

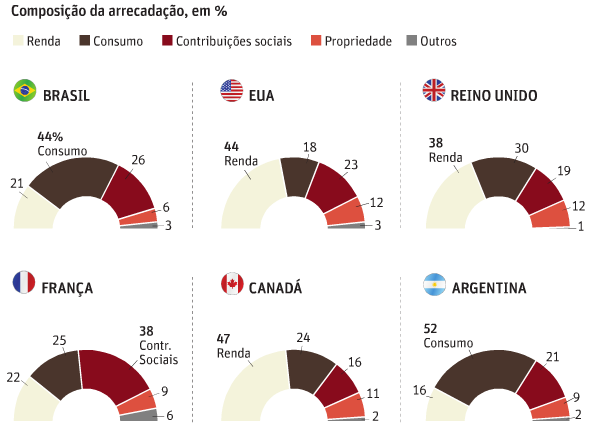

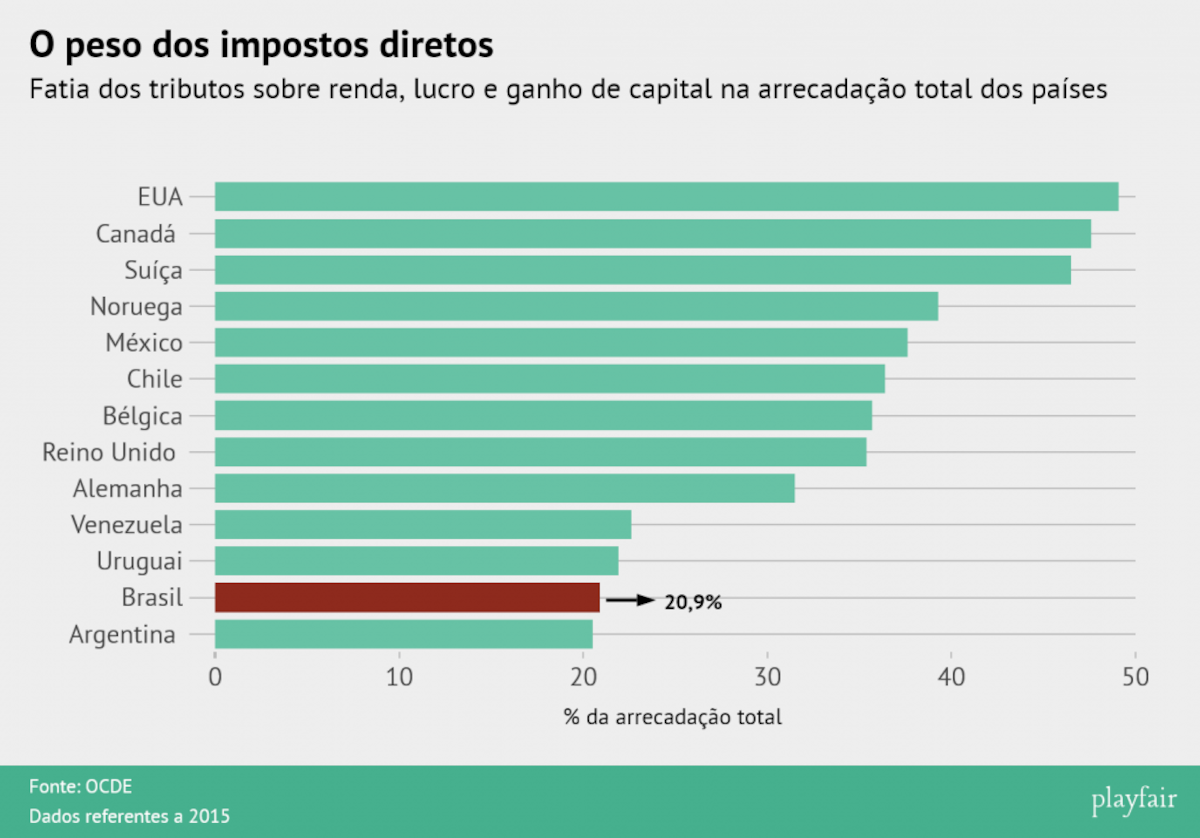

Para se ter uma ideia do peso dos impostos indiretos no Brasil em comparação com outros países do mundo, apresentamos os seguintes gráficos:

Fonte: https://economia.estadao.com.br/blogs/nos-eixos/as-injusticas-tributarias-do-brasil-em-5-graficos/

Fonte: https://direito.folha.uol.com.br/blog/imposto-sobre-consumo-x-imposto-sobre-renda

3.3. Decisão do Supremo Tribunal Federal no Recurso Extraordinário 582.461

Apenas como exemplo jurisprudencial, trazemos uma ementa de julgado do colendo Supremo Tribunal Federal no Recurso Extraordinário nº 582.461 – tratando da tributação em cascata – e, salvo melhor juízo, proporcionando uma maior oneração a fornecedores e consumidores de bens de consumo:

“1. Recurso extraordinário. Repercussão geral.

2. Taxa Selic. Incidência para atualização de débitos tributários. Legitimidade. Inexistência de violação aos princípios da legalidade e da anterioridade. Necessidade de adoção de critério isonômico. No julgamento da ADI 2.214, Rel. Min. Maurício Corrêa, Tribunal Pleno, DJ 19.4.2002, ao apreciar o tema, esta Corte assentou que a medida traduz rigorosa igualdade de tratamento entre contribuinte e fisco e que não se trata de imposição tributária.

3. ICMS. Inclusão do montante do tributo em sua própria base de cálculo. Constitucionalidade. Precedentes. A base de cálculo do ICMS, definida como o valor da operação da circulação de mercadorias (art. 155, II, da CF/1988, c/c arts. 2º, I, e 8º, I, da LC 87/1996), inclui o próprio montante do ICMS incidente, pois ele faz parte da importância paga pelo comprador e recebida pelo vendedor na operação. A Emenda Constitucional nº 33, de 2001, inseriu a alínea “i” no inciso XII do § 2º do art. 155. da Constituição Federal, para fazer constar que cabe à lei complementar “fixar a base de cálculo, de modo que o montante do imposto a integre, também na importação do exterior de bem, mercadoria ou serviço”. Ora, se o texto dispõe que o ICMS deve ser calculado com o montante do imposto inserido em sua própria base de cálculo também na importação de bens, naturalmente a interpretação que há de ser feita é que o imposto já era calculado dessa forma em relação às operações internas. Com a alteração constitucional a Lei Complementar ficou autorizada a dar tratamento isonômico na determinação da base de cálculo entre as operações ou prestações internas com as importações do exterior, de modo que o ICMS será calculado "por dentro" em ambos os casos.

4. Multa moratória. Patamar de 20%. Razoabilidade. Inexistência de efeito confiscatório. Precedentes. A aplicação da multa moratória tem o objetivo de sancionar o contribuinte que não cumpre suas obrigações tributárias, prestigiando a conduta daqueles que pagam em dia seus tributos aos cofres públicos. Assim, para que a multa moratória cumpra sua função de desencorajar a elisão fiscal, de um lado não pode ser pífia, mas, de outro, não pode ter um importe que lhe confira característica confiscatória, inviabilizando inclusive o recolhimento de futuros tributos. O acórdão recorrido encontra amparo na jurisprudência desta Suprema Corte, segundo a qual não é confiscatória a multa moratória no importe de 20% (vinte por cento).

5. Recurso extraordinário a que se nega provimento.”23

3.4. Tributação sobre a renda das pessoas físicas no Brasil

No aspecto da tributação sobre a renda das pessoas físicas no Brasil, temos a percepção de que o cenário não seja diferente da questão envolvendo a regressividade tributária, pois, o que se vê no Brasil há muito tempo é que o imposto sobre a renda não atua efetivamente como um instrumento de Justiça Social.

Comparativamente a outros países, temos os seguintes gráficos:

Fonte: https://economia.estadao.com.br/blogs/nos-eixos/as-injusticas-tributarias-do-brasil-em-5-graficos/

É muito interessante verificar que nos Estados Unidos da América, país com forte característica liberal na economia, “a doutrina americana aceita a ideia de que o imposto sobre a renda não deve ser apenas um meio de a União obter recursos, devendo também ter alguma função social, principalmente na melhoria da distribuição da renda”.24

O professor Carlos Araújo Leonetti chega à seguinte conclusão em sua tese de doutorado sobre o imposto sobre a renda das pessoas físicas no Brasil “ainda atua de maneira muito tímida como instrumento de Justiça Social”, fundamentando sua tese assim:

“(...) Esta atuação insatisfatória decorre precipuamente do perfil conferido à exação pela legislação infraconstitucional, o qual desrespeita o desenho insculpido na Carta da República.

Em outras palavras, concluiu-se que, em boa medida, as prescrições exaradas pelo constituinte de 1988 não foram devida e adequadamente seguidas pelo legislador, em se de tributação da renda das pessoas físicas. Assim é que, conforme se pôde constatar, princípios tributários basilares, tais como os da legalidade, da igualdade, da capacidade contributiva e da pessoalidade não são integralmente atendidos pela legislação aplicável ao imposto sobre a renda – pessoa física.

Por seu turno, o tributo em comento também não está devidamente informado pelo critério da progressividade, a despeito do que determina a Constituição.

De outra parte, viu-se que, mesmo em países de tradição mais liberal e, neste passo, menos “social”, que o nosso, como os Estados Unidos da América, por exemplo, a tributação da renda das pessoas físicas atua, em certa medida, como instrumento de Justiça Social, colaborando na melhoria da distribuição da renda e na manutenção do mínimo social.

Igualmente restou claro, na presente Tese, que a fórmula adotada pelas autoridades brasileiras, na estruturação do imposto sobre a renda das pessoas físicas, revela-se mais rigorosa, em sede de número, progressividade e valores de alíquotas, do que a preconizada por instituições como o Fundo Monetário Internacional – FMI.

Boa parte, ainda que não a totalidade, da discrepância entre o modelo de imposto sobre a renda ditado pela Constituição de 1988 e aquele efetivamente adotado pela legislação dever ser debitada à simplificação da sistemática relativa a apuração do tributo, encetada a partir da edição da Lei 7.713/88. Tal simplificação implicou a desfiguração do instituto, com sacrifício, principalmente, do atendimento à progressividade e à pessoalidade.

Contudo, apesar deste quadro sombrio, as esperanças de que o imposto brasileiro sobre a renda das pessoas físicas venha a atuar eficazmente como instrumento de Justiça Social não se encontram integralmente soterradas. Como visto e demonstrado ao longo deste trabalho, não é preciso nenhuma reforma constitucional para que este desiderato seja alcançado. Ao contrário, o que se faz necessário é justamente o efetivo e integral respeito à nossa Carta Política. Ou seja: a atuação do imposto sobre a renda das pessoas físicas como eficaz instrumento de Justiça Social depende “apenas” de que os membros dos Três Poderes da República, Executivo, Legislativo e Judiciário, cada qual em sua seara, cumpram, e façam cumprir, os desígnios da Constituição. Pode-se afirmar, assim, que falta vontade política, para que a tributação da renda, entre nós, melhor exerça seu papel constitucional, histórico e universal de colaborar efetivamente para que a Justiça Social se realize e o Estado brasileiro possa cumprir adequadamente sua função social.”25

Ou seja, o Brasil, infelizmente, ainda tem muito a buscar para a real efetivação da Justiça Social através da tributação.