Resumo: O Direito Tributário sempre refletiu o poder coercitivo estatal perante os administrados, induzindo ligitiosidade entre a Administração Tributária e os contribuintes. No entanto, os meios adequados de solução de conflitos podem vir para mitigar essas consequências do império da lei. Ergue-se, assim, a necessidade da interpretação constitucionalmente adequada da indisponibilidade do crédito tributário aplicada ao acordo.

Palavras-chave: Crédito tributário. Indisponibilidade. Legalidade tributária. Igualdade tributária. Meios adequados de solução de conflitos. Acordo.

Abstract: Tax Law has always reflected the state's coercive power over the citizens, inducing litigation between the Tax Administration and taxpayers. However, the alternative dispute resolution mechanisms can come to mitigate these consequences of the rule of law. It arises a need for a constitutionally adequate interpretation of the unavailability of the tax credit applied to the accordance.

Keywords: Tax credit. Unavailability. Tax legality. Tax equality. Alternative dispute resolution mechanisms. Accordance.

1 CONSIDERAÇÕES INICIAIS

A chamada indisponibilidade do crédito tributário tem origem no princípio da igualdade e no princípio da legalidade, inscritos no artigo 5º da Constituição da República de 1988, que trata dos direitos e deveres individuais e coletivos. Parte da doutrina alicerça-o ainda sobre o dogma da indisponibilidade do interesse público, bastante trabalhado no Direito Administrativo. No entanto, temos observado uma superação dessa norma, em algum momento havida como absoluta, no sentido de uma interpretação constitucionalmente adequada. A indisponibilidade do crédito tributário passa, então, a ser vista como uma forma de concretização dos próprios princípios dos quais se diz derivar. Faz-se mister trabalharmos que indisponibilidade é essa, nos termos da Lei Maior, e qual crédito tributário pode dizer-se disponível ou indisponível, nos termos da legislação nacional, para então depreendermos o alcance da norma de indisponibilidade, bem como a sua aplicação e interpretação pela Administração Tributária e pelos contribuintes.

Se essas considerações já se faziam provocativas no âmbito da tradicional aplicação do Direito Tributário, mais relevantes apresentam-se na perspectiva da ideia do acordo nas lides tributárias. Não nos referenciamos às lides restritivamente como disputas já postas sob a tutela jurisdicional estatal, mas como os conflitos percebidos desde a identificação da ocorrência do fato gerador para os quais se objetiva uma solução. Em muitas ocasiões a incidência tributária não é consensual em um ou mais dos seus aspectos, sendo, em verdade, causa de enorme passivo judicial, especialmente nas execuções fiscais, o que não é exclusidade brasileira, mas aqui se avoluma pela complexidade da legislação tributária e pelo modelo federativo debilitado pela concentração de recursos no poder central. A Administração Tributária, por ausência de autorização legal, via-se impedida de adentrar um procedimento de acordo que versasse sobre o crédito tributário, enquanto o Poder Legislativo, talvez por ausência de aval doutrinário, evitava tal discussão. Mas observamos mudanças. De fato, um procedimento autocompositivo que busque acordo acerca da incidência tributária (e não da hipótese de incidência) ou da quantificação do crédito tributário, algo novo no Direito Tributário e que atinge a receita destinada à prestação dos serviços públicos, é de tal relevância que requer esmerado estudo antes da sua aplicação.

Os meios (ou métodos) adequados (ou alternativos) de solução de conflitos tributários são discutidos há pelos menos duas décadas no País e ainda suscitam dúvidas. Uma dessas dúvidas trata exatamente da indisponibilidade do crédito tributário, motivo pelo qual providenciaremos sintética pesquisa legal e doutrinária acerca do tema, iniciando pela definição de crédito tributário, da sua origem e da classificação da norma de indisponibilidade, para que se possa empreender uma justa, acertada e legítima interpretação da legalidade e da igualdade tributárias, com apontamentos que terão por foco os meios adequados de solução de conflitos, especialmente a mediação tributária, e, em conclusão, intenta-se obter a interpretação constitucionalmente adequada da indisponibilidade do crédito tributário, visando o uso prático na nova cultura do acordo.

2 CRÉDITO TRIBUTÁRIO E ANÁLISE DE INCIDÊNCIA

Preliminarmente, parece-nos conveniente explicitar o que é o crédito tributário nos termos da legislação pátria, porque não deve ser tomado apenas como o resultado em moeda do qual o ente instituidor do tributo é credor, como apreciam alguns. O crédito tributário decorre da obrigação tributária principal, que, por sua vez, surge com a ocorrência do fato gerador do tributo, ou seja, com a situação definida em lei como necessária e suficiente à sua ocorrência, conforme dispõe o Código Tributário Nacional - CTN, Lei nº 5.172/66, em seus artigos 113, § 1º, 114 e 139:

Art. 113. [...]

§ 1º A obrigação principal surge com a ocorrência do fato gerador, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente. [...]

Art. 114. Fato gerador da obrigação principal é a situação definida em lei como necessária e suficiente à sua ocorrência. [...]

Art. 139. O crédito tributário decorre da obrigação principal e tem a mesma natureza desta.

Se o crédito tributário deriva da obrigação tributária e do fato gerador, temos que em um procedimento tendente a acordo, mostra-se inevitável o entendimento dos fatores que conduziram ao quantum ora em conflito, e essa análise recairá sobre a ocorrência do fato gerador, observado, conforme o tributo, os efeitos da sua ocorrência, conforme disposto no artigo 116 do CTN:

Art. 116. Salvo disposição de lei em contrário, considera-se ocorrido o fato gerador e existentes os seus efeitos:

I - tratando-se de situação de fato, desde o momento em que o se verifiquem as circunstâncias materiais necessárias a que produza os efeitos que normalmente lhe são próprios;

II - tratando-se de situação jurídica, desde o momento em que esteja definitivamente constituída, nos termos de direito aplicável. [...].

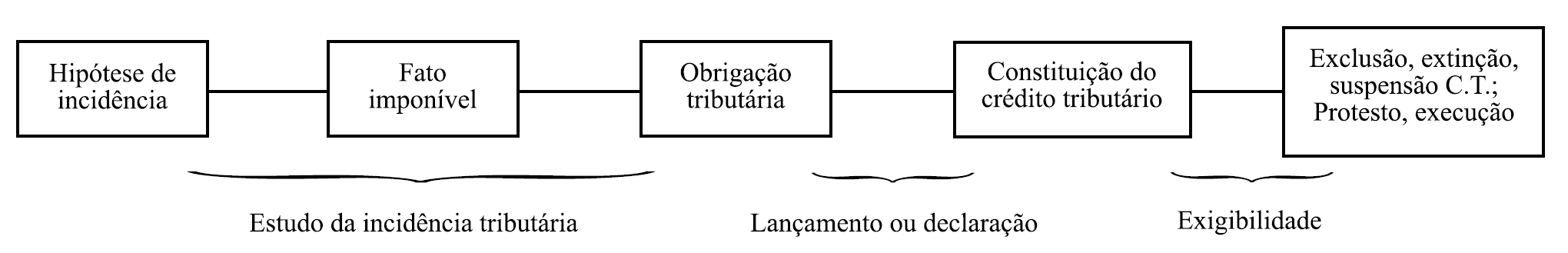

Em verdade, preferimos uso terminológico que denote maior tecnicidade à exposição, como o emprego das expressões fato imponível e análise de incidência. Acerca dos efeitos aludidos no artigo 116 do CTN, podemos exemplificar com base no Imposto Sobre Serviços de Qualquer Natureza - ISSQN, que tem seu fato imponível definido pela lei como a prestação de um serviço nela especificado, ou seja, temos a hipótese do inciso I do dispositivo supracitado, em que uma situação de fato (prestação de um serviço) constitui condição suficiente e necessária à produção dos efeitos da incidência. Uma vez prestado o serviço alcançado pela hipótese legal do ISSQN, uma vez verificada a sua ocorrência no mundo fenomênico, tem nascimento a obrigação tributária, e dela decorrerá o crédito tributário, cuja manifestação dar-se-á através do lançamento, do recolhimento, da declaração. Já no Imposto Predial e Territorial Urbano - IPTU, a subsunção do fato à norma dar-se-á quando constituída a situação jurídica definida na hipótese, como a propriedade e a posse. É importante não descuidarmos, nesse intuito, que a legislação brasileira incorpora a previsão de um encadeamento lógico na tributação, um alinhamento de fatores com o objetivo da obtenção de receita dos tributos, que denominamos fluxo tributário (LIMA, 2018, p. 16):

[...] podemos descrever o fluxograma da tributação no sistema brasileiro, que será referido como fluxo tributário, conforme o esquema que se segue: [...]

Não basta a mera apreensão do crédito tributário, pronto e acabado, para a discussão da sua (in)disponibilidade; é no estudo da incidência tributária, aludido na figura acima, que efetivamente desponta o crédito tributário para o mundo real, pois da incidência surge a relação obrigacional com objeto pecuniário que conceberá, na sequência do fluxo tributário, a constituição ou a exigibilidade do crédito (não faremos neste trabalho a interessante distinção entre a satisfação dos elementos identificadores do fato imponível e o nascimento da relação jurídico-tributária que exigirá o pagamento do tributo). O crédito tributário, assim, não é uma simples expressão pecuniária, mas o resultado de juízos logicamente organizados pela lei. Para que não nos percamos em excessos abstrativos, citemos como exemplo um conflito provindo da discordância quanto ao enquadramento legal de determinada atividade negocial tributável. Não é possível, nesse caso, discutir a expressão em moeda do crédito tributário sem a anterior análise da materialidade dos fatos postos em litígio. Se a discussão versasse unicamente sobre o valor a ser pago pelo contribuinte insatisfeito, sem a análise da incidência tributária, teríamos uma trivial negociação de dívidas, talvez alienígena ao Direito Tributário, tal como acontece com os tais Refis, conhecidos como programas de recuperação fiscal, os quais são decisões políticas, instrumentos político-financeiros que abrangem tanto créditos tributários quanto não tributários.

De qualquer forma, observa-se que o crédito tributário não é indisponível, e, para ser disponível em sede de procedimento consensual, requererá a análise da regra-matriz de incidência tributária, na terminologia de Paulo de Barros Carvalho (CARVALHO, 2016, p. 259), dos critérios da hipótese legal, que não podem ser alterados, e dos aspectos materialmente, espacialmente, temporalmente, subjetivamente e quantitativamente verificados no mundo fenomênico que qualificaram a identidade entre fato e hipótese, ou, como prefere a doutrina, a subsunção do fato à norma, com a identificação do fato jurídico tributário. A (in)disponibilidade do crédito tributário de que trataremos cuida da correção, da precisão, da acuracidade, da equidade, da justiça na aplicação das normas tributárias, conforme a Constituição Federal, de forma que a análise dos aspectos da incidência servirá de parâmetro à busca do acordo.

3 REGRA DE INDISPONIBILIDADE

Observamos na doutrina majoritário tratamento da indisponibilidade do crédito tributário como princípio, no entanto, considerado o atual grau evolutivo do estudo da tributação, da sua indesejada impositividade e consequente litigiosidade, parece-nos, essa norma, assemelhada a uma regra, conforme examinaremos. No cotejamento dos parâmetros de dissociação entre princípio e regra, destacamos o critério de natureza do comportamento prescrito e as propostas conclusivas na obra de Humberto Ávila (ÁVILA, 2011, p. 71, 78 e 79):

As regras podem ser dissociadas dos princípios quanto ao modo como prescrevem o comportamento. Enquanto as regras são normas imediatamente descritivas, na medida em que estabelecem obrigacões, permissões e proibições mediante a descrição da conduta a ser adotada, os princípios são normas imediatamente finalísticas, já que estabelecem um estado de coisas para cuja realização é necessária a adoção de determinados comportamentos. Os princípios são normas cuja qualidade frontal é, justamente, a determinação da realização de um fim juridicamente relevante, ao passo que a característica dianteira das regras é a previsão do comportamento. Com efeito, os princípios estabelecem um estado ideal de coisas a ser atingido (state of affairs, Idealzustand), em virtude do qual deve o aplicador verificar a adequação do comportamento a ser escolhido ou já escolhido para resguardar tal estado de coisas. Estado de coisas pode ser definido como uma situação qualificada por determinadas qualidades. O estado de coisas transforma-se em fim quando alguém aspira conseguir, gozar ou possuir as qualidades presentes naquela situação. [...] As regras são normas imediatamente descritivas, primariamente retrospectivas e com pretensão de decidibilidade e abrangência, para cuja aplicação se exige a avaliação da correspondência, sempre centrada na finalidade que lhes dá suporte ou nos princípios que lhes são axiologicamente sobrejacentes, entre a construção conceitual da descrição normativa e a construção conceitual dos fatos. Os princípios são normas imediatamente finalísticas, primariamente prospectivas e com pretensão de complementaridade e de parcialidade, para cuja aplicação se demanda uma avaliação da correlação entre o estado de coisas a ser promovido e os efeitos decorrentes da conduta havida como necessária à sua promoção.

É, o princípio, uma diretriz para o fim que promove. Já a regra é a descrição de uma conduta, de um comportamento esperado. No princípio está contido um fim maior, um objetivo, um desejo da sociedade, como a justiça, a liberdade, a igualdade; a regra projeta a segurança da previsibilidade dos comportamentos, como a legalidade, a publicidade, a eficiência. Pode, à primeira vista, parecerem contraditórias tais normas, mas é exatamente na busca do equilíbrio que elas se equilibram. Tanto a permissividade quanto a proibitividade dos comportamentos, nas suas versões extremas, podem vir a solapar a liberdade, e não diferente será com a igualdade e com outros fins. Há uma ideia de importância maior no princípio, enquanto constituinte da estabilidade social no sentido de longevidade, de forma que a regra não pode desorganizar esse fim; deve, ao contrário, promover, obedecer, conformar o princípio. Há, assim, uma espécie de prevalência do princípio sobre a regra, do que se usa denominar função normogenética dos princípios em relação às regras, como explica Marciano Buffon (BUFFON, 2011):

[...] a principal distinção entre princípio e regra é a denominada função normogenética daquele em relação a esta. Ou seja, o que diferencia ambos, é o fato de que os princípios servem de fundamento às regras. Em vista disso, é possível afirmar que, para solucionar determinado conflito jurídico, sempre será aplicado um princípio, quer direta ou indiretamente. [...] A norma que solucionará o conflito sempre será fruto da interpretação de um texto e seu sentido deve ser construído sob a inspiração dos princípios que alicerçam as regras. Dessa forma, resta evidente a inescapável função fundamentadora que aqueles exercem em relação a estas. Tendo em vista isso, os princípios embora muitas vezes de uma forma imperceptível são sempre aplicados na solução de determinado conflito, mesmo quando o próprio operador jurídico pensa estar aplicando, exclusivamente, uma regra. Noutros termos, pode-se afirmar que as regras operam a concreção dos princípios, razão por que a interpretação ou aplicação das regras, não obstante sejam de ordem constitucional, deve estar em consonância com os princípios que as fundamentam. [...] A vinculação das regras em relação aos princípios se impõe como decorrência lógica, uma vez que não seria admissível supor que uma espécie normativa (regra), que se fundamenta noutra (princípio) e serve para operar a sua concreção, possa ter seu sentido construído (compreensão, interpretação e aplicação) de uma forma que contrarie o princípio sobre o qual se alicerça para, com isso, inviabilizar sua efetiva concreção.

A indisponibilidade do crédito tributário, como lembra Francisco Nicolau Domingos (DOMINGOS, 2016, p. 376) em referência à Constituição Portuguesa, é corolário dos princípios da igualdade e da legalidade, ainda que o mestre português mencione-a como princípio. Se a indisponibilidade do crédito tributário deve obedecer a princípios, não deve ser tomada com um. Da mesma forma, não é um fim em si, mas um meio, um comportamento desejado para a consecução de princípios, como a igualdade e a legalidade (a partir deste ponto tomada como princípio). Enquanto comportamento desejado, a indisponibilidade do crédito tributário é uma regra, no caso, de proibição de uma conduta: a de dispor do crédito. Uma regra admite exceções, desde que obedecidos os princípios constitucionais aplicáveis, sendo sua legitimidade mensurada no campo da validade, enquanto um princípio admite ponderação com outros princípios eventualmente conflitantes, como entende José Joaquim Gomes Canotilho (CANOTILHO, 2003, p. 1161-1162). Se há uma regra, geral e abstrata, de indisponibilidade do crédito tributário, nada impede que haja outra regra, concreta e específica, de disponibilidade do crédito tributário, desde que, assim como a primeira, atenda os princípios constitucionais aos que se vincula. Nesse intuito, exploraremos o atendimento dos princípios da legalidade e da igualdade pela regra de indisponibilidade do crédito tributário.

4 LEGALIDADE TRIBUTÁRIA

O crédito tributário tem origem no fato imponível, que tem origem no texto legal. É a lei que define a hipótese em que um fato observado no mundo fenomênico é passível de determinada imposição pelo poder estatal. É decisão legislativa a eleição dos fatos que revelem presunção de riqueza na sociedade, e são, portanto, aptos à tributação, atendendo também a capacidade contributiva, desdobramento do princípio da justiça (valor supremo da sociedade, nos termos da Constituição). Em contrapartida teremos fatos que, por serem demasiadamente atingidos por texto legal genérico e abstrato, mostrar-se-ão aptos ao seu afastamento da regra impositiva, se outra ou a mesma lei assim autorizar. Em resumo, a regra de indisponibilidade do crédito tributário advém do princípio da legalidade tributária, logo eventual disponibilidade com igual ou maior razão deverá atender o referido princípio.

Vários são os motivos pelos quais uma lei, quando aplicada ao caso concreto, pode exceder o fim a que se destina, como por exemplo a simplificação. A simplificação é desejável, mas deve vir acompanhada de soluções que impeçam o efeito oposto de criação de entraves burocráticos na prática da aplicação da lei, além do possível tratamento injusto para situações semelhantes, como veremos. A aplicação da norma deve atender o princípio da legalidade, bem como o princípio da eficiência, de forma justa e moderada, como ensina Heleno Taveira Torres (TORRES, 2003):

A simplificação fiscal, como instrumento da eficiência administrativa, não pode ser considerada como um meio de garantir maior arrecadação na sua versão pura e simples. Antes, deve ser assimilada como um meio de equilibrar os interesses do Estado com os limites constitucionais e direitos individuais dos cidadãos, alheando-se de complexidades inúteis e de toda espécie de exageros burocráticos, servindo como instrumento de uma legalidade democrática, justa, operativa, mas também segura e ponderada. No percurso de positivação do direito constitucional, a lei sempre apareceu com o indelével caráter garantístico de uma certeza do Direito e de realização de justiça; mesmo que por meio desta própria lei, por inúmeras vezes, tenham sido perpetradas as mais insolentes injustiças contra a sociedade. Nesse contexto, a segurança jurídica prestar-se-ia a conferir previsibilidade na regular positivação do Direito, o que findaria por reforçar o alcance e o conteúdo dos dispositivos constitucionais, pelo processo de positivação. Essa função, a legalidade não a perdeu, pois somente quando houver certeza do Direito, isto é, exata determinação do conteúdo jurídico aplicável, e manutenção da igualdade de tratamento por parte das autoridades competentes, nos respectivos atos de aplicação do Direito, pode-se afirmar a presença inequívoca do princípio da legalidade.

A indisponibilidade do crédito tributário, mesmo na concepção principiológica, fomentava densas críticas, inclusive pela desconexão com outros princípios e regras constitucionais, notadamente com a eficiência da Administração Tributária, como novamente transcrevemos de Heleno Taveira Torres (TORRES, 2003):

O que vem a ser, precisamente, indisponibilidade do crédito tributário? O princípio da indisponibilidade do patrimônio público e, no caso em apreço, do crédito tributário, desde a ocorrência do fato jurídico tributário, firmou-se como dogma quase absoluto do Direito de Estados ocidentais, indiscutível e absoluto na sua formulação, a tal ponto que sequer a própria legalidade, seu fundamento, poderia dispor em contrário. E como o conceito de tributo, até hoje não definido satisfatoriamente, acompanha também essa indeterminação conceitual da sua indisponibilidade, avolumam-se as dificuldades para que a doutrina encontre rumo seguro na discussão do problema. Porquanto tributo e disponibilidade não sejam conceitos lógicos, mas, sim, conceitos de direito positivo, variáveis segundo a cultura de cada Nação, próprios de cada ordenamento, será o direito positivo a dar os contornos do que queira de direito indisponível, inclusive suas exceções (direito inalienável inter vivos, direito intransmissível mortis causa, direito irrenunciável, direito não penhorável etc.). Tome-se como premissa a inexistência, no direito de todos os povos, de um tal princípio universal de indisponibilidade do tributo. [...] No Brasil, onde a Constituição Federal discrimina competências prévias, prescrevendo os tributos que cada pessoa pode criar, isso permitiria vislumbrar uma indisponibilidade absoluta da competência tributária; mas não do crédito tributário previsto em lei , que pode ser disponível para Administração segundo os limites estabelecidos pela própria lei, atendendo a critérios de interesse coletivo, ao isolar (a lei) os melhores critérios para a constituição, modificação ou extinção do crédito tributário, bem como de resolução de conflitos, guardados os princípios fundamentais, mui especialmente aqueles da igualdade, da generalidade e da definição de capacidade contributiva. Eis o que merece grande acuidade, para alcançar respostas adequadas aos temas de conciliação, transação, arbitragem e outros pactos na relação tributária [...]. No campo da aplicação, nada impede que a lei possa qualificar, dentro de limites e no atendimento do interesse coletivo, os melhores critérios de constituição, modificação ou extinção do crédito tributário, inclusive os meios de resolução de conflitos, vinculativamente e com espaço para discricionariedade no que couber, visando atender à praticabilidade, economicidade, celeridade e eficiência da Administração Tributária.

Veja-se que a Lei Geral Tributária portuguesa, Decreto-Lei nº 398/98, traz explícita a indisponibilidade do crédito tributário em seu artigo 30, nº 2, mas estabelecendo condições para sua redução ou extinção pela lei: O crédito tributário é indisponível, só podendo fixar-se condições para a sua redução ou extinção com respeito pelo princípio da igualdade e da legalidade tributária. A indisponibilidade do crédito tributário tem aspecto de regra, que pode conceber exceções, desde que por dispositivo legal. O caso concreto poderá ser conformado em função de características próprias, muitas vezes de difícil ou impossível apreensão pelos recursos fiscalizatórios e de auditoria usualmente disponíveis à Administração Tributária, invocando a necessidade colaborativa do acordo, conforme preceitua Francisco Nicolau Domingos (DOMINGOS, 2016, p. 381-383):

[...] perante as situações de incerteza sobre elementos de facto ou de direito, é possível que a administração tributária logre alcançar um acordo com os contribuintes, o que significa que, os sujeitos da relação tributária podem, a verificar-se estas condições, terminar por consenso o procedimento tributário. E não estamos perante uma mera admissibilidade legal, pelo contrário, a segurança e estabilidade das relações entre estes dois sujeitos saem reforçadas. Com efeito, o acordo com o contribuinte tem a virtualidade de eliminar a falta de univocidade da interpretação de algumas normas jurídicas ou sobre alguns elementos fácticos do tributo [...]. Assim, perante um caso concreto, julgamos que é necessário analisar se neste se vislumbra alguma indefinição fáctica ou jurídica, para concluirmos pela possibilidade de recorrer aos acordos tributários e assim proceder à prevenção ou composição do litígio. [...] Neste sentido parece militar o teor do art. 30, nº 2 da LGT [...]. O que significa que o legislador parece reconhecer expressamente a tese aqui sustentada. Isto é, só a lei pode prever excepções à regra geral, encontrando-se o legislador obrigado em tal actividade, a definir os requisitos e o alcance [...] para que se respeite o princípio da igualdade e da legalidade tributárias. [...] Isto é, quando a administração tenha dificuldade em apreender os exactos contornos do facto tributário e/ou a imposição tributária se efectue num quadro de indeterminação normativa resultante, por exemplo, da utilização de conceitos jurídicos indeterminados. Em resumo, é nestes casos que o legislador deve criar o espaço para que a administração, em articulação com o contribuinte, concertem a aplicação da norma ao caso concreto. Nessa actividade o que se encontra vedado à administração, por respeito ao princípio de reserva de lei, é a criação ex novum de tributos ou a alteração dos elementos essenciais que se encontram previstos na lei. Em tal conformidade, a indisponibilidade do crédito tributário deve ser entendida não como obstáculo à aplicação concertada de normas tributárias, mas enquanto óbice à derrogação consensual dos elementos da obrigação tributária. [...] De igual modo, incrementar-se-ia a segurança na aplicação da norma tributária com a previsão expressa no procedimento tributário nacional de norma geral habilitante da transacção, através de instituto semelhante ao accertamento con adesione italiano ou às actas con acuerdo da ordem jurídica espanhola, solução que constituiria um instrumento adicional à arbitragem para reduzir a litigiosidade tributária [...].

A norma de indisponibilidade do crédito tributário não consta explicitamente no Código Tributário Nacional brasileiro, como ocorre na Lei Geral Tributária de Portugal (Decreto-Lei nº 398/98, artigo 30, nº 2) e na Ley General Tributaria da Espanha (Lei nº 58/2003, artigo 18), mas pode ser depreendida dos artigos 141 e 142, logo pode ser tratada como uma regra implícita, o que fundamenta sobremaneira o estudo da adequada interpretação constitucional frente à legalidade.

As aplicações da exceção à regra da indisponibilidade do crédito tributário devem ser legalmente autorizadas, o que não significa que serão raras, a depender do porte do ente responsável pelo tributo. Significam a abertura da Administração Tributária à nova jurisdição do acordo, em que a autorização legal permite, conjugada a outras normas já previstas no CTN, o encerramento do litígio, vedada a aplicação de eventual consenso que altere os elementos da hipótese de incidência legal. Conforme já observamos, o crédito tributário decorre do fato imponível, e, assim, eventual acordo resultante de procedimento consensual, como a mediação tributária, partirá da análise dos aspectos da incidência do tributo, atendendo o princípio da legalidade tributária na aplicação da exceção à regra de indisponibilidade do crédito tributário, mediante autorização legal.

5 IGUALDADE TRIBUTÁRIA

A igualdade (ou isonomia) pode ser concebida sob diversos prismas, mas é o da (in)justiça que sentimos com maior intensidade na prática da vida em sociedade, e, nos meios adequados de solução de conflitos, como a mediação e a conciliação tributárias, constituirá o argumento do bom acordo. A justiça tributária, quando evidenciada, conduz a concretização da igualdade tributária, como aponta Andrei Pitten Velloso (VELLOSO, 2010, p. 81-82):

A igualdade constitui um conceito fundamental das teorias filosóficas e jurídicas sobre a justiça. Mais concretamente, representa o núcleo central e necessário de qualquer concepção séria de justiça, por ser uma condição de sua realização: sem igualdade, não há justiça. Essa concepção, de que a igualdade apresenta a essência da justiça, é antiga. Já se encontrava na filosofia pitagórica e adquire um significado fundamental na teoria aristotélica da justiça. Em conhecida afirmativa, Aristóteles chega a identificar a justiça à igualdade: Se o injusto é desigual, o justo é igual, coisa que, sem necessidade de argumentação, todos admitem. Tomás de Aquino, seguindo e desenvolvendo o pensamento do estagirita, afirma que a forma geral da justiça é a igualdade. Essa ideia permeia amplamente as concepções modernas de justiça, como as de Radbruch, Hart, Perelman, Tammelo, Bobbio, etc. [...] Trata-se [...] de uma noção inata, o que foi magistralmente ilustrado por L. V. Berliri no seu clássico La giusta imposta: Dê um chocolate de presente a um garoto e o fará sorrir de alegria; mas para fazê-lo chorar de dor basta dar em seguida dois ao seu irmãozinho. Aquele garoto, que nada sabe de códigos, nem de justiça distributiva, nem de atos normativos, gritará em prantos: não é justo. Isso também se identifica com clareza no Direito Tributário. A primeira indagação que o contribuinte costuma fazer acerca da justiça do sistema impositivo concerne à igualdade. Se é obrigado a pagar mais que seus iguais e não há uma razão suficientemente forte para tanto, afirmará sem vacilar que o sistema não é justo. Portanto, pode-se afirmar com absoluta tranquilidade que a justiça tributária está assentada no princípio da igualdade tributária.

A concretização da igualdade através da justiça sempre foi um bom caminho para o coração do homem civilizado e, modernamente, para a sua percepção do exercício da ampla cidadania. Além da impecável conexão racional entre justiça e equidade na Ética a Nicômaco, Aristóteles observou a relação entre lei e equidade na Retórica, do que destacamos a necessidade de interpretação da lei como parte de um ordenamento tendente à justiça (ARISTÓTELES, 2011, p. 110-111):

É evidente que se a lei escrita coloca-se contra o nosso caso, é necessário recorrer à lei comum e à equidade como sendo mais justas. É preciso dizer que julgar segundo a própria consciência não significa recorrer a todo o rigor da lei escrita. É necessário insistir que os princípios da equidade são permanentes e inalteráveis, que a lei comum igualmente não muda pois se conforma à natureza ao passo que as leis escritas mudam frequentemente. Daí as palavras encontradas na Antígona de Sófocles: Antígona defende-se declarando que ao sepultar Polinices transgrediu a lei de Creonte, mas não a lei não escrita...

Pois essa lei não data de hoje, nem de ontem,

Razão porque não devia eu recear a ira de qualquer homem...

Diremos, outrossim, que o justo consiste no verdadeiro e no útil, e não se confunde com aquilo que dele possui tão só a aparência; também a lei escrita não é verdadeiramente uma lei na medida em que não cumpre a função de uma verdadeira lei. Que o justo é como a moeda de prata que deve ser avaliada pelos juízes, se o objetivo é distinguir a genuína da falsificada. [...] se uma lei é ambígua, ela é interpretada de forma a ajustar-se o melhor possível com os interesses da justiça e da utilidade, esse modo de encará-la passando a ser adotado.

Tratando de oratória forense, o insigne filósofo grego apresenta-nos recurso hermenêutico para que não se permita o cometimento de injustiça quando a interpretação da lei mostre-se excessivamente rigorosa na aplicação ao caso concreto, contrariando a finalidade da lei ou, modernamente, os preceitos constitucionais. Na linguagem do acordo, igualmente deve-se fazer uso da ideia de justiça, integrando o dito e o não dito, como ensina Luis Alberto Warat (WARAT, 2018, p. 24), ao tratar da mediação no Direito.

No âmbito tributário, mais relevante torna-se o uso da equidade no tratamento igualitário, por atuar como fio condutor do combate às desigualdades. No caso brasileiro, o uso da equidade foi positivado no CTN em seu artigo 108, inciso IV, ao tratar da interpretação tributária. Curiosa foi a positivação adotada pelo CTN nas modalidades de extinção do crédito tributário, quando considera a equidade como critério para remissão total ou parcial do crédito tributário pela autoridade administrativa, desde que prevista em lei, mediante as características pessoais ou materiais do caso. Ainda que se entenda a remissão tributária como instituto de campo diverso daquele habitado pelos meios adequados de solução de conflitos em matéria tributária, é inegável a similaridade dos agentes legitimados e do resultado pretendido, restando maior distinção à forma. A autoridade administrativa prevista em lei como autorizada a dispor do crédito tributário quando houver análise da incidência tributária será a mesma legalmente responsável pela constituição do crédito tributário, nos termos do artigo 142 do CTN, usualmente o Auditor-Fiscal da Receita, diferentemente da disposição genérica de crédito, tributário ou não, mediante concessões mútuas, prevista no artigo 171 do CTN, ao tratar da transação. Essa poderá até ser uma etapa posterior a uma mediação ou conciliação tributária, apenas para operacionalizar os termos acordados. Embora sejam possíveis concessões mútuas como consequência natural do acordo resultante de uma mediação tributária, considerar-se-ão como fruto da solução de incertezas de fato ou de direito que proveu o adequado contorno ao fato imponível inicialmente posto em conflito, mediante a aplicação da norma de acordo com os fatos do mundo real, sensível e observável. Aplicada a justiça tributária, especialmente aos casos de incerteza ou ambiguidade dos elementos da obrigação tributária, a disponibilidade do crédito tributário, limitada pela lei, atenderá o princípio da igualdade tributária.

6 CONSIDERAÇÕES FINAIS

Estre trabalho não tem como objetivo exaurir o tema da indisponibilidade do crédito tributário, mesmo porque se insere num sistema tributário complexo, em parte por excessos normativos históricos e em parte pela necessidade de alguma complexidade para o atingimento da justiça fiscal e a concretização dos direitos fundamentais, como indica Marciano Buffon (BUFFON, 2009, p. 231):

Enfim, o que se sustenta na questão da complexidade é que ela é inerente à realidade socioeconômica atual, razão pela qual um modelo tributário que tenha por objetivo se aproximar da justiça fiscal necessariamente será um modelo identificado como complexo. Não contraditoriamente a isso, existe um espaço bastante expressivo de simplificação do sistema, sem a necessidade de sacrificar objetivos mais significativos, como a realização indireta de direitos fundamentais.

Temos que será o equilíbrio entre a simplificação da lei e a existência de mecanismos de solução das injustiças daquela resultantes que possibilitará algum consenso quanto ao chamado dever fundamental de pagar impostos. Oferecemos início à discussão com a definição do crédito tributário e da sua estreita relação com a análise de incidência do tributo a que se refere, visto que a indisponibilidade ou a disponibilidade de crédito tributário como resultado dos meios adequados de solução de conflitos demandará essa análise. Em seguida, tratamos da classificação da norma de indisponibilidade do crédito tributário, em que se verificou não tratar de princípio, mas de regra não explícita no Código Tributário Nacional. Enquanto regra, a indisponibilidade admite exceções que igualmente atendam os princípios constitucionais que se lhe aplicam. A exceção à indisponibilidade, ou seja, a disponibilidade do crédito tributário, autorizada e limitada pela lei, como no uso de meios adequados de solução de conflitos tributários, em especial autocompositivos, como a mediação tributária, iniciará a sua aplicação pela avaliação das incertezas de fato e de direito acerca dos elementos da obrigação tributária que geram o conflito. Procedemos no estudo com a interpretação da indisponibilidade do crédito tributário consoante a Constituição Federal, mormente em relação aos princípios da legalidade e da igualdade. Verificamos que eventuais concessões na análise da incidência que origina o crédito tributário, além de consensuais, devem obedecer aos parâmetros legais do instituto em uso, bem como às normas gerais da ordem tributária. Quanto à igualdade, observamos que, no procedimento consensual voltado à prática do acordo, somente obter-se-á êxito através da justiça tributária enquanto equalizadora social, observadora da capacidade contributiva e preservadora dos direitos fundamentais.

A partir da interpretação constitucionalmente adequada, a indisponibilidade do crédito tributário não será óbice aos meios adequados de solução de conflitos tributários. Pelo contrário, um meio autocompositivo, como a mediação tributária, terá o condão de aproximar o Direito à população, tendendo à concretização de valores e direitos fundamentais, como a justiça, a igualdade, a cidadania. Os meios adequados de solução de conflitos podem conduzir a redução possível da impositividade e da litigiosidade na tributação, com a participação efetiva do cidadão, com o respeito à coisa pública promovido por todos para o bem de todos.

REFERÊNCIAS

ARISTÓTELES. Retórica. Tradução e notas: Edson Bini. São Paulo: Edipro, 2011.

ÁVILA, Humberto. Teoria dos princípios: da definição à aplicação dos princípios jurídicos. 12. ed. ampl. São Paulo: Malheiros Editores, 2011.

BRASIL. Constituição (1988). Constituição da República Federativa do Brasil de 1988. Disponível em: <http://www.planalto.gov.br/ccivil_03/constituicao/constituicaocompilado.htm>. Acesso em: 10 ago. 2022.

BRASIL. Lei Complementar nº 116, de 31 de julho de 2003. Dispõe sobre o Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípiose do Distrito Federal, e dá outras providências. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/LCP/Lcp116.htm>. Acesso em: 10 ago. 2022.

BRASIL. Lei nº 5.172, de 25 de outubro de 1966. Código Tributário Nacional. Disponível em: <http://www.planalto.gov.br/ccivil_03/leis/L5172.htm>. Acesso em: 10 ago. 2022.

BUFFON, Marciano. Princípio da Capacidade Contributiva: uma interpretação hermeneuticamente adequada. In: CALLEGARI, André Luís; STRECK, Lenio Luiz; ROCHA, Leonel Severo. Constituição, sistemas sociais e hermenêutica: anuário do programa de pós-graduação em direito da Unisinos. Porto Alegre: Livraria do Advogado Editora/São Leopoldo: Unisinos, 2011. p. 231-256.

BUFFON, Marciano. Tributação e dignidade humana: entre os direitos e deveres fundamentais. Porto Alegre: Livraria do Advogado Editora, 2009.

CANOTILHO, J. J. Gomes. Direito constitucional e teoria da constituição. 7. ed. 11. reimp. Coimbra: Almedina, 2003.

CARVALHO, Paulo de Barros. Curso de direito tributário. 27. ed. São Paulo: Saraiva, 2016.

DOMINGOS, Francisco Nicolau. Os métodos alternativos de resolução de conflitos tributários: novas tendências dogmáticas. Porto Alegre: Núria Fabris Ed., 2016.

ESPANHA. Lei nº 58/2003. Ley General Tributaria. Disponível em: <https://www.boe.es/eli/es/l/2003/12/17/58/con>. Acesso em: 10 ago. 2022.

LIMA, Tarciano José Faleiro de. Exportação de serviços: incidência do ISSQN. Porto Alegre: Editora Rígel, 2018.

PORTUGAL. Decreto-Lei nº 398/98. Lei Geral Tributária. Disponível em: <https://dre.pt/dre/legislacao-consolidada/decreto-lei/1998-34438775>. Acesso em: 10 ago. 2022.

TORRES, Heleno Taveira. Transação, arbitragem e conciliação judicial como medidas alternativas para resolução de conflitos entre administração e contribuintes: simplificação e eficiência administrativa. Revista de Direito Tributário, São Paulo, n. 86, p. 40-64, 2003.

VELLOSO, Andrei Pitten. O princípio da isonomia tributária: da teoria ao controle das desigualdades impositivas. Porto Alegre: Livraria do Advogado Editora, 2010.

WARAT, Luis Alberto (org.). Em nome do acordo: a mediação no direito. Florianópolis: EModara, 2018.