O DIFAL, diferencial de alíquotas do ICMS (imposto sobre operações relativas à circulação de mercadorias e sobre a prestação de serviços de transporte interestadual, intermunicipal e de comunicações), já existia em nosso ordenamento jurídico, com previsão no art. 155, §2º, VII, da Constituição Federal, que estabelecia o seguinte:

“Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

(...)

II - operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior;

(...)

§ 2º O imposto previsto no inciso II atenderá ao seguinte:

(...)

VII - em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á:

a) a alíquota interestadual, quando o destinatário for contribuinte do imposto;

b) a alíquota interna, quando o destinatário não for contribuinte dele;” (fonte em itálico na parte alterada pela EC n° 87/15)

Portanto, já existia o DIFAL, mas apenas no caso de consumidor final contribuinte do ICMS.

Com o crescimento das vendas online, acentuou-se a desigualdade entre os Estados, já que as grandes empresas de e-commerce estão localizadas, em sua maioria, nos estados de São Paulo, do Rio de Janeiro e em alguns estados do Sul do país.

Ou seja, toda a arrecadação do ICMS nas operações interestaduais destinadas a consumidor final não contribuinte era do Estado de origem, justamente onde se localizavam os maiores e mais desenvolvidos centros urbanos do país. E os Estados de destino, nos quais se localizava o comprador desses produtos, mercadorias ou serviços abarcados pelo ICMS, não recebia nada pela operação/prestação.

Assim, visando à repartição da arrecadação do ICMS obtido nas operações interestaduais a consumidor final, de forma justa e equilibrada, foi promulgada a Emenda Constitucional nº 87/15, tratada pelo Convênio ICMS nº 93/2015, que trouxe a possibilidade de cobrança da diferença entre a alíquota interna do estado destinatário e a alíquota interestadual da operação em uma operação interestadual destinada ao consumidor final não contribuinte, conforme ilustração prática abaixo:

(imagem retirada do site da Alianzo: https://alianzo.com.br/difal-tudo-que-voce-precisa-saber/)

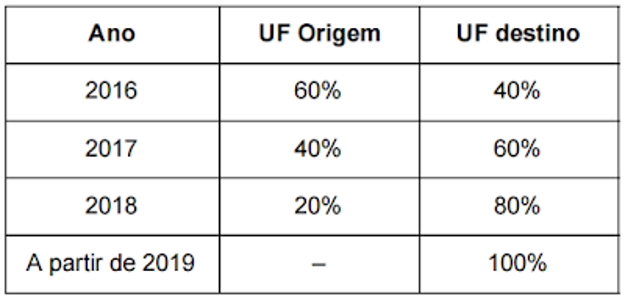

No entanto, a mudança se deu de maneira gradativa, com início em 2016 e encerramento em 2018, para que as unidades federativas se adaptassem à nova metodologia e o impacto na arrecadação pudesse ser melhor dimensionado pelos gestores, da seguinte forma:

No presente artigo, trataremos do DIFAL relacionado a consumidor final não contribuinte, objeto da demanda que resultou na definição trazida pelo Supremo Tribunal Federal.

A Ação Direta de Inconstitucionalidade 5.469/DF foi julgada procedente, estabelecendo que Convênio interestadual não pode suprir a ausência de lei complementar dispondo sobre obrigação tributária, contribuintes, bases de cálculo, alíquotas e créditos de ICMS nas operações ou prestações interestaduais, declarando, dessa forma, a inconstitucionalidade das cláusulas primeira, segunda, terceira, sexta e nona do Convênio ICMS nº 93/2015, do Conselho Nacional de Política Fazendária (CONFAZ), por invasão de campo próprio de lei complementar federal.

Além disso, o Supremo Tribunal Federal, no julgamento do RE 1.287.019/DF asseverou ser indevida a cobrança do DIFAL-ICMS, em operações interestaduais que envolva transação com consumidor final não contribuinte, por ausência de lei complementar regulamentadora.

A Corte Suprema, em modulação de efeitos, possibilitou aos Estados exigir o DIFAL sem a referida norma no ano de 2021, porém, em 2022, isso só seria possível se houvesse regulamentação por lei complementar federal.

Para que os Estados não ficassem sem essa importante receita em 2022, o Legislativo buscou disciplinar o quanto antes sobre a matéria, o que se deu com a publicação da lei complementar 190/22.

No entanto, a referida lei complementar foi publicada somente em 05 de janeiro de 2022 e trouxe, de brinde, o art. 3º, que, apesar de literal e extremamente elucidativo, pode trazer algumas controvérsias entre o Fisco e o contribuinte.

Vejamos:

Art. 3º Esta Lei Complementar entra em vigor na data de sua publicação, observado, quanto à produção de efeitos, o disposto na alínea c do inciso III do caput do art. 150 da Constituição Federal.

O artigo 150, III, c da CF prevê o seguinte:

“Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

(...)

III - cobrar tributos:

b) no mesmo exercício financeiro em que haja sido publicada a lei que os instituiu ou aumentou;

c) antes de decorridos noventa dias da data em que haja sido publicada a lei que os instituiu ou aumentou, observado o disposto na alínea b;”

Resta claro, portanto, que a alínea c pede a observância da alínea b, ou seja, seria necessário observar tanto a anterioridade nonagesimal quanto a anterioridade anual.

Assim, por ter sido publicada em janeiro de 2022, a lei complementar nº 190/22 só poderia produzir efeitos a partir do primeiro dia do exercício financeiro seguinte, qual seja, 2023.

Portanto, a celeuma em torno da questão se dá, especialmente, por conta da perda dessa receita pelos Estados, que não se conformaram com a interpretação literal dos dispositivos da LC nº 190/22, o que gera insegurança aos contribuintes, que se veem entre a proteção da Constituição Federal pela Suprema Corte e o arbítrio do Estado inconformado com eventuais falhas na elaboração das normas pelo Legislativo.

Finalizo esse texto com uma reflexão importante do ilustre professor Ives Gandra Martins na coluna “Opinião” da folha de São Paulo sobre o princípio da anterioridade, cujo título era “Deveria ser cumprida a noventena na cobrança da CPMF? SIM”, mas que se adequa perfeitamente ao debate sobre a Lei Complementar nº 190/22:

“Reconheço que haverá um problema econômico sério, porém o seu equacionamento deveria ter sido obtido pela via política, com bom senso e responsabilidade. Não à custa da retirada de garantias fundamentais do contribuinte, em manifesta violação à Constituição.

O princípio da anterioridade é, pois, uma cláusula pétrea que não pode ser afastada por emenda de constituinte derivado, cuja inconstitucionalidade é tão evidente que me faz lembrar um julgamento, no Supremo Tribunal Federal, em que o ministro Francisco Rezek, ao proferir seu voto sobre a presença de "fumus boni iuris", em ação em que se discutia a inconstitucionalidade manifesta de determinada lei, terminou por concluir que a fumaça do bom direito era tanta que o impedia de vislumbrar a figura dos ministros à sua frente.

Que a Constituição seja respeitada, por mais grave que pareça a crise econômica, para que o Brasil continue um Estado democrático de Direito.”