I – CONCEITUAÇÃO DO TEMA

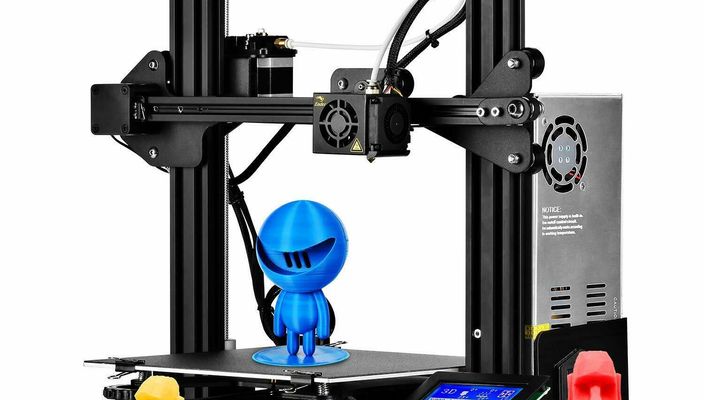

A utilização de impressoras 3D está se tornando uma tecnologia cada vez mais acessível financeiramente para as pequenas e médias empresas, permitindo a utilização da prototipagem uma realidade mais comum no Brasil, possibilitando a criação de diversos produtos e componentes de fabricação de forma célere e competitiva pelo barateamento dos materiais utilizados na composição.

A prototipagem rápida é o termo técnico utilizado para, vulgarmente conhecida, impressão 3D, podendo ser conceituada como uma forma de tecnologia de fabricação aditiva onde um modelo tridimensional gerado por um sistema CAD é criado por sucessivas camadas de material.

A fabricação aditiva é o processo de criação de objetos a partir de modelos digitais criados em três dimensões, compreendo as seguintes formas: i) fusão a laser (utiliza energia laser concentrada para fundir pós metálicos em objetos 3D, com presença mais frequente na medicina ortopédica, aeroespacial, engenharia, etc); ii) fundição a vácuo (utilizada para produzir protótipos de alta qualidade em variedade de resinas de poliuretano que mimetizam o desenho de polímeros de engenharia); iii) modelagem por injeção (apropriadas para moldagens de produção de pequenas series, utilizando moldes de resina).

Nesse sentido:

Em síntese, inicialmente, o modelo em CAD deve ser convertido em um arquivo do tipo STereoLitography (STL), processo que caracteriza o modelo tridimensional original em uma malha simplificada de elementos triangulares. Uma vez que o arquivo STL é gerado, o que pode ser realizado pela grande maioria dos sistemas CAD, o software de uma impressora 3D transforma esse arquivo em um novo modelo estruturado em camadas, ou seções transversais de espessuras infinitesimais, a partir do qual serão geradas as instruções específicas para que a manufatura aditiva possa ocorrer, camada após camada. Algumas das principais tecnologias de impressora 3D são: modelagem por depósito de material fundido (FDM), manufatura laminada de objeto (LOM), estereolitografia (SLA) e sinterização seletiva a laser (SLS)

(DOS ANJOS et al., 2014).

Nesse sentido também é a Resolução Camex nº 54, de 19 de junho de 2015, que trata da alteração da alíquota do Imposto de Importação de inúmeros bens de capital, ao instituir o EX-349 da NCM 8477.80.90, descrevendo as impressoras 3D como:

Equipamentos para a produção de modelos tridimensionais físicos (prototipagem rápida) a partir de modelos virtuais, que operam em câmaras fechadas, através de tecnologia de deposição de filamentos termoplásticos fundidos, utilizando um tipo de material ou mais, e depositando camadas com espessura entre 0,127 e 0,33mm.

Atualmente, já é possível imprimir produtos em nylon, termoplástico, bronze, aço, prata, cerâmica, dentre outros. A prototipagem permite criações geométricas, antes, inatingíveis, oportunizando inovação na área de saúde, medicina, indústria automotivas, aviação, dentre outros que a imaginação permitir.

Para impressão é necessário possuir um modelo digital do referido objeto em 3D, que podem ser criados através de um software de modelagem 3D, através de uma digitalização em 3 dimensões ou o download de um modelo já pronto. Por ser uma atividade altamente complexa para execução para usuários comuns, surgiram nos últimos anos, diversas empresas no mercado para criação de modelagem 3D, comercializando assim os devidos arquivos digitais gerais ou específicos, atendendo as nuances para determinados clientes, personalizando o atendimento, inclusive com acabamentos manuais no pós-produção.

II – O ENTENDIMENTO DO FISCO

A Receita Federal publicou, recentemente, no final de março de 2019, a solução de consulta nº 97 – Cosit, referente à atividade de impressão em 3D, que se utiliza de equipamentos para produção de modelos tridimensionais físicos, caracterizando-se no seu entender como uma operação de industrialização na modalidade de transformação no momento em que saem do estabelecimento industrial.

Nesse sentido ficou ementada a Cosit 97:

ASSUNTO: IMPOSTO SOBRE PRODUTOS INDUSTRIALIZADOS - IPI OPERAÇÃO DE INDUSTRIALIZAÇÃO A atividade de impressão em 3D, assim entendida aquela que se utiliza de equipamentos para a produção de modelos tridimensionais físicos (prototipagem rápida) a partir de modelos virtuais, que operam em câmaras fechadas, através de tecnologia de deposição de filamentos termoplásticos fundidos, utilizando um tipo de material ou mais, mediante deposição de camadas, caracteriza-se como uma operação de industrialização na modalidade de transformação, nos termos do art. 4º, inciso I, do RIPI/2010. O estabelecimento que executar essa operação, desde que resulte em produto tributado, ainda que de alíquota zero ou isento, é considerado contribuinte do IPI, devendo submetê-lo à incidência do imposto quando da saída de seu estabelecimento, de acordo com os artigos 8º, 24, inc. II e 35 do RIPI/2010.

Essa atividade não será considerada industrialização se o produto resultante for confeccionado por encomenda direta do consumidor ou usuário, na residência do preparador ou em oficina, desde que, em qualquer caso, seja preponderante o trabalho profissional, nos termos do art. 5º, inc. V, c/c art. 7º, II, “a” e “b”, do RIPI/2010.

Dispositivos Legais: art. 4º, inciso I e art. 5º, inc. V, c/c art. 7º, II, “a” e “b”, do RIPI/2010.

O caso concreto objeto da consulta consistia num contribuinte cuja atividade principal era o licenciamento de softwares importados e a revenda de equipamentos e suprimentos de informática, especificamente, equipamentos para impressão em 3D, diretamente importados, indagando sobre IPI, IRPJ e CSLL.

A Receita Federal, respaldada no Regulamento do IPI, Decreto nº 7.212/2010, define a atividade de impressão em 3D como uma atividade industrial, pois, segundo seu entender, ao manejar matéria-prima ou produto intermediário, obtém-se espécie nova, enquadrando-se perfeitamente no art. 4, I, do RIPI.

Dessa forma, o estabelecimento que execute a operação de prototipagem, que não se destine ao seu próprio consumo, objetivando torná-la comerciável, passível de tributação, ainda que de alíquota zero ou isento, será considerado contribuinte de IPI quando houver a saída do estabelecimento, nos termos do art. 8 do RIPI.

Só não será considerada industrialização a atividade quando se amoldar nas hipóteses previstas no art. 5º do RIPI, ou seja, quando o produto resultante for confeccionado por encomenda direta do consumidor ou usuário, na residência do preparador ou em oficina, desde que, em qualquer caso, seja preponderante o trabalho profissional.

Dessa forma, a Receita entende que a atividade de impressão em 3D é considerada industrial, sujeitando-se a aplicação de 8% na apuração do IRPJ e 12% de CSLL na sistemática do lucro presumido.

Caso, essa atividade seja realizada por encomenda direta do consumidor ou usuário, na residência do preparador ou em oficina, desde que preponderante o trabalho profissional o percentual a ser aplicado é de 32% tanto na apuração da base de cálculo do IRPJ quanto da CSLL.

Já no tocante ao posicionamento do Fisco no âmbito estadual e municipal, tem-se a solução de consulta COTRI – nº 5 de 06 de abril de 2017 do Distrito Federal, que possui as competências legislativas cumuladas de Estados e Municípios, nos termos do art. 32, §1º da Constituição Federal.

Nesse sentido ficou a ementa:

ICMS. Serviço de impressão 3D. Operação mista. Incidência da espécie tributária. Fornecimento de mercadoria elaborada a partir de impressão 3D, sem caracterização de prestação de serviço ou com prestação de serviço não abrangido pela tributação Municipal

No caso concreto, a Consulente tinha intenção de se renovar junto ao desenvolvimento tecnológico, buscando crescer no mercado com a inclusão da prestação do serviço de impressão 3D – prototipagem, indagando sobre a incidência ou não do Imposto Sobre Serviços de Qualquer Natureza – ISSQN, que segundo seu entender não estaria abarcado explicitamente na lista anexa de serviços alcançados pela tributação do ISS, prevista na Lei Complementar nº 116/2003.

Pela importância dos questionamentos, transcreve-se os mesmos:

I - Por ser considerado um SERVIÇO impressão 3D - Prototipagem, e não constar explicitamente na lista de serviços alcançados pela tributação do ISSQN, não haverá incidência do ISS neste caso?

II - Ou se enquadra em alguns dos itens relacionados implicitamente na lista de serviço alcançados pela tributação do ISSQN?

Na solução de consulta reconhece-se a dificuldade de classificar a distinção de um serviço tributado pelo ISS ou pelo ICMS. Porém, parte-se da premissa que o requisito essencial para incidência do ISS é o serviço enquadrar-se na taxativa lista anexa da LC nº 116/03, reproduzida no anexo I do RISS/DF.

Destaca que para o deslinde da questão, a competência tributária entre Estados e Municípios é resolvida com os seguintes critérios:

1) sobre operações de circulação de mercadoria e sobre serviços de transporte interestadual e internacional e de comunicação incide ICMS;

2) sobre operações de prestação de serviços compreendidos na lista de que trata a Lei Complementar nº 116/2003 , incide ISSQN;

3) sobre operações mistas, assim entendidas as que agregam mercadorias e serviços, incide ISSQN sempre que o serviço agregado estiver compreendido na lista de que trata a LC nº 116/2003

4) incide ICMS sempre que o serviço agregado não estiver na referida lista.

Para o melhor deslinde da questão, a solução de consulta traz ementa do processo AI 803296 AgR/SP, São Paulo, da relatoria do Ministro Dias Toffoli:

AI 803296 AgR/SP - SÃO PAULO; AG.REG. NO AGRAVO DE INSTRUMENTO; Julgamento: 09.04.2013 - Órgão Julgador: Primeira Turma

EMENTA Agravo regimental no recurso extraordinário. Serviço de composição gráfica com fornecimento de mercadoria. Conflito de incidências entre o ICMS e o ISSQN. Serviços de composição gráfica e customização de embalagens meramente acessórias à mercadoria.

Obrigação de dar manifestamente preponderante sobre a obrigação de fazer, o que leva à conclusão de que o ICMS deve incidir na espécie. 1. Em precedente da Corte consubstanciado na ADI nº 4.389/DF-MC, restou definida a incidência de ICMS "sobre operações de industrialização por encomenda de embalagens, destinadas à integração ou utilização direta em processo subsequente de industrialização ou de circulação de mercadoria". 2. A verificação da incidência nas hipóteses de industrialização por encomenda deve obedecer dois critérios básicos: (i) verificar se a venda opera-se a quem promoverá nova circulação do bem e (ii) caso o adquirente seja consumidor final, avaliar a preponderância entre o dar e o fazer mediante a averiguação de elementos de industrialização. 4. À luz dos critérios propostos, só haverá incidência do ISS nas situações em que a resposta ao primeiro item for negativa e se no segundo item o fazer preponderar sobre o dar. 5. A hipótese dos autos não revela a preponderância da obrigação de fazer em detrimento da obrigação de dar. Pelo contrário. A fabricação de embalagens é a atividade econômica específica explorada pela agravante. Prepondera o fornecimento dos bens em face da composição gráfica, que afigura-se meramente acessória. Não há como conceber a prevalência da customização sobre a entrega do próprio bem. 6. Agravo regimental não provido.

Com base nos argumentos apresentados, o fisco estadual elenca duas situações hipotéticas:

I) Cliente requer que a empresa desenvolva, crie, o modelo tridimensional virtual, com base nas específicas nuances, para posterior fabricação física em equipamento de impressão 3D do próprio cliente.

II) Cliente entrega a empresa arquivo digital, contendo já o modelo 3D requisitado com todas as codificações, para confecção física do produto pela empresa.

A conclusão é que em ambas, a resposta será a mesma, pois a obrigação de dar é preponderante sobre a obrigação de fazer, pois ambas as situações narradas incorrem no objetivo final de fornecimento de mercadoria (alguma matéria sólida ou líquida, que será depositada, provavelmente com aplicações de raio laser, para formar, camada por camada, o objeto real idealizado). Ademais a discussão sobre o fato de existir ou não prestação de serviço seria irrelevante pela ausência de tipificação legal, atraindo exclusivamente o ICMS, uma vez que o mesmo incide sobre fornecimento de mercadorias com prestação de serviços não compreendidos na competência dos Municípios.

Nesse sentido é a conclusão:

A atividade de confeccionar objetos sólidos a partir de modelo tridimensional e virtual - disponibilizado pelo encomendante, ou criado, à ordem deste, pelo possuidor do equipamento capaz de realizar manufatura aditiva -, configura operação mista, assim entendida a que agrega mercadorias e serviços;

Na espécie, não incide ISS, tendo em vista a falta de conformidade com as hipóteses numerus clausus previstas na lista de serviços anexa à LC nº 116/2003 e reproduzidas no Anexo I do Regulamento do ISS - RISS/DF;

Incidirá ICMS na saída do objeto manufaturado em "impressora 3D", com base no Artigos 1º e 2º do RICMS/DF.

Pelo amor ao debate, segue abaixo minhas singelas considerações iniciais sobre o tema, respaldadas nas principais discussões doutrinárias que envolvem a temática.

III – DISCUSSÕES DOUTRINÁRIAS PERTINENTES

Ainda hoje se discute muito a tributação sobre softwares, para fins de melhor enquadramento da incidência do ICMS (mercadorias) e ISS (serviços), onde o conceito de mercadoria abarcaria o bem corpóreo, material, e o conceito de serviço abarcaria o bem incorpóreo, imaterial.

Percebe-se que a hipótese de incidência do ICMS e ISS prevista no arquétipo constitucional não esclarece o suficiente para fins da correta classificação do fato, uma vez que o texto constitucional ainda é baseado na definição comercial do início do século XX, onde não se poderia imaginar tamanha evolução, cumulando-se com a mora legislativa de atualização/reforma de seus textos, deixando-se assim a tarefa hercúlea para os intérpretes se virarem entre a velocidade de transformação das relações comerciais, o princípio da legalidade e a atenção para evitar a perda de obtenção de futuras receitas por parte do Estado.

O avanço da tecnologia digital representa um salto de época, marcando a descontinuidade da antiga forma concreta, materialista, sólida de visão de mundo, tornando-a abstrata, imaterial, líquida, o que gera uma desorientação de gerações, inclusive, jurídica, sendo essa a representação simbólica do status atual que se vive no campo tributário e a corrida para classificar esses novos fenômenos não mais adequados aos antigos signos.

Pelo artigo 146, III, d, da CF, cabe à lei complementar estabelecer normas gerais em matéria de legislação, especialmente, sobre definição do tributo e suas espécies, bem como, com relação aos impostos discriminados na Constituição, o fato gerador, base de cálculo, contribuintes.

Com relação ao ISS, a lei complementar 116/2003 tem caráter taxativo com possibilidade de interpretação extensiva, segundo o entendimento do STF, afirmando no §2º do art. 1 que ressalvada as exceções expressas na lista anexa, os serviços nela mencionados não ficam sujeitos ao ICMS, ainda que sua prestação envolva mercadorias.

Constam na lista anexa os seguintes serviços:

4.14 – próteses sob encomenda

40.01 – obras de arte sob encomenda

Como constou na COSIT nº 97, quando a operação envolver encomenda direta do bem pelo consumidor, não se equipará a um processo de industrialização, sendo considerado um serviço, amparando-se no caso específico dos subitens 4.14 e 40.01 da lista anexa da LC nº 116/03, percebe-se que quando houver solicitação direta ao fabricante para fabricação dos referidos itens, o caso se configurará hipótese de incidência una e exclusivamente do ISS, sendo ambas passíveis de criação pelos equipamentos de prototipagem rápida, inclusive, por serem compostas de materiais de baixo custo, facilitam o acesso dos produtos pelo barateamento da produção, o que enseja um dos itens mais requisitados pelo público alvo.

A súmula 156 do STJ preceitua que:

Súmula 156 – STJ: a prestação de serviço de composição gráfica, personalizada e sob encomenda, ainda que envolva fornecimento de mercadorias, está sujeita, apenas, ao ISS. (aprovada em 22/03/1996, Dj 15/04/1996)

Nesse sentido era o subitem 13.05:

13.05 – Composição gráfica, fotocomposição, clicheria, zincografia, litografia, fotolitografia. (redação substituída)

Porém, a jurisprudência do STF, por unanimidade de votos, concedeu a medida cautelar na ADIN n. 4389 para dar interpretação conforme a CF ao art. 1, caput, ao seu §2º e ao subitem 13.05 da lista de serviços anexa para reconhecer que o ISS não incide sobre operações de industrialização por encomenda de embalagens, destinadas à integração ou utilização direta em processo subsequente de industrialização ou de circulação de mercadoria.

Dessa forma, houve alteração legislativa do subitem 13.05 dada pela LC nº 157/2016, comportando agora a seguinte redação:

13.05 - Composição gráfica, inclusive confecção de impressos gráficos, fotocomposição, clicheria, zincografia, litografia e fotolitografia, exceto se destinados a posterior operação de comercialização ou industrialização, ainda que incorporados, de qualquer forma, a outra mercadoria que deva ser objeto de posterior circulação, tais como bulas, rótulos, etiquetas, caixas, cartuchos, embalagens e manuais técnicos e de instrução, quando ficarão sujeitos ao ICMS.

Com relação à discussão dos softwares, o STF entendeu no RE 176.626/SP em 1988 que apesar de não ser um bem corpóreo, as operações de licenciamento ou cessão de direito do uso de programas de computador quando envolverem a circulação de cópias ou exemplares dos programas produzidos em série e comercializados no varejo, chamado de software de prateleira, se constituirão em verdadeiras mercadorias postas no comércio.

Assim, no meu entender, quando houver uma demanda para desenvolvimento e criação de modelo tridimensional digital que atenda as especificações do solicitante nos seus mais requintados nuances, se estará na hipótese de um efetivo serviço, no mesmo sentido do RE 651.703, submetido a sistemática da repercussão geral, onde o STF firmou entendimento que o conceito de serviço tributável pelo ISS está relacionado ao oferecimento de uma utilidade para outrem, obtida pelo exercício de atividades materiais ou imateriais realizadas com habitualidade e intuito de lucro, que pode estar atrelada ou não à entrega de bens, inclusive, já existem empresas específicas nesse ramo como já mencionadas no presente artigo.

Já quando o caso se tratar de entrega do arquivo digital já finalizado, apenas requerendo sua impressão pela empresa, no meu entender, se configuraria como uma operação de comercialização de mercadoria, sendo a impressão apenas a etapa inicial do processo de circulação de mercadoria, passível de incidência só de ICMS, nos mesmos moldes do decidido na ADIN nº 4389.

Com relação à discussão sobre industrialização ou serviços, é necessário se perceber que o art. 4 do regulamento geral de IPI, Decreto 7212/2010, afirma que industrializar para fins de IPI é produzir de maneira a alterar a natureza, funcionamento, utilização, acabamento ou apresentação de objeto (matéria prima) de seu domínio, já quando o bem for de terceiro, será prestação de serviço, incidindo apenas ISS, nos termos do item 14 da lista anexa da Lei 116/2003.

Apesar da questão parecer aparentemente resolvida do ponto de vista fiscal, a discussão ainda é tormentosa do ponto de vista doutrinário, acarretando sérias indagações. Resta saber como os tribunais irão se comportar quando as primeiras decisões forem publicadas sobre a adequação do arquétipo constitucional à realidade do fato gerador, definindo se os equipamentos de prototipagem fabricam e se há um serviço específico no desenvolvimento dos moldes tridimensionais digitais ou se isso apenas se incorpora exclusivamente a uma das etapas do processo de produção como um todo.

IV – REFERÊNCIAS

https://pt.wikipedia.org/wiki/Impressão_3D

http://www.diaadiatributario.com.br/receita-publica-entendimento-sobre-tributacao-de-impressoras-3d.html

https://www.conjur.com.br/dl/receita-publica-entendimento-tributacao.pdf

https://www.legisweb.com.br/legislacao/?id=342173

http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=84765

http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=86024

http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=86237

http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=86238