INTRODUÇÃO

A Constituição Federal de 1.988 previu imunidades tributárias a algumas pessoas jurídicas de direito privado, dentre elas, aos templos de qualquer culto, que tem previsão no Artigo 150, VI, “b” da eminente Carta Magna, a qual preceitua que:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

............

VI - instituir impostos sobre:

b) templos de qualquer culto

Ocorre que esta imunidade vem sem objeto de contenda, tendo em vista que, o Brasil é um Estado Laico e partindo desse princípio surge o seguinte questionamento: a imunidade dos templos de qualquer culto é compatível com a laicidade do Brasil?

Diante desta polêmica, o presente trabalho tem como objetivo dissertar sobre os temas: imunidade tributária dos templos de qualquer culto e sobre a laicidade no Brasil.

1. IMUNIDADES TRIBUTARIAS

Para compreender conceito de Imunidade Tributária, é necessário antes entender o significado de hipótese de incidência tributária e de fato gerador.

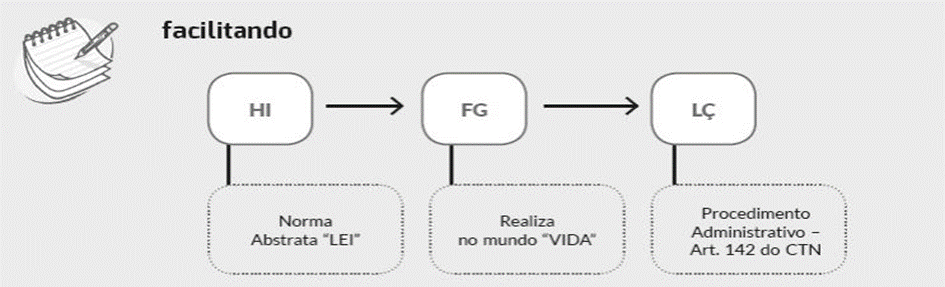

“A Hipótese de Incidência (HI), também denominada de fato gerador abstrato, consiste na previsão legal e abstrata de situações eleitas como tributáveis em nossa sociedade”. (NOVAIS, 2018, p. 160).

Nesse sentido, Mazza (2015, p. 580) a conceitua como “descrição legislativa de uma situação que, ocorrendo na prática, produz a quem lhe deu causa o dever de pagar tributo” e a sintetiza como a descrição de uma certa conduta.

Já o Fato Gerador é definido no Artigo 114 do Código Tributário Nacional: “fato gerador da obrigação principal é a situação definida em lei como necessária e suficiente à sua ocorrência”.

Trata-se então de um “comando legal que define o dever de pagar determinado tributo” (NOVAIS, 2018, p. 160). Ou seja, o “fato gerador é a ocorrência concreta da situação descrita na hipótese de incidência, pertencente ao mundo concreto” (MAZZA 2015, p. 581).

Novais (2018, p.160) simplifica o entendimento do conceito de hipótese de incidência e do fato gerador explanando:

A título exemplificativo, lei estadual instituirá o IPVA, definindo seu fato gerador como a propriedade de veículo automotor. Quando o sujeito externar no mundo real o comando previsto abstratamente na lei, estará praticando o Fato Gerador concreto (FG), também denominado como fato da Vida, nascendo o poder-dever do fisco em realizar o lançamento tributário (LÇ) e cobrar o consequente tributo.

Figura 1: Resumo dos conceitos de Hipótese de Incidência e Fato Gerador - Fonte: Novais, 2018, p. 160

Diante do exposto, fica cristalino o conceito de hipótese de incidência tributária e de fato gerador de modo a evitar confundi-los, não obstante, a abordagem destas definições facilitará o entendimento de outros conceitos que serão abordados.

Compreendido o que é a hipótese de incidência tributária e o fato gerador, adiante será estudado o conceito de Imunidade Tributária, sua natureza jurídica e as suas classificações.

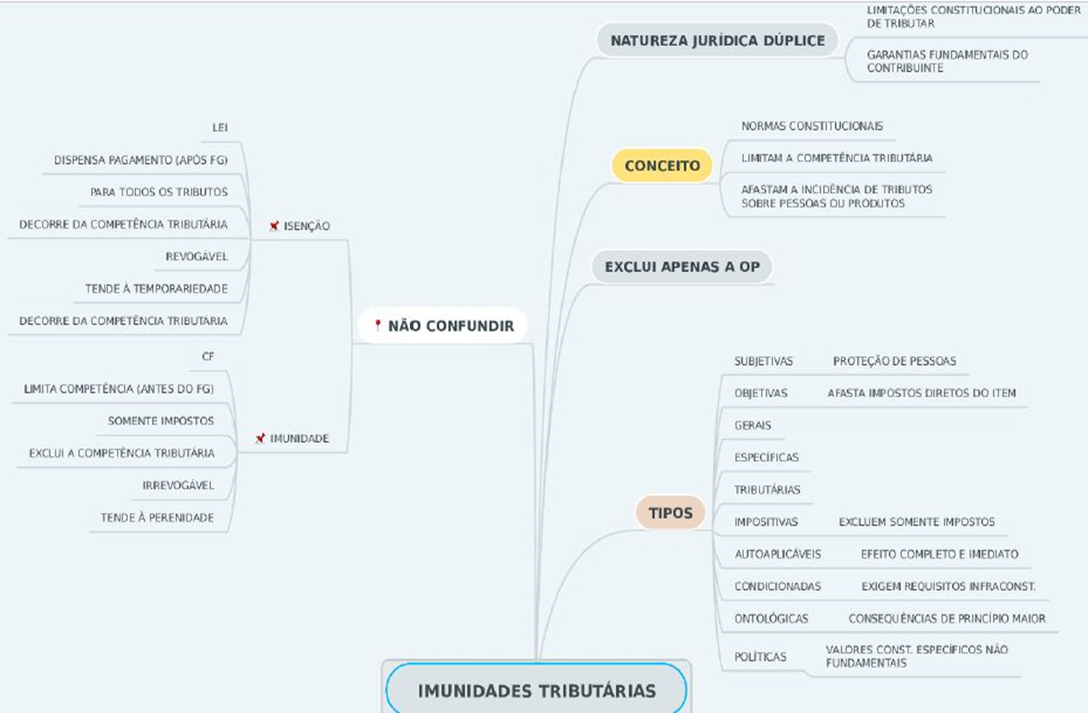

A Imunidade Tributária é denominada pela doutrina como limitador material. Nesse sentido é importante expor o que leciona Eduardo Sabbag citado por Lima (2014) o qual aduz que a “Constituição Federal impõe limites ao poder de tributar, ou seja, limites à invasão patrimonial tendente à percepção estatal do tributo. Essas limitações advêm, basicamente, dos princípios e das imunidades constitucionais tributárias que estão inseridas na Carta Magna”.

1.1. NATUREZA JURIDICA DE IMUNIDADES TRIBUTARIAS

Sobre a Natureza Jurídica de Imunidade Tributária, Mazza (2015, p. 346. - 347) ensina que:

Assim como os princípios tributários, as imunidades têm natureza jurídica dúplice na medida em que são, ao mesmo tempo, limitações constitucionais ao poder de tributar, restringindo o poder do Fisco de instituir tributos, e também garantias fundamentais do contribuinte.... A natureza de limitações constitucionais ao poder de tributar está declarada no título da Seção II do Sistema Tributário Nacional que, ao tratar das imunidades tributárias, se autodeclara “Das Limitações ao Poder de Tributar.... Já o status de garantias fundamentais dos contribuintes decorre do disposto no art. 150, caput, da Constituição Federal, segundo o qual: “Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios...”

Como consequência da natureza que as imunidades tributárias têm de garantias fundamentais e limitações ao poder de tributar decorrem outros efeitos: 1) imunidades tributárias constituem cláusulas pétreas; 2) a regulamentação infraconstitucional das imunidades tributárias exige lei complementar; 3) é vedada a edição de medida provisória para a regulamentação infraconstitucional de imunidade tributária; 4) imunidades devem ser invocadas em favor do contribuinte, e não em favor do Fisco. (MAZZA, 2015).

1.2. CONCEITO DE IMUNIDADES TRIBUTARIAS

Novais (2018) inicia o estudo sobre Imunidade Tributária explicando que a compreensão do conceito de Hipótese de Incidência Tributária é de fundamental importância para entender o conceito de Imunidade, pois, a Não Incidência Tributária contrapõe-se logicamente a Hipótese de Incidência Tributária, deixando de existir tributação desde sua origem.

A não incidência tributária pode originar-se em três situações: não incidência simples ou pura; não incidência pelo não exercício da competência tributária e não incidência pela imunidade tributária. (NOVAIS, 2018).

Novais (2018, p. 161) explica as três situações que ocorre a não incidência tributária:

A não incidência simples ou pura equivalem a todos os casos da vida que não foram eleitos como tributáveis. Situações do cotidiano que não autorizam o poder público instituir e cobrar tributos. Exemplificando, o nascimento de um animal ou o “ar” que respiramos ainda não foram eleitos como fatos geradores tributários. Já a não incidência pelo não exercício da competência tributária se caracteriza quando o ente político, detendo competência para tributar determinada situação, não há exerce. Como clássico exemplo, o Imposto sobre Grandes Fortunas – IGF que, apesar de previsto na CF, não foi instituído pela União. Quando nos referirmos a não incidência pelas imunidades tributárias, tratamos de delimitações do campo de competência tributária, elencadas na própria Constituição Federal e que afasta o poder de tributar concedido à União, aos Estados, ao Distrito Federal e aos Municípios sobre alguns sujeitos e/ou objetos.

Logo, a Imunidade Tributária é uma situação de não incidência tributária, contudo o seu conceito é de maior amplitude.

Sendo assim, serão expostos alguns conceitos sobre a Imunidade Tributária:

Paulo de Barros Carvalho citado por Mazza (2015, p. 346. - 348) ensina que:

imunidades são uma classe finita e imediatamente determinável de normas jurídicas, contidas no texto da Constituição Federal, e que estabelecem, de modo expresso, a incompetência das pessoas políticas de direito constitucional interno para expedir regras instituidoras de tributos que alcancem situações específicas e suficientemente caracterizadas.

Novais (2018, p. 161) explica que:

Quando nos referirmos a não incidência pelas imunidades tributárias, tratamos de delimitações do campo de competência tributária, elencadas na própria Constituição Federal e que afasta o poder de tributar concedido à União, aos Estados, ao Distrito Federal e aos Municípios sobre alguns sujeitos e/ou objetos. Também denominadas de competência negativa ou regra negativa de competência, tratam-se de regras estabelecidas na Carta Magna que coíbem a incidência de tributos, levando em consideração específicas proteções de cunho econômico ou social. Em situações normais, deveriam ocorrer a tributação, mas por proteção de índole constitucional esse poder será limitado...de forma facilitada, podemos conceituar Imunidade Tributária como uma não incidência constitucionalmente qualificada ou regra negativa de competência tributária elencada na Constituição Federal.

Por seu turno Mazza (2015, p. 346. - 349) define Imunidade como “normas constitucionais que limitam a competência tributária afastando a incidência de tributos sobre determinados itens ou pessoas”.

Outrossim, não é correto afirmar que imunidade afasta somente impostos. “Embora os casos mais comuns sejam de imunidades que excluam somente a incidência de impostos, há casos de normas imunizantes atingindo as demais espécies tributárias”. (MAZZA, 2015, p. 351)

No que tange a outras denominações de Imunidade, Paulsen (2020, p. 150) frisa que:

O texto constitucional não refere expressamente o termo “imunidade”. Utiliza-se de outras expressões: veda a instituição de tributo, determina a gratuidade de determinados serviços que ensejariam a cobrança de taxa, fala de isenção, de não incidência etc. Mas, em todos esses casos, em se tratando de norma constitucional, impede a tributação, estabelecendo, pois, o que se convencionou denominar de imunidades. O próprio STF já reconheceu a natureza de imunidade a essas regras constitucionais de “não incidência” e de “isenção”. É o caso do RE 212.637, que cuidou do art. 155, § 2º, X, a, ou seja, da imunidade ao ICMS das operações que destinem mercadorias ao exterior, e da ADI 2028, que tratou do art. 195, § 7º, acerca da imunidade às contribuições de seguridade social das entidades beneficentes de assistência social. No RE 636.941, restou esclarecido que, por ter conteúdo de regra de supressão de competência tributária, a isenção do art. 195, § 7º, da CF encerra verdadeira imunidade.

É importante ressaltar que a Imunidade Tributária não se confunde com outros benefícios fiscais, tais como, isenção, alíquota zero, redução da base de cálculo e crédito presumido, bem como, o cumprimento de obrigações acessórias.

1.3. CLASSIFICAÇÕES DE IMUNIDADES TRIBUTÁRIAS

As imunidades tributárias poderão receber diversas classificações, conforme o doutrinador e o entendimento jurisprudencial. Neste trabalho, a seguir, serão mencionadas algumas destas classificações.

1.3.1. Quanto ao fim da proteção: subjetiva, objetiva e mista

Quanto a finalidade da proteção as imunidades são classificadas como subjetiva, objetiva e mista.

1.3.1.1. Imunidade Subjetiva

Imunidade subjetiva é aquela que protege os sujeitos (pessoa física ou jurídica).

“Seriam regras constitucionais que retiram a incidência de tributação sobre pessoas (físicas ou jurídicas). Como exemplo, podemos citar a Imunidade Religiosa (art. 150, VI, “b”, da CF) que desonera a pessoa instituição religiosa do pagamento de impostos.” (NOVAIS, 2018, p. 165).

Mazza (2015, p. 359) acrescenta que “o principal efeito de classificar uma imunidade como do tipo protetivo de pessoas é que imunidades subjetivas afastam a incidência de todos os impostos”.

“São também imunidades subjetivas: a) imunidade das entidades federativas (art. 150, VI, a, da CF); b) imunidade dos partidos políticos, entidades de classe e instituições assistenciais (art. 150, VI, c, da CF)”. (MAZZA, 2015, p. 359).

1.3.1.2. Imunidade Objetiva

Imunidade objetiva é aquela que retira a incidência de tributos sobre os objetos.

Novais (2018, p. 165) explica que esta imunidade “não estaria protegendo determinadas pessoas, e sim coisas. A título de exemplo, citamos a Imunidade Cultural (art. 150, VI, “d”, da CF), retirando a incidência de impostos sobre os livros, jornais, periódicos e o papel destinado à sua impressão”.

Tecendo comentários acerca da matéria Paulsen (2020, p. 154) aduz que:

Imunidade objetiva é aquela em que se exclui da tributação determinado bem, riqueza ou operação considerado de modo objetivo, sem atenção ao seu titular. É o caso da imunidade dos livros, jornais e periódicos, que só alcança as operações com esses instrumentos de manifestação do pensamento e das ideias, não se estendendo aos autores, às editoras e às livrarias.

1.3.1.3. Imunidade Mista

Imunidade mista é aquela que protege, ao mesmo tempo, pessoas e objetos.

Frequentemente as imunidades apresentam caráter misto ou híbrido, combinando critérios objetivos e subjetivos. No próprio caso da imunidade dos partidos políticos (a princípio subjetiva), o texto constitucional limita seu alcance ao patrimônio, renda e serviços “relacionados com as finalidades essenciais” da entidade, o mesmo ocorrendo com a imunidade dos templos. (PAULSEN, 2020, p. 154)

Nesta seara, Novais (2018, p. 165) define que “a imunidade mista caracteriza-se por conjugar uma fração de subjetiva com outra fração de objetiva” e cita como exemplo, a específica imunidade do ITR (art. 153, § 4º, II, da CF) não incidindo sobre pequenas glebas rurais (objeto) quando as explore o proprietário que não possua outro imóvel (sujeito).

1.3.2. Quanto à abrangência: genéricas e específicas

Com relação a abrangência, a Imunidade, pode ser classificada em genérica e especifica.

1.3.2.1. Imunidade Genérica

Novais (2018, p. 165) esclarece que:

imunidades genéricas, também conhecidas como gerais, a Constituição retira várias espécies tributárias por meio de um único dispositivo. Como exemplo, podemos citar as imunidades genéricas dos impostos estampadas no inciso VI do art. 150. da CF e responsáveis por afastar a tributação dessa espécie em todos os casos estampados em suas alíneas

Por sua vez Mazza (2015, p.360) assevera que:

São chamadas de imunidades gerais aquelas que, com o objetivo de proteger determinada pessoa ou certo produto, afastam a incidência de mais de um tributo. Podem ser mencionadas como exemplos de imunidades gerais, entre outras, as previstas no art. 150, VI, da Constituição Federal, a saber: a) das entidades federativas (alínea a); b) religiosa (alínea b); c) dos partidos políticos e outras entidades (alínea c); d) de imprensa (alínea d); e) dos fonogramas e videofonogramas musicais produzidos no Brasil (alínea e).

1.3.2.2. Imunidade Especifica

No que tange a Imunidade Especifica “a Constituição Federal apenas vai retirar a incidência de alguns tributos e sobre situações pontuais. Como exemplo, a imunidade de contribuições sociais e CIDE sobre receitas decorrentes de exportação” (NOVAIS, 2018, p. 166).

Mazza (2015) deslinda que as Imunidades específicas são as previstas no Texto Constitucional afastando a incidência de um só tributo e menciona, a título de exemplo, algumas delas previstas na Constituição de 1988: a) IPI sobre produtos destinados ao exterior (art. 153, § 3º, III, da CF); b) ITR sobre pequenas glebas rurais (art. 153, § 4º, II, da CF); c) ICMS sobre operações com ouro definido em lei como ativo financeiro (art. 155, § 2º, X, c, da CF); d) ICMS sobre serviço de comunicação nas modalidades de radiodifusão sonora e de sons e imagens de recepção livre e gratuita (art. 155, § 2º, X, d, da CF).

1.3.3. Quanto sua força: autoaplicáveis e não autoaplicáveis

Com relação a sua força, a Imunidade, mesmo tendo previsão na Constituição Federal, algumas delas necessitam de regulamentação por ato infraconstitucional, por isso a classificação em autoaplicáveis e não autoaplicáveis.

1.3.3.1. Imunidades autoaplicáveis

“As imunidades autoaplicáveis são aquelas aparelhadas para completa e imediata produção de efeitos, inexigindo regulamentação infraconstitucional. Exemplo: imunidade recíproca (art. 150, VI, a, da CF).” (MAZZA, 2015, p. 361).

Ou seja, algumas dessas regras dispensam a regulamentação por normas infraconstitucionais, pois a própria CF já lhes garante a aplicação imediata. (NOVAIS, 2018).

1.3.3.2. Imunidades não autoaplicáveis

No caso das Imunidades não autoaplicáveis, “ainda que previstas no texto da Carta Magna, necessitam de regulamentação por ato infraconstitucional”. (NOVAIS, 2018).

“As imunidades não autoaplicáveis exigem, para que o beneficiário delas usufrua, o preenchimento de requisitos previstos em nível infraconstitucional”. (MAZZA, 2015, p. 361).

O mesmo autor cita como exemplo: imunidade das entidades educacionais e assistenciais sem fins lucrativos que tem na sua transcrição “nos termos da lei”. (art. 150, VI, d, da CF).

Destarte, a abordagem conceitual sobre Imunidade Tributária (natureza jurídica, conceito e suas classificações), servirá como alicerce para a compreensão da Imunidade Tributária prevista no Artigo 150, VI, “b” da Constituição Federal de 1988:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

............

VI - instituir impostos sobre:

b) templos de qualquer culto

Figura 2: Mapa mental de Imunidade Tributária - Fonte: Mazza, 2020, p. 6

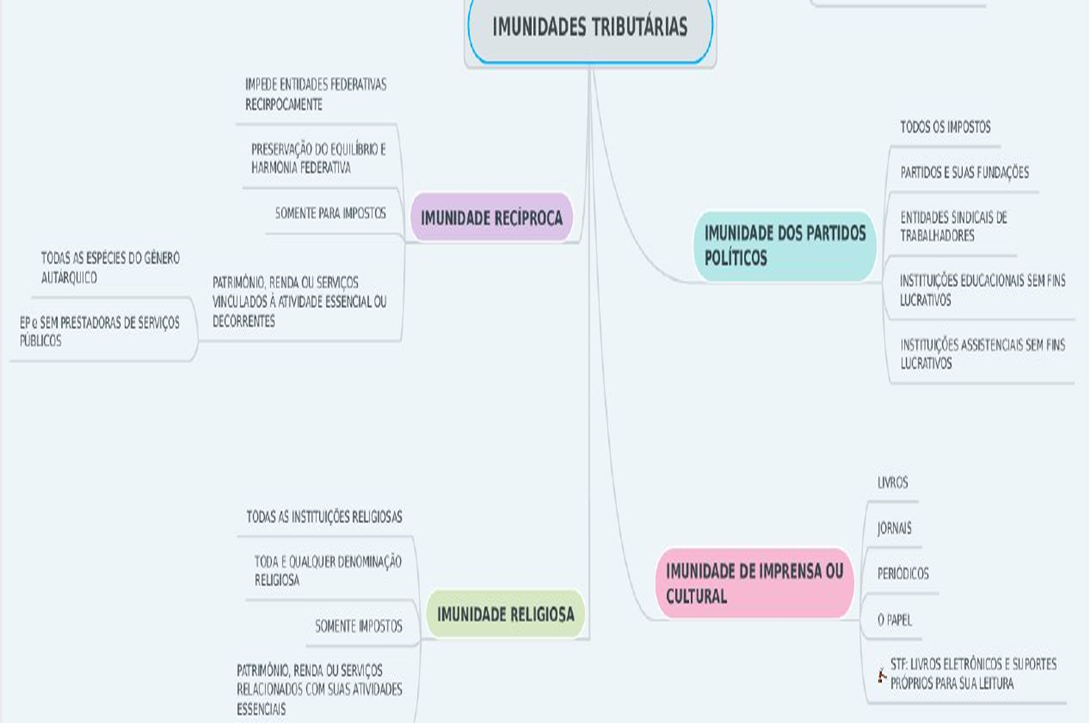

2. IMUNIDADE TRIBUTÁRIA DOS TEMPLOS DE QUALQUER CULTO

Neste tópico será exposto o conceito de templos de qualquer culto e os tributos alcançados pela imunidade religiosa, prevista no Artigo 150, VI, “b”, da Constituição Federal, o qual preceitua que:

Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

VI – instituir impostos sobre:

b) templos de qualquer culto.

2.1. TEMPLOS DE QUALQUER CULTO

Mazza (2015, p. 371) faz uma introdução ao tema esclarecendo que “devido a uma tradição redacional mantida historicamente em todas as constituições brasileiras, o Texto de 1988 repetiu a fórmula segundo qual são imunes os “templos de qualquer culto”.

O termo “templo de qualquer culto” traz uma semântica complexa, no contexto da previsão Constitucional do Artigo 150, VI, “b”, sendo necessário o estudo da doutrina e da jurisprudência para compreender o seu significado.

Para Yoshikai (2015) “o melhor conceito de templo, que se amolda à Constituição Federal e atende a finalidade da Imunidade Tributária é aquele que engloba todos os bens e serviços destinados à consecução dos objetivos finalísticos da entidade religiosa”.

Nessa vereda Carrazza citado por Paulsen (2020, p. 162) deslinda que:

que culto tem o sentido de confissão religiosa e aponta quatro requisitos: a) uma crença comum num Ser Supremo e Transcendente; b) alguns atos de culto, disciplinando a relação dos fiéis, que devem ser em número significativo, com o Ser Supremo e Transcendente em que creem; c) uma organização jurídica, por mínima que seja, indicando a designação da entidade, seu regime de funcionamento e seus órgãos representativos (ministério sacerdotal, pastoral ou hierárquico); e, d) certa estabilidade, isto é, vontade de perdurar no tempo.

Com efeito, na definição de culto religioso “cabem no campo de sua irradiação semântica todas as formas racionalmente possíveis de manifestação organizada de religiosidade, por mais estrambóticas, extravagantes ou exóticas que sejam”. (BARROS, 2019, p. 251). Já os templos são as edificações onde se realizarem esses rituais. (BARROS, 2019).

Contudo, o Ministro Ricardo Lewandowski, no RE 562351/RS, entendeu que a imunidade tributária não se aplica as maçonarias:

o reconhecimento da imunidade tributária prevista no art. 150, VI, c, da Constituição Federal exige o cumprimento dos requisitos estabelecidos em lei. A imunidade tributária conferida pelo art. 150, VI, b, é restrita aos templos de qualquer culto religioso, não se aplicando à maçonaria, em cujas lojas não se professa qualquer religião ... As liberdades, como é sabido, devem ser interpretadas de forma extensiva, para que o Estado não crie qualquer óbice à manifestação de consciência, como é o caso sob exame, porém, às imunidades deve ser dado tratamento diametralmente oposto, ou seja, restritivo. Nessa linha, penso que, quando a Constituição conferiu imunidade tributária aos ‘templos de qualquer culto’, este benefício fiscal está circunscrito aos cultos religiosos.

(RE 562351/RS, Voto do rel. Min. Ricardo Lewandowski, j. 4-9-2012, 1ª T.)

É mister esclarecer ainda que a imunidade dos templos de qualquer culto “é um desdobramento de outras normas constitucionais que estabelecem garantias fundamentais mais amplas, como a liberdade de crença, o livre exercício de cultos religiosos e a proteção aos locais de culto e suas liturgias (art. 5º, VI, da CF)”. (MAZZA, 2015, p.371)

Não obstante é importante destacar os benefícios que esta imunidade traz a sociedade. Paulsen (2020, p. 162) expõe que:

os efeitos positivos da pregação não se esgotam em quem a recebe mas se transferem a outras pessoas repercutindo no bem-estar geral. De fato, basta pensar no que representam para a comunidade as atividades das Igrejas que se traduzem em ensino, cultura, saúde, benemerência, moralidade pública e privada, educação dos cidadãos para a prática de virtudes eminentemente sociais (justiça, caridade, abnegação no serviço ao próximo etc.)...Note-se que a eficácia dessas condutas afeta, de forma positiva, toda a sociedade.

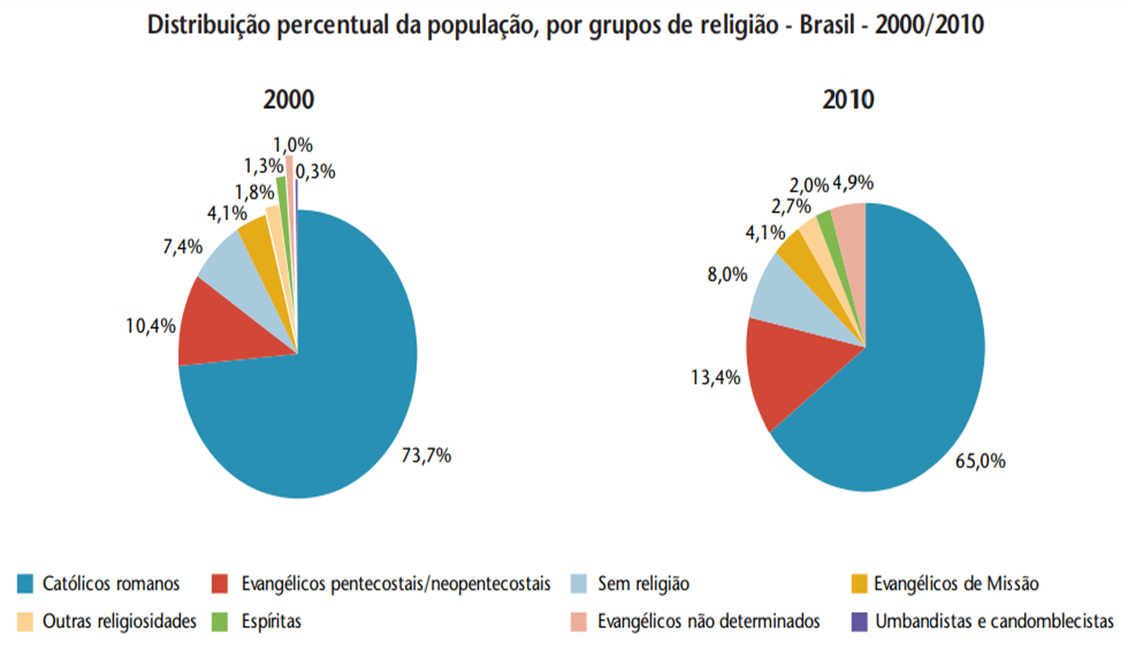

Nesta oportunidade é importante demonstrar que no Brasil, de acordo com levantamento do IBGE em 2010, apenas 8% dos entrevistados se declararam sem religião.

O entendimento do conceito de templo e de culto religioso serve de arrimo para compreender quais os tributos são alcançados pela Imunidade Religiosa.

Figura 3: Atlas do Censo Demográfico 2010- Fonte: IBGE, 2010

2.2. TRIBUTOS ALCANÇADOS PELA IMUNIDADE RELIGIOSA

Apesar da previsão explicita no Artigo 150, VI, “b”, da Constituição Federal, pairam dúvidas sobre os tributos alcançados pela imunidade religiosa.

Diante desta celeuma, a seguir, será apresentado o entendimento de renomados doutrinadores e da jurisprudência sobre o tema.

Sobre a matéria, Mazza (2015, p. 371) aclara que:

como se trata de imunidade subjetiva, ou seja, instituída para proteger as instituições religiosas, a norma imunizante tem o poder de afastar todos os impostos que seriam devidos pela pessoa jurídica. Assim, instituições religiosas não pagam nenhum imposto cujo fato gerador pudesse ser a elas atribuído. Trata-se de imunidade total ... No entanto, por força do art. 150, VI, da CF, a imunidade só vale para impostos, razão pela qual taxas, contribuições e empréstimos compulsórios são devidos integralmente.

Tecendo comentários acerca da matéria Paulsen (2020, p. 163) salienta que:

A alínea b não exige regulamentação. Mas o § 4º do art. 150. impõe vinculação à finalidade essencial que, no caso, é a manifestação da religiosidade. O STF entende que os imóveis utilizados como residência ou escritório de padres e pastores estão abrangidos pela imunidade. Também os cemitérios pertencentes às entidades religiosas estão abrangidos pela imunidade. As quermesses e almoços realizados nas igrejas, bem como a comercialização de produtos religiosos também não desbordam das finalidades essenciais, estando abrangidas pela imunidade... Nos termos da jurisprudência da Corte, a imunidade tributária em questão alcança não somente imóveis alugados, mas também imóveis vagos.

Nessa esteira Mazza (2015, p. 374) leciona que:

embora a Constituição Federal fale em imunidade dos “templos”, o benefício tributário atinge todas as áreas contíguas ao templo, como creches, casas sacerdotais, quadras esportivas, estacionamentos, cemitérios e salões sociais... Para atender o objetivo de proteção à liberdade de culto, a norma imunizante precisa ser entendida no sentido de alcançar também as áreas no entorno do templo, que são igualmente indispensáveis para a realização dos serviços religiosos. Ainda que haja cobrança pela utilização do estacionamento, ou de qualquer outra área, a eventual exploração econômica de partes anexas ao templo não afasta a incidência da imunidade, exceto se o Fisco provar que os recursos captados não são utilizados nas finalidades essenciais da instituição religiosa (art. 150, § 4º, da CF).

É relevante mencionar o voto do Ministro Gilmar Mendes, no RE 325.822, que proferiu entendimento sobre o tema da imunidade religiosa em relação aos imóveis que são objeto de locação:

A imunidade prevista no art. 150, VI, b, CF, deve abranger não somente os prédios destinados ao culto, mas, também, o patrimônio, a renda e os serviços relacionados com as finalidades essenciais das entidades nelas mencionadas’. O § 4º do dispositivo constitucional serve de vetor interpretativo das alíneas b e c do inciso VI do art. 150. da CF. Equiparação entre as hipóteses das alíneas referidas.

(RE 325.822, rel. p/ o ac. Min. Gilmar Mendes, j. 18-12-2002, Plenário, DJ 14-5-2004)

Diante desta jurisprudência Mazza (2015, p. 375) ilustra que:

Se a instituição religiosa for locatária de imóvel de terceiro não há imunidade quanto ao IPTU ou ITR, na medida em que o contribuinte desses impostos é o proprietário e não o inquilino. A imunidade só pode favorecer igreja proprietária do imóvel. Porém, se a instituição religiosa locar seu templo, ou área contígua, a um terceiro a imunidade permanece, pressupondo-se, também aqui, que o valor do aluguel é revertido para suas finalidades essenciais. O raciocínio vale ainda que o locatário destine o bem a uma finalidade comercial.

Neste tópico resta esclarecido quais são os tributos alcançados pela Imunidade Religiosa, conforme o entendimento doutrinário e jurisprudencial.