Resumo: Sabe-se que a atividade arrecadatória do Estado foi entendida de variadas formas ao longo da história, bem como sofreu diversas modificações até chegar à sistematização atualmente existente. Hodiernamente, entende-se que os tributos possuem funções outras, que coexistem ao lado da fiscalidade, e que têm como objetivo final a efetivação de diversos princípios constitucionais. Nesse sentido, assume relevância a função indutora dos tributos como forma de intervenção estatal no domínio econômico, a fazer com que os recursos provenientes do setor privado sejam alocados em áreas previamente estabelecidas pelo Estado, de maneira indireta.

Palavras-chave: Tributos. Estado Fiscal. Tributação Indutora. Economia.

1. INTRODUÇÃO

A tributação é inerente a qualquer forma de Estado, de forma que sempre foi instrumento para captação de recursos com a finalidade de manutenção da máquina estatal. Não obstante, com a Constituição de 1988 foram colocados grandes e audaciosos objetivos a serem atingidos, num amplo rol de atribuições conferidas ao Estado.

Como de sabença, diversas foram as tratativas conferidas à atividade arrecadatória do Estado durante sua marcha histórica, de forma que conhecidos os principais aspectos que marcam os diferentes modelos de Estado até a chegada no modelo ora legalmente vivenciado. Portanto, tem-se que a atividade tributária que outrora prestava-se somente a sustentar o aparato estatal, em áreas específicas de sua atuação, sofreu significativas mudanças sobre sua forma de utilização e fins a serem perseguidos.

Diante disso, entende-se hoje o Direito Tributário como ferramenta deveras importante para a consecução das finalidades hoje inerentes ao Estado, haja vista as muitas mudanças ocorridas sobre a concepção daquilo que outrora lhe era vedado imiscuir-se. Frente a isso, tem-se hoje a submissão legal do Estado a uma Constituição essencialmente dirigente, que assegura a atuação estatal em diversas áreas da sociedade, conferindo ao tributo funções que vão além da sua natureza meramente arrecadatória.

Consequência disso, fala-se hoje em dever fundamental de pagar tributo, ao lado mesmo dos direitos fundamentais, haja vista a essencialidade da tributação para a consecução dos objetivos delineados na Carta Maior. Forte nesse sentido, dispõe Alessandro Mendes Cardoso3 que

“o cumprimento desse dever está diretamente vinculado à possibilidade concreta de efetivação dos direitos fundamentais assegurados aos cidadãos brasileiros. Ao invés de uma dualidade direito x dever, tem-se na verdade uma interface, em que o dever de contribuir de cada um corresponde a um direito dos demais. Trata-se de uma verdadeira responsabilidade social e não mais de simples dever em face do aparato estatal”.

Evidentemente, para tanto o Estado passou por diversos modelos de tributação, o que fez com que o atual modelo tributário fosse marcado por características próprias de modelos de Estado que precederam o atual estado de coisas.

Diante disso, tratamos de algumas das principais mudanças ocorridas com o fenômeno do Estado Social Fiscal, bem como sobre os meios de utilização do direito tributário enquanto ferramenta apta a intervir no domínio econômico, nos termos delineados pela Constituição Federal de 1988, com ênfase na utilização das normas indutoras enquanto ferramentas de intervenção estatal no domínio econômico, ao tempo em que ressalta-se, de maneira sucinta, a importância do respeito aos limites de utilização da tributação com finalidade além da meramente arrecadatória.

2. ESTADO FISCAL E INTERVENÇÃO ESTATAL NO DOMÍNIO ECONÔMICO.

Independentemente da ideologia ou posição política que se adote, é fato que o Estado imprescinde da arrecadação de recursos para sua manutenção. Assim, para conseguir o necessário para o custeio da despesa pública os governos socorrem-se de poucos meios que, nas palavras de Aliomar Baleeiro4 podem ser assim expostos:

a) realizam extorsões sobre outros povos ou deles recebem doações voluntárias; b) recolhem as rendas produzidas pelos bens e empresas do Estado; c) exigem coativamente tributos ou penalidades; d) tomam ou forçam empréstimos; e) fabricam dinheiro metálico ou de papel;

Por corolário, tem-se que a tributação por envolver a exteriorização do poderio estatal diante do patrimônio alheio, sempre foi marcada por certa tensão, de forma que em diversos momentos foi entendida como arbitrariedade ou simples confisco.

Nesse diapasão, múltiplos foram os modelos de tributação utilizados pelo Estado, nos interessando, todavia, o desenvolvimento daquilo que se passou a chamar de Estado Fiscal, ou seja, modelo no qual não é o Estado que gera suas receitas, mas o particular é a fonte de riquezas, devendo transferir uma parcela (por derivação) ao Estado; em outras palavras, o principal modo de financiamento adotado pelo Estado passa a ser através dos tributos.5

Hoje chamado de Estado Fiscal Minimalista, tem-se que isso decorre do fato de que até seu advento inexistiam fortes barreiras à atividade arrecadatória do Estado, o que não raro resultava em violência nas mais variadas formas.

Como marcos históricos que evidenciam as bases que fundamentaram a gradual modificação da atividade arrecadatória do Estado, pode-se mencionar alguns momentos de suma importância para o direito tributário tal qual conhecemos, destacando-se a Magna Carta de 1215, na Inglaterra, a Constituição dos Estados Unidos da América em 1787, bem como a Declaração Francesa dos Direitos do Homem e do Cidadão, de 1789. Taismarcos são importantes para a compreensão das bases da atual concepção de tributação na sociedade hodierna e mesmo do constitucionalismo moderno, pois relacionam-se com o Estado Fiscal na medida em que este resultou dos esforços então engendrados com o intuito de estabelecer limites ao poderio do Estado, no seu viés arrecadatório inclusive.

Acerca das características do Estado Fiscal numa primeira fase, preleciona Luis Eduardo Schoueri que:

Numa primeira fase, o Estado Fiscal assumiu uma feição minimalista, sob inspiração do liberalismo: ao Estado não cabia intervir na economia, sendo, antes, o Guarda-Noturno. Não era admissível nenhum ato arbitrário que violasse a propriedade, o que conduzia à necessidade de aprovação dos tributos pelo parlamento. [...] No liberalismo, a Europa (e o resto do mundo) estava sob influência da crença na “mão invisível”, o que implicaria a desnecessidade de intervenção estatal na economia, surgindo a doutrina de que a tributação deveria ter natureza meramente arrecadatória, com efeito neutro.

Daí que, partindo-se já da concepção de Estado Fiscal, decorrente das mudanças ocorridas quanto aos limites a serem observados pelo Estado, passou-se a compatibilizar a tributação - enquanto poder do Estado de buscar recursos no patrimônio privado - com os direitos individuais.6

Nesse diapasão, partindo-se das características assumidas pelo Estado no modelo liberal, sabe-se que sua atuação deveria ser essencialmente negativa, isto é, de forma a exercer somente as funções essenciais à manutenção da vida em sociedade, abstendo-se de imiscuir-se nas demais áreas da vida, tais como nas relações regidas por contrato ou na economia de forma direta, pelo que fala-se em “Estado Fiscal Minimalista”. 7

Por outro lado, após esse período em que se buscava, essencialmente, a liberdade individual através de uma atuação absenteísta do Estado, é fato que passou-se a exigir uma maior atuação deste, por razões de cunho histórico-político que concorreram fortemente para tal, havendo sido sucedido tal modelo de Estado pelo Estado Social Fiscal, este marcado pela forte atuação do Estado na efetivação de vasta gama de direitos fundamentais.

Acerca disso, aduz Luís Eduardo Schoueri que:

Este Estado Fiscal Minimalista é sucedido pelo Estado Social, ou Estado Social Fiscal. Não deixa de ser um Estado Fiscal, quando se tem em conta sua principal fonte de financiamento, mas já não se cogita um Estado mínimo. Ao contrário, o Estado avoluma-se e igualmente cresce enormemente sua necessidade de recursos. A carga tributária agiganta-se para sustentar o Estado Social. 8

Portanto, dizer que o Estado Liberal foi concebido em uma perspectiva negativa significa defini-lo pelo absenteísmo, enquanto aliar o Estado Social a uma perspectiva positiva é caracterizá-lo pelo intervencionismo, com fins de atingir fins de interesse geral,9 no nosso caso, largamente existentes na CF/88, mormente nas normas de caráter programático. Nesse contexto, assumem relevância as funções distributiva, estabilizadora e alocativa do tributo, especialmente esta última no seu viés indutor.

Assim, complementando a evolução dos modelos de financiamento do Estado, tem-se que diante do seu agigantamento resultante das características do Estado Social, percebeu-se que os resultados alcançados não foram equivalentes ou suficientes ao dispêndio de recursos para a consecução dos muitos objetivos que lhe foram imputados. Conforme leciona Schoueri, “se no Estado Social a sociedade pagava um preço para o Estado atingir o desiderato coletivo, no Estado do século XXI a sociedade passa a compreender que o preço tornou-se muito alto e o resultado, pífio”.10

Como conseqüência, passou-se a reivindicar a assunção de diversas tarefas antes delegadas ao Estado, uma vez que este revelou-se incapaz de suprir de maneira satisfatória as demandas que lhe foram impostas, mesmo mediante altos custos para a sociedade. Daí o melhor desenvolvimento das limitações ao poder de tributar, bem como o reconhecimento da importância do setor privado para a efetivação dos fins almejados pela sociedade. Ou seja, apesar da demonstração de que o Estado, per si, seria incapaz de atender os amplos desideratos resultantes do Estado-providência, conclui-se que a tributação é inegavelmente instrumento para consecução das finalidades do Estado, sem que isso inviabilize a liberdade dos agentes econômicos. Eis o que denomina-se “Estado Subsidiário”11.

Note-se que esse modelo de Estado ao tempo que não regride ao liberalismo “puro”, fazendo do Estado mero observador da ordem econômica, evita tolher a iniciativa privada da consecução dos seus ideais, desde que estes estejam em consonância com os objetivos da República, conforme delineados na CF/88. Assim é que a Carta Magna, no seu art. 170, elenca um rol de princípios em que coloca no mesmo patamar a propriedade privada e a função social da propriedade, a livre concorrência e a defesa do consumidor, entre outros princípios que demonstram o esforço na busca do equilíbrio entre a intervenção estatal e a liberdade conferida aos agentes econômicos.

Nessa ordem de ideias, tem-se que a CF/88 prevê formas de intervenção no domínio econômico, haja vista a inteligência de que se não cabe ao Estado levar a cabo por conta própria todos os desideratos na finalidade de efetivar os direitos e princípios fundamentais, também não é viável abster-se totalmente de ferramentas aptas a regular o domínio econômico, com vistas a corrigir ou evitar eventuais distorções.

Relevante mencionar que “domínio econômico”, no contexto ora trazido corresponde à parcela da atividade econômica em que atuam agentes do setor privado, sujeito a normas e regulação do setor público, com funções de fiscalização, incentivo e planejamento, admitindo-se, excepcionalmente, a atuação direta do setor público, desde que garantida a ausência de privilégios.12

Nessa senda, temos que divide a doutrina as formas de intervenção do Estado no domínio econômico em dois grupos, a saber: intervenção direta e indireta. Pela primeira entende-se a atuação estatal como Estado-empresário, isto é, quando o Estado - em regime de monopólio ou mesmo de concorrência com o setor privado – atua na produção de bens ou na prestação de serviços.13

Por outro lado, a atuação indireta do Estado ocorre de formas variadas, visando, essencialmente, corrigir ou evitar distorções que ocorrem quando os agentes econômicos agem em total liberdade na economia (v.g. oligopólios, monopólios etc), de maneira que as mais conhecidas formas de atuação indireta do Estado ocorrem, em linhas gerais, pela fiscalização, planejamento e pela indução de comportamentos dos agentes econômicos14. No que concerne à primeira forma de atuação, tem-se que se dá primordialmente pelo exercício do poder de polícia sobre os comportamentos dos particulares, ou seja, conformando-se – assim – as condutas dos particulares15.

No que tange ao planejamento, entende-se a tentativa de impedir que o Estado atue de forma caprichosa ou aleatória, buscando-se identificar os pontos e formas de atuação (negativa, positiva) da máquina estatal em diferentes setores da sociedade, com fins a atingir determinados objetivos.16 No tocante à indução como meio de intervenção indireta do Estado na atividade econômica, tem-se que esta demonstra de forma ímpar a instrumentalização da tributação para a consecução dos objetivos comuns descritos na Constituição da República, motivo pelo qual será melhor tratada adiante.

Frente a essas características da atuação do Estado, dispostas na Carta Maior, fala-se em “Constituição Econômica”, que conforme José Afonso da Silva:

[...] consubstancia-se na parte formal da Constituição Federal que contém os direitos que legitimam a atuação dos sujeitos econômicos, o conteúdo e limites desses direitos e a responsabilidade que comporta o exercício da atividade econômica (cf. Justino F. Duque Dominguez, ‘Iniciativa privada y empresa’, in Constituición y economia, p. 52)”.17

Destarte, ressalta-se aqui a importância da evolução do direito tributário nos moldes intentados pela CF/88, instrumentalizado para a consecução dos fins intentados na Carta Magna, ao tempo em que encontra limitações - também de ordem constitucional – à sua utilização, sob pena de afetar negativamente princípios sobre os quais repousa a ordem constitucional, especialmente no que toca ao pacto federativo e liberdade econômica dos diversos atores da ordem econômica e social.

2.1. Da Extrafiscalidade.

Dentre as muitas divisões das quais é objeto o tributo, no que concerne às suas funções,divide-o a doutrina em dois tipos: fiscal e extrafiscal. Assim, aduz Luciano Amaro que caso a instituição de determinado tributo tenha por finalidade a mera arrecadação com fins de abastecer os cofres públicos, tal tributo se identificaria com a finalidade arrecadatória. Por outro lado, se com a imposição não se deseja arrecadar, mas desestimular ou estimular determinados comportamentos, diz-se que o tributo tem finalidades extrafiscais ou regulatórias.18

Por outro viés, defende Luis Eduardo Schoueri que “extrafiscalidade” deve ser utilizada como gênero, no qual estariam inseridas as normas tributárias indutoras, que se prestam à função de induzir os comportamentos dos agentes econômicos, ou seja, as normas tributárias quando utilizadas de modo extrafiscal, podem ou não funcionar como instrumentos de indução.19

Nesse ponto, defende referido autor que as normas extrafiscais podem exteriorizar-se, exclusivamente na política social do Estado, exemplos que podem ser verificados quando, por exemplo, através de normas tributárias se permite a dedução de determinadas despesas do imposto sobre a renda, quando da isenção de determinado imposto sobre bagagens trazidas do exterior, ou no caso de tratamento tributário diferenciado aos desempregados, dentre outras possíveis situações.

Nesse passo, ressaltados tais posicionamentos, pode-se afirmar que a extrafiscalidade vem na esteira das muitas mudanças pelas quais passou a intelecção do papel e limites inerentes à imposição de tributos pelo Estado, conforme já tratado no presente trabalho. No nosso ordenamento jurídico, pode-se constatar a forte matriz extrafiscal da tributação já no art. 146, III, “c” e “d” da Constituição da República, na medida em que foi atribuída à Lei Complementar a competência para estabelecer normas gerais tributárias sobre “o tratamento adequado ao ato cooperativo praticado pelas sociedades cooperativas” e sobre “a definição de tratamento diferenciado e favorecido para as microempresas e para as empresas de pequeno porte”.

Dessarte, partindo-se do pressuposto de que a extrafiscalidade é gênero no qual se encontram, dentre outros ferramentas, os tributos instituídos com viés indutor, tem-se que não cessam as discussões sobre a necessidade de uma constante conciliação dos princípios, em especial no que concerne aos princípios da capacidade contributiva e da igualdade.

Nas palavras de Diogo Ferraz Lemos Tavares20:

[...] o cerne da tributação extrafiscal é a diferenciação,melhor dizendo, a incidência tributária especial, específica em relação à atuação do contribuinte, seja pelo viés da desoneração, seja pelo viés do agravamento da tributação, o que coloca a extrafiscalidade em permanente tensão com o princípio da isonomia”

Esse constitui um dos muitos pontos de tensão que envolvem a sistemática da extrafiscalide fiscal, na medida em que a maioria das ações que envolvem a tributação no seu aspecto extrafiscal tendem a ser, ao menos inicialmente, fortemente questionadas, especialmente acerca da sua praticabilidade, proporcionalidade e conformidade com os demais princípios que regem o Direito Tributário pátrio.

Dessarte, do que foi aqui exposto sobre extrafiscalidade pode-se constatar que: i) normalmente sua exteriorização é tida pela instituição de normas de caráter indutor, sendo que essa função pode ser entendida como mera espécie da extrafiscalidade; ii) a despeito da extrafiscalidade ser instituto de matriz constitucional, de observância obrigatória pelo legislador tributário, existe certa tensão quando da sua coexistência com relação a outros princípios constitucionais, especialmente os princípios da igualdade e da capacidade contributiva. Passamos agora a analisar a extrafiscalidade exteriorizada na sua mais ressaltada função.

2.2. Da Tributação Indutora.

Pelo exposto supra, percebe-se que o ramo tributário sofreu variações quanto ao objeto de alcance e finalidade dos tributos, a depender do modelo de Estado tratado. Desta forma, mostrou-se que é buscado no Estado hodierno um justo equilíbrio entre os direitos e garantias que fundamentam a livre-iniciativa e a intervenção estatal na economia, com o fito de dar efetividade aos objetivos constantes da Carta Magna.

Sabe-se, assim, que a Constituição de 1988 teve como um dos objetivos restaurar o regime democrático em âmbito nacional. Para isso, tem como um dos seus pilares o desenvolvimento do indivíduo e da sociedade, isto é, propôs a existência de um Estado regulador, indutor.

Nesse sentido, delineou a CF/88 alguns aspectos de suma importância a serem considerados na atividade tributante, com fins a balancear os direitos e garantias fundamentais dos contribuintes frente a cada vez mais crescente necessidade de recursos por parte do Estado, bem como as formas de intervenção do Estado na economia, sem que isso afronte a sistemática adotada pela Constituição.

De pronto, percebe-se ser essa uma missão de alta complexidade, pelo que não bastaria ao Poder Público a mera expedição de instrumentos normativos tendentes a captar recursos dos agentes econômicos, haja vista que, mesmo cogitando-se na conformidade aos mandamentos legais (compreendidos de maneira formal), relevantes são os impactos dos tributos na atividade econômica, o que pode acarretar em distorções indesejadas na economia.

Resulta disso que a atuação estatal não ocorrerá por meio de normatizações incisivas aos agentes econômicos,mas, sim, por meio de privilégios a determinadas atividades elencadas como essenciais. Com isso, o Estado irá orientar os agentes econômicos a fim de que adotem as posições economicamente mais vantajosas; nota-se que ao reestruturar a democracia brasileira o Texto de 1988 protege a atuação do indivíduo, o princípio da livre iniciativa, o direito à propriedade e a livre concorrência, pelo que evidencia-se ser inconteste a liberdade dos agentes econômicos em agir em busca de seus interesses.

Nessa senda faz-se deveras relevante a figura da indução comportamental por parte do Estado, buscando-se conciliar os interesses constitucionalmente postos em favor da sociedade, ante a liberdade dos agentes econômicos, campo no qual destaca-se a instrumentalização da tributação, pelo que fala-se em tributação indutora.

Verifica-se essa indução quando do favorecimento ou agravamento de determinada conduta econômica, por meio de tributos, onde objetiva-se que os sujeitos econômicos procedam de determinada forma. Para tanto, tem-se que caracteriza-se o consequente da norma indutora no desagravamento (indução por incentivo) da carga tributária a partir da conduta em conformidade com a norma indutora posta, ou, busca-se o agravamento direto de determinada conduta econômica tida por indesejada (indução por agravamento).

Ressalte-se que o Estado não irá vincular os agentes econômicos a adotarem a posição escolhida, apenas irá estabelecer vantagens para aqueles que escolherem caminhar no sentido estabelecido pelos órgãos estatais. Caso o agente queira proceder de outra forma, este estará livre para atuar; somente não será alcançado pelos benefícios instituídos.

Constitui-se a tributação indutora, portanto, como uma das principais formas de o Estado induzir a prática de determinados comportamentos. Verifica-se, portanto, que a tributação passou de um meio de arrecadação para uma forma de intervenção no domínio social e econômico, de forma que o tributo hoje gravita em torno dos sistemas jurídico, político e econômico, devendo tais sistemas atuarem de modo harmônico.

Decorre isso da própria instrumentalização do Direito Tributário para a consecução dos objetivos ora postos, aliados à liberdade econômica conferida constitucionalmente aos agentes econômicos, nos limites delineados pelo Ordenamento Jurídico. Ultrapassou-se, então, a barreira da fiscalidade, passando a tributação a ser instrumento de indução ao desenvolvimento do indivíduo, ao crescimento da sociedade e da economia. Com isso, tem-se hodiernamente o Direito Tributário como de natureza instrumental, de forma que seu “objetivo próprio” é ser um instrumento a serviço de uma política.21

Pode-se encarar tal sistemática mesmo como uma relação de troca, onde os particulares atuarão – caso desejem – conforme as estimativas governamentais, e este concederá benefícios fiscais. É uma relação de conduta e consequência, visto que uma norma jurídica irá estabelecer uma conduta a ser seguida e caso seja cumprida gerará uma consequência para o agente privado.

Nota-se que a atuação estatal será de cunho corretivo, pois agirá na correção das distorções existentes no mercado, sendo estas corrigidas o Estado retirar-se-á da relação. O Poder Público não será gestor ou dirigente das relações econômicas e, sim, um agente estimulador e regulador do desenvolvimento.Então, por meio de normas coletivas o Estado protegerá os direitos individuais. Será uma mutação na posição pública, posto que nem sempre o interesse público prevalecerá sobre o interesse particular; essa prevalência dependerá de uma relação ponderativa no caso concreto.

Diante disso, reputamos arcaica a ideia que se tem de que o Estado sempre prevalecerá sobre o indivíduo, pelo que hoje se deve caminhar para a posição de que o Estado e o indivíduo são harmônicos entre si e que em determinados momentos os interesses particulares irão, em determinado plano, se sobrepor aos coletivos.

A atuação pública será voltada para a obtenção de vantagens para a sociedade, por isso que o movimento indutor conduzido pelo Estado deverá ser realizado de forma ponderada. Isto é, os recursos públicos não poderão ser canalizados para setores econômicos e sociais improdutivos, uma vez que sempre que houver uma intervenção haverá uma necessidade de recursos e de onde eles sairão? Da tributação. Como consequência, quanto maiores forem os benefícios estatais e menores os retornos; maior será a carga tributária. Elevando-se a tributação ocorrerá uma redução dos investimentos e um desestímulo para o desenvolvimento do interesse privado.

Desse modo, a tributação indutora agirá de modo pontual no tempo com o escopo de estimular ações pretendidas pelo Poder Público para o desenvolvimento econômico. Deve-se notar que a atuação indutora deverá ser temporária e pontual; caso passe a ser permanente os recursos públicos ficaram unicamente direcionados a um determinado setor ou situação econômica, conduzindo a uma desarmonia no sistema. Como uma parcela do orçamento está comprometida com um determinado setor, haverá uma elevação da demanda orçamentária para que seja aplicada em outros setores; o que fatalmente conduzirá a uma elevação da carga tributária a fim de captar novos recursos financeiros.

Aqui, faz-se notória a relevância dos estudos interdisciplinares envolvendo principalmente a Economia e o Direito, com fins de se verificar se e até que ponto a utilização extrafiscal dos tributos é cabível perante os objetivos propostos por essas políticas públicas, sob pena de desvirtuamentos nocivos à própria natureza do instituto. Com efeito, o regime de instituição de qualquer incentivo ou benefício fiscal não pode ser dissociado das finalidades previstas constitucionalmente.

Isso significa que, além do dever de pautar-se o legislador por estudos e previsões que delimitem qual a abrangência e impactos decorrentes da instituição ou modificação de qualquer tributo, com finalidade extrafiscal, deve-se buscar delimitações de ordem técnica sobre quais serão os reais impactos decorrentes de tal ato.

Como bem coloca Diogo Ferraz Lemos Tavares22:

[...] a partir do momento que a tributação lança seu olhar sobre outros aspectos do mundo desconectados da mera relação fiscal entre Estado e contribuinte, surgem situações de tensão entre esses novos nortes do Direito Tributário e os principais clássicos desse ramo do direito, como o já exposto princípio da capacidade contributiva.

De fato, a instrumentalização dos tributos com finalidade extrafiscal não perpassa somente pelo crivo de “efetividade” entendida no seu aspecto quantitativo, perpassando, também, pela necessidade de harmonização dos próprios imperativos constitucionais concernentes à tributação, a exemplo da capacidade contributiva que deve ser observada tanto na sua feição objetiva (necessidade de que exista uma real riqueza na base imponível), como na subjetiva (necessidade de observância do mínimo vital e vedação ao confisco).23

Nessa senda, atente-se para o fato de que a tributação indutora por agravamento não se confunde com multa, nem com ilegalidade da conduta. Assim, tenha-se em conta que diferentemente das normas de caráter cogente, cujo consequente delimita a conformação ou não à própria legalidade da conduta, haja vista sua imperatividade e obrigatoriedade, aqui não há de se falar em punibilidade da conduta tomada pelo agente econômico, mas sim em agravamento tributário por conta de uma situação indesejada.

Nesse ponto, faz-se imprescindível aduzir que residem sensíveis limites à atividade legislativa indutora no que concerne à valoração dessas condutas tidas como indesejadas, já que não confundem-se com ilícitas. Decorre disso que, tendo-se em conta os demais princípios constantes da CF/88, é fato que, caso a conduta a ser desincentivada seja tributariamente agravada de tal monta a fazer com que a atividade reste inviabilizada, por certo que não teremos indução, no sentido ora colocado, mas sim proibição, o que não se coaduna com a instrumentalização dos tributos, conforme ora estudado.24

Dessarte, de maneira deveras interessante aduz Paulo Caliendo25 que, como diretriz geral a orientar os limites para o uso de mecanismos de regulação extrafiscal, seria utilizado o princípio da subsidiariedade que

propõe-se a orientar sobre quando esta atuação é desejável e não tanto sobre a sua modulação normativa-aplicativa. A subsidiariedade irá claramente estabelecer uma hierarquia axiológica sobre o uso da atuação estatal como forma de consecução do interesse geral.

Percebe-se, portanto, que não cabe ao Estado utilizar-se de mecanismos de regulação da economia, sem que exista a real necessidade para tanto, sob pena de ofensa a direitos constitucionalmente previstos, destacando-se a proteção à livre-iniciativa e à propriedade. Diante disso, o contexto “perfeito” no qual se encontra a tributação de caráter indutor insere-se num contexto onde a inércia do Poder Público diante de potenciais ou efetivas distorções no contexto econômico faça necessário esse “diálogo” com o setor produtivo, mediante a utilização da indução dos comportamentos desses agentes, utilizando-se da tributação.

2.3. Da Progressividade Fiscal e Indução Tributária

Diante da apresentação do que seria tributação com efeitos extrafiscais e indutor de comportamento dos agentes econômicos, tenta-se automaticamente imaginar suas aplicabilidades dentro de um sistema tributário de tamanha complexidade, como é o brasileiro.

Com efeito, a tributação nos moldes aqui existentes culmina na cada vez maior estratificação econômico-social, uma vez que, essencialmente, baseia-se no consumo em detrimento das outras bases tributáveis; ou seja, privilegia-se demasiadamente os tributos ditos indiretos, olvidando-se com isso alguns dos principais postulados constitucionais, na medida em que determina a CR/1988 a aplicação progressiva do tributo, em respeito à progressividade a ser observada diante das diferentes riquezas tributáveis.

Nesse diapasão, tomando-se para fins de demonstração da desigualdade fomentada pelo sistema tributário o caso do imposto sobre a renda e proventos de qualquer natureza (CF, art. 153, III; CTN, art. 43), haja vista tratar-se de tributo com melhor possibilidade de aplicação da progressividade da exação, observa-se um dos melhores retratos da distorção existente no sistema tributário pátrio, causada pela inobservância do princípio da capacidade contributiva.

Retratando tal quadro, tenha-se em conta que, separando-se a origem das riquezas tributadas pelo IR em rendimentos do trabalho e rendimentos do capital, estes compreendidos em: i) juros de depósitos e títulos, ii) realização de ganhos a partir de propriedades reais ou ações e iii) lucros e dividendos, tem-se que mesmo diante da exigida progressividade e justiça fiscal, observa-se que presta-se tal tributo a distorcer ainda mais as desigualdades na relação fisco-contribuinte, na medida em que, proporcionalmente, sustenta-se nas rendas do trabalho, em detrimento das outras bases econômicas.

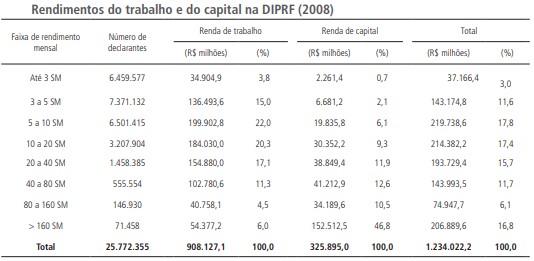

Elucidando tal fato, veja-se tabela de autoria de Rodrigo Cardoso Fernandes, Bernardo Campolina e Fernando Gaiger Silveira, que utilizando-se de dados referentes a DIRPF do ano de 2008, demonstra a disparidade na tributação das rendas do trabalho e das rendas oriundas do capital:26

Aprofundando-se mais nesse extenso tema, poderiam ser apresentadas informações a respeito, por exemplo, da disparidade de disposição de renda possivelmente tributável entre os dois grupos de contribuintes, de forma a evidenciar quantitativamente a falta de proporcionalidade, na contramão da maioria dos países; ou mesmo enveredarmos para a problemática da tributação de heranças, que constitui sempre tema de grandes debates. Todavia, por questões de coerência e pragmatismo temático, faz-se recomendável a continuidade do desenvolvimento dos temas até aqui tratados, indicando-se, todavia, a leitura do excelente artigo dos supracitados autores, disposto no sítio eletrônico do Instituto de Pesquisa Econômica Aplicada (IPEA).

Sendo assim, qual a relevância do apontamento dessas distorções de ordem econômico-tributário para fins de aplicação da indução pela via tributária dos comportamentos dos agentes econômicos?

Para a realização de tal link, retornamos ao tema da excessiva regressividade tributária hoje existente no nosso sistema, de forma que, conforme dados obtidos até 2016, calcula-se que a tributação existente sobre bens e serviços equivale a 18,8% do PIB, ou seja, maior do que em qualquer outro país da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), que tem por media 11,8%. Além disso, tem-se que a isenção sobre a contribuição sobre lucros e dividendos por óbvio não ajuda no equacionamento da balança fiscal, bem como colide com os reais objetivos delineados na CF/88 e contra as práticas tributárias praticadas na maior parte dos países.27

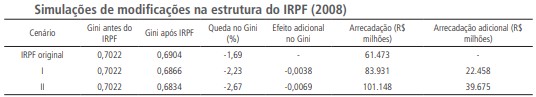

Rodrigo Cardoso Fernandes, Bernardo Campolina e Fernando Gaiger Silveira, buscando demonstrar os efeitos de tamanha distorção que tal modelo hoje imposto acarreta no nosso país, estudaram alguns cenários que, simulando tão somente a retomada da tributação sobre lucros e dividendos, em dois contextos: i) com manutenção da alíquota de tributação existente até 1995, sendo linear no valor de 15% e ii) observando-se a progressividade de alíquotas na faixa de 15% a 27,5%, demonstram a diminuição do índice GINI com base em declarações de IRPF do ano de 200828.

De maneira geral, percebe-se não ser a tomada desta medida, isoladamente, a panacéia para as mazelas decorrentes da desigualdade da tributação. Por outro lado, resta claro que se isoladamente tais medidas já conseguem surtir algum efeito, pode-se prever que quando tomadas no bojo de reforma estrutural torna-se mais palpável o melhor equacionamento da tributação com reflexos em diversas áreas da sociedade, em especial na vinculação dos gastos públicos direcionados a áreas sensíveis do planejamento estatal.

Aqui insere-se o efeito indutor no bojo da tributação da renda. Explica-se.

Tomando-se por realidade uma modificação estrutural do sistema tributário, pode-se imaginar a paulatina substituição dos tributos indiretos pelo incremento da base de incidência dos tributos diretos com a conseqüente observância da capacidade contributiva dos agentes econômicos. Mas onde fica a dita “indução”?

Pensemos, por exemplo, na justificativa para a maioria das isenções e benefícios fiscais hoje existentes, que abarcam em sua maioria pessoas de grande envergadura econômica, tendo como exemplo ímpar a própria isenção de lucros e dividendos, instituída pela Lei n° 9.249/1995, a saber: atração de investimentos para o crescimento econômico e social do país ou de determinada região. Todavia, não constitui novidade que muito raramente alcançam tais medidas as finalidades pretendidas.

Imagine-se agora se, em vez de instituir benefícios fiscais que simplesmente não acarretam contrapartidas à altura da renúncia fiscal da maior parte dos entes, os agentes econômicos pudessem direcionar a exação tributária, no âmbito dos tributos diretos, para objetivos previamente estipulados pelo Estado, a exemplo de programas voltados à infraestrutura, em contrapartida a menores alíquotas de impostos incidentes sobre seus rendimentos.

Sabe-se que hodiernamente existem medidas voltadas a finalidades como a supra proposta, mas que acabam não gerando resultados muito expressivos, a exemplo da isenção (pessoa física) dos rendimentos decorrentes de debêntures emitidos por Sociedade de Propósito Específico (SPE) para realização de obra na área de infraestrutura, bem como das alíquotas aplicáveis às pessoas jurídicas.29

Registre-se que não há de se falar na ausência de finalidade vinculada do imposto, haja vista que não se está substituindo qualquer imposto, mas tão somente direcionando parte do que viria a ser cobrado a título daquele tipo de exação, para outra finalidade de grande importância no contexto sócio-econômico, e que pode ser facilmente limitado pelo Estado, a exemplo do que ocorre com os programas que instituem benefícios fiscais onerosos.

Busca-se ressaltar a real finalidade do tributo, de forma a corrigir distorções arrecadatórias não por meio da imposição unilateral do Estado, como normalmente ocorre em tempos de crise (vide fantasma da CPMF), mas sim pela constante participação dos agentes econômicos na busca de seus próprios interesses, com o direcionamento claro e efetivo por parte do setor público, podendo-se mesmo prever, como amadurecimento de tais medidas, o sistema de creditamento em grande escala para tais agente econômicos.

Ou seja, o efeito indutor da tributação deve ser claro e efetivo, objetivando-se o pleno conhecimento das possibilidades dispostas pela administração tributária no interesse público, fazendo com que na busca dos interesses privados dos agentes econômicos reste facilitadas a alocação de recursos nas áreas essenciais. Tal forma de condução da tributação e finanças públicas deve vir explicitada não somente em modificações ou criações legislativas pontuais, que raramente atingem os objetivos almejados, mas sim no bojo de reformas estruturais que perpassam a mudança de foco das bases tributáveis, com a conseqüente desoneração ou diminuição da carga tributária hoje incidente sobre consumo e prestação de serviços, para a renda e propriedade.

Pelo exposto, especificamente no que concerne à tributação dos lucros e dividendos, bem como á disparidade da incidência do IRPF sobre as rendas de capital x trabalho, percebe-se ser necessária a realização de fortes mudanças objetivando não somente a retomada e majoração de certos tributos, mas também, para que se observem os preceitos constitucionais e equacionamento da balança fiscal, levar a patamares minimamente aceitáveis os tributos indiretos, de forma a fazer com que a indução comportamental dos agente econômicos se dê sobre bases tributáveis plenamente identificáveis (exemplo das DIRPF’s), com a conseqüente delimitação das necessidadese possibilidades de alocação dos recursos por meio dos benefícios fiscais que, aí sim, poderiam ser plenamente majorados quanto à sua eficácia e praticabilidade a médio e longo prazos.