No dia 6 de fevereiro de 2019, por sete votos a seis, o STJ decidiu não analisar a fórmula que possibilita o cálculo dos coeficientes da Tabela Price, no sentido de possuir a certeza com relação à presença, ou inexistência, do regime de juros compostos em seu interior. O propósito seria, então, se fosse realizada a análise, saber se a Tabela Price gera séries de pagamentos em iguais prestações com juros capitalizados, ou não, embutidos nas mesmas.

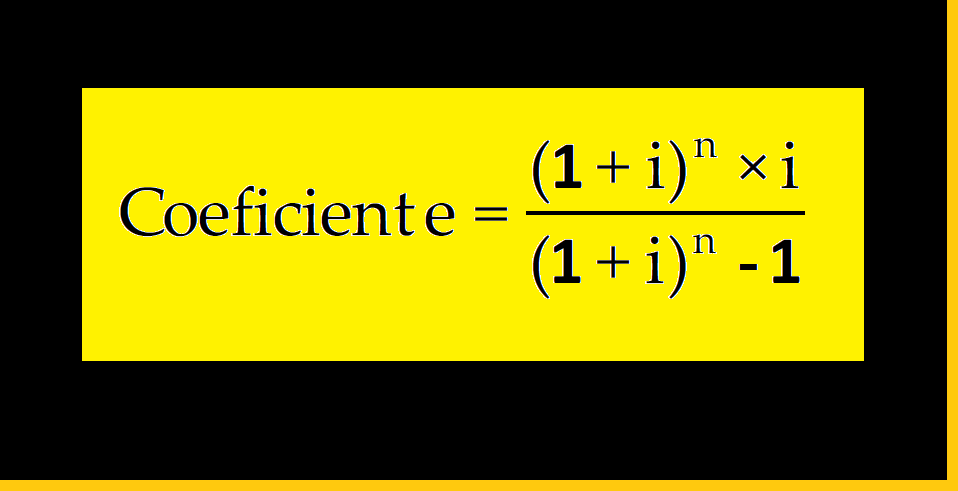

Esses coeficientes da tabela em questão são utilizados no mercado de crédito para a rápida determinação do valor das iguais parcelas de um financiamento. Analisar uma fórmula matemática, é observar o caminho percorrido entre a expressão original até a equação prática (fórmula). Esse caminho é chamado, na área científica, de “dedução matemática”. Assim, a dedução que leva à fórmula é a exibição, passo a passo, do processo de simplificação alicerçado na álgebra, por conta de uma expressão inicial complexa ou de grande proporção.

Nesse sentido, além da importante simplificação de seu conteúdo simbólico, gerando praticidade, a dedução que leva à fórmula é, também, uma valiosa comprovação científica das verdades matemáticas imutáveis e inquestionáveis que cercam o assunto analisado, ou seja, a exata doutrina matemática documentada de modo algébrico. Nesse pensamento, se a dedução matemática nos faz chegar à fórmula citada, podemos garantir que a expressão algébrica inicial foi a responsável pela geração da mesma.

Portanto, a expressão inicial é a origem que, nesse caso, realiza a soma dos valores antecipados, sob regime de juros capitalizados, de cada prestação com valor unitário (isso significa que todas as prestações possuem o valor fictício adotado de 1 real ou 1 euro, por exemplo). De posse desse importante total (soma de todos os valores antecipados), podemos fazer uma pergunta: “Qual seria o valor financiado exato, em unidades monetárias, para gerar prestações iguais de apenas uma unidade monetária, baseando-se em uma determinada taxa de juros e também a um estipulado prazo?”. A soma dos valores antecipados mencionado, sob regime de juros compostos, de cada prestação de valor unitário, é exatamente esse procurado valor financiado em unidade monetárias. Se invertermos essa informação numérica, ou seja, acharmos o resultado da fração de 1 sobre esse valor financiado, determinaremos, portanto, o coeficiente da Tabela Price.

Assim, basta multiplicar qualquer valor financiado em reais por esse coeficiente e terá como produto o preciso valor das iguais prestações do financiamento, tendo inicialmente por base, é claro, as antecipações citadas à uma determinada taxa de juros e também a um estipulado prazo. Podemos, nesse raciocínio, assegurar, matematicamente, que a fórmula da Tabela Price segue o regime de juros compostos.

A aparência de uma fórmula prática pode trazer dúvidas quanto à sua natureza, entretanto, quando observamos diretamente a sua origem, não, na medida em que retrata clara e nitidamente a imagem do objetivo.

No caso em análise, a expressão original tem como propósito a determinação do valor das prestações sob juros capitalizados, conhecido, na área financeira, como Sistema Francês de Amortização (SFA). Mais profundamente, no meio acadêmico, nas disciplinas que abordam esse cálculo em especial, presentes nos cursos de Economia, Administração e Engenharia (entre outros), esse sistema também é estudado sob o tópico denominado como Rendas Certas.

Como colocado acima, o assunto tratado neste artigo é analisado com mais profundidade por profissionais das áreas citadas. Muitos mutuários que atuam em profissões de outras áreas ficam, às vezes, com dúvidas a respeito do tema. Assim, no intuito de facilitar a compreensão de alguns detalhes, serão dadas, a seguir, algumas informações:

Cientificamente, a fórmula da Tabela Price nada mais é do que uma equação que determina um coeficiente que tem por objetivo facilitar a obtenção do valor das iguais prestações de um financiamento ou empréstimo sob regime de juros compostos.

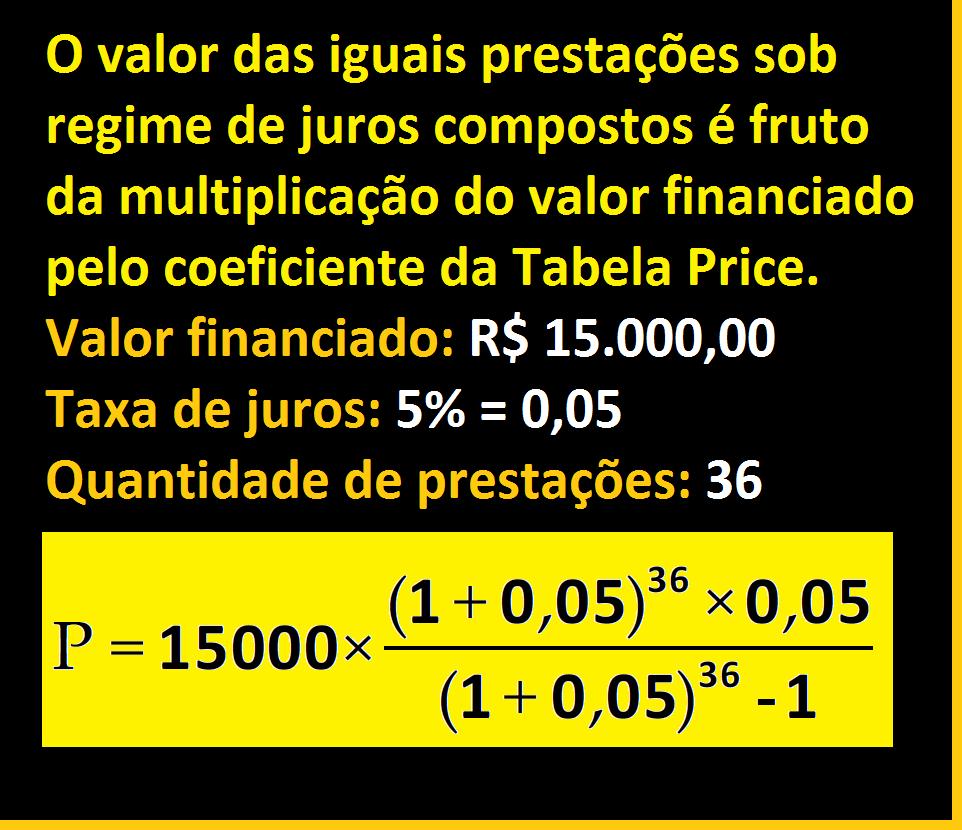

Nessa dinâmica, a Tabela Price não é o quadro de amortização (demonstrativo) que indica a posição mês a mês do saldo devedor, como muitos mutuários pensam. Além disso, entre outros esclarecimentos, deve-se também dizer que existe uma tabela para cada taxa de juros ao período de pagamentos que informa os coeficientes para várias quantidades de parcelas do prazo total do financiamento. Por exemplo, para 5% temos o coeficiente 0,06043446 na linha 36 da tabela, indicando que se multiplicarmos esse coeficiente pelo valor financiado, teremos como resultado o valor das iguais 36 prestações que devem ser pagas periodicamente a fim de, sob regime de juros compostos, quitar o financiamento. Em um exemplo onde financiamos R$ 15.000,00, devemos pagar 36 prestações de R$ 906,52 em relação à taxa de juros informada. A taxa original da tabela sempre está vinculada ao período de pagamentos. Observe que se financiarmos R$ 15.000,00, poderemos pagar 36 prestações mensais de R$ 906,52 por meio da taxa de juros de 5% ao mês. Note também que se financiarmos R$ 15.000,00, poderemos pagar 36 prestações anuais de R$ 906,52 por meio da taxa de juros de 5% ao ano. Vale relembrar que a taxa original da tabela é aquela que está associada ao período de pagamentos.

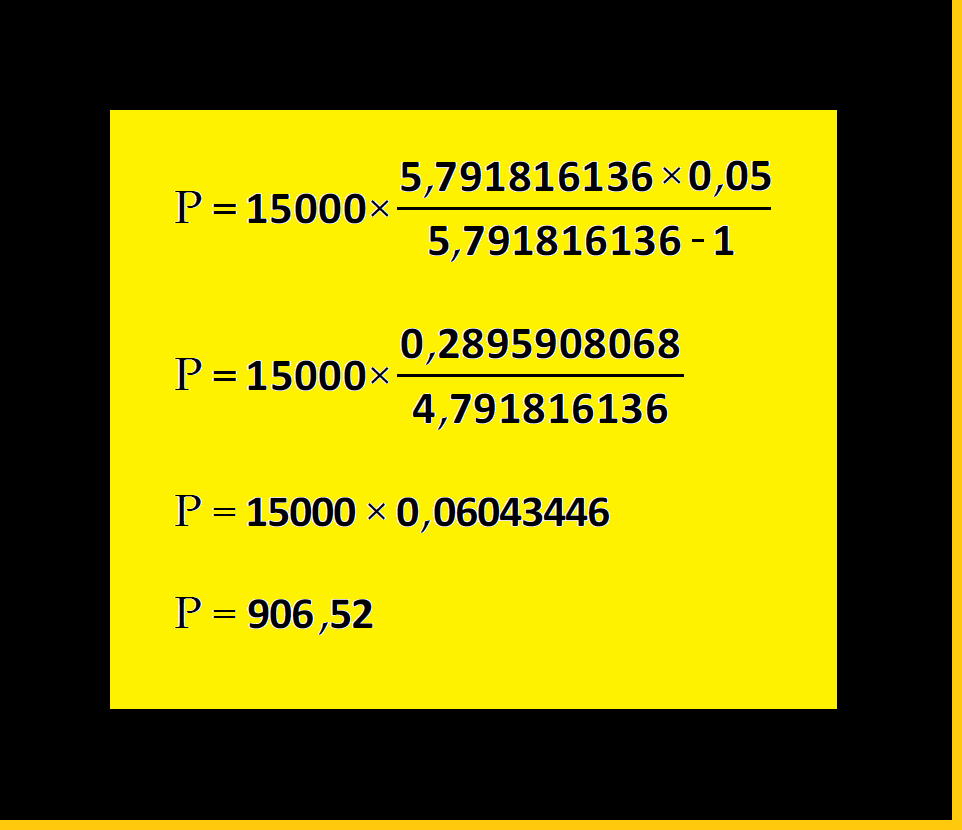

Na equação acima é possível notar a expressão: "(1+0,05) elevada à potência 36". Isso é o mesmo que multiplicarmos várias vezes a expressão "(1+0,05)" por ela mesma. Essa expressão aparece no numerador e também no denominador da equação e representa o Fator acumulado de capitalização, resultante do prazo de 36 períodos. Efetuando o cálculo desse fator citado, encontramos como resultado 5,791816136. A partir desse momento, a obtenção do resultado do valor das iguais prestações pela Tabela Price já está bem mais próxima, visto que, como já dito, o fator mencionado aparece no numerador e no denominador da equação, bastando, então, realizar a substituição na mesma. Observe abaixo como ficou mais confortável o trabalho de resolução da equação:

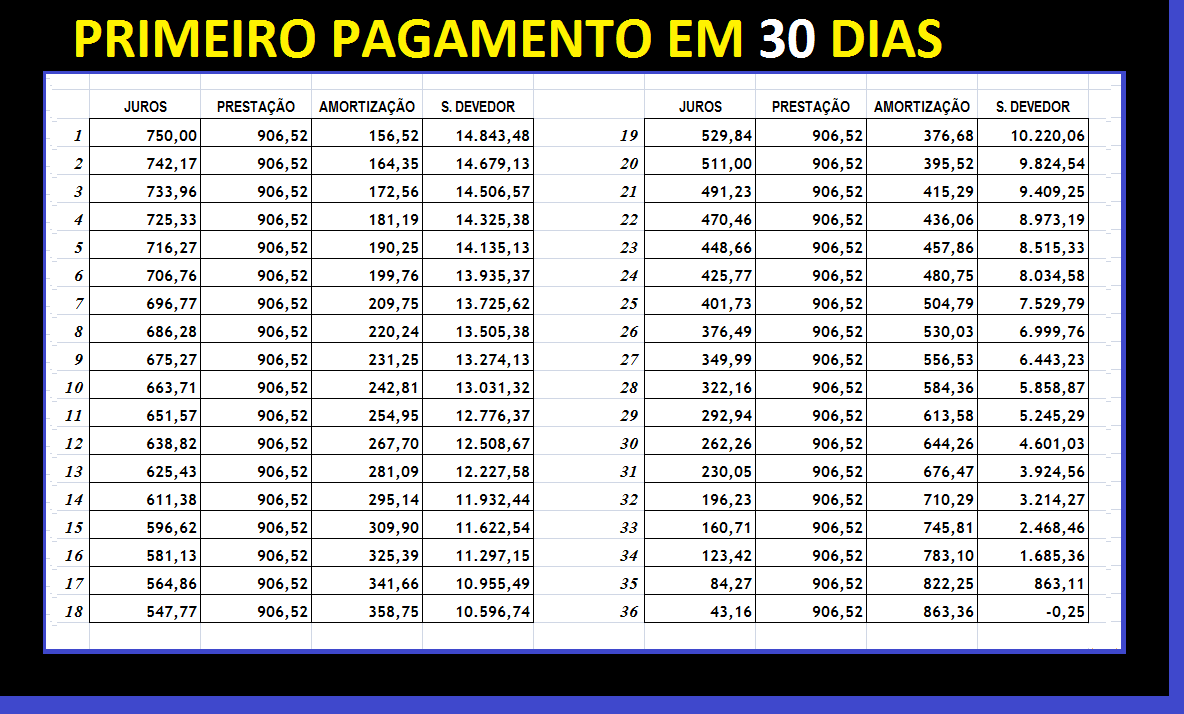

Observe abaixo o demonstrativo de evolução do saldo devedor tradicional, também chamado de quadro de amortização. Nele, a capitalização de juros não é aparente, em virtude do modo (padrão) como ele é construído. Inicialmente, a fim de facilitar a monitoração do comportamento das quatro variáveis ao longo do prazo, consideremos, em nosso exemplo, que todos os pagamentos possuam a periodicidade mensal.

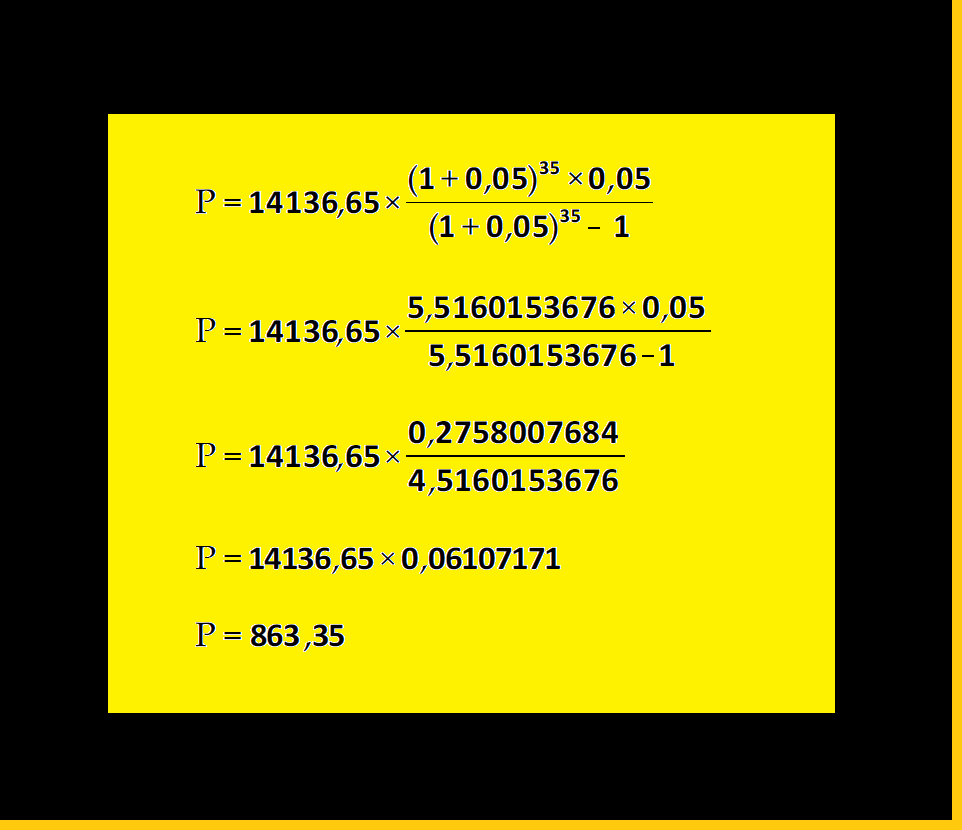

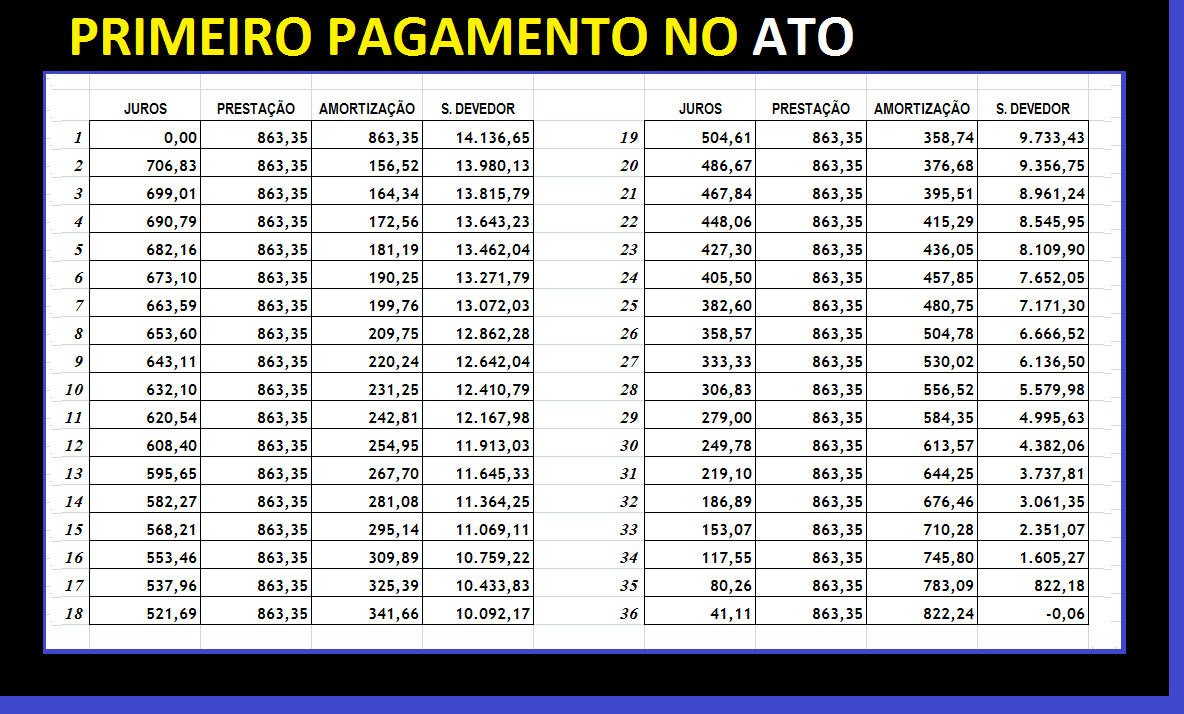

Continuando nosso raciocínio e aproveitando esse exemplo, podemos dizer que se o contrato estabelecesse que o momento do primeiro pagamento coincidisse com a data de assinatura do mesmo, teríamos, por essa razão, a obrigação de que a primeira parcela fosse paga no ato da contratação. Nesse caso não precisaríamos de outra fórmula específica para determinarmos o valor das iguais prestações mensais que satisfizesse essa comum condição. Assim, bastaríamos, portanto, dividir o valor acima por "(1+taxa/100)", sendo R$ 906,52 dividido por 1,05. O valor das iguais prestações seria de R$ 863,35. O valor financiado nesse caso seria de R$ 14.136,65. Isso ocorreria porque o valor contratado de R$ 15.000,00 seria diminuído pela entrada de R$ 863,35 referente à primeira prestação. Nessa trilha, note que os valores estão corretos na medida em que se procurássemos, por exemplo, o coeficiente na Tabela Price atrelada a 5% ao mês, com somente 35 meses, teríamos o coeficiente de 0,06107171. O valor real financiado aplicado de R$ 14.136,65 multiplicado por 0,06107171 resultaria no valor das iguais prestações de R$ 863,35.

Observe abaixo o demonstrativo de evolução do saldo devedor tradicional. Por meio dele, note que o saldo devedor, como explicado acima, se torna R$ 14.136,65 após o primeiro pagamento, restando, em seguida, as realizações dos pagamentos de número 2 ao 36. O valor inicial contratual foi de R$ 15.000,00, entretanto, como é possível notar detalhadamente no demonstrativo, o valor financiado, de fato, foi de R$ 14.136,65. Do pagamento de número 2 ao 36 existem 35 pagamentos (quantidade de parcelas introduzida na equação acima). Ressaltando que, nesse exemplo de financiamento com pagamentos antecipados em um período, obviamente e sem dúvida alguma, com exceção da entrada (primeira prestação sem juros) e também da segunda prestação (com vencimento após somente um período de capitalização), todas as demais parcelas até a última possuiriam juros sobre juros em seu interior.

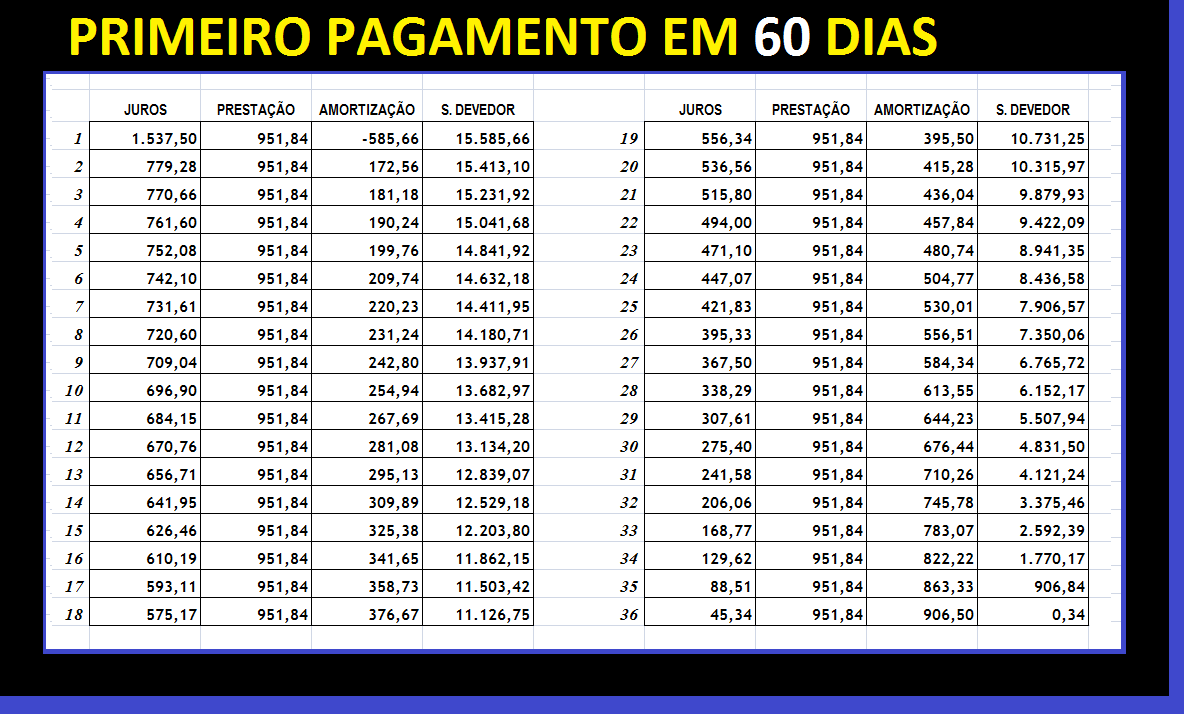

Existe também a comum possibilidade de que o financiamento ou empréstimo possua a carência de um período (30 dias) para início dos pagamentos, ou seja, a primeira parcela acaba sendo devida, em decorrência disso, depois de dois períodos (60 dias) da assinatura do contrato. Nesse caso não precisaríamos também de outra fórmula específica para determinarmos o valor das iguais prestações mensais que satisfizesse essa outra comum condição. Dessa forma, bastaríamos, portanto, ao invés de dividir, multiplicar o valor calculado padrão (referente à modalidade em pagamentos postecipados) por "(1+taxa/100)", sendo R$ 906,52 multiplicado por 1,05. O valor das iguais prestações seria de R$ 951,84.

Observe abaixo o demonstrativo de evolução do saldo devedor tradicional. Nesse terceiro plano em especial, onde o primeiro pagamento ocorre após 60 dias da assinatura do contrato, os juros calculados na primeira linha do demonstrativo são de R$ 1.537,50. Como já calculado, o valor da prestação é de R$ 951,84 e, por causa disso, o saldo devedor aumentou após realizado o pagamento, em R$ 585,66, passando de R$ 15.000,00 para R$ 15.585,66. Por consequência da utilização dessa ótica tradicional, acredita-se erradamente que somente nessa etapa, quando isso acontece, contou-se, assim, juros sobre juros no cálculo desse encargo para o mês seguinte. Nessa trilha, equivocadamente se diz que não são contados juros sobre juros em todas as outras etapas, referentes aos demais meses, na medida em que os saldos devedores foram sempre menores em comparação com os dos meses imediatamente anteriores. Isso é uma ilusão de milhares de brasileiros, já que, na realidade, em todas as etapas, ou seja, em todos os meses houve contagem de juros sobre juros. Não importa se o saldo devedor é maior ou menor em relação ao calculado no mês anterior, pois, comprovadamente, posso garantir que sempre que os juros forem calculados sobre o saldo devedor, existirá contagem de juros sobre juros. A razão de parecer o contrário está no modo como está estruturado o demonstrativo de evolução do saldo devedor tradicional. A estrutura do demonstrativo citado não possui a intenção de esconder a capitalização de juros, visto que o objetivo principal é proporcionar grande praticidade em sua construção, sem a necessidade de uso de calculadoras. A variável saldo devedor exibe corretamente a precisa realidade em todos os meses, sendo esse o motivo da utilização desse tipo de quadro no mercado de crédito. Apesar disso, é importante que o mutuário saiba que o Sistema Francês de Amortização, relativo ao uso da Tabela Price, aplica juros sobre juros em todos os períodos mensais, mesmo que isso não esteja evidente, mediante a utilização do quadro tradicional.

Leia este meu outro artigo: https://jus.com.br/artigos/79654/sistema-de-amortizacao-constante-sac-aplica-juros-sobre-juros