A presente apresentação vem tratar da discussão acerca da exclusão do ICMS da base de cálculo do PIS e COFINS. O julgamento estava marcado para o dia 05/12/2019, mas foi excluído do calendário de julgamento no dia 28/11/2019 e ainda não teve uma nova data definida.

Antes de adentrarmos ao mérito da questão, é de suma importância explicarmos, de forma bem sucinta, os motivos que levaram o STF a decidir em repercussão geral tal tema.

Modelo antigo

Atualmente, a Receita Federal tem considerado, para a base de cálculo dos impostos PIS e COFINS, a incidência do imposto ICMS. A grosso modo, esse modelo acaba por submeter o contribuinte ao pagamento de tributo sobre tributo. Dado que para o cálculo do PIS/COFINS, leva-se em consideração o valor agregado do produto (FATURAMENTO BRUTO C/ ICMS AGREGADO), onerando de forma ilegal o contribuinte. Uma vez retirado o ICMS da base de cálculo do PIS/COFINS, haverá considerável economia para as empresas, melhorando fluxos de caixas e aumentando os lucros líquidos.

RE 574.706

Para os que não estão cientes do que trata a discussão atinente ao RE 574.706 (repercussão geral), vale esclarecer que o plenário do Supremo Tribunal Federal, após mais de uma década de discussões sobre a repercussão geral da matéria, na data de 15/03/2017, decidiu que “O ICMS não compõe a base de cálculo para a incidência do PIS e da COFINS“.

Nesse sentido, não resta dúvida e não há mais discussão acerca da impossibilidade de composição do ICMS na base de cálculo do PIS/COFINS o que, via de consequência, garante o direito ao contribuinte a, liminarmente e de forma imediata, requerer judicialmente a suspensão do pagamento do PIS/COFINS de forma irregular, ou seja, com o ICMS compondo sua base de cálculo.

Como explicitado acima, referido julgamento tem efeito erga omnes (repercussão geral). Ou seja, vale para todos os contribuintes que quitaram e permanecem quitando o PIS/COFINS com o ICMS compondo sua base de cálculo.

O que seria avaliado agora, em sede de julgamento dos embargos de declaração interpostos pela Fazenda Nacional, no dia 05/12/2019, é, basicamente, quais serão os efeitos da decisão tomada no ano de 2017. Ou seja, como deverá ser realizado o cálculo do PIS e da COFINS, se a restituição dos 05 (cinco) anos legalmente previstos, contados da data do ingresso da ação, será possível – vale lembrar que o parecer da Procuradoria Geral da República é pela impossibilidade de restituição, sob o pretexto de ausência de verba –; caso não seja possível os 05 (cinco) anos, se será possível a restituição até a data do julgamento no ano de 2017; ou ainda, se, conforme parecer da PGR, nenhum valor preteritamente quitado for possível de ser restituído, e, entre outras questões, se o ICMS destacado na nota ou aquele efetivamente recolhido é que deve ser excluído da base de cálculo.

Valores suspensos e que seriam recuperados

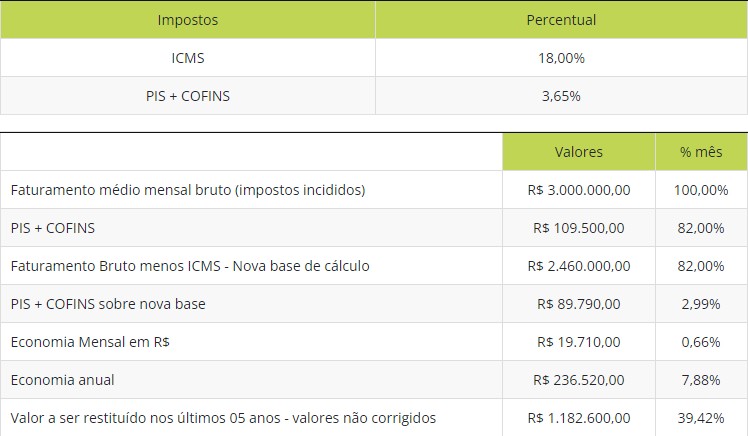

De qualquer maneira, vale demonstrar, por alto, a título de exemplo, os valores suspensos e que seriam recuperados em caso de decisão liminar e de mérito favorável, colocando-se, aqui, empresa que se encontra no sistema de lucro presumido (PIS e COFINS cumulativos), conforme segue abaixo:

Considerações finais

Há ainda outros pontos relevantes que são objetos de debate nos embargos de declaração e seriam julgados no dia 05/12/2019, como, por exemplo, se os efeitos da

decisão alcançariam apenas contribuintes com decisões favoráveis já transitadas em julgado (o que vem sendo refutado pelo STF – vide ARE 673256 AgR e ARE 930647 AgR), além da discussão acerca da modulação dos efeitos para ações interpostas sob a égide da legislação vigente à época da propositura da ação, anterior à entrada em vigor da Lei n.º 12.973/14, intentando a Fazenda Nacional, com isso, restringir que os efeitos da decisão do STF alcancem fatos geradores anteriores à vigência da Lei n.º 12.973/2014.

Dessa forma, em uma análise superficial, o que se pode concluir, basicamente, é que o pedido de suspensão da cobrança do PIS e da COFINS com a incidência do ICMS na sua base de cálculo é legal e pode/deve ser suspensa imediatamente a pedido do contribuinte, na via judicial – já que a administração pública não irá fazê-lo por mera liberalidade – cabendo, mais à frente, após a definição da nova data do julgamento, verificar os efeitos que serão atribuídos à decisão proferida no ano de 2017 no RE 574.706, conforme já exposto acima.

Conclusão

Conclui-se que muitas empresas do ramo varejista estão tendo um desembolso de tributos acima do devido. O empresário sabe, melhor do que qualquer outra pessoa, que isso é sinônimo de dinheiro saindo da empresa, dinheiro que seria lucro e poderia ser reinvestido na operação. Mas a atenção é fundamental nesse processo! É importante que o procedimento seja realizado e analisado, caso a caso, com ajuda de advogados qualificados, dado que as vias de resolução são judiciais.