1. Introdução

Não é segredo para ninguém que o Brasil possui um dos mais complexos sistemas tributários do mundo. Segundo estudo do Banco Mundial, somos o país onde as empresas gastam mais tempo para calcular e pagar impostos – obrigações tributárias principais e obrigações acessórias – chegando a uma média de 1.958 horas por ano. Quase o dobro da segunda colocada, a Bolívia, com 1.025 horas por ano.

Para se ter uma ideia, no Brasil, a cada 200 funcionários, um trabalha na área contábil. Isso é mais do que o dobro da Europa, onde a proporção é de um para 500 e cinco vezes mais que os Estados Unidos, cuja proporção é de um para mil.

Tudo isso custa muito caro. A estrutura de tecnologia e recursos humanos que as empresas precisam montar para lidar com a burocracia consome cerca de 1,5% do seu faturamento anual, aponta pesquisa do Instituto Brasileiro de Planejamento e Tributação (IBPT). Isso significa um gasto de cerca de R$ 60 bilhões em 2016 somente para calcular e pagar impostos.

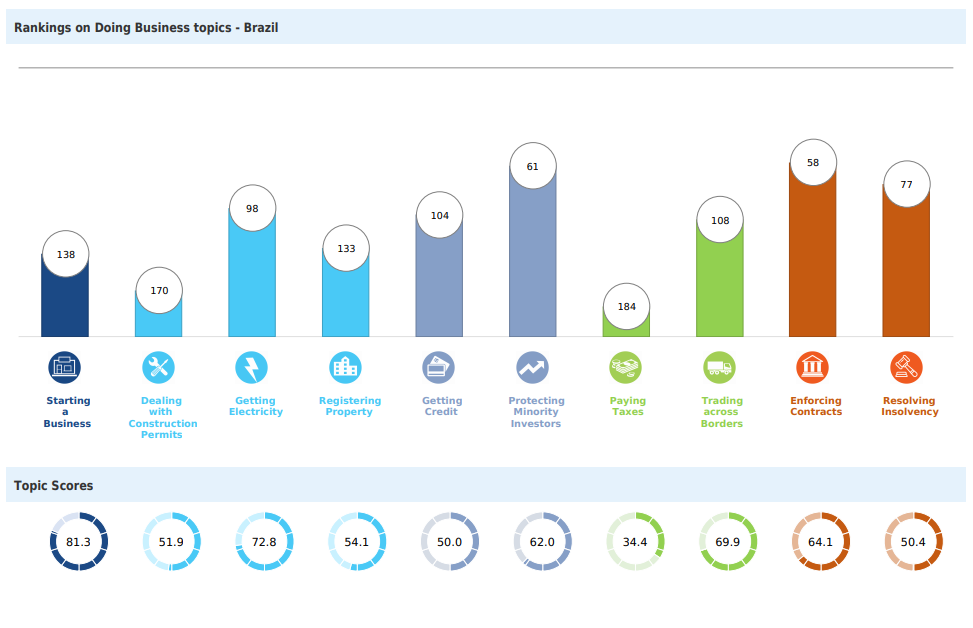

Não à toa, no ranking de facilidades de se fazer negócios, elaborado pelo site “Doing Business”, do Banco Mundial, figuramos no 184º lugar, dentre 190 nações, no quesito “pagamento de impostos”.

Nesse mesmo ranking, levando-se em consideração todos os fatores envolvidos na criação e manutenção de um empreendimento, aparecemos na modesta 124ª posição, o que demonstra que não é fácil ser empreendedor no Brasil.

2. Excesso de Complexidade

Segundo o IBPT, existem hoje em vigor no Brasil mais de 60 tributos e aproximadamente 100 obrigações acessórias – conjunto de documentos, registros e declarações utilizadas para o cálculo dos tributos e que precisam ser enviados ao Fisco dentro de prazos pré-estabelecidos sob pena de multa.

Além disso, já foram publicadas mais de 400 mil orientações na área fiscal desde a Constituição de 1988, e, a cada dia, em média 30 novas regras ou atualizações tributárias são editadas no país. Ou seja, a cada hora, mais de uma nova norma tem que ser seguida ou levada em conta no cálculo dos impostos.

Aliado a tudo isso, temos guerra fiscal entre estados e entre municípios, alíquotas elevadas e multas variadas e excessivas - com casos de até 150% do valor do débito. Com números superlativos, não é de se espantar que a quantidade de ações judiciais sobre tributos corresponda a quase metade dos 80 milhões de processos do país, conforme levantamento do "Justiça em Números" do Conselho Nacional de Justiça (CNJ).

Não é à toa que, segundo o Instituto Brasileiro de Geografia e Estatística (IBGE), apenas 40% de todas as empresas conseguem ultrapassar os cinco anos de existência, e mais da metade declara falência antes dos dois anos de fundação, além do fato de que 71 % destas empresas sequer possuem funcionários.

3. Apesar das Dificuldades, um País de Empreendedores

A taxa de empreendedorismo total (TTE) é formada por todos os indivíduos que estão envolvidos com uma atividade empreendedora, em linhas gerais pode-se dizer que a TTE é o conjunto dos empreendedores iniciais e estabelecidos.

Segundo a Global Entrepreneurship Monitor (GEM), em 2019, no Brasil, a taxa total de empreendedorismo (TTE) foi de 38%, o que significa que de cada 100 brasileiros e brasileiras adultos (18 – 64 anos), 38 deles estavam conduzindo alguma atividade empreendedora, quer seja na criação ou aperfeiçoamento de um novo negócio, ou na manutenção de um negócio já estabelecido. Em números absolutos isso representa dizer que é de aproximadamente 52 milhões o contingente de brasileiros que já empreendem e/ou realizaram, em 2019, alguma ação visando à criação de um empreendimento em um futuro próximo.

Não só no Brasil, mas também em todo o mundo, a quantidade de empreendedores não para de crescer, seja por oportunidade ou necessidade. Isso faz com que a concorrência seja alta. Nesse contexto, é importantíssimo que o empreendedor nacional tenha, além de um planejamento sólido e eficiente do seu negócio, um ambiente adequado, com segurança jurídica e regras mais simples e justas de tributação.

4. A Reforma Tributária em Tramitação na Câmara – PEC 45/2019

Assim, é necessário discutir uma estrutura tributária mais racional com uma maior integração das exigências e diminuindo a regressividade tributária, que penaliza muito mais quem é mais pobre.

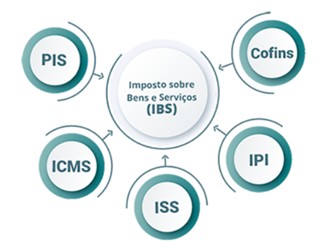

Há em tramitação na Câmara dos Deputados uma proposta de simplificação tributária, com a criação do IBS (Imposto sobre Bens e Serviços), que substituiria outros cinco:

PIS, Cofins e IPI – federais

ICMS - estadual

ISS – municipal

Proposta simplifica o sistema tributário, substituindo cinco tributos (PIS, Cofins, IPI, ICMS e ISS) pelo Imposto sobre Bens e Serviços (IBS).

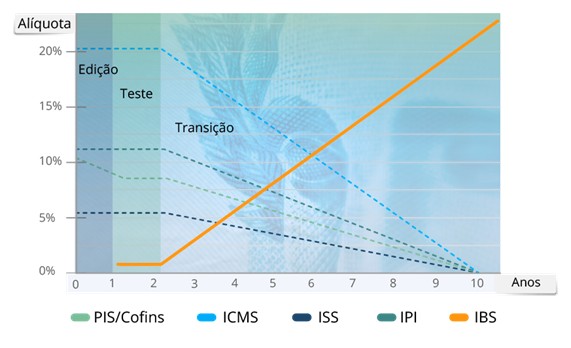

Transição vai demorar dez anos, sem redução da carga tributária.

Proposta também cria o Imposto Seletivo Federal, que incidirá sobre bens e serviços cujo consumo se deseja desestimular, como cigarros e bebidas alcoólicas.

4.1. Características do IBS

terá caráter nacional, com alíquota formada pela soma das alíquotas federal, estaduais e municipais; estados e municípios determinam suas alíquotas por lei

incidirá sobre base ampla de bens, serviços e direitos, tributando todas as utilidades destinadas ao consumo

será cobrado em todas as etapas de produção e comercialização

será não-cumulativo

contará com mecanismo para devolução dos créditos acumulados pelos exportadores

-

será assegurado crédito instantâneo ao imposto pago na aquisição de bens de capital

incidirá em qualquer operação de importação (para consumo final ou como insumo)

nas operações interestaduais e intermunicipais, pertencerá ao estado e ao município de destino

4.2. A transição dos impostos

A transição tributária será em duas fases. Haverá um período de teste por dois anos com redução da Cofins (sem impacto para estados e municípios) e IBS de 1%. Depois, a cada ano as alíquotas serão reduzidas em 1/8 por ano até a extinção e a do IBS aumentada para repor a arrecadação anterior.

5. ANFIP e FENAFISCO – Uma Proposta mais Justa

Contando com diversos autores, a iniciativa da Associação Nacional dos Auditores-Fiscais da Receita Federal do Brasil (Anfip) e da Federação Nacional do Fisco Estadual e Distrital (Fenafisco) propõe, entre diversas mudanças, uma nova tabela de imposto de renda, visando a aumentar a progressividade do sistema, com sugestões de alteração na distribuição da carga tributária – diminuição nos impostos indiretos (consumo e serviços) e aumento nos diretos (renda e patrimônio). Segundo estudos próprios, é possível aumentar a progressividade do sistema tributário e a arrecadação – e assim ajudar a solucionar a crise fiscal brasileira, mesmo sem aumentar os impostos. A ideia central é aproximar as alíquotas brasileiras da média praticada em países da Organização para a Cooperação e Desenvolvimento Econômico (OCDE).

Em breve síntese, pode-se dizer que com as mudanças propostas – a depender do grau de maior ou menor progressividade – pode-se elevar em até R$ 253,7 bilhões as receitas da tributação da renda e reduzir em até R$ 231,7 bilhões a receita da tributação sobre bens e serviços. Assim como elevar em até R$ 73 bilhões a tributação sobre o patrimônio e reduzir em até R$ 78,7 bilhões a tributação sobre a folha de pagamentos.

Essas mudanças diminuiriam as desigualdades, visto que aumentariam a progressividade do sistema tributário brasileiro, que, na contramão de outros países capitalistas relativamente menos desiguais, é extremamente regressivo, porque incide sobre o consumo, não sobre a renda e a propriedade das classes abastadas.

Do ponto de vista técnico, não há nenhuma limitação para a realização desses ideais. Sabe-se, porém, que há um longo caminho a se percorrer para que eles sejam alcançados. A aprovação de uma PEC não é uma tarefa simples, visto que é necessária votação em cada Casa do Congresso Nacional, em dois turnos, considerando-se aprovada quando obtiver, em ambos, o mínimo de três quintos dos votos dos membros de cada uma delas (art. 60, § 2º da Constituição Federal de 88), o que atualmente representa 308 deputados e 49 senadores.

Além disso, há a resistência e o lobby de determinados grupos organizados que, a fim de não perder benesses adquiridas ao longo do tempo, preferem que seja mantido o status quo, mesmo que isso signifique uma piora significativa nas condições de vida do resto da população. Esses grupos exercem pressão sobre políticos e poderes públicos, visando a obter sobre eles qualquer influência ao seu alcance, sem, entretanto, buscar o controle formal do governo.

6. Necessária, mas insuficiente

O que se observa, portanto, é que reduzir a complexidade da tributação é medida extremamente necessária. Entretanto, encerrar a reforma tributária exclusivamente na questão da simplificação é inaceitável num País desigual como o Brasil, porque não se enfrenta o essencial (injustiça fiscal) e destrói-se o Estado Social de 1988 (principal instrumento de redução da desigualdade de renda no Brasil).

Entende-se que a desigualdade social extrema é um dos principais fatores que restringem a eficiência econômica, visão que tem sido respaldada por atores globais como, por exemplo, o Fundo Monetário Internacional (FMI), a Comissão Econômica para América Latina e Caribe (Cepal) e a Oxfam Internacional.

Cabe ressaltar que o Brasil ocupa a 9ª pior posição em termos de concentração de renda dentre 189 países, dessa forma, qualquer reforma tributária que seja “neutra” em relação à injustiça do atual sistema tributário sempre será insuficiente, pois seu caráter regressivo aprofunda a desigualdade em suas múltiplas dimensões.

7. O caráter regressivo da tributação brasileira

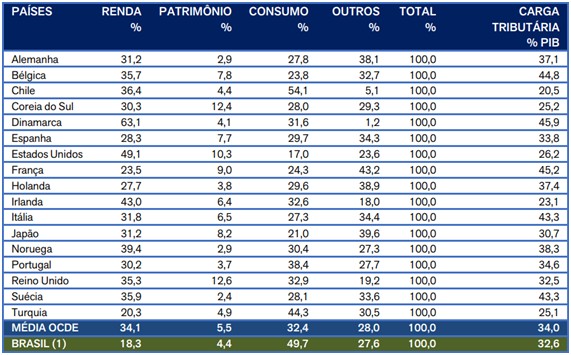

O caráter regressivo da tributação é patente pela reduzida participação relativa do imposto sobre a renda na arrecadação total (18,3%), em relação à média dos países da OCDE (34,1%); e pela menor participação relativa da tributação do patrimônio: 5,5% (média da OCDE) e 4,4% (Brasil). Em contrapartida, a participação relativa dos impostos que incidem sobre o consumo é bem maior no Brasil (49,7%) do que na OCDE (32,4%, em média) (Figura 1)

FIGURA 1 – Composição da Carga Tributária, por Bases de Incidência em % - OCDE e Brasil - 2015

Fontes: OCDE: Revenue Statistics Comparative Tabels. https://stats.oecd.org/index.aspx?DataSetCodeREV2,5; Ministério da Fazenda. Secretaria da Receita Federal. CETAD – Centro de Estudos Tributários e Aduaneiros.

1 Carga Tributária de 2015, RFB.

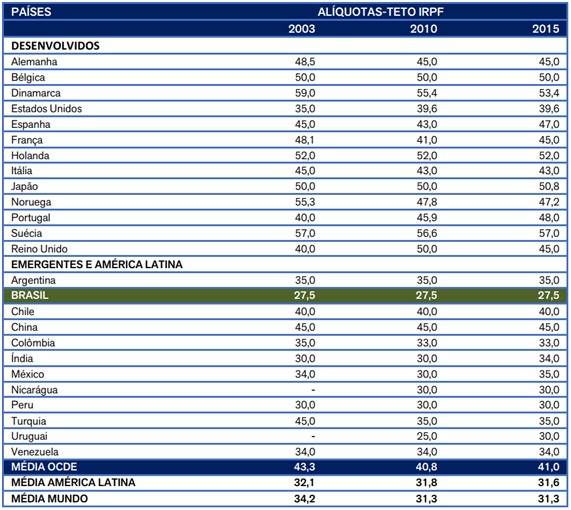

No caso do Imposto de Renda da Pessoa Física (IRPF), além da baixa ou nula tributação das rendas do capital, a alíquota máxima praticada (27,5%) no Brasil é bem inferior da média da OCDE (43,5%) e sua participação na arrecadação total é 3,5 vezes menor (2,4% do PIB no Brasil e 8,5% na OCDE).

Em 2015, nos países da OCDE, a alíquota máxima do IRPF permanecia em níveis iguais ou superiores a 50% em muitas nações (Bélgica, Holanda Suécia, Dinamarca e Japão); e entre 40% e 50%, em outras (Alemanha, França, Itália, Noruega, Portugal e Reino Unido) (Figura 2).

Figura 2 – Evolução das Alíquotas do Imposto de Renda da Pessoa Física, em % - Países Selecionados 2003-2015

Fonte: KPMG. Global Tax Rate Survey, vários anos.

8. O Papel da Receita Federal

As isenções fiscais concedidas somente pelo Governo Federal e a sonegação fiscal, em conjunto, totalizam um montante próximo de R$ 900 bilhões, o que representa cerca de 12,8% do PIB, 64% do total da Receita Tributária anual arrecadada pela União (R$ 1,4 trilhão) e quase metade do total da Receita Tributária arrecadada pelos três níveis de governo (R$ 1,9 trilhão).

Como já mencionado, a redução das isenções e da sonegação possibilitaria reduzir ainda mais a tributação sobre o consumo, evitando-se a criação de determinadas fontes de financiamento da Seguridade Social, mantendo-se o mesmo nível de tributação.

Nesse contexto, a Receita Federal do Brasil (RFB) tem papel fundamental, visto que, quanto melhor realiza o seu trabalho, mais dificulta a sonegação fiscal, e mais simplifica a vida do pagador de impostos. Para que consiga executar essas tarefas com maior mais precisão, a RFB investe continuamente no desenvolvimento e na melhoria de sistemas que possibilitem controles mais efetivos.

Conclusão

Há no Brasil uma enorme urgência de aprimoramento do sistema tributário. Nesse contexto, importantíssima se faz a sua simplificação, conforme PEC que já tramita no Congresso. Porém, ainda mais importante, é que essa reestruturação tributária não se limite a isso, mas vise também a tornar o a tributação mais progressiva, respeitando o princípio da capacidade contributiva.

Isso transformaria não apenas o ambiente para o empreendedorismo, mola propulsora do desenvolvimento de qualquer país, como também o lado social, visto que a tributação incidiria de forma muito mais justa sobre a população.

Fontes

Global Entrepreneurship Monitor (GEM): https://www.gemconsortium.org/report/gem-2019-2020-global-report

Banco Mundial – Doing Business: https://portugues.doingbusiness.org/pt/doingbusiness

Câmara dos Deputados: https://www.camara.leg.br/internet/agencia/infograficos-html5/ReformaTributaria/index.html

Instituto Brasileiro de Planejamento e Tributação: https://ibpt.com.br

Revista Exame: https://exame.com/

Portal G1: https://g1.globo.com/economia/noticia/empresas-gastam-1958-horas-e-r-60-bilhoes-por-ano-para-vencer-burocracia-tributaria-apontam-pesquisas.ghtml