1. Princípios Jurídicos e Normas

Princípio é o início ou a raiz de algo. É o motivo original que baliza, direciona e condiciona aquilo que cronologicamente dele se sucede. Na seara jurídica, a digressão, se não é completamente precisa, é aceitável como um ponto de partida.

Os princípios jurídicos podem ser considerados vetores na normogênese legal. Mais do que isso: na acepção moderna, princípios são supernormas de caráter generalista, de espectro universal de abrangência, e consubstanciam-se em matrizes diretivas para a construção, interpretação e aplicação das demais normas que lhe subjazem, sempre projetando um fim maior a lograr e que tem como causa valores sociais superiores, assim agasalhados pelo ordenamento positivo.

Os valores decorrem da característica humana de atribuir qualidades a tudo aquilo que pode ser captado pelos sentidos e de classificar o produto da cognição como mais ou menos desejável (ou indesejável). É certo que, quando levamos essa premissa para o campo humanístico, a atribuição de valores só tem razão de ser se considerados os processos históricos, filosóficos e sociológicos.

Princípios e valores são conceitos distintos. A posição de que princípios seriam valores de justificação das normas e, portanto, sem caráter impositivo, está completamente superada nos círculos de estudo de direito constitucional e hoje tem apenas lugar na disciplina de História do direito. Embora os valores residam naquilo que os princípios têm como fim, distinguem-se destes exatamente pela sua falta de imperatividade e organização concreta.

Os princípios jurídicos têm preeminência sobre as demais normas em sentido estrito, não se servindo apenas à tarefa de integração do direito no caso de lacuna jurídica1, podendo exercer, inclusive, efeito revocatório das regras inferiores que os contrariem. São as fundações e as pilastras do edifício jurídico, supedâneos, alicerces... Tais como também os define Celso Antônio Bandeira de Mello:

Princípio é mandamento nuclear de um sistema, verdadeiro alicerce dele, disposição fundamental que se irradia sobre diferentes normas compondo-lhes o espírito e servindo de critério para sua exata compreensão e inteligência, exatamente por definir a lógica e a racionalidade do sistema normativo, no que lhe confere a tônica e lhe dá sentido harmônico.2

As normas, em sentido estrito, diferem dos princípios pela maior objetividade e pela dimensão mais contida: estão voltadas à realização das condutas prescritas, imediatamente, tendo em vista a correlação do critério abstrato ao fato jurídico real por ela abarcado – ou, mais tecnicamente, subsumido. Tudo isso mantendo fidelidade aos princípios, que lhe são superiores no plano normativo.

Os estudos capitaneados por Dworkin e Alexy sustentam que os princípios ganham vida, no nível prático, através do critério da ponderação entre a aplicação imediata das normas e o dever de sopesar suas consequências à luz dos princípios. O conflito entre normas e princípios, ou entre os princípios, deve se restringir a uma flexibilização da aplicação da lei, na medida do necessário, após criteriosa análise dos princípios quanto à sua hierarquia e real objetivo.3 Esta moderação permite que se solucionem tais conflitos sem que o sistema jurídico se realize unicamente por princípios, pelo que ficaria flexível a ponto de perder sua segurança. E por outro lado, não diminui o ordenamento à literalidade das regras menores, o que comprometeria a sua realização teleológica.

No plano hierárquico, os princípios são supertipos, observando graduação proeminente ante as normas e a articulação entre si próprios. Nessa estrutura, mais importante do que refletir sobre a submissão de uma norma a outra, é considerar o conceito de herança, que aqui nada tem a ver com o instituto de direito civil, mas com conceito importado da área de sistemas da informação. A herança que o supertipo lega aos subtipos concerne às suas propriedades ou características elementares. Assim, ele pressupõe que os subtipos devem ser infalivelmente fiéis à classe que está no nível mais alto, posto que a herança daquelas propriedades e objetivos superiores é consequência automática e inelutável da estrutura.

Figura 1: Supertipos e Subtipos da Estrutura Sistêmica do Direito

Por exemplo: a dignidade da pessoa humana é o supertipo no ápice do ordenamento. Sinteticamente, ele se atém às garantias e condições indispensáveis para o exercício da vida humana, nos três aspectos básicos: biológico, psicológico e social. Porquanto exista uma variedade extensa de princípios, o enquadramento será inferior, e o resultado deverá ser a infalível observância dos critérios e objetivos do princípio maior, ou supertipo, herdado pelos menores, ou subtipos, encadeados e indissociáveis daquele primeiro. E assim sucessivamente.

A harmonização entre princípios e normas é possível pelos postulados. Os postulados, que também não se confundem com os outros tipos já vistos neste capítulo, são as metanormas que derivam da generalidade dos princípios; tratam-se de determinações metodológicas, que instituem os critérios para interpretação e modo de aplicação daquelas leis ou regras objetivas. Os princípios e as normas em sentido estrito situam-se no nível do objeto da aplicação; os postulados têm caráter instrumental: orientam a aplicação dos princípios e normas e solucionam conflitos aparentes entre estes.

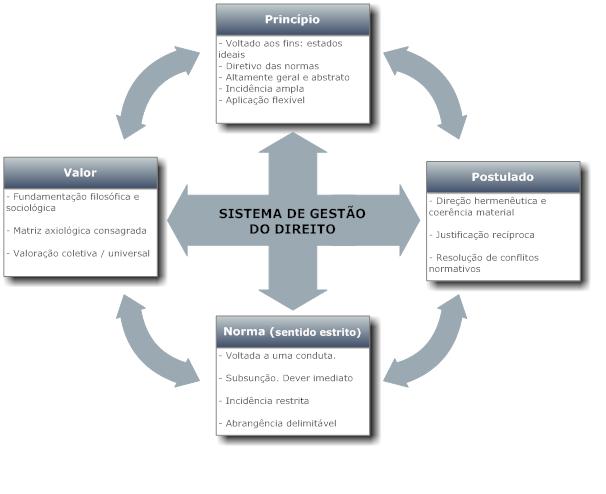

O diagrama elaborado a seguir tem como base o modelo Balanced Scorecard idealizado por Robert Kaplan e David Norton, na Harvard Business School, em 19964. Trata-se de um modelo originalmente usado em gestão estratégica de empresas e tecnologia da informação (de recursos materiais e humanos). A forma como proposta a interação entre os quatro elementos de nosso gráfico tem a missão de trazer uma proposta para o campo jurídico a partir de dois conceitos: gestão estratégica (do sistema) e harmonização comunicativa dos seus elementos, tal como colimada por Bandeira de Mello no texto retro.

Figura 2: Sistema de Gestão do Direito Positivo

2. As Imunidades do artigo 150, IV da CF como Cláusulas Pétreas

A quintessência das imunidades tributárias repousa na consagração axiológica de bens sociais caros, eleitos democrática e desenvolvidos historicamente, cuja previsão assenta-se na Constituição Federal na forma de direitos individuais e coletivos.

Regina Helena Costa correlaciona as imunidades com os direitos fundamentais, manifestando-se como o que denomina de “princípio da não-obstância do exercício dos direitos fundamentais por via de tributação”5.

Márcio Pestana, igualmente, advoga que as imunidades tributárias foram alçadas à categoria de princípios constitucionais, por sua preeminência, peso e influência sobre as outras modalidades legais: elas estão ancoradas aos direitos fundamentais e à organização política elementar do Estado e representam uma forma de protegê-los. Nas palavras de Pestana:

Princípio da Imunidade Tributária é o feixe de valores jurídicos, depositados na Constituição Federal, que permitem construir normas jurídicas que revelam a incompetência das pessoas políticas de direito constitucional interno para instituir tributos nas situações especificadas no Texto Constitucional6.

Analisemos quais são os valores jurídicos em cotejo. Sobre as quatro hipóteses de imunidade do inciso VI do artigo 150 da Constituição, prima facie, é possível entabular algumas conexões.

Quando o inciso VI, alínea “b” do artigo 150, dispõe sobre proibição à tributação recíproca entre os entes da Federação em relação a imposto sobre patrimônio, renda ou serviços, nada mais faz além de tutelar a preservação do princípio federativo, definido no artigo 1º. e 18 da Constituição Federal. A finalidade da norma é, portanto, preservar a harmonia entre os entes públicos, sua viabilidade financeira e a própria integridade territorial e política.7

Em relação à alínea “b” do mesmo inciso, a imunidade volta-se às atividades dos templos de qualquer culto, é corolário da liberdade religiosa recepcionada na Constituição no artigo 5º., incisos VI a VIII, à luz da iluminista Declaração dos Direitos Humanos.8

Em se tratando da alínea “c”, impede-se a tributação sobre patrimônio, renda ou serviços dos partidos políticos, inclusive suas fundações, das entidades sindicais dos trabalhadores, das instituições de educação e de assistência social, sem fins lucrativos, atendidos os requisitos da lei. A garantia em voga é a pluralidade política, prevista, como fundamento da República, nos artigos 1º e 17 da Carta Maior.

Os sindicatos, por sua vez, têm sua função enunciada no artigo 8º da CF, e de uma forma geral o comando pretende proteger e fomentar a cidadania, a dignidade da pessoa humana (artigos 1º e 3º) e também os direitos fundamentais de segunda geração (sociais), referentes à representação dos trabalhadores e sua participação democrática dentro do contexto social. O mesmo pode se inferir em relação às instituições de educação e assistência social, sem fins lucrativos.

No que tange à alínea “d”, a qual proíbe instituição de impostos sobre livros, jornais, periódicos e o papel destinado a sua impressão, a gama de valores tutelados é ampla: a viabilização da livre manifestação do pensamento, a expressão da atividade intelectual, artística, científica e comunicativa, independente de censura ou licença do Estado (artigo 5º., incisos IV e IX da CF), o direito à educação (artigo 206), a liberdade de aprender, mas também de ensinar, de pesquisar e de publicar o resultado da atividade intelectiva, a expressão da arte e do saber; a garantia à plena liberdade de informação jornalística proveniente de qualquer veículo de comunicação, livre de embaraços de ordem estatal (artigo 220, § 1° e 6°).

As imunidades do artigo 150 da Constituição, portanto, sobrelevam-se a princípios constitucionais de alta estirpe, posto que sua ratio essendi vaticina valores éticos intrínsecos do Estado, a ponto de receberem respaldo por via das cláusulas pétreas da Constituição9, constituindo seu núcleo intangível (ou núcleo duro), inalterável senão pelo poder constitucional originário.10 Este é o entendimento de Eduardo Sabbag:

As imunidades e os princípios tributários são limitações constitucionais ao poder de tributar, ganhando a estatura de cláusulas pétreas – limites não suprimíveis por emenda constitucional, uma vez asseguradores de direitos e garantias individuais (art. 60, §4º, IV, CF), aptos ao resguardo de princípios, interesses e valores tidos como fundamentais pelo Estado.11

Notas

1 Artigo 4º. Da Lei de Introdução às normas do Direito Brasileiro: “Quando a lei for omissa, o juiz decidirá o caso de acordo com a analogia, os costumes e os princípios gerais de direito”.

2 MELLO, Celso Antônio Bandeira de. Curso de Direito Administrativo. 12ª. ed. São Paulo: Malheiros, 2000, p. 27

3 ALEXY, Robert, “Rechstregeln und Rechtsprinzipen” apud ÁVILA, Humberto. Teoria dos Princípios: da definição à aplicação dos princípios jurídicos. 11ª. ed. revista. São Paulo: Malheiros, 2010, p. 87-135.

4 KAPLAN, Robert S., NORTON, David P. A Estratégia em Ação – Balanced Scorecard. 13ª. ed. São Paulo: Campus/ Elsevier, 1997, passim.

5 COSTA, Regina Helena. Imunidades Tributárias - Teoria e análise da jurisprudência do STF. São Paulo: Malheiros, 2001, p. 75.

6 PESTANA, Márcio. O Princípio da Imunidade Tributária. São Paulo: Revista dos Tribunais, 2001, p. 112.

7 Vide, em www.law.cornell.edu/supct/html/historics/USSC_CR_0017_0316_ZS.html, o caso McCulloth VS. Maryland, de 1816. A Suprema Corte dos Estados Unidos entabulava no sistema local o princípio da imunidade sobre a tributação recíproca dos entes públicos. O relator John Marshall chegou a redigir que, neste caso, o poder de tributar implicaria o de destruir (The power to tax involves the power to destroy).

8 Artigo 17 da Declaração dos Direitos do Homem.

9 O artigo 60 da Constituição veda propostas de emenda tendente a abolir: I. a forma federativa do Estado; II. o voto direto, secreto, universal e periódico; III. a separação dos Poderes; e IV. os direitos e garantias individuais.

10 SARLET, Ingo Wolfgang. A eficácia dos direitos fundamentais. Porto Alegre: Livraria do Advogado, 2003, p. 338-367. Sarlet apresenta uma visão não restritiva da questão, analisando que a imutabilidade das disposições do núcleo intangível constitucional cinge-se à sua supressão, mas não abrange as alterações propostas por emenda constitucional, estas sim viáveis de seu ponto de vista jurídico.

11 SABBAG, Eduardo. Manual de Direito Tributário. São Paulo: Saraiva, 2009.