Holding vem do inglês “to hold” (ter ou deter a posse). Holding , portanto, é uma sociedade empresarial (pode ser Ltda. ou S/A) que participa de outras controlando-as. Os sócios ou acionistas transferem seus bens particulares (ações, quotas, imóveis, etc.) para a constituição do capital da sociedade Holding. Assim, pode-se dizer que sociedade holding é aquela que participa de outras sociedades, como quotistas ou acionista.

As Sociedades limitadas que adotarem a Lei das S/A como regência supletiva de sua legislação básica (Código Civil, art. 1.052. até 1.087), poderão constituir Holding sob a forma de Sociedade Limitada.

A sociedade Holding que participa (possui quotas ou ações) de outras sociedades como sócia chama-se “controladora” e a sociedade operacional que tem como sócio ou acionista uma sociedade holding tem a denominação de “controlada”.

1. TIPOS de HOLDING

1.1. Holding pura

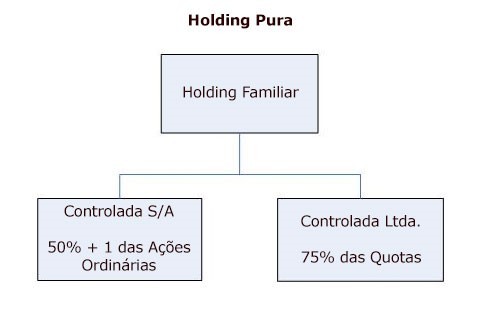

É aquela que tem como seu único objetivo social somente participar de outras sociedades controlando-as, consoante se pode ver do gráfico abaixo:

Nota-se que a holding sob a forma de Limitada somente será controladora da sociedade operacional se tiver, diretamente ou indiretamente, 75% ou mais do capital da sociedade operacional.

Já se a Holding for uma Sociedade Anônima bastará ter 50% + uma das ações ordinária com direito a voto da sociedade operacional. Por exemplo, Holding na forma de S/A com o capital constituído de ações ordinárias e ações preferenciais na proporção de 50% para cada um dos tipos de ações, bastará que a Holding Familiar detenha 50% + 1 das ações ordinárias para ter o controle da sociedade operacional, ou seja, 25% + 1 das ações ordinárias do capital social da controlada.

1.2. Holding mista

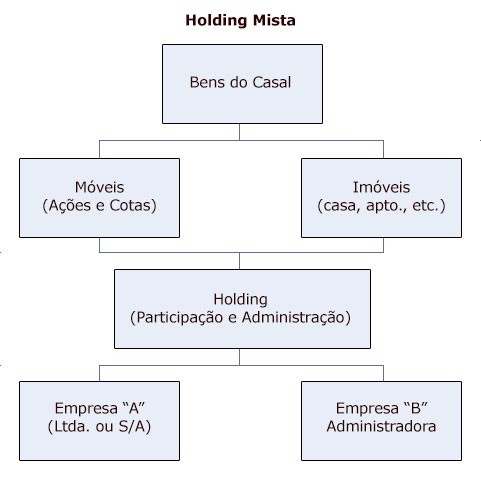

Quando, além da participação em outras empresas operacionais, explora alguma atividade empresarial, por exemplo: aluguel de imóveis próprios. Podemos representar na forma da figura abaixo:

Nota: além de participar no capital social da empresa operacional, a Holding poderá ter como objeto social “a administração de bens móveis e imóveis próprios”.

2. VANTAGENS DA HOLDING

Dentre as vantagens que facilitam a sucessão na empresa familiar podemos citar as seguintes:

a) a primeira e mais importante função da Holding Familiar é criar uma barreira para que os conflitos familiares não “respinguem” nas empresas operacionais. Dessa forma, evita-se que as divergências entre os sócios/acionistas e seus familiares (divórcio, união estável, etc.) fiquem no âmbito da Holding e não possam atingir a gestão das empresas operacionais que são as geradoras das riquezas para toda a família;

b) facilita o planejamento familiar na sucessão empresarial, na medida em que os herdeiros recebem quotas ou ações da sociedade Holding como herança e não bens determinados (móveis ou imóveis);

c) proporciona maior facilidade na transmissão de heranças, pois ao invés de inventários custosos e demorados transmitir-se-á apenas quotas ou ações, normalmente através doação;

d) ideal para se trabalhar com doações de quotas/ações e usufruto. É que se chama de “partilha em vida”, ou seja, o pai e/ou mãe podem antecipar a transmissão da herança a seus herdeiros através do contrato de doação. Para continuarem a receber lucros e administrarem as empresas controladas os pais podem gravar as doações com reserva de usufruto;

e) possibilita redução da carga tributária das pessoas físicas através de “planejamento tributário”. É o caso, por exemplo, da pessoa física que possui vários imóveis para locação e está tributando esse rendimento como pessoa física. Nesse caso, sujeita-se à tributação através do Carnê Leão, isto é, a pessoa física fará o recolhimento do IRPF devido, com base na tabela progressiva vigente na data do recebimento.