Resumo: A Lei 14.784, de 27 de dezembro de 2023, prorroga a desoneração da folha salarial dos que “mais empregam no país”, ameaça o mecanismo clássico da seguridade social, construído por um modelo de gerações sobrepostas (overlapping generations models), e que compõem um dos núcleos do welfare-state, onde o princípio da “seguridade social” todos tem direito mesmo sem contribuir prevalece ante o princípio do “seguro social” tem direito quem contribui. Impostos progressivos financiam os direitos daqueles que não podem pagar, e a redistribuição da renda é feita pela via tributária, instituído pela forma clássica de financiamento tripartite - empregados, empregadores e Estado, via impostos gerais -, mensurando os efeitos macroeconômicos, da desoneração afeta o equilíbrio previdenciário de gerações sobrepostas, em curto prazo as perdas para os idosos e ‘parcos ganhos’ para a população ativa, principalmente para os mais jovens, e em longo prazo, os ganhos de bem-estar pouco representativos, tornando todos os segurados vulneráveis sociais, por estarem perdendo sua representatividade e oportunidades na sociedade. Por ser um conceito multifatorial, ou seja, pode ocorrer por questões de moradia, renda, escolaridade, entre outros, toda e qualquer benesse tributária que envolvam os recursos do RGPS - Regime Geral da Previdência Social não podem ser feitas de forma apressada e pontual, sem ampla discussão com a sociedade. E, em nenhuma hipótese podem trazer risco para o processo de financiamento do sistema. Há que haver pronto e efetivo ressarcimento aos cofres previdenciários, que precisa ser analisado em conjunto com a capacidade fiscal do Estado de financiar o pleno funcionamento dos programas federais e dos diversos direitos a eles associados. Embora, um dia após a lei promulgada pelo Congresso Nacional, o Governo Federal emitiu a Medida Provisória nº 1.202/2023, na qual revoga a prorrogação da desoneração da folha de pagamento a partir de 1º de abril de 2024, ou seja, a desoneração só valerá para os primeiros três meses do ano e não até 31 de dezembro de 2027, mas, muita coisa pode mudar e precisa ser esclarecida.

Palavras-chave: Lei 14.784/2023; desoneração da folha de pagamentos; modelo dinâmico de equilíbrio geral; gerações sobrepostas; vulneráveis sociais.

Sumário: 1. Introdução. 2. Materiais e métodos. 3. Aspectos legais e tributários relacionados à desoneração da folha de pagamentos. 4. Evolução das medidas de desoneração da folha de pagamento. 5. Impacto do welfare-state no modelo de gerações sobrepostas. 6. Considerações Finais. 7. Referências Bibliográficas.

1. INTRODUÇÃO

A desoneração da folha de pagamento foi prorrogada pela Lei 14.784/2023, derrubando integralmente o veto presidencial, que apontava inconstitucionalidade ao estipular renúncia de receita sem indicar o impacto orçamentário e a devida fonte de compensação, o que contraria a Lei de Responsabilidade Fiscal e a Lei de Diretrizes Orçamentárias, que tem objetivo de reduzir a perda de receita do governo federal.

Um dia após a promulgação, o Congresso Nacional emitiu a MP - Medida Provisória 1.202/2023, na qual revoga a prorrogação da desoneração a partir de 1º/04/ 2024, e não até 31/12/2027.

O certo é que politicamente muita coisa ainda pode acontecer como o Congresso devolver a MP para o Governo Federal que, por sua vez, se isso acontecer, pode levar o caso para o STF - Supremo Tribunal Federal. Razão para dizer que qualquer necessidade de desonerar contribuintes específicos da Previdência precisa ser bem justificada, sobretudo em função das inúmeras controvérsias que rondam o tema, e da clara necessidade de se agregar à literatura estimativa precisas do impacto da desoneração, para que o debate possa avançar.

No entanto, a prorrogação da desoneração da folha salarial na prática reduz a contribuição patronal no pagamento da contribuição previdenciária, aquela que custeia o pagamento da Previdência Social - como aposentadoria, pensão, licença maternidade e outros serão iguais para todos os trabalhadores.

Isto significa que algumas empresas estarão contribuindo menos que as empresas concentradas na lista de atividades econômicas autorizadas a reduzir sua contribuição previdenciária patronal quando for vantajoso que esta seja calculada em função de seu faturamento, e não dos salários pagos.

Nesse ínterim, as empresas com a benesse provisória da desoneração na folha de pagamento pagam menos do que as outras empresas pela mesma cobertura previdenciária oferecida aos funcionários de todas as demais, porém em conformidade com os dados da Pesquisa Nacional por Amostra de Domicílios (PNAD) Contínua, do Instituto Brasileiro de Geografia e Estatística (IBGE), os setores beneficiados não são os maiores empregadores e, de 2012 a 2022, reduziram sua participação na população ocupada (de 20,1% para 18,9%), entre os ocupados com contribuição previdenciária (de 17,9% para 16,2%) e entre os empregados com carteira assinada do setor privado (de 22,4% para 19,7%).

Oscilação similar é notada na análise dos dados da última década disponíveis da Relação Anual de Informações Sociais (RAIS).

Diante desses dados, e tomando como norte a Constituição e sua articulação de políticas de Seguridade Social, que assegura fontes de financiamento para o seu desenvolvimento, que cria o orçamento da seguridade social e vincula fontes de impostos gerais, ditos, contribuição do governo e de contribuições sobre a folha de salários, as contribuição de empregadores e trabalhadores, e qualquer necessidade de desonerar contribuintes específicos da Previdência precisa ser bem justificada, pois o déficit atuarial criado acaba sendo coberto por mais tributos sobre outros trabalhadores e empresas.

O debate sobre como alcançar uma tributação mais eficiente e equitativa requer uma base comum de informações acuradas e verificáveis, que permita ir além do mero embate entre grupos de pressão.

Isso porque o modelo de equilíbrio previdenciário de gerações sobrepostas clássico do welfare-state, e as recentes medidas de desoneração da contribuição patronal para a previdência (20% sobre a folha de salário) corroem esse modelo clássico e acentuam tendência preocupante, pois a redução de tributos precisa ser compensada com um aumento da tributação em outro lugar, ou com um corte de despesas públicas, caso contrário, a receita perdida deve elevar o déficit público, que precisará ser coberto com aumento da dívida pública ou tenderá a pressionar a inflação.

Outro fator que precisa ser analisado é que a lei 14.784/2023 se enquadra no tempo de transição da reforma tributária, que busca simplificar a tributação sobre o consumo de bens e serviços e determina que em 2027, PIS e COFINS deixarão de existir e a CBS será totalmente implementada. A alíquota do IBS permanecerá com 0,1%.

O grande problema disso é que, para que alguns produtos e serviços tenham imposto menor, a alíquota padrão capaz de garantir a mesma carga tributária de hoje precisa ser maior, e a União não compensará qualquer perda de arrecadação previdenciária com recursos do Tesouro, o que vai servir de mote para o mercado financeiro impor novas rodadas de reformas para tornar o país “governável”?

Lembrem-se sempre, nenhuma desoneração é gratuita e sempre há algum custo a ser pago por alguém, e não é preciso bola de cristal para prever que a combinação clássica de uma redução da alíquota sobre a seguridade social com um aumento da alíquota do imposto do tipo Imposto sobre Valor Agregado (IVA), de forma que preserve as receitas do governo, será uma desvalorização fiscal.

Diante do que vivenciamos na última década, a desoneração da folha de pagamento não atingiu o objetivo de aumentar o número de empregos e essas renúncias fiscais são isenções que afetam a Seguridade Social, prejudicando os trabalhadores, que estão perdendo sua representatividade e oportunidade na sociedade, e o que constatamos é que esse subsídio concedido às empresas tem que ser compensado pelo Tesouro, passando a integrar as contas de resultado do RGPS, representou uma expressiva redução no valor da contribuição previdenciária; que é preocupante o critério adotado para a seleção das empresas beneficiadas pela desoneração, e alterações tributárias que envolvam os recursos do RGPS - Regime Geral da Previdência Social, não podem em nenhuma hipótese podem trazer risco para o processo de financiamento do sistema, e expor os segurados a vulnerabilidade social. Há que haver pronto e efetivo ressarcimento aos cofres previdenciários.

2. MATERIAIS E MÉTODOS

Trata-se de uma revisão narrativa como aporte metodológico, realizada através de um levantamento bibliográfico acerca da problemática proposta, com ênfase em publicações mais atuais, contextualizando e evidenciando ideias vigentes, abordando também a multiplicidade de enfoques, sem protocolo pré-definido para a busca. O levantamento dos dados foi feito em bibliotecas virtuais, entre elas os AEPS - Anuários Estatísticos da Previdência Social; os indicadores e os micro dados da PNAD - Pesquisa Nacional por Amostra de Domicílios Contínua do IBGE – Instituto Brasileiro de Geografia e Estatística; os agregados macroeconômicos do IPEA - Instituto de Pesquisa Econômica Aplicada, os acessos ocorreram após 27/12/2023, data da publicação da Lei. Como não há exigência de critérios para a busca e a análise da literatura, possibilitou uma pesquisa mais abrangente, sem que haja necessidade de se esgotar todas as fontes de informações pertinentes ao tema pretendido, permitindo subjetividade autoral em relação não apenas à seleção, mas também à quantidade, à interpretação e ao uso das informações obtidas.

3. ASPECTOS LEGAIS E TRIBUTÁRIOS RELACIONADOS À DESONERAÇÃO DA FOLHA DE PAGAMENTOS

A locução desoneração da folha de pagamento que dizer o desaparecimento da contribuição sob alíquota de 20% designada por parte patronal desde 24 de janeiro de 1923, e sua substituição por outro fato gerador e medida, a receita bruta e por seu turno com menor taxa. A presunção legal é que os dois valores tenham equivalência e com isso as empresas reduziriam a informalidade.

É preciso destacar que a desoneração da folha de pagamentos não é um instrumento de política tributária recente, já que alguns países realizaram cortes de tributos advindos da seguridade social e compensaram essa queda sobre outros impostos. Como exemplo dessa política foi implementada podemos mencionar alguns cases:

Dinamarca, que progressivamente eliminou as contribuições para o desemprego e o seguro-invalidez sobre os salários pagos pelo empregador em 1987, e substituiu por um IVA.

Alemanha, que aumentou a taxa normal do IVA de 16% para 19% em 2007, compensada com a redução da contribuição previdenciária dos empregadores em 1,8%.

Hungria promoveu, em 2009, uma simultânea redução de 5 pontos percentuais (p.p.) da contribuição previdenciária do empregador e aumentou em 5 p.p. o IVA.

No entanto não podemos esquecer que a forma clássica combina uma redução da alíquota sobre a seguridade social com um aumento da alíquota imposto, do tipo Imposto sobre Valor Agregado (IVA), de forma que preserve as receitas do governo, e é conhecida como desvalorização fiscal.

A lógica por trás dessa medida é relativamente simples: uma redução nas alíquotas das contribuições sociais sobre os salários reduz o custo unitário do fator trabalho, ao menos no curto prazo. Essa queda de custos do trabalho é transmitida aos preços dos produtos, o que reduz o preço do produtor para bens destinados ao mercado interno e para a exportação. O aumento da tributação sobre consumo (aumento do IVA) somente alcança os bens consumidos domesticamente, incluindo as importações, porém não alcança as exportações.

Em consequência, o preço ao consumidor de produtos importados aumenta, enquanto o de produtos exportados diminui, ao mesmo tempo em que o preço ao consumidor dos produtos produzidos e consumidos domesticamente ficam estabilizados, pois há um contrabalanço na redução das contribuições sociais e do aumento do IVA.

Assim, esse movimento resulta em uma redução da carga tributária sobre os produtos exportados, com repercussão nos preços, aumentando sua competitividade no mercado global, simulando os efeitos de uma desvalorização cambial.

De acordo com estudo da OCDE 2013, para que a desvalorização fiscal produza efeitos positivos relevantes e duradouros sobre a competitividade e o emprego, duas condições devem estar presentes:

Rigidez do câmbio, como nos países da zona do euro que adotam uma moeda comum. Com taxa de câmbio flexível, o aumento da demanda por exportações e redução da demanda de importados poderia apreciar o câmbio, o que anularia o impacto da medida sobre a competitividade.

Rigidez salarial (altos salários mínimos) e desemprego alto, para que ocorra um aumento na demanda por trabalho sem um correspondente efeito inflacionário sobre os salários. Com o aumento do IVA, os salários reais caem e isso faz com que trabalhadores reclamem por aumentos salariais. Sem salários nominais rígidos, o reajustamento salarial acabaria por eliminar o impacto no emprego.

Não podemos ignorar que no Brasil, a conjuntura econômica era muito distinta daquela dos países europeus, de modo que não se podia esperar que fossem alcançados os mesmos efeitos por eles obtidos, tanto que os pressupostos apontados pela OCDE para a efetividade da desvalorização fiscal não estavam presentes no Brasil: (a) não havia alto desemprego, (b) os salários eram crescentes e (c) a taxa de câmbio, flutuante.

A desvalorização fiscal implementada na Europa foi neutra do ponto de vista das contas públicas, visto que a perda de arrecadação com a redução da contribuição social e com a desoneração das exportações (incidência do IVA no destino) foi compensada por um aumento do IVA de magnitude suficiente a garantir a neutralidade tributária.

Isso não ocorreu no Brasil, pois a nova contribuição - Contribuição Previdenciária sobre a Receita Bruta (CPRB) - foi estabelecida em nível bem inferior ao necessário para compensar a renúncia tributária decorrente da Desoneração da Folha de salários.

Nesse aspecto há divergências e até mesmo confusões legislativas em relação aos conceitos de “faturamento” e de “receita bruta”.

Fato este, que se extraí do julgamento do Recurso Extraordinário nº 150.755-1/PE, o Supremo Tribunal Federal – STF, já havia considerado, para fins fiscais, os conceitos de “faturamento” e de “receita bruta” como equivalente. Posteriormente, a Lei nº 10.833/2003, com fundamento na EC nº 20/1998, definiu em seu art. 1º, faturamento como sendo “o total das receitas auferidas pela pessoa jurídica, independentemente de sua denominação ou classificação contábil”. Além disso, a alínea “b” do inciso I, do art. 195. da CF, incluído pela EC nº 20/1998, dispõe que as contribuições sociais do empregador, da empresa e da entidade a ela equiparada, terão como fato gerador a receita ou o faturamento.

Didaticamente a folha de pagamento registra o total dos salários de contribuição dos empregados. Segundo o artigo 28 da Lei 8.212/1991, salário de contribuição é uma expressão pecuniária matemático-financeira, base de aferição da cotização do obreiro (e do seu contratante), em sentindo estrito refere-se notadamente aos segurados sujeitos a desconto. Sendo o salário de contribuição a base de cálculo para apuração do quantum da obrigação previdenciária, espelha a medida do fato gerador da contribuição, ou seja o instituto jurídico do custeio, elemento integrante do domínio fiscal.

Já a receita bruta compreende a receita decorrente da venda de bens nas operações de conta própria e da prestação de serviços em geral, e o resultado auferido nas operações de conta alheia, devendo ser considerada sem o ajuste de que trata o inciso VIII do art. 183. da Lei nº 6.404/1976 (Lei de sociedade por ações). Ela não inclui: vendas canceladas, porque a empresa perde esse capital; descontos incondicionais, aqueles que não dependem do evento posterior à emissão da nota fiscal; o IPI - Imposto sobre os Produtos Industrializados; o ICMS - Imposto sobre Circulação de Mercadorias e Serviços; e as Receita das exportações.

Além disso, no modelo brasileiro, a tributação sobre os salários foi transferida para uma tributação sobre as receitas de vendas, com incidência cumulativa, e não para um imposto sobre o valor agregado, como adotado na Europa. Assim, as empresas nacionais passaram a ser oneradas com um imposto "em cascata", o que não garante a desoneração completa das exportações, pois incide tributação cumulativa ao longo da cadeia exportadora.

No Regime Cumulativo, um determinado tributo incide em todas as etapas intermediárias do processo produtivo e/ou de comercialização de um bem específico, inclusive sobre o próprio tributo pago anteriormente, desde a origem até o consumidor final. Não há, portanto, compensação dos valores desse tributo que foram pagos anteriormente dentro da mesma cadeia de produção e/ou de comercialização.

No Regime Não Cumulativo, o valor pago por um tributo em uma etapa do processo produtivo e/ou de comercialização de um bem pode ser abatido do montante devido na etapa seguinte.

O Regime Não Cumulativo de incidência das contribuições foi instituído pela Lei nº 10.637/2002 para o Programa de Integração Social (PIS) e o Programa de Formação do Patrimônio do Servidor Público (PASEP), e pela Lei nº 10.833/2003 para a Contribuição para o Financiamento da seguridade Social – COFINS.

Como regra geral, as empresas tributadas pelo Lucro Presumido apuram o valor do PIS e da COFINS pelo Regime de Cumulatividade e as tributadas pelo Lucro Real pelo Regime da Não Cumulatividade.

As alíquotas para as empresas tributadas pelo Regime Cumulativo são: 0,65% para o PIS e 3% para a COFINS. Enquanto para o Regime Não Cumulativo são: 1,65% para o PIS e 7,6% para a COFINS.

Mas, é preciso realizar uma digressão histórica legislativa para compreender o impacto da evolução legislativa no welfare-state, e no modelo de gerações sobrepostas conduzindo todos segurados a vulnerabilidade social.

4. EVOLUÇÃO DAS MEDIDAS DE DESONERAÇÃO DA FOLHA DE PAGAMENTO

O artigo 195 da Constituição da República Federativa do Brasil de 1988, preceitua que a seguridade social será financiada, entre outras fontes, pelas contribuições sociais do empregador, da empresa e da entidade a ela equiparada.

Essas contribuições incidem sobre a folha de salários e demais rendimentos do trabalho, sobre a receita, o faturamento ou o lucro.

Alicerçada nessa previsão constitucional, a Lei nº 8.212, de 24 de julho de 1991, disciplinou, em seu art. 22, a contribuição previdenciária a cargo da empresa, nos seguintes termos: (a) 20% sobre o total das remunerações pagas, devidas ou creditadas a qualquer título, aos segurados empregados e trabalhadores avulsos que lhe prestem serviços; (b) 1%, 2% ou 3% sobre o total das remunerações pagas ou creditadas aos segurados empregados e trabalhadores avulsos, destinado ao financiamento da concessão de aposentadoria especial decorrente dos riscos ambientais do trabalho - RAT. A aplicação da alíquota se dá conforme a gravidade do risco; (c) 20% sobre o total das remunerações pagas ou creditadas a qualquer título, aos contribuintes individuais que lhe prestem serviços; e (d) 15% sobre o valor bruto da nota fiscal ou fatura de prestação de serviços, relativamente a serviços prestados por cooperados por intermédio de cooperativas de trabalho.

Cabe ressaltar que a substituição da cota patronal é relativa somente às parcelas dos itens (a) e (c) supracitados.

No contexto da crise financeira internacional de 2008 e do Plano Brasil Maior, foi editada a MP nº 540, de 02 de agosto de 2011 que, dentre diversos mecanismos que visavam a promoção da competitividade da indústria doméstica, da geração de emprego e renda, instituiu a "Desoneração da Folha de Pagamentos".

Essa medida foi operacionalizada por meio da criação da Contribuição Patronal sobre a Receita Bruta – CPRB, que consiste na aplicação de uma alíquota sobre o valor da receita bruta, em substituição à regra geral da Lei nº 8.212, de 24 de julho de 1991 (contribuição sobre os salários).

As empresas beneficiadas com a Desoneração da Folha continuaram com a obrigatoriedade de recolher o percentual de 1, 2 ou 3% correspondente ao RAT e ao percentual de 15% sobre o valor da fatura no caso de prestação de serviços por cooperado.

O benefício fiscal tinha caráter temporário e vigeria até 31 de dezembro de 2012. Porém, a MP nº 540/11 foi convertida na Lei nº 12.546, de 14 de dezembro de 2011, bem como foi sendo ampliada gradativamente mediante a edição de diversas medidas provisórias que incluíram outros setores e/ou produtos, e como tudo no Brasil que é temporário está se eternizando sem os devidos estudos desse impacto.

Afinal, a política da Desoneração da Folha foi criada para atenuar a carga tributária dos grupos de contribuintes especificados na lei, conforme critérios como atividade exercida ou tipo de produto e aumentar, inicialmente, a competitividade de alguns setores industriais, mais expostos à concorrência externa e ao setor de tecnologia da informação.

Atualmente, consiste na aplicação de uma alíquota ad valorem sobre a receita bruta, a depender da atividade, do setor econômico, conforme a Classificação Nacional de Atividades Econômicas – CNAE ou do produto fabricado, conforme a Nomenclatura Comum do MERCOSUL - NCM. Tem caráter obrigatório, e abrange “os setores que mais empregam”. Contudo, segundo a Pesquisa Nacional por Amostra de Domicílios (PNAD) Contínua, outros setores empregam mais, e os desonerados cortaram postos formais nos últimos dez anos, na contramão dos demais.

Isso porque o termo ‘empregam’ pode ser interpretado de mais de uma forma, e a PNAD Contínua utiliza-se não apenas os empregados com carteira do setor privado, mas também os demais ocupados. Entretanto, apresentam-se resultados tanto do total de ocupados como do subgrupo de ocupados que contribuem para a Previdência Social, seja como empregado, conta própria ou empregador, falseando a realidade.

Vejamos, na média dos quatro trimestres de 2022, a população ocupada no Brasil foi de 98,0 milhões de pessoas, 8,4 milhões a mais do que os 89,6 milhões observados dez anos antes. Essa variação de 9,4% da população ocupada entre 2012 e 2022 resultou de sucessivos movimentos em sentidos opostos e não foi suficiente para acompanhar o crescimento de 12,2% da população em idade de trabalhar, tendo havido um recuo de 58,0% para 56,6% no nível de ocupação no país. Todas as estimativas foram obtidas das amostras trimestrais da PNAD Contínua, que acumularam 2.252.464 observações em 2012 e 1.923.188 em 2022.

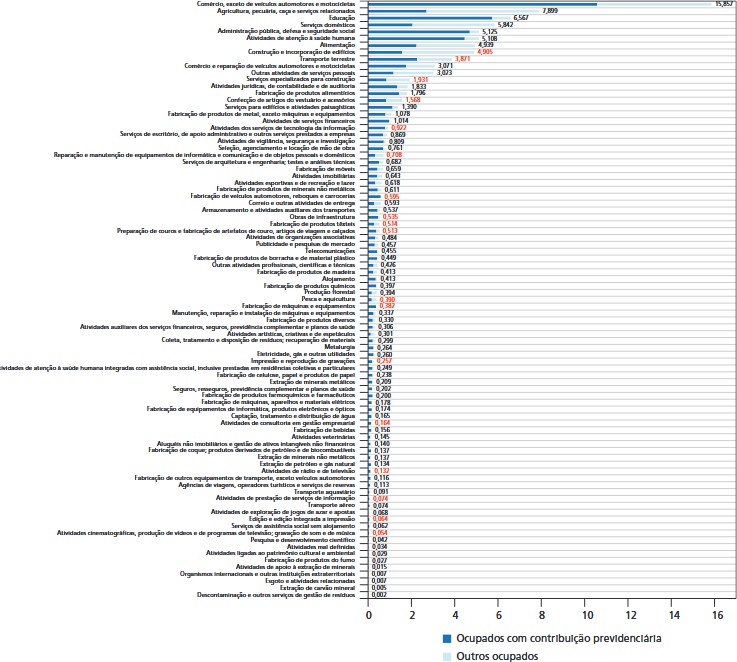

Gráfico 1: Total de ocupados em 87 setores (2022), em 1 milhão de pessoas

Fonte: PNAD Contínua IBGE. Disponível em: https://www.ibge.gov.br/estatisticas/sociais/trabalho/17270-pnad-continua.html?=&t=microdados. Acesso em: 10 abr. 2023.

Obs.: Valores em vermelho referem-se a setores com desoneração da folha salarial.

Distribui o total de 98,0 milhões de ocupados de 2022 entre os 87 setores a dois dígitos da CNAE Domiciliar, ordenados do maior para o menor. Os sete maiores setores definidos dessa forma concentram a maioria (52,4%) do total de ocupados no país. São eles: comércio, exceto de veículos automotores e motocicletas (15,9 milhões); agricultura, pecuária, caça e serviços relacionados (7,9 milhões); educação (6,6 milhões); serviços domésticos (5,8 milhões); administração pública, defesa e seguridade social (5,1 milhões); atividades de atenção à saúde humana (5,1 milhões); e alimentação (4,9 milhões).

É possível notar, ainda no gráfico 01, como as proporções de trabalhadores que contribuem para a Previdência Social variam entre os setores. Assim, uma lista um pouco diferente de sete setores concentra a maioria dos contribuintes (52,3%): comércio, exceto de veículos automotores e motocicletas (10,6 milhões); educação (5,7 milhões); administração pública, defesa e seguridade social (4,7 milhões); atividades de atenção à saúde humana (4,5 milhões); agricultura, pecuária, caça e serviços relacionados (2,7 milhões); transporte terrestre (2,3 milhões); e alimentação (2,2 milhões).

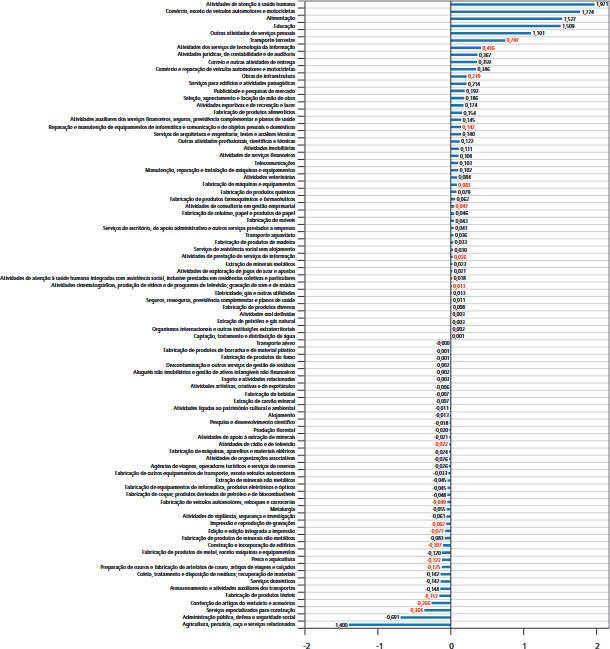

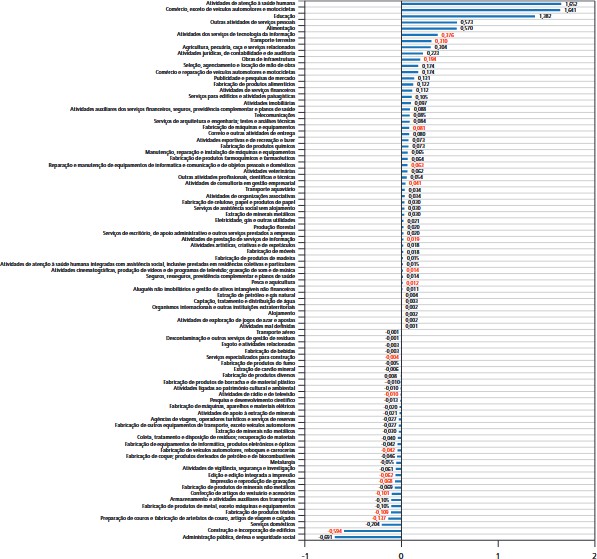

Gráfico 2: Variação do total de ocupados em 87 setores (2012-2022), em 1 milhão de pessoas

Fonte: PNAD Contínua IBGE. Disponível em: https://www.ibge.gov.br/estatisticas/sociais/trabalho/17270-pnad-continua.html?=&t=microdados. Acesso em: 10 abr. 2023.

Obs.: Valores em vermelho referem-se a setores com desoneração da folha salarial.

Este Gráfico nos permite comparar visualmente as proporções de outro ranking, o dos setores com maior criação líquida de ocupações entre 2012 e 2022.

Entre os 87 setores analisados, 47 abriram mais vagas do que fecharam, respondendo juntos por 13,0 milhões de postos de trabalho adicionais. A maior parte desse acréscimo foi feita por quatro setores (52,3%): atividades de atenção à saúde humana (+2,0 milhões); comércio, exceto de veículos automotores e motocicletas (+1,8 milhão); alimentação (+1,5 milhão); e educação (+1,5 milhão).

Em compensação, outros quarenta setores reduziram seus postos de trabalho nos últimos dez anos, totalizando um fechamento líquido de 4,6 milhões de oportunidades. Três setores responderam pela maior parte da destruição de postos (54,0%): agricultura, pecuária, caça e serviços relacionados (-1,4 milhão); administração pública, defesa e seguridade social (-691 mil); e serviços especializados para construção (-364 mil).

Gráfico 3: Variação dos ocupados contribuintes da Previdência em 87 setores (2012-2022), em 1 milhão de pessoas

Fonte: PNAD Contínua IBGE. Disponível em: https://www.ibge.gov.br/estatisticas/sociais/trabalho/17270-pnad-continua.html?=&t=microdados. Acesso em: 10 abr. 2023.

Obs.: Valores em vermelho referem-se a setores com desoneração da folha salarial.

Reproduz a lógica do gráfico 2, mas se referindo somente aos ocupados com contribuição à Previdência Social.

A PNAD Contínua indica uma expansão de 6,7 milhões nesse grupo entre 2012 e 2022. Contribuíram positivamente para esse saldo 53 setores, que totalizaram um acréscimo líquido de 9,4 milhões de contribuintes, enquanto outros 34 setores reduziram seus números de contribuintes em 2,7 milhões.

Do lado da contribuição positiva, mais da metade adveio de quatro setores (55,7%): atividades de atenção à saúde humana (+1,7 milhão); comércio, exceto de veículos automotores e motocicletas (+1,6 milhão); educação (+1,4 milhão); e outras atividades de serviços pessoais (+573 mil).

Do lado negativo, três setores responderam pela maior parte das reduções de ocupados contribuintes (54,5%): administração pública, defesa e seguridade social (-691 mil); construção e incorporação de edifícios (-594 mil); e serviços domésticos (-204 mil).

Diante da análise desses gráficos, é possível notar que a política de desoneração de contribuições previdenciárias da folha de pagamentos de setores selecionados, criada em 2011, foi estendida pela última vez em 2023, com prazo pela Lei até dezembro de 2027 e pela MP até abril de 2024. Ditos setores desonerados e que se apresentam como “os setores que mais empregam”, em conformidade com o PNAD Contínua, não se destacam.

Nenhum deles figura entre os sete que, como vimos, ocupam mais da metade dos trabalhadores no Brasil. Entre os setores que concentram a maioria dos contribuintes da Previdência Social, apenas o sexto (transporte terrestre) tem folha desonerada. Entre os ocupados nos setores desonerados - consideradas dezoito divisões (códigos 03, 13, 14, 15, 18, 28, 29, 41, 42, 43, 49, 58, 59, 60, 62, 63, 70 e 95) e, no nível mais detalhado da CNAE Domiciliar, mais três classes (códigos 01204, 01205 e 10010), - só 54,9% contribuem para a Previdência, contra 63,7% na média dos trabalhadores brasileiros.

De 2012 a 2022, o conjunto de todos os setores com folha desonerada reduziu suas participações nos totais de ocupados (de 20,1% para 18,9%), ocupados contribuintes da Previdência (de 17,9% para 16,2%) e empregados com carteira do setor privado (de 22,4% para 19,7%).

Enquanto os outros setores ampliaram seus contribuintes em 14,5% (+6,7 milhões), os desonerados diminuíram em 0,2% (-18 mil), e as empresas privadas de outros setores expandiram em 6,3% seus empregos com carteira (+1,7 milhão), as desoneradas encolheram os seus em 13,0% (-960 mil).

Esta é a razão para dizer que qualquer necessidade de desonerar contribuintes específicos da Previdência precisa ser bem justificada, pois o déficit atuarial criado acaba sendo coberto por mais tributos sobre outros trabalhadores e empresas, levando todos os segurados a vulnerabilidade social.