Resumo: A ocupação é uma das formas de utilização dos bens imóveis da União, prevista na lei. O enfoque desse estudo gira em torno da natureza jurídica da taxa de ocupação, prestação cobrada em decorrência da ocupação dos terrenos de marinha. Poucos se dedicaram a estudar essa espécie de bem da União, tema tratado quase sempre apenas como exemplo de bens dominicais. O mesmo ocorre com relação à taxa de ocupação, sequer citada nos livros de Direito Tributário ou de Direito Administrativo. Sua natureza jurídica é peculiar, pois, apesar de sua nomenclatura, possui caráter diverso da taxa, como espécie de tributo, conforme será verificado neste trabalho.

Palavras-chave: Terrenos de marinha. Taxa de ocupação. Tributo. Preço Público.

1. INTRODUÇÃO

A Taxa de Ocupação é cobrada em decorrência da ocupação de terrenos de marinha, uma das espécies de bens da União. Sua natureza jurídica gera infindáveis discussões, pois apesar de sua nomenclatura ser clara, não há qualquer semelhança entre essa prestação e a taxa como uma das espécies de tributo.

Há defensores de que a taxa de ocupação seria preço público e os que a entendem como tributo. Dentre os que entendem que a taxa de ocupação é tributo, há os que defendem que se trata de taxa e os que entendem se tratar de imposto, dentre os quais destaca-se Natália Ribeiro do Valle, autora de obra dedicada ao tema .

A jurisprudência tem se posicionado entendendo que a taxa de ocupação é preço público. O Tribunal Regional Federal da Quarta Região seguiu esse posicionamento no julgamento da AC 9504435076/RS, cujo Relator foi o Desembargador Federal Jardim de Camargo, a seguir transcrito:

TRIBUTÁRIO. TAXA DE OCUPAÇÃO. TERRENO DE MARINHA. NATUREZA. DEMARCAÇÃO. REGISTRO IMOBILIÁRIO.

1. A taxa de ocupação prevista nos ART-127 a ART-133 do DEL-9760/46, é remuneração pelo uso da coisa, no caso, terreno de marinha, sendo fruto do poder negocial da União Federal com o particular.

2. Descaracterizada a sua natureza tributária, não se aplicam à tese de ocupação, os princípios de direito tributário.

3. O Apelante não comprovou que o imóvel por ele ocupado estava fora da linha de preamar médio, fixada na demarcação efetuada pela União.

4. Não é oponível à União Federal, registro imobiliário de propriedade localizada na faixa de marinha, como também, não necessita obter, primeiramente, a anulação desse registro para, em seguida, cobrar a taxa de ocupação.

(Tribunal Regional Federal da Quarta Região, AC 9504435076/RS, Segunda Turma, Relator: Jardim de Camargo, DJ 28.01.1998, pág. 354, unânime).

Baseando-se no art. 4° do Código Tributário Nacional , segundo o qual a natureza jurídica de um tributo é definida pelo fato gerador da respectiva obrigação, analisaremos cada espécie de tributo, bem como o preço público, tentando encontrar a verdadeira natureza jurídica da taxa de ocupação, cobrada pela União sobre os terrenos de marinha.

2. NOÇÕES INICIAIS SOBRE TERRENOS DE MARINHA E TAXA DE OCUPAÇÃO

Antes de iniciarmos a discussão acerca da natureza jurídica da taxa de ocupação cobrada pela União sobre os terrenos de marinha, necessário se faz trazer à baila o conceito dessa espécie de bem da União.

Rosita de Souza Santos (1985), na apresentação de seu livro Terras de Marinha, assevera que seria inútil procurarmos em língua estrangeira uma expressão que traduzisse de forma exata aquilo que a nossa práxis administrativa conduziu até às nossas leis com o título de terra de marinha.

A Constituição Federal de 1988 ao tratar da União, enumera dentre seus bens os terrenos de marinha e seus acrescidos (art. 20, VII, CF/88). A definição de terrenos de marinha se encontra, todavia, no Decreto-lei n° 9.760 de 5 de setembro de 1946.

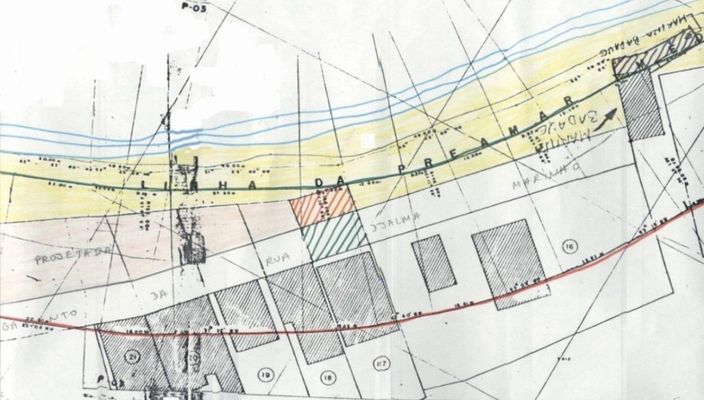

O art. 2° do referido Decreto-lei conceitua os terrenos de marinha, in verbis:

Art. 2º São terrenos de marinha, em uma profundidade de 33 (trinta e três) metros, medidos horizontalmente, para a parte da terra, da posição da linha do preamar-médio de 1831:

a) os situados no continente, na costa marítima e nas margens dos rios e lagoas, até onde se faça sentir a influência das marés;

b) os que contornam as ilhas situadas em zona onde se faça sentir a influência das marés.

Parágrafo único. Para os efeitos dêste artigo a influência das marés é caracterizada pela oscilação periódica de 5 (cinco) centímetros pelo menos, do nível das águas, que ocorra em qualquer época do ano.

Essa definição, contudo, tem origem bem mais antiga do que a citada norma, pouco diferindo do primeiro conceito legal para esses bens da União, editada em 1832, por meio da Instrução n° 348, que definia em seu art. 4°:

“hão de considerar-se terrenos de marinha todos os que, banhados pelas águas do mar ou dos rios navegáveis, vão até a distância de 15 braças craveiras (33 metros) para parte da terra, contadas estas desde os pontos a que chega o preamar médio.”

Outro conceito importante para que se entenda o que são os terrenos de marinha, é o conceito de preamar. Para tanto, utilizaremos o conceito de Sérgio Cherques em sua obra Dicionário do Mar, citado por Natália Ribeiro do Valle (2007, p. 107), que define como preamar “a máxima altura alcançada por uma maré de enchente e por isso também chamada de maré cheia” e como preamar médio “o nível médio dos preamares, calculado depois de uma longa série de observações”.

É o Decreto-lei 9.760/46 que fixa a competência da Secretaria do Patrimônio da União para demarcação da linha de preamar médio de 1831, estabelecendo os bens da União. Esse Decreto-lei também determina que os bens imóveis da União poderão ser alugados, aforados ou cedidos, recaindo sobre eles foros, taxas, laudêmios, cotas e aluguéis calculados sob o valor venal ou locativo do estabelecido por ela (União).

Além das formas de utilização supramencionadas, o Capítulo VI, do Título II que trata Da Utilização dos Bens Imóveis da União, acrescenta mais uma forma de utilização, a ocupação, objeto deste estudo. O art. 127. assim determina, “os atuais ocupantes de terrenos da União, sem título outorgado por esta, ficam obrigados ao pagamento anual da taxa de ocupação”. (grifamos)

A ocupação é mais especificamente regulamentada pela Lei n 9.636 de 15 de maio de 1998 e taxa de ocupação vem definida no Decreto-lei 2.398 de 21 de dezembro de 1987, in verbis:

Art. 1° A taxa de ocupação de terrenos da União, calculada sobre o valor do domínio pleno do terreno, anualmente atualizado pelo Serviço do Patrimônio da União (SPU), será, a partir do exercício de 1988, de:

I - 2% (dois por cento) para as ocupações já inscritas e para aquelas cuja inscrição seja requerida, ao SPU, até 31 de março de 1988; e

II - 5% (cinco por cento) para as ocupações cuja inscrição seja requerida ou promovida ex officio, a partir de 1° de abril de 1988.

É sobre a natureza jurídica dessa “taxa” que mergulharemos a partir de então.

3. NATUREZA JURÍDICA

3.1. TRIBUTO?

A Constituição Federal determina as espécies de tributo que podem ser cobradas pela União, Estados, Municípios e Distrito Federal, que são os impostos, as taxas, as contribuições de melhoria, os empréstimos compulsórios e as contribuições especiais, mas não conceitua o tributo.

O Código Tributário Nacional, então, é que define, em seu art. 3°, os tributos como sendo “toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada”.

São cinco os elementos essenciais do tributo: prestação compulsória, em moeda, instituída por lei, que não constitua sanção de ato ilícito e que seja cobrada mediante atividade administrativa plenamente vinculada. Para que a taxa de ocupação seja considerada um tributo faz-se necessário que possua esses elementos, conforme será verificado a seguir.

Primeiro vamos detalhar esses elementos. Com relação à compulsoriedade da prestação, tem-se que o tributo é uma prestação não voluntária. Uma vez observado o fato gerador do tributo previsto em lei, ele deve obrigatoriamente ser pago. Surge assim para o Estado o direito de cobrar e para o contribuinte o dever de pagar.

O pagamento deve ser feito em dinheiro, moeda corrente no país, não podendo ser pago através de bens ou serviços, salvo hipóteses de dação em pagamento de bem imóvel, uma das causas extintiva de crédito tributário, prevista no inciso XI do art. 156, do CTN , inserido pela Lei Complementar n° 104 de 2001.

Em terceiro lugar, o tributo tem que ser instituído por lei. É, portanto, uma obrigação ex lege, decorrente do princípio da legalidade, segundo o qual “ninguém será obrigado a fazer ou deixar de fazer alguma coisa senão em virtude de lei”.

Ao citar a atividade administrativa plenamente vinculada o legislador quis afastar qualquer discricionariedade da autoridade administrativa na cobrança do tributo. A atividade de determinação e cobrança dos tributos deve sempre está vinculada à norma, sem nunca se prender ao caso concreto, afastando seu subjetivismo.

Por fim, não pode o tributo ser uma sanção. Ou seja, a lei não pode incluir na hipótese de incidência tributária o elemento da ilicitude, se o fizer estará impondo uma penalidade e não um tributo.

A taxa de ocupação é uma prestação pecuniária, compulsória, instituída por lei, que não constitui sanção a um ato ilícito e que é cobrada mediante atividade administrativa plenamente vinculada.

É prestação pecuniária, pois, como citado acima, é de 2% ou 5%, dependendo da data da ocupação, calculada sobre o valor do domínio pleno do terreno. É obrigatória para todos os ocupantes de terrenos de marinha e instituída pelo Decreto-lei 2.398/87.

Não é sanção a um ato ilícito, pois é permitido pela lei ocupar os terrenos marinha e, por fim, é cobrada por atividade administrativa plenamente vinculada, exercida através da Secretaria do Patrimônio da União.

Poderia, pois, tratar-se de tributo. Mas, para que assim seja considerada, deve se enquadrar em alguma das espécies de tributárias. Qual delas seria?

Para que se possa definir a natureza jurídica de um tributo deve-se observar o seu fato gerador, de acordo com o que determina o art. 4° do CTN, citado a seguir:

Art. 4º A natureza jurídica específica do tributo é determinada pelo fato gerador da respectiva obrigação, sendo irrelevantes para qualificá-la:

I - a denominação e demais características formais adotadas ela lei;

II - a destinação legal do produto da sua arrecadação. (grifamos)

O art. 114 do Código Tributário define como fato gerador a situação definida em lei como necessária e suficiente à sua ocorrência. Nas palavras do Professor Eduardo de Moraes Sabbag, é a materialização da hipótese de incidência.

Portanto, para encontrarmos a verdadeira natureza jurídica da taxa de ocupação, devemos ter em mente que o seu fato gerador seria a ocupação de terreno de marina, conforme art. 127. do Decreto-lei 9.760/46 supracitado, uma vez que trata-se da situação fática apta a gerar a cobrança da taxa de ocupação.

Na categoria de tributo, o CTN inclui apenas os impostos, as taxas e as contribuições de melhoria, conceituando somente essas espécies. Da mesma forma o faz o art. 145. da Constituição Federal . Todavia os artigos seguintes (art. 148. e art. 149, CF) prevêem os empréstimos compulsórios e as contribuições sociais, de intervenção no domínio econômico e de interesse das categorias profissionais ou econômicas, respectivamente, como tributos.

O mestre tributarista Aliomar Baleeiro (2004, p. 70), analisando a Constituição de 1969 acerca do caráter tributário das contribuições especiais, já ensinava que se tratava de tributo.

“Doutrinariamente, pode sustentar-se, e no Brasil tem sido sustentado, que as chamadas ‘contribuições especiais’ e ‘contribuições parafiscais’ não assumem caráter específico: ora são impostos, ora taxas, não sendo impossível a consociação destas com aqueles. Distinguir-se-ão apenas pela delegação do poder fiscal a entidades criadas pelo Poder tributante, assim como a destinação das respectivas receitas à manutenção de tais entidades públicas ou semipúblicas”.

Atualizando a obra do mestre, Misabel Abreu Machado Derzi (2004, p. 73) conclui que “com a promulgação da Carta de 1988, não resta a menor dúvida: as chamadas contribuições especiais, entre as quais se incluem as de custeio da Seguridade Social, são, assim, tributos”.

As contribuições são tributos destinados ao financiamento de gastos específicos. Pela definição do art. 149, caput, da Constituição Federal , as contribuições dividem-se em contribuições de intervenção no domínio econômico e as contribuições de interesse de categorias profissionais ou econômicas. O art. 195. prevê ainda as contribuições de seguridade social, como forma de financiamento da previdência social.

Como o próprio nome diz, as contribuições de intervenção no domínio econômico têm clara finalidade interventiva, ou seja, têm função tipicamente extrafiscal e seus recursos devem ser destinados especificamente ao financiamento da atividade interventiva.

Um exemplo prático é a Cide – Combustível, instituída pela Lei n° 10.336/2001, concebida para o financiamento de projetos ambientais, programa de infra-estrutura de transporte e pagamento de subsídio a preços ou transporte de combustíveis.

As contribuições de interesse de categorias profissionais ou econômicas, ou contribuições profissionais, são instituídas em favor de categorias profissionais ou econômicas, vinculado-se a essas entidades representativas. Os exemplos são a contribuição-anuidade, devidas aos Conselhos Regionais de Fiscalização, e a contribuição sindical.

A última espécie de contribuição, as contribuições de seguridade social, também vinculadas à sua finalidade, integram a receita da entidade paraestatal responsável pelas ações relativas à seguridade social.

Como visto, a taxa de ocupação afasta-se dessa espécie de tributo. Sua principal diferença é a ausência de vinculação, característica essencial das contribuições.

Os empréstimos compulsórios, previstos expressamente na Lei Maior, apesar da divergência doutrinária, são considerados, majoritariamente, como tributo. Só podem ser instituídos por lei complementar e os recursos deles provenientes são vinculados às despesas que os originaram, para atender a despesas extraordinárias, decorrentes de calamidade pública, de guerra externa ou sua iminência e no caso de investimento público de caráter urgente e de relevante interesse social (pressupostos autorizativos). Nesse último caso, a Constituição exigiu o respeito ao princípio da anterioridade.

Pontes de Miranda, apud Eduardo de Moraes Sabbag (2008, p. 110), chamava-o de “tributo com cláusula de restituição”, isso porque seu aspecto estrutural mais relevante é a restituibilidade. Como empréstimo, o contribuinte tem o direito à restituição. Assim, para a instituição, além da lei complementar, basta a finalidade e o compromisso de restituir.

A partir da conceituação dessa espécie tributária fica claro que nada tem a ver com a taxa de ocupação. Não há restituição na taxa de ocupação, nem estão presentes nenhum dos pressupostos autorizativos do empréstimo compulsório em seu fato gerador.

As contribuições de melhoria, conceituadas no art. 81. do CTN, visam à recuperação do enriquecimento ganho por um proprietário em virtude de obra pública concreta no local da situação do prédio. Seu fato gerador é, pois, a valorização de imóvel decorrente de obra pública, dependendo, assim, de atividade estatal específica. Não se confunde, porém, com a taxa que decorre de serviço público ou do exercício regular do poder de polícia, conforme se analisará a seguir. A contribuição de melhoria decorre exclusivamente de obra pública.

No comparativo com a taxa de ocupação, em nada se aproximam. Na taxa de ocupação o fato gerador é a ocupação de terreno de marinha, já o da contribuição de melhoria é a valorização do imóvel decorrente de obra pública.

No tocante às taxas, conceituada pelo CTN em seu art. 77. , seu fato gerador tanto pode ser o exercício regular do poder de polícia como a utilização, efetiva ou potencial, de serviço público específico e divisível, prestado ao contribuinte.

A taxa de polícia é exigida em virtude de atos de polícia realizados pela Administração Pública. O art. 78. do CTN conceitua o poder de polícia, definição utilizada não só pelo Direito Tributário, como pelo próprio Direito Administrativo, visto que não existe outra definição legal sobre essa espécie de prestação estatal.

Art. 78. Considera-se poder de polícia atividade da administração pública que, limitando ou disciplinando direito, interesse ou liberdade, regula a prática de ato ou abstenção de fato, em razão de interesse público concernente à segurança, à higiene, à ordem, aos costumes, à disciplina da produção e do mercado, ao exercício de atividades econômicas dependentes de concessão ou autorização do Poder Público, à tranqüilidade pública ou ao respeito à propriedade e aos direitos individuais ou coletivos.

Essa espécie de taxa é decorrente, pois, de uma fiscalização do poder público, que limita ou disciplina direitos dos particulares. Apesar da Secretaria do Patrimônio da União (SPU) possuir o poder de polícia, fiscalizado o uso das terras da União, conforme sua competência, a taxa de ocupação não decorre dessa atividade.

A taxa é uma espécie de tributo imediatamente vinculado à ação estatal, segundo ensina o Professor Eduardo de Moraes Sabbag (2008, p. 93). Dessa forma, a taxa de polícia decorre diretamente da prestação de um poder de polícia específico. São os casos das taxas de alvará, ou de funcionamento, taxa de controle e fiscalização ambiental (TCFA), todas cobradas em decorrência da realização do poder de polícia.

Diz-se, pois, que a taxa é um tributo vinculado . Hugo de Brito Machado (2005, p. 420) ensina que a primeira característica da taxa é que seu fato gerador é vinculado a uma atividade estatal específica relativa ao contribuinte. No tocante à taxa de polícia, ensina ainda que, a partir da análise do art. 78. do CTN, acima citado, resta claro que desde que se possa vislumbrar um interesse público, pode o Estado utilizar o seu poder de polícia para protegê-lo

Como já analisado, a taxa de ocupação é devida em decorrência unicamente da ocupação de um bem público, o terreno de marinha. Não há qualquer atividade estatal. O imóvel pode sofrer ou não fiscalização que, independentemente disso, será cobrada anualmente a taxa de ocupação.

Não se pode, portanto, justificar a cobrança da taxa de ocupação como conseqüência do poder de polícia realizado pela SPU, visto que independente dessa atividade fiscalizatória, o ocupante de terreno de marinha é obrigado a pagar taxa de ocupação anualmente.

As taxas de serviço, por sua vez, são conseqüência de um serviço público específico e divisível e de sua utilização efetiva ou potencial pelo contribuinte. Nesse caso há a prestação de um serviço público, utilizado ou posto à disposição do contribuinte.

Conceituando serviço público, Hugo de Brito Machado (2006, p. 423) afirma que pode-se entender por serviço público “toda e qualquer atividade prestacional realizada pelo Estado, ou por quem fizer suas vezes, para satisfazer, de modo concreto e de forma direta, necessidades coletivas”. E continua “para que o serviço público possa servir como fato gerador de taxa, deve ser (a) específico e divisível; (b) prestado ao contribuinte ou posto à sua disposição; e, finalmente, (c) utilizado, efetiva ou potencialmente, pelo contribuinte”.

Comparando com a taxa de ocupação e seu possível fato gerador, nota-se que não há qualquer prestação de serviço público, nem efetiva e nem potencial. O que ocorre, na verdade, é a utilização de um bem público da União.

Como se vê, apesar da nomenclatura de taxa, a taxa de ocupação não tem natureza jurídica de taxa. Resta averiguar se ela pode ser considerada um imposto, já que como vimos tem elementos de tributo.

Imposto tem por fato gerador uma situação independente de qualquer atividade estatal específica. É o que preceitua o art. 16. do CTN: “imposto é o tributo cuja obrigação tem por fato gerador uma situação independente de qualquer atividade estatal específica, relativa ao contribuinte”.

O art. 167, IV, CF , proíbe a afetação da arrecadação dos impostos. Sua receita visa custear despesas públicas gerais e universais, não se atrelando a qualquer órgão, fundo ou despesa.

A Constituição enumera taxativamente os impostos de cada uma das entidades públicas. Para instituição de novos impostos, é necessário lei ordinária, salvo para os impostos que a Constituição Federal exige Lei Complementar, como sobre grandes fortunas e o imposto residual.

Aliomar Baleeiro (2004, p. 197) faz uma excelente definição de imposto:

Imposto é a prestação de dinheiro que, para fins de interesse coletivo, uma pessoa jurídica de Direito Público, por lei, exige coativamente de quantos lhe estão sujeitos e tem capacidade contributiva, sem que lhes assegure qualquer vantagem ou serviço específico em retribuição desse pagamento.

A partir dessa definição pode-se, portanto, inferir que taxa de ocupação é na verdade um imposto. A taxa de ocupação, tal qual os impostos, não tem seu fato gerador atrelado a qualquer atividade estatal nem possui vinculação.

Natália Ribeiro do Valle (2007, p. 132. e 133), seguindo os ensinamentos do Professor Geraldo Ataliba e do Professor Paulo de Barros Carvalho, constrói uma regra matriz de incidência desse imposto:

Critério material (hipótese de incidência): ocupar terrenos de marinha

Critério pessoal: Sujeito ativo: União

Sujeito passivo: ocupante da área da União

Critério espacial: território nacional

Critério temporal: ano em exercício

Critério quantitativo: alíquota 5% ou 2% (conforme dita a lei)

Em decorrência dessa regra é possível notar que a taxa de ocupação preencheria todos os requisitos do imposto, apesar de não estar entre os impostos citados pelo CTN.

O art. 17. do Código Tributário afirma que impostos são exclusivamente os que constam no Título III. Pelo que se poderia inferir que apesar do nítido caráter tributário de imposto, a taxa de ocupação não poderia assim ser considerada.

Todavia, o inciso I do art. 154. da Constituição atribui competência residual à União para criar imposto não previsto no artigo 153, que enumera os impostos federais, mediante Lei Complementar, desde que não seja cumulativo e não tenha fato gerador ou base de cálculo próprio dos descriminados na Constituição.

Assim, o imposto residual deve respeitar os requisitos do art. 154. para a competência residual da União, ou seja, tem que ser instituído por lei complementar, respeitar o princípio da não-cumulatividade e não pode haver coincidência entre o seu fato gerador ou sua base de cálculo com o fato gerador ou base de cálculo de outros impostos.

Como se viu, a taxa de ocupação é instituída por um Decreto-lei, espécie normativa extinta com advento da Constituição Federal de 1988 e substituída pela Medida Provisória.

O Decreto-lei era previsto no art. 55. da Constituição de 1969, in verbis:

Art.55. O Presidente da República, em casos de urgência ou de interesse público relevante, e desde que não haja aumento de despesa, poderá expedir decretos-leis sobre as seguintes matérias:

I – segurança nacional;

II – finanças públicas, inclusive normas tributárias; e

III – criação de cargos públicos e fixação de vencimentos;

A Medida Provisória substituiu o Decreto-lei na Constituição de 1988. O art. 62. da Constituição Federal de 1988 é que regulamenta a edição de Medidas Provisórias, prevendo em seu §2° (acrescentado pela Emenda Constitucional n 32 de 2001) que a instituição ou majoração de impostos, exceto os previstos nos arts. 153, I, II, IV, V, e 154, II, só produzirá efeitos no exercício financeiro seguinte se houver sido convertida em lei até o último dia daquele em que foi editada.

A doutrina diverge sobre o tema, mas o STF entendeu no julgamento da ADIMC 1417-0, cujo Relator foi o Ministro Octavio Gallotti, que a medida provisória é meio hábil para instituir tributo, mas restringindo-se somente aqueles que são instituídos por lei ordinária, pois na forma do artigo 62 da CRFB/88 a mesma tem força de lei, assim como já havia o entendimento de que o decreto-lei na Constituição de 1969 era meio hábil para instituir tributo.

Com relação à Constituição de 1988, Pedro Lenza (2008, P. 96) ensina que para que a norma anterior seja recepcionada, algumas regras devem ser observadas:

No fenômeno da recepção, só se analisa a compatibilidade material perante a nova constituição; a lei, para ser recebida, conforme visto no item anterior, contudo, precisa ter compatibilidade formal e material perante a Constituição sob cuja regência ela foi editada; como a análise perante o novo ordenamento é somente do ponto de vista material, uma lei pode ter sido editada como ordinária e ser recebida como complementar; (...) (os grifos pertencem ao original)

De acordo com o art.18, §5° da Constituição de 1969, que regulamentava a competência residual da União à época, o decreto-lei convertido em lei poderia instituir tributos além dos previstos na Carta. O decreto-lei que institui a taxa de ocupação era, durante a vigência da Constituição de 1969, constitucional.

Diante do exposto, conclui-se que o Decreto-lei 2.398/87 foi recebido pela atual Constituição como lei complementar. Dessa forma, poder-se-ia entender que a taxa de ocupação seria, na verdade, um imposto. Um imposto residual de competência da União.

Ocorre que, como visto, a taxa de ocupação decorre da utilização de um bem de propriedade da União, os terrenos de marinha. O que descaracteriza sua definição como imposto.

3.2. PREÇO PÚBLICO?

O preço público é receita originária do Estado, paga de forma voluntária diante de uma atuação estatal como particular, decorrente da exploração do patrimônio público ou de atividade econômica.

O Estado, na exploração de atividade econômica, pode cobrar uma contraprestação mediante o serviço prestado. O valor pago pelo serviço público oferecido é a tarifa, que tem natureza de preço público, regulamentada pela Lei n° 8.987/95. Decorre, assim, de uma relação contratual entre o particular, tomador do serviço, e a entidade pública, prestadora do serviço.

É, assim, regido pelo regime de Direito Privado e decorre da vontade das partes. Somente quem recebe o serviço é que paga por ele, tal qual como se prestado fosse por um particular. Deve, contudo, respeitar as normas de Direito Público, no tocante às leis de concessão e permissão de serviços públicos, já que é, em regra, delegado ao particular (concessionária).

Sintetizando, nas palavras de Bernardo Ribeiro de Morais, citado por Natália Ribeiro do Valle (2007, p. 131),

Preço público é “uma prestação pecuniária, decorrente da livre manifestação de vontade do comprador, exigida pelo Estado, ou órgão estatal, ou empresa associada, concessionária ou permissionária, em contra prestação pela aquisição de bem material ou imaterial (serviços públicos não essenciais, por exemplo)”.

O STF fixou o entendimento através da Súmula 545, segundo a qual:

Preços de Serviços Públicos e Taxas - Confusão e Diferença - Preços de serviços públicos e taxas não se confundem, porque estas, diferentemente daqueles, são compulsórias e tem sua cobrança condicionada a prévia autorização orçamentária, em relação a lei que as instituiu.

A grande discussão sobre o tema gira em torno, na verdade, do preço público cobrado mediante serviços, já que segundo Hugo de Brito Machado, quanto à remuneração pelo uso ou pela aquisição de propriedade do Estado, é pacífico o entendimento: a receita é preço (2005, p. 427).

A esse respeito, decidiu o Tribunal Regional Federal da Quarta Região:

QUESTÃO DE ORDEM. TAXA DE OCUPAÇÃO DE TERRENO DE MARINHA. NATUREZA TRIBUTÁRIA INEXISTENTE. ARTIGOS 145 DA CONSTITUIÇÃO FEDERAL E 77 DO CTN. CONFLITO QUE SE SUSCITA PERANTE O PLENÁRIO DO TRIBUNAL PARA FIRMAR A SEÇÃO COMPETENTE.

1. Não importa o nomen iuris destinado a esta ou aquela exação cobrada pelo Estado; o que dirá se a exação é ou não tributo será o regime legal que a instituiu e a mantém.

2. A taxa de ocupação é uma retribuição anual de índole contratual, não de uma taxa. Tendo em vista ser devido pelo administrado que ocupa bem do Estado, pode-se dizer que é um preço público, mas não é tributo.

3. A "taxa" em questão não tem como fato gerador o exercício regular do poder de polícia (entendido como o condicionamento, a limitação, ao exercício da liberdade e da propriedade do administrado), porquanto trata-se de uma contraprestação do administrado para que utilize bem do Estado.

4. Também não se trata de utilização, efetiva ou potencial, de serviço específico e divisível, prestado ao contribuinte ou posto a sua disposição. A ocupação de bem de uso dominical pelo administrado (que se aproxima de um contrato de locação ou de uma enfiteuse) não é uma utilidade ou comodidade fruível pelo administrado que diga respeito a necessidades ou comodidades básicas da sociedade. Ademais, também não se configuraria como serviço público, porquanto não se está oferecendo aos administrados em geral (princípio da generalidade); a taxa de ocupação é devida como retribuição pelo uso de bem público, é remuneração pelo uso da coisa, devido a um acordo entre União e o ocupante.

5. A taxa é tributo fixo, geralmente criado sem base de cálculo e sem alíquota, em que o seu valor é estabelecido de forma compatível com o custo da atividade estatal a qual está vinculada, pena de restar desvirtuada a sua natureza jurídica de taxa, sendo que, no caso, existe base de cálculo (valor do domínio pleno do terreno, anualmente atualizado) e alíquotas variáveis (incisos I e II doDecreto-Lei nº 2.398/87).

6. A "taxa de ocupação" evidentemente não se caracteriza como contribuição social, pois não albergada na previsão contida no artigo 149 da Constituição Federal, que prevê três subespécies de contribuições no supra transcrito dispositivo: (a) as sociais (aí incluídas as destinadas ao custeio da Seguridade Social), (b) as de intervenção no domínio econômico e as de interesses das categorias profissionais.

7. Seguindo a trilogia do CTN, fazendo-se um raciocínio por exclusão, também pode-se dizer com segurança que de contribuição de melhoria não se trata, uma vez que não está em jogo obra pública.

8. Igualmente não se trata de imposto, porquanto não se apresenta como fato gerador signo presuntivo de riqueza (o princípio informador dos impostos é a capacidade contributiva), e sim como contraprestação à ocupação de terreno da União.

9. Considerando que os juízes componentes da Primeira e Segunda Seção desta Corte já declinaram a competência, torna-se imperioso, nos termos do artigo 4º, II, "d", do Regimento Interno, submeter a divergência ao Plenário do Tribunal para que reste fixada a competência para a apreciação da matéria.

(Tribunal Regional Federal da Quarta Região, QUOREO 16354/SC, Segunda Turma, Relatora: Tania Terezinha Cardoso Escobar, DJU 06.06.2001, pág. 1266, unânime).

No mesmo sentido também se posicionou o Tribunal Regional Federal da Quinta Região:

AÇÃO RESCISÓRIA. ADMINISTRATIVO. TERRENO DE MARINHA. TAXA DE OCUPAÇÃO. NATUREZA NÃO TRIBUTÁRIA. INEXISTÊNCIA DE BI-TRIBUTAÇÃO COM O IPTU. PRECEDENTES DO TRIBUNAL REGIONAL FEDERAL DA 4ª REGIÃO. PROCEDIMENTO ADMINISTRATIVO TIDO COMO NULO, POR VÍCIO DE NOTIFICAÇÃO DO INTERESSADO. INTERESSADO QUE NÃO SE INSURGE SOBRE O VÍCIO, MESMO EM SEDE JUDICIAL. RECURSO DE APELAÇÃO JULGADO PROCEDENTE COM FUNDAMENTO NO VÍCIO NÃO ALEGADO. IMPOSSIBILIDADE. PRESUNÇÃO DE INEXISTÊNCIA DE DANO DO INTERESSADO. PRETENSÃO DO AUTOR DE OBTER DECLARAÇÃO DA QUALIFICAÇÃO JURÍDICA DO TERRENO QUE O IMÓVEL OCUPA. IMPOSSIBILIDADE. EXIGÊNCIA DE EXAME DE PROVAS INCOMPATÍVEL COM A AÇÃO RESCISÓRIA. PLEITO NESTA PARTE IMPROCEDENTE.

1. a taxa de ocupação prevista no decreto-lei nº 9760/46 não possui natureza tributária, trata-se de remuneração pela utilização de bem público.

2. o art. 4º do ctn dispõe ser irrelevante a denominação do tributo para fins de determinar sua natureza jurídica.

3. o réu não suscitou, na ação originária, que a publicação do edital teria sido ineficaz em cientificá-lo dos atos praticados pelo serviço de patrimônio da união - spu, o qual demarcou que grande parte do terreno do imóvel encontra-se assentado em terreno de marinha.

4. um dos pedidos do autor é de obter a qualificação jurídica do terreno ocupado pelo imóvel do réu, no entanto, o pleito apresenta-se incompatível com a ação rescisória, por demandar reexame de provas.

5. ação rescisória que se julga procedente, em parte, rescindindo o acórdão atacado.

(Tribunal Regional Federal da Quinta Região, AR 2784/PB, Pleno, Relator: Francisco Cavalcanti, DJ 03.06.2003, pág. 740, por maioria).

Resta claro que a taxa de ocupação é a contraprestação pela utilização do bem público, não se tratando espécie tributária.

4. CONCLUSÃO: A VERDADEIRA NATUREZA JURÍDICA DA TAXA DE OCUPAÇÃO

Diante da análise do conceito de preço público, de tributo e suas espécies, restou evidenciado que apesar de preencher os requisitos de tributo, a taxa de ocupação é cobrada pela União sobre os terrenos de marinha é na verdade preço público.

Mergulhando sobre o conceito de cada uma das espécies tributárias e fazendo um comparativo entre seus elementos e os da taxa de ocupação, verificou-se que apesar de possuir os mesmos requisitos do imposto, taxa de ocupação não possui caráter tributário, por se tratar de uma contraprestação pela utilização de um bem público, conforme a jurisprudência majoritária.

Sendo considerado preço público, prevalece o regime de Direito Privado, no qual há uma relativa igualdade entre as partes, deferentemente do que ocorre nas relações tributárias. Não obstante, as regras de Direito público devem ser respeitadas no tocante as permissões e concessões feitas aos particulares, o que acaba por justificar a precariedade da ocupação.

Diante tudo o que foi exposto, conclui-se que apesar de possuir o nome de “taxa”, a taxa de ocupação não tem caráter tributário. Trata-se de preço público, cobrado pela Secretaria do Patrimônio da União em conseqüência da ocupação de terrenos de marinha (utilização de bem de propriedade do Estado).

REFERÊNCIAS

BALEEIRO, Aliomar. Direito tributário brasileiro, atualizada por Misabel Abreu Machado Derzi. 11. ed.Rio de Janeiro: Forense, 2003.

CARAM, Danilo Theml. Decreto-lei e Medida Provisória: evolução (enfoque tributário). Disponível em: <https://jus.com.br/artigos/2934/decreto-lei-e-medida-provisoria-evolucao>. Acesso em: 25 out. 2008.

LENZA, Pedro. Direito Constitucional Esquematizado. 12. ed. rev., atual. e ampl. São Paulo: Saraiva, 2008.

SABBAG, Eduardo de Moraes. Coleção elementos do Direito - Direito Tributário. 9. ed. São Paulo: Premier Máxima, 2008.

SANTOS, Rosita de Sousa. Terras de Marinha. Rio de Janeiro: Forense, 1985.

VALLE, Natália Ribeiro do. Terras de marinha – Taxa de Ocupação. São Paulo: Rg Editores, 2007.

MACHADO, Hugo de Brito. Curso de Direito Tributário. 26. ed. rev. atual e ampl. São Paulo: Malheiros Editores Ltda., 2005.