3. LEI DE RESPONSABILIDADE FISCAL

Torna-se fácil compreender o surgimento da Lei de Responsabilidade Fiscal quando se faz uma digressão e se identifica os fatos que ensejaram a crise fiscal, que abalou as estruturas da Administração Pública de todo o mundo.

O mercado internacional se encontrara cada vez mais disputado, vivia-se a era do ouro do capitalismo, em que houve grandes avanços tecnológicos após a segunda guerra mundial. Mas, com a crise do petróleo na década de 70 surge a necessidade de se repensar o papel do Estado na economia, frente ao alto índice de desemprego, a elevação da inflação, os salários em queda, a falência das empresas.

O mundo consumia petróleo, grande parte da energia utilizada nesta época era gerada pelo óleo diesel. O preço do petróleo era imposto pelas grandes empresas multinacionais dos EUA e da Europa Ocidental que controlavam o comércio internacional e conseguiam impor preços baixos aos países exportadores de petróleo. Mas, em 1973 a Organização dos Países Exportadores de Petróleo (Opep), liderada pelos países árabes do Oriente Médio, desestrutura essa hegemonia, anunciando o aumento dos preços do petróleo (SCHMID, 2001, p. 260).

Dessa forma, está configurada a crise fiscal que o Estado minimalista não conseguia sanar. Na América Latina os efeitos dessa crise foram mais sensivelmente sentidos por conta da estratégia de crescimento econômico que utilizavam para acompanhar a modernização econômica que o mundo passava depois da segunda guerra mundial e incluso nessa situação está o Brasil, país agrário-exportador, mas também produtor de petróleo:

Nos países de Terceiro Mundo, a crise mundial foi mais violenta. Para manter o crescimento econômico, muitos governos começaram a pedir bilhões de dólares emprestados aos grandes bancos dos EUA e da Europa. Ficaram devendo fortunas e tinham de pagar juros altíssimos. Dez anos depois, já nos anos 80, a dívida externa (o que deviam, aos bancos de outras nações) tinha se tornado uma verdadeira bomba de sucção a chupar os recursos dos países pobres. Aliás, do outro lado do cano da bomba de sucção econômica, estavam os países ricos. Ou seja, uma das maneiras que o Primeiro Mundo encontrou para superar a crise de 1973 foi transferir parte dos prejuízos para nós do Terceiro Mundo. (SCHMID, 2001, p.261).

O Brasil, seguindo a política de crescimento econômico, viveu na década de 70, mais precisamente no governo Médici, o milagre econômico, no qual se observou a modernização da indústria, investimentos estrangeiros, mas também a concentração de renda e o aumento da dívida externa.

O modelo econômico brasileiro neste contexto, "consistiu em tirar rendas da população mais pobre, especialmente dos trabalhadores, e transferí-las aos mais ricos, a uma minoria que passou a consumir cada vez mais produtos luxuosos". Essa transferência de renda acirrou as desigualdades sociais devido, especialmente às altas taxas de inflação, sempre superiores aos aumentos salariais. (VASENTINI, VLACH, 1998, p.91).

Paralelo a essas questões econômicas, o mundo na década de 70 passava pela era das ditaduras, lidando com o pensamento de que a liberdade não resolvia as necessidades da sociedade, muito pelo contrário, só fazia acirrar as estratificações sociais. Com isso, entendiam que o Estado precisava de autoridade para guiar a sociedade.

Tendo em vista o cenário econômico mundial e a crise do Estado, se buscou transformar o papel do Estado diante da economia. Mas, utilizando o neoliberalismo para tentar "restabelecer o desequilíbrio fiscal e equilibrar o balanço do pagamento dos países em crise" (CLAD), só fez acirrar ainda mais os problemas sociais vigentes da época.

Os anos 80 e 90 foram marcados pelas consequências da crise fiscal. O cenário da maioria dos países da América Latina foi marcado por experiências semelhantes, pois de modo geral, caíram as ditaduras e os novos governantes eleitos adotaram medidas econômicas neoliberais. Sistema que provocou desemprego e o aumento da pobreza. (SCHMID, 2001, p 324).

Os países que compõem a América Latina não obtiveram muito êxito com a primeira rodada de reformas no Estado com a implementação de medidas neoliberais, visto que são países marcados pela ausência de condições mínimas de sobrevivência, a qual decorre de fatores que formam o tripé problemático latino americano, conforme expõe no seu relatório, o Centro Latino Americano de Administração para o Desenvolvimento (2007):

a) Não há consolidação da democracia;

b) A falta de desenvolvimento capaz de assegurar, em pé de igualdade, a competitividade no mercado econômico mundial;

c) A desigualdade social econômica.

Portanto, as reformas até então realizadas resolveram apenas a questão da estabilização econômica, uma vez que o desenvolvimento não foi retomado com firmeza; a concentração da renda não foi revertida e a democracia ainda não se consolidou, consoante entendimento do (CLAD).

Dessa forma, em arremate sequencial, o século XX para a economia mundial foi marcado pela crise do petróleo, fato que ensejou a crise do capitalismo e por conseqüência a crise do Estado, gerando discussões sobre o papel do Estado na economia.

O século XXI, portanto, veio com a proposta de modificar este quadro, neste contexto se elabora o projeto de lei que ensejou, no Brasil, a Lei de Responsabilidade Fiscal no ano de 2000. Tem-se como influência externa decisiva para a produção da Lei de Responsabilidade Fiscal, a mudança do cenário internacional fiscal nos países como a Nova Zelândia, já que deu o primeiro passo no mundo para a demonstração de um novo padrão fiscal em 1994 (FIGUEIREDO, et. al. 2001, p. 18).

O Fundo Monetário Internacional (FMI), por ter sido criado com a finalidade de zelar pela estabilidade do sistema monetário internacional em 1945 (WIKIPEDIA, 2007, p. 01), não poderia permitir o descontrole fiscal em que se encontrava a economia mundial e por isso em 2001 elaborou o Código de Boas Práticas para a Transparência Fiscal, estabelecendo um padrão geral de transparência. Objetivava, pois, manter o equilíbrio entre receita e despesa, dando maior atenção às limitações legais quanto à despesa, uma vez que pode ser esta mais facilmente manipulada pelos gestores sob a chancela dos interesses particulares.

No cenário anterior à LRF, tínha-se a Lei Complementar, n°. 82. em 1995, e a Lei Complementar n° 96 em 1999, denominadas de Leis Camatas I e II, respectivamente. Ambas disciplinavam os limites das despesas com o funcionalismo público, na forma do art. 169, da Constituição Federal, ou seja, traziam em seu bojo o objetivo de limitarem a atuação desordenada do Estado.

Não obstante terem emprestado importante contribuição para o cenário financeiro público, não vigoraram, porque só alcançavam o Poder Executivo, nas esferas de governo federal, estadual e municipal, deixando legalmente descoberto as referidas despesas dos Poderes Judiciário e Legislativo.

Ademais, estas leis complementares não trouxeram em seu bojo mecanismos de controle e de sanções aos gestores, disciplinando tão-somente sobre as despesas com pessoal, diferentemente do que apresenta a Lei de Responsabilidade Fiscal. Na LRF a despesa com o funcionalismo Público representa apenas um capítulo da Lei dentre dez que a compõe, fator este que a torna mais completa.

A Lei 4.320 de 17 de março de 1964, denominada de Lei Geral do Orçamento, também já dispunha sobre a atividade financeira do Estado no âmbito contábil, por trazer normas-regras de regulação do orçamento Público, delineando todas as nuances da contabilidade Pública, aglutinando num único sistema de controle o orçamento e a contabilidade.

No entanto, o Diploma do orçamento não trazia as normas basilares que são de precípua importância para as finanças públicas, tais como o princípio orientador da gestão orçamentária que traz a Lei de Responsabilidade Fiscal, qual seja: o Princípio da Transparência, por exemplo, o qual em sendo violado, o gestor será responsabilizado, uma vez que a responsabilidade na gestão fiscal pressupõe a ação planejada e transparente, sob pena de incorrer, o gestor municipal, no crime de responsabilidade, conforme o artigo 4º, VII do Decreto-Lei n°. 201/1967, dentre outras.

O código dos controladores públicos, a Lei 4.320, entrou em vigor em 1964 como lei ordinária, mas fora recepcionado pela Constituição Federal como Lei Complementar, sendo, então, aplicada subsidiariamente no que não couber à Lei de Responsabilidade Fiscal.

3.1. A COMPATIBILIDADE DA LRF COM A CF/88

A inconstitucionalidade da Lei de Responsabilidade Fiscal, consoante artigo 2º, VIII da Lei nº. 9868. de 1999 foi questionada dentre os legitimados, por alguns partidos políticos, que reflete, sob claros interesses em afastar a sua aplicabilidade, o perfil capcioso da maioria dos gestores no Brasil.

A Lei de Responsabilidade Fiscal traz procedimentos técnicos que comprometem a atuação dos gestores que gastam desordenadamente o dinheiro público, e implica na responsabilização dos gestores transgressores nas esferas cível, administrativa e penal, corroborando para o famigerado entendimento no âmbito político de que não é interessante ter no ordenamento jurídico brasileiro uma Lei de tal monta.

Diante deste contexto, buscou-se levantar vícios formais e substanciais, consignando-os na ADI 2238, com o fito de fundamentar as alegações de inconstitucionalidade da Lei de Responsabilidade Fiscal.

O projeto de lei, no seu texto original aduzia que a LRF no seu artigo 1º iria regular somente os incisos I, II, Ill, IV do artigo 163 da Constituição Federal3, o que ensejaria mais uma alegação de inconstitucionalidade da Lei, visto que o STF na ADIN n. 4-7/Distrito Federal declarou a inconstitucionalidade da norma que regulasse apenas incisos, parágrafos em detrimento de um artigo, privilegiando um só tema de um mesmo artigo. Entretanto, o texto aprovado da LRF refere-se ao regulamento de todo capítulo II, do Título VI, o qual compreende dentre outros, o artigo 163 na sua totalidade.

Dessa forma, muito embora discorra a Lei de Responsabilidade Fiscal restritamente sobre assuntos que envolva a gestão das entidades públicas, no que pertine às finanças públicas, não estaria o legislador com o fito de conferir aos incisos V, VI e VII do art. 163, menor importância. Desejava-se, no entanto sistematizar o tema de acordo a entidade que estava a administrar o dinheiro público, visando, pois uma melhor operacionalização da LRF, sob o argumento de que se a Lei de Responsabilidade Fiscal viesse a tratar dos incisos V, VII, VIII do art. 163, estaria adentrando no âmbito das instituições financeiras, quanto à administração das finanças públicas, o que inevitavelmente implicaria numa complexidade ainda maior da LRF, uma vez que se estaria ampliando o plano de alcance da responsabilidade fiscal para os agentes das instituições financeiras.

Ante o exposto, o Supremo Tribunal Federal rejeitou a arguição de inconstitucionalidade formal da lei, em sua totalidade, refutando o argumento de que o projeto teria que ter disciplinado por inteiro o artigo 163 da Constituição Federal.

O Princípio Federativo que confere, no âmbito do Direito Tributário, às esferas de governo, facultatividade da instituição de tributos, não é contrariado pelo artigo 11 da Lei de Responsabilidade Fiscal, uma vez que esta incentiva, com a arrecadação de impostos, a autonomia dos entes, minorando assim a dependência financeira dos entes hipossuficientes em relação àqueles de maior envergadura. (SOUSA, SOUSA, 2007).

Preserva-se, portanto, com a Lei de Responsabilidade Fiscal, a higidez do Princípio Federativo, ao se estimular a arrecadação de todos os tributos. Portanto, quanto maior a receita dos entes federativos maior é a independência financeira dos mesmos (SOUSA, SOUSA, 2007, p 09).

Destarte, a Lei de Responsabilidade Fiscal não fere a autonomia do autogoverno, mas está buscando proteger o erário em face da vulnerabilidade que lhe é inerente. Pois, as finanças públicas abalada, a sociedade também comprometida estará, trata-se, portanto, de uma relação diametralmente proporcional.

Assim sendo, o Plenário do Supremo indeferiu a liminar em relação ao dispositivo 11 da LRF, em sede da ADIn – 2238.

Os artigos 7º, § 1º; 26, § 1º; 28, § 2º; 29, § 2º e o art. 39. da LRF levados ao Plenário do STF, em sede de ADI, ora citada, sob o fundamento de que teriam uma atecnia jurídica ao tratar da atuação do Banco Central nas finanças públicas, visto que os assuntos relacionados às instituições financeiras deverão ser regulados por leis complementares, que visem a organização do sistema financeiro, consoante o artigo 192 da Carta Política do Brasil, teve liminar indeferida.

Ainda como vício formal, estaria a LRF impossibilitada de imprimir mais efeitos no âmbito jurídico e político brasileiro, na visão de alguns políticos, por ter sido emendada pelo Senado Federal e não ter voltado a Câmara dos deputados para ser apreciada novamente. Porém, as mudanças feitas pelo Senado referiram-se tão somente às emendas de redação, as quais não implicam efeitos jurídicos comprometedores. Ante o exposto, o Plenário do Supremo Tribunal Federal afastou a plausibilidade da inconstitucionalidade formal da norma quando concluiu o julgamento da ADI 2238, em epigrafe.

Ademais, questiona-se o conteúdo das normas que compõem a LRF, visto que existem umas de cunho específico, quando deveriam atender às características de lei nacional, isto é, trazer normas de caráter geral, tão-somente. Alega-se que a LRF, nesse sentido, sofre impropriedades, o artigo 20 da Lei Complementar, por exemplo, registra um limite para a repartição dos gastos, que dizem não corresponder com a realidade de cada ente federativo, trazendo uma norma específica que só cabe ao legislador local dispor.

A cada ente da federação é dada a autonomia financeira e política, prevista no caput do art. 18. da Constituição Federal, assim configuraria inconstitucional deturpar essa norma que decorre do princípio da igualdade formal das pessoas jurídicas de direito público, princípio este que ainda figura como desdobramento do princípio federativo, base e alicerce do Estado brasileiro (ICHLHARA, 2002, p 275).

Dentre as implicações do artigo 20 da LRF, observa-se a situação do Distrito Federal, em que possui pela LRF a repartição global de gastos com pessoal nos moldes de um Estado, devendo submeter-se ao limite de 60%, conforme o art. 19, II da referida lei. Contudo, o legislador que elaborou a LRF não atentou para a realidade do Distrito Federal que não possui Poder Judiciário, ficando a divisão incompatível. Assim sendo, ficaria 3% para o Poder Legislativo, incluído o Tribunal de Contas e 49% para o Poder Executivo, restando, assim 8% desses 60 % total.

Diante dessa realidade o Distrito Federal a nível transitório adota com base em lei distrital, a forma de repartição das despesas com pessoal dos municípios, haja vista não possuir Poder Judiciário e nem Ministério Público.

Ademais, questiona-se a situação do Estado de São Paulo, alegando que a sua realidade econômica e social não se enquadra ao limite de gastos com pessoal4 para o Poder Judiciário, por exemplo, impostos pela LRF, visto que a demanda que possui o Estado de São Paulo exige um maior número de pessoal, capaz de atender à sua realidade.

Entretanto, o Supremo Tribunal Federal indeferiu a medida cautelar de suspensão do artigo 20 da LRF, na ADIn - 2238-5, ajuizada pelo Partido Comunista do Brasil - PC do B, Partido Socialista Brasileiro - PSB e pelo Partido dos Trabalhadores - PT contra a Lei Complementar 101/2000.

Questionou-se ainda quanto ao status da norma que a LRF traz, que embora, seja uma lei complementar não se limita ao grau de generalidade que deve dar as suas normas, mas tratou de assuntos específicos, regulando temas como a dívida Pública, concessões de garantias, gastos com pessoal, as quais trazem regras de atuação.

Diante do exposto, podem-se extrair do dispositivo 20, da LRF, uma normatividade de importância inenarrável ao cenário publico, quando do seu surgimento, uma vez que trouxe uma regra que mitigou muitas das questões envolvendo os gastos desordenados com pessoal, muitas vezes objeto de políticas de clientelismo, em que os gestores prometiam e forneciam cargos de chefia no governo sem qualquer necessidade, já que não se tinha uma limitação global para tanto, atendendo a interesses meramente pessoais.

Por outro lado, a LRF regulando temas como a dívida Pública, concessões de garantias está legitimando a afirmativa de que se esta não pormenorizasse certos temas, a mesma sofreria de inoperabilidade.

Uma lei complementar, como o é a Lei de Responsabilidade Fiscal não possui natureza de lei federal, mas de lei nacional, a qual veiculará regras e limites a serem respeitados por todas as pessoas políticas autônomas, sem, pois estar agredindo a autonomia das pessoas jurídicas de direito público. (ICHLHARA, 2002, P. 271).

Assim sendo, depreende-se que "a regulamentação do detalhe estará na própria essência da norma geral, a fim de assegurar a observância do princípio no próprio funcionamento do instituto jurídico por ele regulado. Em suma, a norma geral não é necessariamente regra de conceituação apenas, mas também regra de atuação". (MOTTA, FERNANDES, 2001, p 57).

Portanto, a norma geral não somente explicita valores, demonstrando o seu grau de abstração, mas estabelece também espécies precisas de comportamento e sob este prisma a Lei de Responsabilidade Fiscal se mostra, regulando a aplicação de recursos dos entes federados, através do instituto do orçamento, cuja base teórica tem origem francesa. Todavia, o seu embasamento prático advém de estudos americanos, que geraram mecanismos seguros para a condução da atividade administrativa estatal como a técnica do orçamento-programa, a exemplo, retirando o foco do ‘quanto gastar’, para o paradigma do ‘no que gastar’.

Dessa forma, quando a LRF submete todos os entes federativos aos seus ditames, ela está buscando salvaguardar as finanças das partes que contemplam um todo que é o Brasil - as finanças nacionais. Ademais, esta questão de autonomia dos entes federativos no âmbito financeiro é mitigada quando se observa a situação da maioria dos entes estaduais e municipais brasileiros:

No Brasil, porém, em matéria de finanças públicas, o que se observa, ao lado de poucos Estados que conseguem sustentar a própria despesa, é a maioria com sérios problemas de endividamento. Em nível municipal, o quadro apresenta matizes ainda mais acentuados: 89% dos Municípios arrecadam menos de 100 mil reais por mês, sobrevivendo da transferência de recursos de fundo constitucionais.

Por esses motivos, essas esferas de governo encontram-se subjugadas financeiramente, fortemente dependentes do governo central. Por razões políticas, periodicamente, conseguem transferir dívidas para a União, que mais cedo ou mais tarde são absorvidas e roladas. Portanto, em termos práticos, a autonomia financeira é mais discutível no plano teórico, ficando de concreto apenas como argumento (MOTTA; FERNANDES, 2001, pp. 53-54).

Ainda que, num plano teórico, a Lei de Responsabilidade Fiscal tenha sido objeto de diversas discussões sobre a sua constitucionalidade, buscando-se impedir a sua aplicabilidade, na prática a sua importância é inquestionável, uma vez que não se trata de uma lei de ajuste de curto prazo, mas de uma lei que trouxe em seu bojo um valor, uma filosofia de responsabilidade fiscal a ser fielmente adotada no gerenciamento da máquina pública.

Dessa forma, apresentar a LRF algumas impropriedades não significa afirmar que esta se encontra eivada de vícios capazes de decretar a sua inaplicabilidade.

3.2. AVALIAÇÃO DE EXPERIÊNCIAS MUNICIPAIS

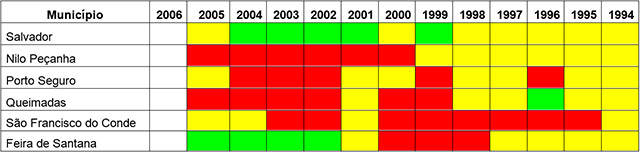

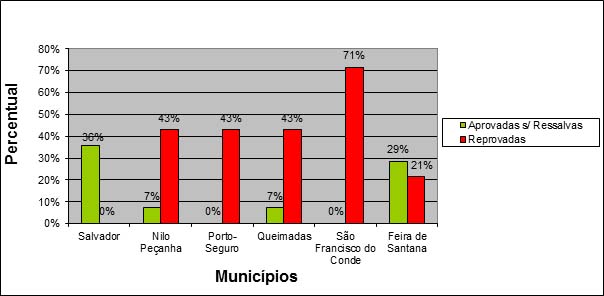

A partir de uma análise feita das informações extraídas do site oficial do Tribunal de Contas dos Municípios do Estado da Bahia, pode-se observar que as Prefeituras Municipais que possuem uma menor estrutura no que diz respeito à capacitação de mão-de-obra especializada na área da Administração pública obtiveram um maior índice de contas rejeitadas, como ilustrado na figura 2, bem como na figura 3, que representa o índice percentual dessas rejeições.

Figura 2 - Quadro Geral de Prestação de Contas dos Municípios

Fonte: Site do Tribunal de Contas dos Municípios da Bahia. Adaptação da autora, 2014.

Legenda: Verde - Aprovada; Amarelo - Aprovada com Ressalvas; Vermelho - Rejeitada; Branco - Não Julgada

Figura 3 - Índice Percentual de Rejeições de Contas dos Municípios

Fonte: Gráfico construído pela autora, através dos dados extraídos da figura 2, 2014.

O Tribunal de Contas dos Municípios da Bahia se baseia na Constituição Federal, nas suas Resoluções, na Lei 4320, na Lei de Responsabilidade Fiscal e nas legislações que impõem sanções aos gestores transgressores como o Decreto-Lei n°. 201. e o Código Penal para fiscalizar se os procedimentos e se os limites de gastos estão sendo respeitados, e se uma vez violados, puní-los.

Com fundamento nessas normas constitucionais e infraconstitucionais é que a prestação de contas dos Municípios é aprovada ou rejeitada.

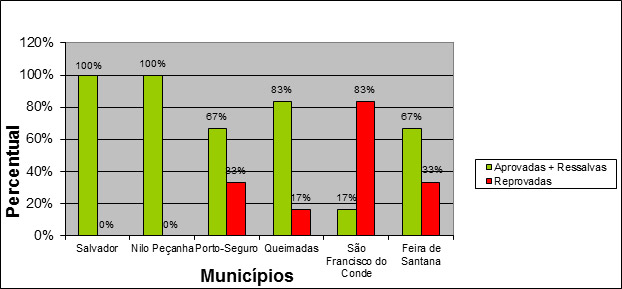

Observa-se na figura 4 o acompanhamento das contas dos municípios antes da vigência da Lei de Responsabilidade Fiscal num período de 1994 a 1999, que o percentual de contas reprovadas eram aceitáveis em comparação aos consideráveis índices de aprovação, com exceção do município de São Francisco do Conde.

Figura 4 - Acompanhamento das Contas dos Municípios antes da LRF

Fonte: Gráfico construído pela autora, através dos dados extraídos da figura 2, 2014.

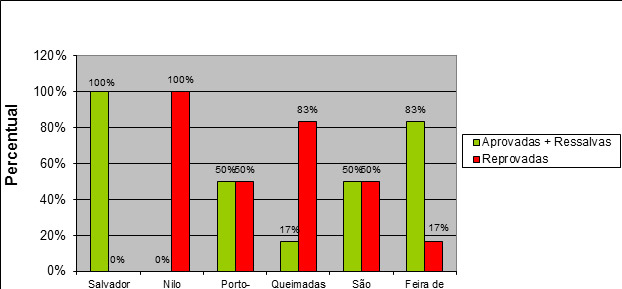

Na figura 5, pode-se perceber que após o advento da Lei de Responsabilidade Fiscal os municípios que tinham o seu maior percentual de contas aprovadas, passaram a compor o quadro de Municípios com a maioria de suas contas rejeitadas, com exceção dos municípios de Salvador, Feira de Santana e São Francisco do Conde.

Figura 5 - Acompanhamento das Contas dos Municípios após a LRF

Fonte: Gráfico construído pela autora, através dos dados extraídos da figura 2, 2014.

É interessante o diagnóstico levantado, notadamente o das prestações de contas do Município de São Francisco do Conde por apresentar, conforme a figura 4 o maior índice de rejeição, dentre os demais e na figura 5, entretanto, depois do advento da LRF, o índice percentual de rejeição menor, divergindo, assim, dos demais municípios, que com o advento da LRF obtiveram o índice de rejeição de contas maior.

Depreende-se da análise dos Pareceres Prévios emitidos pelo Tribunal de Contas da Bahia e da realidade municipal vivida pelo ente federativo, que os motivos que levaram o município de São Francisco do Conde a ter diminuído o seu percentual de rejeição consistiram na qualificação da equipe técnica, no sentido de fazer cumprir os rigorosos ditames para a aprovação das contas públicas5.

Os municípios de Salvador e Feira de Santana apresentam caracteres diferenciados dos demais municípios estudados, haja vista possuírem uma estrutura operacional Administrativa e de Controle Interno capazes de assegurar uma maior qualidade nos serviços de controle fiscal prestados.

Da análise dos Pareceres Prévios, os principais fatores que levaram os municípios do Estado da Bahia a terem suas contas reprovadas foram a violação dos artigos 20, III, 22 e 23 da Lei de Responsabilidade Fiscal, que versam sobre o limite máximo de gasto com pessoal (54% para o poder Executivo e 6% para o poder Legislativo); a não aplicação do mínimo constitucional, quanto aos recursos dos impostos para as áreas de educação (25%) e Saúde (15%); e a aquisição de despesas no último ano do mandato que não possam ser cumpridas integralmente dentro dele, ou que tenham parcelas a serem pagas no exercício seguinte sem que haja suficiência de caixa, conforme artigo 42 da LRF.

3.3. VIGÊNCIA, EFICÁCIA E EFETIVIDADE DA NORMA JURÍDICA

A compreensão do tema deste artigo perpassa, ainda, pela necessidade de se esclarecer a diferença entre efetividade, eficácia e a vigência da norma jurídica, já que traçar as definições técnicas desses institutos é permitir uma abrangência maior da concepção do tema, qual seja, a efetividade da Lei de Responsabilidade Fiscal à luz da cláusula principiológica da Dignidade da Pessoa.

Esses institutos implicam em grande confusão terminológica, porque tratam, ainda que de ângulos distintos, de um mesmo objeto, isto é, da norma jurídica. Assim sendo, à norma jurídica é dada uma destinação específica por cada um dos institutos da vigência, da efetividade e da eficácia.

A vigência é condição de efetivação da eficácia, uma vez que em seu sentido técnico-formal, pode-se entender como norma vigente aquela que foi regularmente promulgada e publicada, com a condição de entrar em vigor em data determinada. Portanto, a vigência torna o cumprimento da norma obrigatório. (SILVA, 2007, p. 52).

Entretanto, dentro dessa conceituação de vigência surgem duas questões, uma sobre o que significa vigor e outra sobre a diferenciação entre vigor e validade. Para Maria Helena Diniz, o entendimento sobre o que seja vigência pressupõe a concepção bem sedimentada do que venha a ser validade. A validade, portanto, para esta doutrinadora, em sentido amplo, possui três expressões, isto é, subdivide-se em validade constitucional, formal e fática. (1997, p. 25).

Uma norma jurídica possui validade constitucional quando "respeita um comando superior, ou seja, o preceito constitucional" (DINIZ, 1997, p. 25), portanto suplanta a incidência da inconstitucionalidade. A validade formal, por sua vez, é entendida como a vigência em sentido estrito, a qual confere a norma validade quando esta atende aos ditames procedimentais de elaboração, bem como as exigências de órgão competente para a sua elaboração. "Norma formalmente válida é a promulgada por um ato legítimo da autoridade, de acordo com o trâmite ou processo estabelecido em norma, que lhe é superior, não tendo sido ela revogada". (DINIZ, 1997, p.26).

Portanto, para Maria Helena Diniz vigência em sentido estrito poderá coincidir com a validade formal, visto que "terminada a fase constitutiva de produção normativa, a norma já é válida; no período que vai de sua publicação até a sua revogação, ou até o prazo estabelecido para sua validade, diz-se que a norma é vigente. [...]". (1997, p. 28).

Existem doutrinadores, como Lourival Vilanova que empregam ao instituto da validade normativa uma conceituação mais generalizada, uma vez que aduz ser válida a norma quando esta apresenta uma relação de pertinência com o sistema. (1997).

Tércio Sampaio Ferraz Júnior afirma que uma norma jurídica é considerada válida quando independentemente de ser esta descumprida ou não, fora criada por autoridade tecnicamente competente e agiu de conformidade com as normas de procedimento, isto é, a norma tem de estar integrada ao ordenamento jurídico. (2003, p.197-198).

Todavia, a norma pode ser válida formalmente, isto é, atender aos trâmites legais de produção, porém não se encontrar vigente devido à vacatio legis instituída pelo artigo 1º da Lei de lntrodução às Normas do Direito Brasileiro (LINDB), o qual dispõe que a norma vigorará, a um só tempo, em todo o País, quarenta e cinco dias após sua publicação.

A Lei Complementar n°. 95. de 26 de fevereiro de 1998 versa no seu artigo 80 que toda Lei deve indicar o seu período de vacância em dias, sendo que este lapso temporal deve corresponder ao razoavelmente capaz de promover o seu amplo conhecimento. Muito embora, permita-se que leis de pequena repercussão entrem em vigor na mesma data de sua publicação.

Dessa forma, quando a própria lei não traz o seu período de vacância, incide o artigo primeiro da LINDB, e assim a norma dentro de quarenta e cinco dias, ainda que válida formalmente não se encontra vigente, pois tem a sua vigência postergada pela vacatio legis.

A redação do artigo 1º da LINDB emprega a palavra vigor como sinônimo de vigência, mas quando se trata do instituto da revogação de lei se percebe a necessidade de se traçar a linha de separação entre vigência e vigor. Tendo em vista que uma norma não mais vigente mantém-se em vigor para alcançar casos à época de sua vigência.

Denomina-se, pois, de lei ultrativa aquela que deve atingir fatos ocorridos anteriormente à sua revogação com o objetivo de salvaguardar o ato jurídico perfeito, o direito adquirido, a coisa julgada, e ainda se diante da esfera penal conferir benefícios para o réu.

Entretanto, Maria Helena Diniz reforça a necessidade de se ter os dois conceitos diferenciados ao mencionar que vigor normativo é tido como a qualidade do preceito normativo relativo à sua força vinculante, posto que não haverá como subtrair-se ao seu comando, entendendo, pois, como um fator decorrente da vigência divergindo da posição do doutrinador Paulo Dourado Gusmão, que cita em sua obra, por afirmar que a vigência da norma é o fato dela estar em vigor. (1997, p. 28-31).

Importante se faz trazer à lume a interpretação feita por Tercio Sampaio Ferraz Jr., quanto ao vigor das normas jurídicas:

Em outras palavras, que uma norma tem vigor significa que esta tem força impositiva, não havendo, em princípio, como subtrair-se a seu comando, a seu império. Vigor, portanto, é expressão dogmática que manifesta a qualidade imperativa da norma, cuja força pode subsistir mesmo quando ela já não mais pertence ao sistema do ordenamento ou quando, declarada sua inconstitucionalidade por um tribunal supremo (no caso brasileiro, pelo supremo Tribunal Federal) e não determinada a suspensão de sua eficácia pelo órgão competente (em nosso caso, pelo Senado Federal), continua a ser aplicada pelos tribunais. (2003, p.202203).

A discussão se há ou não diferença conceitual entre vigência e vigor pode não apresentar muito comprometimento prático, diante de um caso concreto, visto que se pode simplesmente afirmar que uma norma ainda que tenha perdido a sua "vigência" ou o seu "vigor" pode ser aplicada em restritos casos. Trata-se de uma atecnia jurídica utilizar vigência como sinônimo de vigor, contudo, observa-se o emprego destes institutos como uma mera colocação semântica.

Validade fática, por sua vez, expressa a atividade do aparelho sancionador do Estado, uma vez que se observa a validade fática de uma norma quando ocorrem o comportamento que ela configura e a consequência jurídica que ela prevê.

A eficácia, enquanto elemento de positivação do direito consiste em eficácia jurídica e social. A irradiação de efeitos perante o Ordenamento Jurídico corresponde à eficácia jurídica, ou seja, a norma é considerada eficaz juridicamente quando possui todos os seus elementos (hipótese, disposição e sanção) capazes de produzir, desde então, efeitos, independentemente de corresponder perante a sociedade ou não. (DINIZ, 1997, p. 30).

Torna-se imprescindível trazer em destaque a lição de Maria Helena Diniz quanto ao conceito de eficácia jurídica:

A eficácia de uma norma, por sua vez, indica, em sentido técnico, que ela tem possibilidade de ser aplicada, de exercer, ou de produzir, seus próprios efeitos jurídicos, porque se cumpriram as condições para isto exigidas eficácia jurídica, sem que haja qualquer relação de dependência da sua observância, ou não, pelos seus destinatários. (DINIZ, 1997, p. 31).

Por outro lado, observa-se a eficácia social de uma norma quando esta é sentida, reconhecida pelos cidadãos, ou seja, quando há um "amplo cumprimento dos preceitos normativos" (LIMA, 2007, p. 03), por boa parte da sociedade. Portanto, "a eficácia social diz respeito ao fato de se saber se os destinatários da norma ajustam, ou não, seu comportamento em maior ou menor grau, às prescrições normativas, ou seja, se cumprem, ou não, os comandos jurídicos". (DINIZ, 1997, p.30).

Assim sendo, aludir à efetividade é entendê-lo como um atributo da norma, tornando-se efetiva a norma quando observada tanto pelos seus aplicadores, quanto por seus destinatários, visto que "é intuitivo que as normas são feitas para serem cumpridas, pois desempenham o papel de meio para a consecução de fins que a sociedade colima", devendo as normas alcançarem a máxima efetividade. (NADER, 2006, p. 94).

Logo, conclui-se que a eficácia social implica na efetividade da norma jurídica. Assim, perguntar se há efetividade da Lei de Responsabilidade Fiscal é o mesmo que se averiguar se os gestores públicos, enquanto destinatários da Lei Fiscal estão cumprindo-a devidamente.