1. Introdução

O dinheiro é, acertadamente, considerado como elemento vital do organismo político, uma vez que o mantém vivo e em atividade, habilitando-o a cumprir suas funções essenciais... Se houver deficiência, nesse particular, ocorrerá um dos seguintes malefícios: ou o povo ficará sujeito a contínuos saques, em substituição a um modo mais convincente de atender às necessidades públicas, ou o governo mergulhará em fatal atrofia, não tardando muito a perecer ( Motta, 2000, p. 21).

Se refletirmos sobre a trajetória da administração pública em nosso país, verificaremos que, há séculos, convivemos com uma história de desmandos, os quais indicam, entre outras distorções das atribuições do Estado, numa sociedade democrática e inclusiva, clara tendência à apropriação privada do patrimônio público. Atualizando essa reflexão para os nossos dias, não é difícil constatar que, salvo raras e honrosas exceções, as antigas práticas do coronelismo, do nepotismo e da centralização da tomada de decisão para atender a interesses de poucos, em prejuízo da maioria, ainda são características marcantes em diferentes instâncias da gestão pública.

Ultimamente, com a democratização da sociedade, desvios de toda ordem, verdadeiros indicadores de irresponsabilidade nas gestões financeiras de municípios, Estados, Distrito Federal e da própria União, passaram a fazer parte do noticiário. Nesse contexto, a população assiste, perplexa e indignada, a denúncias sobre indústria da seca, corrupção, desvio de bens e/ou de verbas públicas, fraudes em processos de licitação, superfaturamento de obras e/ou serviços, uso eleitoreiro de obras, que, ao longo dos anos, permanecem inacabadas, publicidade oficial para promoção pessoal, clientelismo na contratação de servidores sem concurso; em síntese, uma série de práticas delituosas que objetivam o enriquecimento de alguns, à custa do erário...

Subjacente a esses problemas, está a malversação dos recursos públicos, num cenário de falta de ética, desonestidade e o que é pior, via de regra, eivado de impunidade... Apenas em período recente, deparamo-nos com uma lufada de ar fresco, pois, devido ao volume alarmante do descalabro e à indignação dos setores mais dinâmicos da população, começam a adotar-se medidas (ainda tímidas, mas nem por isso desprezíveis) de punição de infratores.

Por conta dessa problemática, nosso país tem o vergonhoso destaque de situar-se mundialmente entre os que detêm piores indicadores de qualidade de vida, com taxas elevadas de analfabetismo real ou funcional, desumanos índices de mortalidade infantil, especialmente em algumas regiões, assustadores índices de violência, particularmente (mas não exclusivamente) nas metrópoles e grandes centros urbanos, falta de saneamento básico e de cuidados primários e assistência global à saúde e exploração predatória do meio-ambiente...

Em síntese, a despeito de vivermos em um país tropical, abençoado por Deus e bonito por natureza (como disse o poeta popular), carecemos de políticas públicas conseqüentes e responsáveis que possam atender às necessidades mais elementares da população. No outro extremo desse círculo vicioso, que parece interminável, nos deparamos com um setor público extremamente endividado, apesar da elevada carga tributária a sobrecarregar os segmentos da população que cumprem honestamente seus deveres para com o fisco. Nesse contexto, situa-se igualmente, a crise fiscal, o déficit público, o desempenho ineficiente de grande parte das empresas estatais...

Como afirmamos, essa problemática tem suas raízes calcadas em desvios históricos, presentes na cultura gerencial implementada pelas elites e, nessa perspectiva, na falta de mecanismos reguladores e de controle da gestão de arrecadação, aplicação e controle do uso dos recursos disponíveis.

À luz dessas considerações, no presente trabalho, temos o objetivo de analisar a Lei Complementar 101/2000, também conhecida como Lei de Responsabilidade Fiscal 1 (LRF), que trata das finanças públicas 2 e regulamenta o artigo 165, §9º da Constituição Federal. 3

Ao tomar esse instrumento legal como objeto de reflexão, partimos do pressuposto de que, embora a legislação seja insuficiente para resolver históricos desvios de natureza cultural e política, ela constitui passo importante e necessário, que, associado a outras medidas, pode representar mudança significativa nas práticas públicas, em suas diferentes instâncias. Em outras palavras, fundamentamos a reflexão no princípio de que é indispensável dispor de elementos objetivos de garantia de preservação do equilíbrio e controle administrativo, bem como de transparência na alocação de recursos orçamentários, paralelamente ao planejamento de curto, médio e longo prazo. A premissa é a seguinte: quando a administração pública é orientada por um projeto político sério e conseqüente, os governantes assumem a tarefa de coordenar as iniciativas dirigidas para compatibilizar a aplicação das receitas com as necessidades e demandas prioritárias da sociedade, estabelecendo metas derivadas do interesse público.

2. A Lei de Responsabilidade Fiscal - LRF

De início, cumpre assinalar que o projeto que deu origem à Lei Complementar 101/2000, também conhecida como Lei de Responsabilidade Fiscal (LRF) foi elaborado pelo poder executivo e encontra respaldo no artigo 165, §9º da Constituição Federal.

No texto legal, está explícito o propósito de corrigir rumos da administração pública, seja no âmbito dos Estados-membros, dos municípios, como da própria União, limitando os gastos às receitas, mediante adoção das técnicas de planejamento governamental, organização, controle interno e externo e transparência das ações de governo em relação à população. Ainda nos termos desse documento, ficam os administradores públicos expressamente responsáveis por ações implementadas no exercício de suas funções e sujeitos a penalidades, definidas em legislação própria, reforçada pela Lei Complementar nº 101.

Como esclareceu Pelicioli (2000, p. 109), a LRF dá suporte à criação de um sistema de planejamento, execução orçamentária e disciplina fiscal, até então inexistente no cenário brasileiro. Tem o objetivo de controlar o déficit público, para estabilizar a dívida em nível compatível com o status de economia emergente. Seu aspecto inovador, segundo análise de Cruz (2001, p. 8), reside no fato de responsabilizar o administrador público pela gestão financeira, criando mecanismos de acompanhamento sistemático (mensal, trimestral, anual e plurianual) do desempenho.

O fundamento da Lei de Responsabilidade Fiscal está nos artigos 163 a 169 da Constituição Federal, mas especificamente no artigo 165, §9º., os quais expressam a intenção do legislador de promover uma administração financeira eficiente, atendendo ao critério de maior controle da sociedade sobre o Estado.

Castro (2000, p.17) esclarece que o poder executivo federal, ao propor o projeto que deu origem à Lei Complementar 101/2000, apoiou-se no argumento de que a medida fazia parte do conjunto de estratégias componentes do Programa de Estabilidade Fiscal - PEF 4. Porém, o autor citado põe em dúvida essa intenção, identificando, implicitamente o objetivo de ampliar a arrecadação de recursos e racionalizar seu emprego, para cumprir compromissos nacionais relativos à dívida externa e atender às exigências oriundas do FMI, do Banco Mundial e dos Estados Unidos da América (organismos financeiros internacionais credores de nosso país).

No estudo referido, Castro (2001, p. 17) teve o cuidado de comparar algumas regulamentações da lei citada com o Código de Boas Práticas para Transparência Fiscal - Declaração de Princípios (disponível no site oficial do FMI na Internet), chegando à inequívoca conclusão de que vários conceitos e regras ali estabelecidos são coerentes com as condições impostas pelo FMI, para assegurar o que o Comitê Interino denomina boa governança.

Além disso, não se pode esquecer que o Poder Executivo Federal precisava cumprir o disposto no artigo 30 da Emenda Constitucional 19 de 04.06.1998, que estabeleceu o prazo de 06 meses, contados da sua promulgação, para apresentar ao Congresso Nacional o Projeto de Lei Complementar a que se refere o artigo 163 da Constituição Federal. Como se vê, o assunto carecia de regulamentação há mais de 10 (dez) anos.

Por sua vez, Haury (2001, p. A16) discorda da argumentação de Castro (op. cit), dizendo que alegações dessa ordem são esdrúxulas, pois que, independentemente do que pense ou pretenda qualquer entidade internacional, a aprovação da lei, pela esmagadora maioria de três quintos do Congresso, representa a clara manifestação de repúdio da sociedade brasileira à administração irresponsável dos recursos públicos, arrecadados sob a forma de impostos e contribuições. O autor analisa esse resultado como manifestação de um grito de basta ao desperdício, à falta de informações sobre o destino de contribuições dos cidadãos brasileiros, à ausência de compromissos com resultados e à impunidade pelo descaso no trato com a coisa pública...

Entre os estudiosos do assunto, encontramos ainda autores que criticam a LRF, alicerçados no pressuposto de que a mesma representa agressão ao princípio do pacto federativo, interferindo na autonomia de Estados e municípios.

Em contrapartida, Haury (2001, p. A16) rebate que esses críticos tomam para si a prerrogativa de falar em nome do único órgão competente para decidir sobre a inconstitucionalidade dos dispositivos legais, que é o Supremo Tribunal Federal. O autor acrescenta que, no caso específico da LRF, o STF manifestou-se claramente favorável à perfeita adequação dos pontos questionados à nossa Carta Magna.

A par dessas controvérsias, verificamos que os termos da Lei Complementar nº 101/2000 orientam-se para o objetivo básico de regular a responsabilidade na gestão fiscal. Sob esse ponto de vista, significa um enorme passo para o processo de modernização do país, orientando o comportamento do administrador no sentido do zelo com as finanças públicas. Em havendo efetividade, representa importante instrumento de inovação filosófica e prática da administração pública brasileira, na medida em que propicie transformações na cultura administrativa e práticas de gestão de governos, em cooperação com a sociedade civil.

Nessa linha de pensamento, Figueiredo (2001, p. 17) explicita que o principal elemento distintivo da LRF é o estabelecimento de novo padrão fiscal no país, procurando configurar o que, para muitos, significa um choque de moralidade na gestão pública, pois enseja a responsabilização pelos gastos e demais providências de natureza administrativa.

Além disso, trata-se de proposta que favorece e depende do engajamento da sociedade, sob pena de sucumbirmos aos obstáculos que se antepõem à transformação substantiva na gestão pública. O autor mencionado alerta para o fato de que, caso a sociedade não se mobilize para fazer valer a força transformadora da LRF, perderemos oportunidade ímpar de implementar padrão de conduta pública pautado pela eficiência, responsabilidade e transparência.

Na verdade, subjacente a lei está o desejo de impedir que todo gestor de recursos públicos gaste mais do que se arrecade e de que tome consciência da responsabilidade fiscal. Zilbovicius (2001, p. A10) lembra que esses dois pressupostos não podem ser considerados antagônicos, ou como dilema para o gestor honesto, bem intencionado e competente 5.

Segundo Khair (2001, p. A16), a LRF pode contribuir significativamente para impedir heranças fiscais desastrosas, que imobilizam governos recém-empossados, quando têm que assumir dívidas e compromissos financeiros de antecessores. Por isso, reforça-se a proibição de aumentos salariais em final de governo e a contratação de obrigações que não possam ser pagas com recursos pertinentes àquele mandato.

Sob esse ponto de vista, ao estabelecer normas de procedimento para o uso de recursos públicos, limitar despesas, definir regras para o cumprimento dos orçamentos, obrigar transparência das contas e prever sanções para os desvios de conduta, inclusive de ordem criminal, pode-se dizer que a LRF reforça a filosofia administrativa que exige o fim do descontrole de gastos, que tantos males causou - e ainda causa - ao sofrido contribuinte brasileiro.

Essa linha reflexiva obtém respaldo na análise de Nascimento (2001, p. 11), quando elucida que a LRF tem por escopo sedimentar o regime de gestão fiscal responsável, mediante a implementação de mecanismos legais que deverão nortear os rumos da administração pública. Na perspectiva desse autor, constitui, pois, um código de conduta gerencial a ser observado, na condução da coisa pública.

Um problema a resolver diz respeito à dificuldade com que se deparam os governantes públicos, quando se trata de entender e pôr em prática a LRF. Entre outros determinantes do problema, costuma-se mencionar a complexidade da lei e a falta de prática política de controle financeiro. Decorre daí a relevância de estudos sobre o assunto, bem como da formação de pessoal técnico, nas diferentes áreas, para compor os quadros de assessorias. Essa necessidade é premente, especialmente se levarmos em conta que esse documento legal entrou em vigor na data de sua publicação, conforme disposto no artigo 74.

Outro ponto a assinalar é que a complexidade técnica, que suscita dúvidas numerosas e intrincadas, a pretendida remodelagem de institutos e a criação de figuras de cujo funcionamento não se tem experiência, o requisito de nova postura gerencial, decorrente de seu denso sistema de comandos e controles são desafios consideráveis.

Por isso, alguns autores defendem a tese de que talvez fosse apropriado estabelecer limites temporais à sua eficácia, para proporcionar aos gestores e suas equipes tempo bastante para adaptações e ajustes nas estruturas organizacionais e respectivos procedimentos operacionais. Em contrapartida, é pertinente ressaltar que a LRF não exige mais do que lisura e correção administrativa; isto é, não demanda qualquer iniciativa diferente do que deveria ocorrer em qualquer gestão comprometida com o bom uso dos recursos da população...

Por fim, encontramos na doutrina mais de uma dezena de referências a inconstitucionalidades e discrepâncias, além de críticas indicando que não será através de edição de uma lei tão conturbada que se fará operar um milagre nas finanças do país.

Numa tentativa de síntese do exposto nesta seção, observamos que, embora não tenha conquistado unanimidade entre os estudiosos e gestores da coisa pública, a Lei de Responsabilidade Fiscal visa estabelecer princípios norteadores de um regime de gestão fiscal responsável, operacionalizado através de normas e regras, a serem observadas em todas as esferas da administração, assim entendidas a União, Estados, Distrito Federal e Municípios,. Nesse âmbito, estão compreendidas as respectivas administrações (direta, autárquicas, fundacionais e empresas públicas).

No seu escopo, identificamos procedimentos, critérios e limites a serem observados para as principais variáreis fiscais, criando mecanismos para o alcance das metas, prevenção e correção de eventuais desvios. O diploma legal em exame estabelece ainda sanções institucionais e pessoais, visando dar conseqüência às suas hipóteses normativas. Sua aplicação poderá resultar em drástica e veloz redução do déficit público, além de maior equilíbrio do montante da dívida brasileira em relação ao PIB, com conseqüências importantes na disponibilidade de recursos para atender a prioridades sociais.

3. Os alicerces da LRF

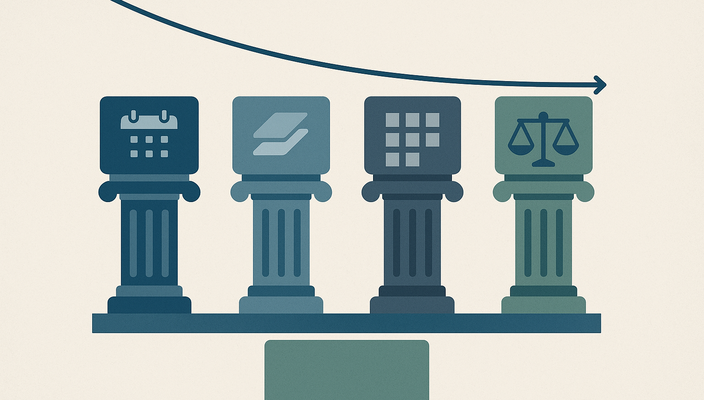

A LRF apóia-se sobre quatro pilares, dos quais depende o alcance de seus objetivos. São eles: o planejamento, a transparência, o controle e a responsabilidade.

A rigor, esses pontos são recorrentes na doutrina sobre requisitos da boa administração pública. Na atualidade, parecem tomar revigorado impulso, dado o alto grau de endividamento dos entes da federação e também devido à democratização e desejo de maior participação e controle da sociedade, extenuada por suportar elevada carga tributária, sem a correspondente contrapartida em termos de prestação de serviços, como saúde, segurança, educação, saneamento, transporte público, e similares.

O planejamento dará suporte técnico à gestão fiscal, através de mecanismos operacionais, como o Plano Plurianual - PPA (embora vetado o artigo 3º da Lei, o PPA é exigência constitucional), a Lei de Diretrizes Orçamentárias - LDO e a Lei Orçamentária - LOA. Por meio desses instrumentos, haverá condições objetivas de programar a execução orçamentária e atuar no sentido do alcance de objetivos e metas prioritárias.

Por seu turno, a transparência colocará à disposição da sociedade diversos mecanismos de cunho democrático, entre os quais merecem relevo: a participação em audiências públicas e a ampla divulgação das informações gerenciais, através do Relatório Resumido da Execução Orçamentária, do Relatório de Gestão Fiscal, bem como dos Anexos de Metas e Riscos Fiscais.

Os sistemas de controle deverão ser capazes de tornar efetivo e factível o comando legal, fiscalizando a direção da atividade administrativa para que ocorra em conformidade com as novas normas, como ressalta Fernandes (In: Castro, 2000, p. 22). A fiscalização, que há de ser rigorosa e contínua, exigirá atenção redobrada de seus executores, principalmente dos tribunais de contas.

O último alicerce, referente à responsabilidade, é importantíssimo, pois ele impõe ao gestor público o cumprimento da lei, sob pena de responder por seus atos e sofrer as sanções inseridas na própria Lei Complementar 101/2000 e em outros diplomas legais, como disposto no artigo 73 da LRF.

Como aludimos, o planejamento é o primeiro sustentáculo, a ferramenta básica para que o Estado alcance o seu fim último, que deve ser o bem-comum. Do ponto de vista administrativo e gerencial, tem o propósito de identificar os objetivos e metas prioritárias e definir modos operacionais que garantam, no tempo adequado, a estrutura e os recursos necessários para a execução de ações (programas, planos, projetos e atividades) consideradas relevantes e de interesse público.

Pelo menos no plano teórico, há décadas, preconiza-se que o planejamento constitua atividade de rotina, para cumprimento das funções governamentais. Em outras palavras, desde o tempo do tecnicismo e da ideologia da modernização conservadora, que predominou na orientação governamental brasileira dos anos sessenta em diante, defende-se a prática do planejamento como medida de racionalização administrativa. O que temos de inovador na atualidade, segundo visão progressista, é a definição do planejamento como instrumental técnico e político, para garantir qualidade nos resultados das ações empreendidas; mas também para que se definam prioridades socialmente relevantes, segundo interesse da maioria. Esse enfoque é absolutamente distinto do que preconizava a autoritária ideologia do tecnicismo, em sua vertente conservadora, hoje, por vezes, maquiada pelas teses do discurso neoliberal.

Note-se que a LRF cria novas dimensões para a Lei de Diretrizes Orçamentárias e para o próprio Orçamento, que serão discutidos e elaborados com participação da sociedade. Descentralizado, o planejamento pode ser enriquecido com dados significativos, para a formulação de metas e de prioridades, além de limites e condições para a renúncia de receita e para a geração de despesa, inclusive com pessoal e de seguridade, assunção de dívidas, realização de operações de crédito, incluindo aquelas relativas à antecipação de receita orçamentária e concessão de garantias.

Com essa orientação filosófica e prática, o planejamento adquire nova e fecunda fisionomia; a LRF preconiza que todos os entes da federação passem a elaborar planos de desenvolvimento mais efetivos, forçando-os a atingir resultados e metas fiscais.

No Capítulo II da LRF, que dispõe sobre a Lei de Diretrizes Orçamentárias, merece ênfase o equilíbrio a ser atingido entre a receita e a despesa, a par do controle de custos e avaliação dos resultados dos programas financiados com recursos orçamentários. Decorre daí a necessidade de estudo sistemático sobre a real efetividade dos gastos, com enfoque na avaliação, resultante de comparação entre objetivos pretendidos e efetivamente alcançados. Outra conseqüência é a maior especificidade da Lei de Diretrizes Orçamentárias, a par da criação de um Anexo de Metas Fiscais, a ser estabelecido em conjunto com o projeto de LDO (art. 4º, §2º). Junto a esse, deverá ser apresentado um Anexo de Riscos Fiscais, que nada mais é do que uma descrição dos passivos que, porventura, venham a apresentar distorções resultantes em assimetria dos elementos propostos na LDO.

De maneira coerente com o disposto no art. 37. da Constituição da República, que dá suporte ao princípio da publicidade, a seção I do capítulo IX da LRF trata da transparência. Nesse caso, publicidade é definida como a divulgação oficial do ato, para conhecimento público e início de seus efeitos externos, constituindo, sem dúvida, requisito de eficácia e controle da moralidade dos atos administrativos, especialmente, no tocante ao aspecto financeiro.

Segundo o art. 48. da LRF, a transparência é assegurada através da divulgação ampla, inclusive pela Internet, de planos, orçamentos e leis de diretrizes orçamentárias; relatórios de prestações de contas e respectivos pareceres prévios; relatórios resumidos da execução orçamentária e gestão fiscal, bem como das versões simplificadas de tais documentos.

Com idêntico propósito, deve o poder público incentivar a participação popular e a realização de audiências públicas, durante o processo de elaboração e discussão dos planos, Lei de Diretrizes Orçamentárias e orçamentos anuais. Da mesma forma, as contas prestadas pelo chefe do executivo devem ficar disponíveis, durante todo o exercício, no respectivo Legislativo e no órgão técnico responsável pela sua elaboração, para consulta e apreciação pelos cidadãos e instituições da sociedade (art. 49).

Essa constitui inovação de caráter democrático, pois que a consulta popular deixa de ser mera recomendação, para tornar-se determinação legal: o que era indicado como salutar passa a ser incorporado pelo direito, tornando-se obrigação legal do governante.

Porém, sabemos que regulamentação e garantias legais não são suficientes para atingir a transparência; além delas, deve haver governantes com perfil de estadista, imbuídos de princípios éticos e filosofia participativa, para disponibilizar os dados e, com criatividade, suprir oportunamente os interesses da população pelas informações.

Com propósitos elucidativos, cumpre assinalar que, na visão do FMI, tal como exposta no Código de Boas Práticas para a Transparência Fiscal, essa medida representaria importante contribuição à causa da boa governança, pois promoveria um debate público melhor qualificado a respeito da concepção e os resultados da política fiscal. Dessa forma, tornar-se-ia possível ampliar o controle sobre os governos, no tocante à execução das políticas e aumentar a credibilidade popular acerca das opções governamentais. De acordo com a mesma fonte, num ambiente de globalização, a transparência fiscal reveste-se de considerável importância para alcançar a estabilidade macroeconômica.

Retomando afirmativa anterior, os sistemas de controle deverão ser capazes de tornar efetivo e factível o comando legal, fiscalizando a direção da atividade administrativa para que ocorra em conformidade com as novas normas (In: Castro, 2000, p. 22). A fiscalização contínua e rigorosa é tarefa indispensável, para que se obtenha melhor gestão pública; exigirá atenção redobrada de seus executores, sem esquecer das atribuições relevantes dos Tribunais de Contas 6.

Na LRF, conforme art. 56. e seguintes, seção referente à Prestação de Contas, o controle será exercido pela própria administração pública, Poder Legislativo, Tribunais de Contas, Conselho de Gestão Fiscal, Banco Central, Ministério Público, Poder Judiciário e - o mais importante - pela sociedade em geral 7.

O Tribunal de Contas deverá emitir parecer prévio sobre as contas apresentadas pelo chefe do poder executivo, no prazo de 60 dias a contar do recebimento, a não ser que as constituições estaduais ou leis orgânicas estabeleçam prazo distinto.

O artigo 58 traz à luz procedimentos a serem desenvolvidos pelo ente público, quando da prestação de contas e destaca as providências relativas à fiscalização das receitas e formas de combate à sonegação. Ressalta ainda que, na prestação de contas, deverão ficar explícitas as medidas tomadas para recuperar créditos contestados judicial ou administrativamente e as iniciativas adotadas para incrementar as receitas tributárias.

Demonstrando o ânimo de consolidar meios de controle já reconhecidos pelo texto constitucional, a lei apresenta, em seu art. 59, requisitos relacionados à fiscalização da gestão fiscal. Mediante o compartilhamento de competência, determina que caberá ao poder legislativo, em conjunto com o Tribunal de Contas, realizar o controle externo, ao passo que o controle interno será desenvolvido pelos respectivos poderes.

O art. 70. da CF já apresentava essa exigência; a inovação refere-se aos aspectos que deverão ser levados em conta no momento da fiscalização; um deles é o cumprimento do limite de gastos pelos legislativos municipais.

O controle e o acompanhamento da gestão fiscal serão implementados com a adoção de um Conselho de Gestão Fiscal, constituído por representantes de todos os poderes e esferas governamentais, pelo Ministério Público e por entidades representativas da sociedade. Esse órgão desenvolverá ações de cunho prático, que culminarão na efetiva operacionalidade da Lei nº 101/2000. Por exemplo, o Conselho instituirá prêmios aos titulares de poderes ou órgãos que alcançarem resultados eficientes em programas de desenvolvimento social, se observados os princípios de gestão fiscal determinados pela Lei Complementar em estudo.

Por outro lado, o artigo 59 da citada Lei destaca a competência do controle interno, já exigido no artigo 74 da CF, para fiscalizar o cumprimento de suas normas, dando ênfase, dentre outros, ao alcance das metas estabelecidas no Plano Plurianual, na Lei de Diretrizes Orçamentárias, na Lei Orçamentárias e às providências tomadas para recondução dos montantes das dívidas consolidada e mobiliária aos respectivos limites.

Na presente discussão, a questão da responsabilidade é importantíssima, pois ela impõe respeito à regulamentação e prevê sanções inseridas na própria Lei Complementar 101/2000 e em outros diplomas legais, consoante dispõe o artigo 73 da LRF 8. Sob esse ângulo de análise, a LRF nada mais é do que um código de condutas, que deve ser obedecido pelos gestores públicos.

Porém, muitos a criticam, atribuindo-lhe o condão de funcionar como espécie de punição aos ordenadores de despesa, ou impingindo-lhe potencial deletério ao exercício da discricionariedade inerente ao cargo público de direção. Como demonstrado em momento anterior deste trabalho, outros estudiosos assumem posicionamento contrário, vislumbrando os aspectos positivos, particularmente no que concerne às normas essenciais para a boa prática gerencial e responsável de recursos públicos.

Ao discutir a questão da responsabilidade, Motta (2000, 51) esclarece que:

A responsabilidade passa, com a LRF, a ser personificada e personalizada, - sem prejuízo do princípio da impessoalidade da gestão, - otimizando não só o cumprimento da vontade do povo, consagrado no orçamento pelos seus legítimos representantes, quanto pela tutela legal, que se de um lado imputa sanções, - na Lei de Responsabilidade Fiscal ao ente federado ou empresa estatal dependente que não cumprir aos ditames da responsabilidade fiscal-, mas dá espaço para a ação do controle definir o agente que por meio da pessoa jurídica violou a norma e alcançá-lo.

Como referimos, a LRF prevê sanções, tanto de natureza institucional, quanto individual. Entre as sanções institucionais, destacamos: proibição de recebimento de transferências voluntárias por parte dos Estados e municípios que deixarem de prever e arrecadar seus impostos, consoante disposto no parágrafo único do art. 11. O parágrafo único do art. 22. também explicita uma série de sanções institucionais, se a despesa total com pessoal exceder a 95% do limite, como é o caso das vedações de criação de cargo, emprego ou função e de alteração de estrutura de carreira que implique aumento de despesa.

As sanções denominadas pessoais estão previstas na Lei 10.028/00 9, o que, como seria de esperar, trouxe grande intranqüilidade para muitos agentes políticos. Esse documento legal veio à tona por força do artigo 73 da LRF, que determina sejam suas infrações punidas segundo o Decreto-Lei 2.848/40 (Código Penal), a Lei 1.079/50 (Lei de Crimes de Responsabilidade), os Decretos-Lei 201/67 (responsabilidade dos prefeitos e vereadores), a Lei 8.429/92 (Lei de Improbidade Administrativa) e demais normas de legislação pertinente, além de trazer algumas modificações na legislação acima mencionada, principalmente quanto ao cumprimento dos limites e dos prazos para adequação às prescrições da Lei Complementar nº 101/2000. Algumas das penas mencionadas no projeto de lei incluem: perda do mandato, multa, proibição de exercer cargoo público, bloqueio de bens e até mesmo pena restritiva de liberdade 10.

Como assinalou Castro (2000, p. 32), o que, para a Lei de Responsabilidade Fiscal, é descumprimento de dever, para o Código Penal, é crime. Castro (2000, p. 34) acrescenta que todos crimes previstos na Lei de Responsabilidade fiscal ou no Código Penal (art. 359, A, B, C, D, E, F, G, H) são punidos a título de dolo. Como não há previsão de culpa, os infratores poderão ter suas penas privativas de liberdade convertidas em penas alternativas ou substitutivas (restritivas de direito), considerando que a maior pena cominada em tese é de quatro anos (art. 44. do Código Penal). No caso do crime previsto no artigo 359E, cuja pena é de três meses a um ano, poderá haver a suspensão condicional da punição, na forma do artigo 77 do Código Penal.

Ao refletir sobre o assunto, parece pertinente a seguinte pergunta: como responsabilizar o gestor pela inobservância dos dispositivos da lei de Responsabilidade Fiscal, principalmente quando não alcançadas as metas fiscais, considerando que, em nosso país, os períodos de estabilidade econômica que permitiriam planejamento fiscal e orçamentário nunca perduraram por longos períodos? Outro aspecto contraditório refere-se a que, constatada a dificuldade financeira do ente federado, o mesmo fica impedido de remediar a situação e até mesmo de recorrer a empréstimo, o que é prática salutar para prevenção de deficits. Porém, o procedimento é de uso habitual, no âmbito do ente primaz da Federação - a União, que tem buscado, com freqüência, empréstimos de organismos internacionais, como o FMI e o Banco Mundial, a fim de obter verbas para solver suas obrigações...

E, se o administrador anular atos ou contratos administrativos que tenham ferido as normas da LRF, não desconstituiria o direito ao pagamento pelos serviços executados ou bens fornecidos pelo contratado, recebidos e aceitos pela administração? Nesse caso, não se estaria correndo o risco de transgredir um dos princípios inspiradores da Teoria Geral das Obrigações, que, no direito comum, tanto quanto no público, veda o enriquecimento sem causa, inclusive da administração? Esta é também a solução acolhida pelo art. 59, parágrafo único da lei nº 8666/93, que dispõe sobre licitações e contratos administrativos.