Resumo: O objetivo deste artigo é fazer uma análise detalhada dos tributos e demais encargos do setor elétrico, incidentes sobre o consumo de energia elétrica dos consumidores residenciais de baixa tensão do Estado do Ceará. São relacionados e analisados os tributos de competência da União, do Estado do Ceará e do Município de Juazeiro do Norte, além dos encargos específicos do setor elétrico que são comuns aos consumidores residenciais de baixa tensão. Tem-se como objetivo demonstrar como a tarifa de energia elétrica é estruturada e qual o impacto desses tributos e encargos no valor final da conta de luz. São analisados os tributos e encargos embutidos na própria tarifa de energia, ou seja, que não são visíveis ao consumidor e os tributos e encargos incidentes sobre o valor do consumo, que são visíveis ao consumidor, por serem apresentados diretamente na conta de energia. Através da quantificação dos tributos incidentes sobre a tarifa de energia elétrica e sobre o valor do consumo, conclui-se com a estimativa da carga tributária média incidente sobre a conta de luz desses consumidores.

Palavras-chave: Tributos. Carga tributária. Setor Elétrico. Tarifas de energia elétrica. Encargos setoriais.

Sumário: Introdução. 1 Tributos incidentes sobre a energia elétrica. 1.1 Tributos e encargos que integram o valor da tarifa de energia elétrica. 1.2 Tributos e encargos que não integram o valor da tarifa de energia elétrica. 2 Carga tributária sobre o consumo de energia elétrica. 2.1 Método estimado (valor médio). 2.2 Método exato. 2.3 Análise dos dados obtidos. Considerações finais.

INTRODUÇÃO

A tarifa de energia elétrica sempre foi alvo de críticas de diversos segmentos da sociedade. Afinal, há quase uma unanimidade em afirmar que o valor da tarifa de energia elétrica do Brasil, assim como do Ceará, é bastante elevado e onera, sem sombra de dúvidas, a cadeia produtiva de vários setores da economia, além de comprometer o conforto e o bem-estar dos consumidores residenciais e comerciais. O que se conhece, de fato, é o elevado custo da energia elétrica, mas lamentavelmente, na maioria das vezes, o consumidor desconhece a origem e o motivo desse custo ser tão alto.

Não se questiona apenas o elevado custo da tarifa de energia elétrica, mas sua evolução (majoração) progressiva ao longo dos últimos anos. A cada ano que passa a política tributária cearense (e brasileira), ávida pela arrecadação, sem critérios, vem onerando a atividade produtiva e os custos econômicos dos consumidores por meio do aumento das tarifas.

Atualmente, pode-se dizer que o governo e a sociedade vivem a dicotomia da escassez de investimentos e o excesso de tributação no setor elétrico.

O consumidor de energia elétrica cearense talvez não saiba, mas cerca de 50% da sua conta de luz destina-se a cobrir impostos e encargos setoriais. Trata-se de uma das mais elevadas cargas tributárias do mundo.

Para ter uma ideia de quão elevada é a carga tributária sobre a conta de luz, em estudos apresentados pela Federação das Indústrias do Estado do Ceará (FIEC, online) e pela Agência Nacional de Energia Elétrica (Aneel), levando-se em consideração a tarifa média de energia elétrica (no Brasil), aproximadamente 51% da tarifa é composta de tributos e encargos setoriais. Logo, a cada R$ 100,00 pagos pelo consumidor final, aproximadamente R$ 51,00 (cinquenta e um reais) vão para o Governo (quer seja Federal, Estadual ou Municipal).

Vale ressaltar que nesse estudo não se levou em consideração os custos com a Contribuição de Iluminação Pública (COSIP) e nem com outros tributos que são cobrados diretamente da concessionária [1], como o Imposto Sobre Serviços (ISS), o Imposto de Renda de Pessoa Jurídica (IRPJ) e a Contribuição Social Sobre o Lucro Líquido (CSLL), que acabam por onerar ainda mais o preço básico da tarifa de energia elétrica.

Enquanto no Brasil, e principalmente no Ceará, o consumidor tem de arcar com uma carga tributária média em torno de 50%, países como Portugal, Grécia e Austrália têm carga tributária sobre a conta de luz inferior a 10% (ABRASF, online).

Questiona-se: se o setor elétrico é uma área essencial (primordial) para o desenvolvimento econômico, industrial e social (bem estar da população), por que é tão visado pelo Fisco?

É inegável não reconhecer que a energia elétrica abrange praticamente todos os setores da economia, uns de forma mais ampla como na indústria e outros de forma menos abrangente como no comércio. Independentemente do setor relacionado, a energia elétrica tem um impacto significativo pelo seu caráter essencial e necessário. Em virtude dessa necessidade e dessa essencialidade da energia elétrica, o Governo – ávido pela arrecadação de tributos –, passou a enxergar nesse setor uma fonte profícua de receitas para os cofres públicos.

Concernentes à facilidade de tributação do setor elétrico, vejamos os comentários de Soares (2007, p. 3-4):

A energia elétrica é uma das bases tributáveis mais “apetitosas” que existem. Sua expressão quantitativa é gigantesca: o Instituto Brasileiro de Economia e Estatística – IBGE estima que, em 2005, o valor da produção e da geração de eletricidade, gás e água alcançou o montante de R$ 170,0 bilhões, sendo que o equivalente a R$ 119,3 bilhões foi utilizado no processo produtivo e o equivalente a R$ 50,7 bilhões consumido pelas famílias. Ainda segundo o IBGE, as referidas atividades sofreram uma tributação da ordem de R$ 21,7 bilhões.

Além disso, a arrecadação de tributos sobre a energia elétrica é extremamente facilitada, uma vez que sua geração e distribuição são realizadas por poucos e grandes empreendimentos, inseridos na economia formal, cujos controladores são concessionários ou permissionários de serviços públicos. A medição da produção e distribuição é relativamente fácil e monitorada por uma série de outros órgãos governamentais. Ou seja, os tributos incidentes sobre a energia elétrica são praticamente insonegáveis.

Além da relativa dificuldade de sonegação, outro fator que facilita o aumento injustificável da tributação do setor elétrico é o comportamento inelástico da demanda de energia elétrica, conforme defendido por Lemos (2005, p.36):

A demanda do mercado de energia elétrica tem características de inelasticidade. E é justamente por produzir um bem com essa característica que o Setor Elétrico é um dos alvos dos governos para aumento da tributação. Quanto mais inelástica for a demanda em relação a oferta, maior a proporção da carga fiscal que recairá sobre o consumidor. É de se esperar que o aumento do preço da energia, através de uma maior tributação, não provoque uma redução do consumo na mesma proporção, o que atende ao objetivo de aumentar a arrecadação.

É evidente que a grande maioria dos consumidores cearenses não tem ideia dos tributos e encargos incidentes sobre o consumo de energia elétrica, ou seja, do quantitativo de dinheiro que entregam aos cofres públicos, assim como a utilização, a finalidade e origem da cada tributo.

Enquanto alguns tributos são visíveis ao consumidor – visto que são discriminados diretamente na conta de luz [2], como por exemplo o ICMS – , uma outra gama de encargos, indiretamente embutidos na tarifa, não são descriminados na conta de luz. Passando despercebido ao consumidor a sua existência.

Em virtude desse desconhecimento geral da população, em relação aos encargos e tributos incidentes sobre o consumo de energia, nasceu a necessidade de se escrever esse artigo, cujo objetivo principal é relacionar e descrever todos os tributos e encargos incidentes sobre o consumo de energia elétrica, como forma de esclarecer a população como é composta a tarifa de energia elétrica e quais os encargos e tributos que a oneram, ou seja, em suma, detalhar como está estruturada a tarifa de energia elétrica, considerando os aspectos tributários.

Este trabalho tem como objetivo principal analisar a estrutura das tarifas de energia elétrica considerando os aspectos tributários. Através dessa análise será descrito de forma objetiva, clara e didática a relação entre os diversos tributos incidentes sobre o consumo de energia elétrica. Oferecendo assim, um roteiro prático, detalhado e atualizado sobre a incidência dos diversos tributos e encargos setoriais na formação de preços da energia elétrica.

Além do objetivo geral citado, podem ser relacionados os seguintes objetivos específicos:

Caracterização dos encargos setoriais e tributários do setor elétrico;

Relacionar, separadamente, os tributos federais, estaduais e municipais;

Analisar os tributos e encargos incidentes sobre a tarifa e que estão embutidos nas mesmas, não sendo visíveis ao consumidor;

Quantificar a carga tributária sobre o consumo de energia elétrica dos consumidores residenciais de baixa tensão do Estado do Ceará;

1. TRIBUTOS INCIDENTES SOBRE A ENERGIA ELÉTRICA

Neste tópico serão descritos de forma individualizada, por ente da federação, os tributos incidentes sobre o consumo de energia elétrica.

1.1.Tributos e Encargos que Integram o Valor da Tarifa de Energia Elétrica

Nesta seção serão relacionados (quantificados) os tributos e encargos setoriais que integram os custos da energia elétrica e que não são visíveis aos consumidores, pois estão embutidos no valor da tarifa. Nesse caso, merecem destaque os vários tipos de encargos setoriais existentes, cada um com um finalidade diversa.

Esses encargos setoriais – que conforme dados da ANEEL (2007a) representam algo em torno de 8,8% do valor da tarifa nominal (básica) –, por fazerem parte da composição da tarifa, ou seja, já estão embutidos na tarifa básica, não é perceptível ao consumidor o seu efeito no valor na carga tributária da conta de luz.

Dentre os principais encargos setoriais, destacam-se: Reserva Global de Reversão (RGR), Conta de Consumo de Combustíveis (CCC), Taxa de Fiscalização de Serviço de Energia Elétrica – TFSE, O Programa de Incentivo às Fontes Alternativas de Energia Elétrica (PROINFA), Conta de Desenvolvimento Energético (CDE), Pesquisa de Desenvolvimento Científico e Tecnológico (P&D), Encargo de Serviço do Sistema (ESS) e Encargo de Capacidade Emergência (ECE). Este último vigente apenas no período do racionamento ocorrido em 2001.

1.2. Tributos e Encargos que não Integram o Valor da Tarifa de Energia Elétrica

Neste item os tributos serão apresentados separadamente, por categoria (por espécie) e pelo ente da federação que detém a competência tributária para instituí-los.

1.1.1. Tributos Federais

Os tributos federais incidentes sobre o consumo de energia elétrica são o PIS (Programa de Integração Social) e a COFINS (Contribuição para o Financiamento da Seguridade Social). A cartilha publicada pela ANEEL (2007, p. 14) explicita de maneira didática a destinação e a forma de incidência desses tributos sobre o consumo de energia elétrica:

Programas de Integração Social (PIS) e Contribuição para o Financiamento da Seguridade Social (COFINS): cobrados pela União para manter programas voltados ao trabalhador e para atender a programas sociais do Governo Federal. A aplicação desses tributos foi recentemente alterada, com elevação no valor da conta de energia. Com a edição das Leis nº 10.637/2002, 10.833/2003 e 10.865/2004, o PIS e a COFINS tiveram suas alíquotas alteradas para 1,65% e 7,6%, respectivamente, passando a ser apurados de forma não cumulativa. Dessa forma, a alíquota média desses tributos passou a variar com o volume de créditos apurados mensalmente pelas concessionárias e com o PIS e a COFINS pagos sobre custos e despesas no mesmo período, tais como a energia adquirida para revenda ao consumidor.

Em síntese, a COFINS foi instituída pela Lei Complementar n° 70, de 30 de dezembro de 1991, e é destinada exclusivamente às despesas com atividades-fim das áreas de saúde, previdência e assistência social. Essa contribuição tem como base de cálculo do faturamento das empresas.

O programa de Integração Social (PIS) foi instituído pela Lei Complementar n° 7, de 7 setembro de 1970, destinado a promover a integração do empregado na vida e no desenvolvimento das empresas. O PASEP (Programa de Formação do Patrimônio do Servidor Público) foi instituído pela Lei Complementar n° 8, de 3 de dezembro de 1970. Esses dois tributos tiveram seus fundos unificados a partir de 11 de julho de 1976, pela Lei Complementar n° 26, de 11 de setembro de 1975, passando a denomina-se de PIS/PASEP [3].

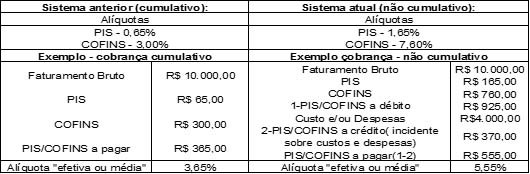

Quadro 1: Comparativo entre o sistema anterior e o sistema atual de cobrança do PIS/COFINS.

Fonte: ANEEL (2007, p.15)

O quadro 1 acima apresenta o exemplo da forma de cálculo do PIS/PASEP e da COFINS, diferenciando a situação anterior (cumulativa) e a atual (não-cumulativa). Conforme demonstrado, o PIS/PASEP e a COFINS [4] são calculados “por dentro”, ou seja, o próprio tributo compõe a base de cálculo.

1.1.2. Tributos Estaduais

Dentre os tributos estaduais incidentes sobre o consumo de energia elétrica, pode-se destacar o imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação (ICMS). O ICMS é um imposto de competência dos Estados e do Distrito Federal, estabelecido pela Lei Complementar n° 87, de 13 de setembro de 1996 (Lei Kandir). Está lei estabelece normas gerais sobre a cobrança do ICMS. As normas específicas são estabelecidas pelas legislações estaduais em suas leis instituidoras do ICMS.

No Estado do Ceará o ICMS foi instituído pela Lei nº 12.670/1996, publicada no Diário Oficial do Estado do Ceará em 30 de dezembro de 1996 e regulamentado pelo Decreto nº 24.569/1997.

São hipóteses de incidência do ICMS a entrada no Ceará, decorrente de operação interestadual, de energia elétrica e petróleo, quando não destinados à comercialização ou à industrialização; e, as operações relativas à circulação de mercadorias [5].

Considera-se ocorrido o fato gerador do ICMS no momento da saída de mercadoria de estabelecimento de contribuinte, assim como na transmissão de propriedade de mercadoria ou de título que a represente. No caso específico da energia elétrica, pode-se dizer que o fato gerador ocorre no momento do registro do consumo da energia e que é consolidado quando do momento do faturamento (da emissão da fatura de energia elétrica).

A base de cálculo desse imposto é o valor (R$) do consumo de energia elétrica que se obtém pela multiplicação do valor do consumo registrado (kWh) vezes o valor da tarifa (R$/kWh) correspondente.

A alíquota aplicável à energia elétrica é de 25% com adicional de dois pontos percentuais relativos ao Fundo de Combate à Pobreza (FECOP) [6], totalizando uma alíquota final de 27%. O ICMS é calculado “por dentro”, ou seja, o próprio imposto integra a sua base de cálculo, o que significa que essa alíquota incide sobre a base de cálculo nominal e sobre ela mesma. Logo, do exposto, verifica-se que a alíquota real é de 36,98%, bem superior a 27%, que é a alíquota nominal, aquela visível ao consumidor.

1.1.3. Tributos Municipais

Dentre os tributos municipais incidentes sobre o consumo de energia destaca-se a Contribuição de Iluminação Pública (COSIP), instituída com objetivo de custear os serviços de iluminação pública [7] em substituição a antiga Taxa de Iluminação Pública (TIP).

Vale destacar que anteriormente a edição da Emenda Constitucional n° 39/2002, o custeio da iluminação pública era realizado mediante a cobrança da Taxa de Iluminação Pública (TIP). Entretanto, em virtude do serviço de iluminação pública não se tratar de um serviço uti singuli, ou seja, especifico [8] e divisível [9], referida cobrança foi declarada inconstitucional pelo Supremo Tribunal Federal [10].

Conforme estabelece a Resolução n° 456/2000 – ANEEL, a responsabilidade pelos serviços de elaboração de projeto, implantação, expansão, operação e manutenção das instalações de iluminação pública é de cada Prefeitura Municipal. A concessionária poderá prestar esses serviços mediante contrato de celebração junto às prefeituras. Na maioria dos municípios do interior do Estado, os serviços citados são prestados pela Coelce, devido a falta de estrutura das pequenas prefeituras e a dificuldade de realização dos serviços pela falta de know-how. Em Fortaleza, referido serviço é prestado por empresa privada contratada diretamente pela Prefeitura.

Para financiar tais serviços, as prefeituras lançam mão da COSIP, sendo que cabe a cada município a regulamentação de referida contribuição. De maneira geral as alíquotas são progressivas (escalonadas) de acordo com a faixa de consumo de energia de cada consumidor.

Como a COSIP é uma espécie de tributo municipal, desde logo, fica evidente que em cada município haverá uma lei instituindo-a.

Conforme art. 149-A, da Constituição Federal (CF/88) de 1988, com redação dada pela Emenda Constitucional n° 39/2002, os Municípios e o Distrito Federal poderão instituir contribuição para o custeio do serviço de iluminação pública, desde que seja observado as limitações ao poder de tributar estabelecidos no art. 150 da CF/88. Além disso, conforme inciso III, do art. 150, da CF/88, a lei que instituir a COSIP deverá observar o princípio da noventena e da anualidade. É facultado a cobrança da COSIP na fatura de energia elétrica.

Não há dúvida de que a COSIP tem natureza jurídica de tributo, sendo portanto uma das espécies de tributo, como podemos extrair dos ensinamentos de Hugo de Brito Machado:

A contribuição identifica-se como espécie de tributo tanto porque tem destinação constitucional especificamente estabelecida para o custeio de determinada atividade estatal, e referida a uma categoria ou grupo de pessoas que provoca a sua necessidade ou dela obtém especial proveito; quanto em razão de ter como contribuinte pessoa que compõe a categoria ou grupo de pessoas que provoca a necessidade do agir estatal ou dele obtém proveito.

O beneficiário específico da contribuição não há de ser necessariamente a pessoa do contribuinte, mas a categoria ou grupo social no qual aquele se encarta. Esta, aliás, a diferença essencial entre a taxa e a contribuição, nesse aspecto. A taxa tem como contribuinte a pessoa que esteja diretamente vinculada à atividade estatal específica que constitui o seu fato gerador. A contribuição, diversamente, tem como contribuinte pessoa que integra uma categoria ou grupo social favorecido pela atividade estatal para cujo custeio se destina, ou que a tenha tornado necessária, vale dizer, que a tenha provocado. (2007, online)

Como a COSIP é instituída distintamente em cada Município da Federação, estudaremos nesse trabalho a contribuição para o custeio do serviço de iluminação pública do município de Juazeiro do Norte foi instituída pela Lei n° 2.722, de 30 de dezembro de 2002.

O serviço conforme definido na retro citada lei compreende o consumo de energia elétrica destinado a iluminação pública de vias, logradouros e demais bens públicos, e a instalação, manutenção, melhoramento e expansão da rede de iluminação pública.

Constitui fato gerador da CIP [11] o consumo de energia elétrica por pessoa física ou jurídica, mediante ligação regular de energia elétrica no território do município de Juazeiro do Norte (art. 2º., da Lei n° 2.722/2002, do Município de Juazeiro do Norte). Com relação à hipótese de incidência a lei não faz referência explícita.

O sujeito passivo da CIP é o consumidor de energia elétrica residente (ou que possua unidade consumidora) ou estabelecido no município de Juazeiro do Norte e que esteja cadastrado junto a concessionária distribuidora de energia elétrica titular da concessão no território do município (art. 3º, da citada lei).

A base de cálculo da CIP é o valor mensal do consumo de energia elétrica constante da fatura emitida pela concessionária distribuidora de energia elétrica (art. 4º, da citada lei).

As alíquotas da CIP são diferenciadas de acordo com a classificação tarifaria [12] de consumidores e a quantidade de consumo mensal registrado (kWh), conforme índices (relacionados na tabela 1 abaixo) percentuais de que trata o anexo I da Lei Municipal n° 2.215, de 23 de julho de 1997.

A CIP é cobrada na fatura de energia elétrica (art. 6º). A CF/88, em seu art. 149-A estabelece que é facultativo ao órgão legislador determinar ou não a cobrança na fatura de energia elétrica. No caso específico da CIP de Juazeiro do Norte, a cobrança é realizada através da fatura de energia elétrica.

Tabela 1: Valores da CIP – Classe Residencial (data da vigência 07/05/2008)

Faixa de consumo (kWh) |

Valor da CIP (R$) |

Porcentagem [13] (%) |

Faixa de consumo (kWh) |

Valor da CIP (R$) |

Porcentagem (%) |

0 a 150 |

- |

- |

601 a 650 |

88,05 |

32,00 |

151 a 200 |

11,00 |

4,00 |

651 a 700 |

90,80 |

33,00 |

201 a 250 |

19,26 |

7,00 |

701 a 750 |

93,55 |

34,00 |

251 a 300 |

30,26 |

11,00 |

751 a 800 |

96,30 |

35,00 |

301 a 350 |

41,27 |

15,00 |

801 a 850 |

99,05 |

36,00 |

351 a 400 |

52,28 |

19,00 |

851 a 900 |

101,80 |

37,00 |

401 a 450 |

63,28 |

23,00 |

901 a 950 |

104,56 |

38,00 |

451 a 500 |

74,29 |

27,00 |

951 a 1000 |

107,31 |

39,00 |

501 a 550 |

82,54 |

30,00 |

> 1001 |

110,06 |

40,00 |

551 a 600 |

85,30 |

31,00 |

Fonte: Coelce, 2008 e Lei n°. 2.722/2002 (Município de Juazeiro do Norte)

Conforme se observa da tabela 1 acima, os consumidores cujas unidades consumidoras tenham consumo inferior a 100 kWh são isentos de pagamento da CIP. Para as demais faixas de consumo a tributação é escalonada de acordo com a faixa de consumo e o percentual de cobrança estabelecido para cada faixa.