Resumo: No presente trabalho, realizou-se inicialmente uma abordagem acerca da origem da tributação para, então, estabelecer as noções de tributo e seu conceito. Mais adiante, procedeu-se ao estudo do dever de pagar o tributo e sobre a sua relação com a garantia individual à liberdade, além da sua importância para a obtenção de riquezas pelo estado na consecução dos seus fins primordiais. A seguir, foi feita uma explanação sobre a concorrência desleal, destacando seus principais aspectos econômicos, como o conceito de aviamento; funcionamento do mercado; definição de uma concorrência perfeita e seu paralelo com a concorrência real; e jurídicos, tais como o art. 146 da Constituição Federal, que propõe a criação de tributos com a finalidade de prevenir desequilíbrios concorrenciais; a intervenção do Estado na Economia; e a criação de programas de computador para armazenar ideias e protegê-las dos concorrentes desleais. Também, cuidou-se de analisar a pirataria em vários âmbitos, sua história; seu conceito, que abrange a noção de crime; a diferença existente entre pirataria e falsificação, descaminho, contrabando e contrafação, oportunidade em que se comentou o conceito de sonegação fiscal; o impacto causado à economia pela pirataria de vários produtos, como remédios, combustíveis, fumo, CDs, DVDs, brinquedos, etc.; e o grau de consumo desses produtos e a opinião de tais consumidores a respeito do tema da pirataria. Outrossim, foi explicitada a questão da pirataria na cidade de Campina Grande e em todo o estado da Paraíba, onde não existem órgãos que regulamentem tal prática, nem políticas públicas que a combatam. Ademais, foi feito um estudo sobre a implantação de políticas públicas voltadas para o combate do comércio ilegal em vários estados do país, tendo como destaque Rio Grande do Sul. Demonstrou-se que a Paraíba também pode implantar esses tipos de ações, basta que haja uma aliança conjunta entre a população e os gestores públicos.

Palavras chave: tributação, concorrência desleal, pirataria, políticas públicas.

Sumário: 1. Introdução. 2. Metodologia. 3. A tributação e a concorrência desleal. 3.1- História da tributação. 3.2- Conceito de tributo. 3.3- Dever de pagar o tributo. 3.4- A concorrência desleal. 3.5- Pirataria. 4. Análise dos dados obtidos. 4.1- Pirataria na Paraíba. 4.2- Políticas públicas voltadas ao combate da pirataria. Conclusões. Referências bibliográficas.

1-INTRODUÇÃO

O Estado utiliza vários meios para obter receita para a consecução de suas atividades, sendo a arrecadação de tributos o mais importante deles, uma vez que ela é considerada a forma mais eficiente e direta. Assim, a manutenção financeira do Estado e de toda sociedade é assegurada pela subtração do patrimônio do particular através dos tributos.

Ocorre, na atualidade, que a carga tributária incidente sobre o indivíduo é muito alta, o que tem provocado severas consequências para o desenvolvimento do Brasil.

A primeira delas é o cultivo da sonegação, que compromete toda a cadeia de produção e cria um grande diferencial competitivo para as empresas que agem na ilegalidade, que não cumprem com suas obrigações fiscais ou se dedicam ao contrabando e às práticas de pirataria. Além dos cofres públicos, perdem os trabalhadores que, sem empregos formais, se vêem privados de melhores condições de renda e ascensão profissional. Dessa forma, foram explicitadas, na presente pesquisa, as desvantagens da Economia Subterrânea, suas consequências para a economia do país e a importância das empresas e do cidadão cumprir com seu dever de pagar o tributo.

Afeta-se, outrossim, a economia, porque, no confronto com a concorrência ilegal, uma das primeiras vítimas é a competitividade. E há ainda prejuízos em cadeia para toda a sociedade que, sem que se perceba, vão destruindo a sua capacidade de geração de riquezas, minando seus valores essenciais. Por isso, essa pesquisa buscou informar aos consumidores os riscos causados pela compra de um produto advindo do comércio ilegal à saúde do usuário do produto; à segurança do Estado, devido à relação existente entre pirataria e crime organizado; à Economia Formal, devido à falência de várias empresas legais e, consequentemente, fechamento de vários postos de trabalho; para o bem-estar social, em virtude dos inúmeros serviços públicos que o estado deixa de custear, devido à diminuição da arrecadação de tributos.

Para entender melhor o atual quadro de constantes práticas de concorrência desleal e fraudes ao Fisco e buscar as soluções mais adequadas para estes problemas, achou-se necessário apresentar a gênese dos tributos e da pirataria, a partir de uma visão global e nacional do problema, pois a história, muitas vezes, mostra minúcias de uma atividade que podem trazer as formas para seu aniquilamento. Os piratas do alto-mar, no século XIX, por exemplo, começaram a ser presos a partir da intensa fiscalização nos portos, o que sugere que o contrabando e a pirataria podem combatidos com a intensa reprimenda nas fronteiras dos países e estados.

Também foi abordado o tema da concorrência desleal, sob uma perspectiva jurídica e também econômica, em que foram ressaltados os princípios da livre iniciativa, da capacidade contributiva e da livre iniciativa do trabalho. A regulamentação do assunto pelo art. 146-A da Constituição Federal também foi explanada, bem como a função social dos tributos, a denominada, extrafiscalidade, ou seja, o uso do tributo para distribuir renda, satisfazer as necessidades essenciais da população, destacando-se a alimentação, saúde, vestuário, moradia, educação e acesso ao trabalho.

Ademais, se estudaram algumas políticas públicas desenvolvidas no combate à pirataria (prática de concorrência desleal mais enfatizada na presente pesquisa) em outros estados da Federação, como Pernambuco, Rio Grande do Sul e São Paulo e foi feito um paralelo com as ações implantadas pelas autoridades da Paraíba e de Campina Grande. Foi destacada a atuação de algumas entidades na luta contra o comércio ilegal a exemplo do ETCO (Instituto de Ética Concorrencial) e CNCP (Conselho Nacional de Combate à Pirataria).

Uma matéria, publicada no Jornal do Senado (Nº 3030/220), revelou que por causa da pirataria, o governo federal deixa de arrecadar R$ 30 bilhões em impostos, quase o equivalente ao orçamento federal previsto para educação; que mais de 5 milhões de empregos formais deixam de ser gerados; e que as indústrias deixam de faturar R$ 350 bilhões anuais. Além disso, estima-se que 86% do CDs e 53% do DVDs são pirateados. Como forma de combate, há a possibilidade de imunizar constitucionalmente de tributos os CDS e DVDS, que são os produtos mais atingidos com esse mercado de falsificações. Contudo, a população parece não se importar muito com esses prejuízos, pelo contrário, os consumidores estimulam o progresso desse mercado ilegal, alegando que os produtos piratas são mais baratos que os originais.

Diante deste quadro coloca-se o seguinte problema: qual é o impacto da pirataria na economia e no orçamento público do Estado da Paraíba e em Campina Grande? Há políticas públicas implementadas que efetivamente tem combatido a pirataria?

Destarte, os principais objetivos da presente pesquisa foram: estudar os reflexos da pirataria na economia, no orçamento público estadual e municipal e nas políticas públicas que visam o seu combate; identificar as políticas públicas voltadas para o combate da pirataria que foram implementadas na Paraíba e em Campina Grande; descrever os fatores que podem levar às pessoas a comprarem produtos piratas; descrever e disponibilizar todos os dados possíveis relativos à pirataria, voltando-se, especialmente, ao aumento da carga tributária.

Dentre as metas, elencam-se as seguintes: desmistificar o distanciamento acadêmico em relação ao estudo do direito financeiro e a realidade social, envolvendo o aluno da graduação na pesquisa científica deste ramo numa perspectiva interdisciplinar necessária, entre o direito, a economia e a sociologia; iniciar o estudo de um tema e sua respectiva problemática com o fito de edificar o complemento das primeiras bases para a tese de doutorado; divulgar dados sobre a pirataria em Campina Grande para autoridades Públicas, gestores e para a sociedade em geral; e disponibilizar aos gestores públicos, legisladores, membros do Poder Executivo e demais formuladores de políticas públicas, e a sociedade em geral, informações e justificativas técnicas para utilização do direito financeiro e tributário como instrumento para o combate a pirataria e a diminuição da carga tributária.

2- METODOLOGIA

Antes de adentrar propriamente na metodologia da presente pesquisa, faz-se necessário esclarecer algumas alterações que ocorreram no transcurso dela. Sabe-se que em toda pesquisa, há a formulação de um problema em torno de um tema previamente definido e delimitado.

Nesse sentido, o problema inicial dessa pesquisa era analisar qual é o impacto da pirataria de CDs e DVDs na economia e no orçamento público do Estado da Paraíba e em Campina Grande e se há políticas públicas implementadas que efetivamente tem combatido-a. Todavia, tentou-se o contato com inúmeros órgãos públicos, tais como Receita Federal e Ministério da Justiça, os quais não retornaram aos convites de prestação de esclarecimento sobre o assunto, Ministério Público Estadual, Ministério Público Federal e Delegacia da Polícia Federal (todos situados em Campina Grande), os quais alegaram não dispor de dados referentes à Pirataria a nível estadual ou municipal atualizados.

Assim, isso representou um empecilho à coleta de dados referentes à pirataria de CDs e DVDs, pois não havia dados atualizados sobre a pirataria de uma forma geral, quiçá sobre a audiovisual e fonográfica. Dessa maneira, foi preciso expandir o tema da pesquisa. O que seria um estudo delimitado sobre a falsificação de CDs e DVDs em Campina grande, tornou-se uma pesquisa sobre a pirataria de uma forma geral, em que também se investigou a existência de políticas públicas voltadas para seu combate e traçou-se um paralelo com as medidas tomadas por outros entes da Federação para minimizar os efeitos desse tipo de prática concorrencial desleal.

A natureza da pesquisa, quanto ao tipo enquadrou-se em dois gêneros: teórica e empírica. Para Michel (2005, p. 34, 35), a pesquisa teórica se dedica. “[...] em montar e desmontar, criticar e reconstruir teorias existentes. [...]”, enquanto a pesquisa empírica está ”[...] voltada, sobretudo, para a face experimental, vivenciada e observável dos fenômenos [...]. O seu grande valor é trazer a teoria para a realidade concreta. [...]”. Os fenômenos jurídicos desde muito são estudados apenas no plano teórico, não que este prisma não traga significativas contribuições, mas o que a sociedade espera do pesquisador jurídico é que ele correlacione o Direito com a vida real, para isso este projeto se propõe, já que o direito financeiro e tributário influencia diretamente a vida das pessoas.

No que diz respeito ao método de abordagem indutivo que, segundo Michel (2005, p. 58) “é um tipo de raciocínio que caminha do registro de fatos particulares para chegar à conclusão ampliada que estabelece uma proposição geral”, já que se estudará a pirataria e a sua repercussão na economia, no orçamento público e nas políticas públicas que visam combatê-la, para que mediante a interação entre Direito, políticas públicas e a economia estabeleça-se uma real correlação e interdependência entre esses fenômenos.

Quanto aos fins, essa pesquisa foi de caráter descritivo e explicativo. Segundo Cervo e Bervian (2002, p. 54 a 56) a “pesquisa descritiva é aquela que observa, registra, analisa e correlaciona fatos e fenômenos sem manipulá-los e a explicativa tem como preocupação central identificar os fatores que determinam ou que contribuem para ocorrência dos fenômenos.”

Por esta pesquisa ter um caráter social, político e jurídico, fundamentado em conceitos que integram a realidade da Legislação Tributária e Concorrencial Brasileira, não há dúvidas que é descritiva e explicativa, pois descreve as formas de controle, regras concorrenciais e diretrizes, abordando conceitos, características, metas e limites, esclarecendo quais os fatos que se voltam contra a livre iniciativa e a livre concorrência; explana as infrações da ordem econômica, os impactos econômicos causados por uma prática econômica desleal em especial, a pirataria; e ilustra as políticas públicas existentes no Brasil e na Paraíba voltadas para seu combate.

Quanto ao método de abordagem, o caráter dessa pesquisa foi predominantemente quantitativo, nos qual, “os números e os cálculos são os principais recursos para análise das informações” (LEITE, 2008, p. 96), Foram colhidos dados referentes ao consumo de inúmeros produtos piratas, como CDs, DVDs, cigarros, refrigerantes, combustíveis, bonecos, remédios; a perda de arrecadação de tributos a nível nacional, estadual e local (quanto aos últimos, a partir de dados mais antigos, de 2005); ao crescimento da economia informal na sociedade; aos resultados das políticas públicas implantadas em outros estados para combater a pirataria, etc. Porém a pesquisa foi direcionada a aspectos qualitativos, os quais, segundo Leite (2008, p. 100), possuem “o poder de analisar os fenômenos com consideração de contexto” e “utiliza de maneira mais adequada os valores culturais e a capacidade de reflexão do indivíduo. A pesquisa buscou aliar os dados estatísticos aos fenômenos culturais e históricos que os embasam, a partir de textos, doutrina especializada, jurisprudência acerca do estudo, obras, artigos, etc., uma vez que foi analisada a origem da tributação e de algumas práticas anti-concorrenciais; a relação existente entre a conduta do consumidor e o sucesso da concorrência desleal e os possíveis motivos dessa postura.

Quanto aos métodos de procedimento, a pesquisa adotou o método funcionalista, para a pesquisa teórica, o método estatístico para a pesquisa empírica e o comparativo nos dois.

Michel (2005, p. 55) leciona que através do método funcionalista “[...] procura entender os fenômenos sociais, através do estudo das partes integrantes do todo, o sistema que envolve o problema. Parte-se do princípio de que todo problema pode ser dividido em partes interdependentes e inter-relacionadas, que, estudadas separadamente, vão permitir entender o processo global”. Neste sentido, coloca-se de forma bem nítida a pirataria num contexto sócio-econômico, provocando ações e reações ao comportamentos do Estado, posto em movimento pelos comportamentos institucionais e individuais dos agentes públicos e dos legisladores. Para Marconi e Lakatos (2005, p.110) “(...) o papel das partes nesse todo é compreendido como funções no complexo de estrutura e organização”. Pretende-se, então, entender os reflexos da pirataria na atuação do Estado e da sociedade, o desrespeito aos limites impostos pela Constituição Federal em profunda fraude à lei, à cidadania e à justiça fiscal.

Com a utilização do método estatístico buscará determinar numericamente a probabilidade de acerto de determinada conclusão, ou seja, com os testes estatísticos procurará reforçar as conclusões obtidas (GIL, 1999). A coleta de dados quantitativos será pelos valores que o Estado e o Município deixaram de arrecadar em decorrência da pirataria e a quantidade de políticas públicas implementadas e os seus resultados quantitativos.

Para estudar a efetividade das políticas públicas de combate a pirataria implementadas na Paraíba e em Campina Grande será necessário analisar os reflexos da pirataria no orçamento, na economia e na tributação, para que após efetuar a sua devida caracterização seja possível comparar com a realidade da produção de leis e de políticas públicas, caracterizando o método comparativo

As técnicas de pesquisa utilizadas por esta pesquisa foram: pesquisa eminentemente bibliográfica e documental. Bibliográfica, pois foi desenvolvida a partir de material já existente e publicado constituído principalmente por livros, jurisprudência, lei e material disponibilizado na internet. A pesquisa bibliográfica, segundo Cervo e Bervian (2002, p.65) “[...] procura explicar um problema a partir de referências teóricas publicadas em documentos. Pode ser realizada independentemente ou como parte da pesquisa descritiva ou experimental.” De acordo com Cervo e Bervian (2002, p.53) “[...] na pesquisa documental são investigados documentos a fim de se poder descrever, comparar usos e costumes, tendências, diferenças e outras características.” Nesse sentido, com o propósito de se obter um possível confronto entre as opiniões dos autores e o que está dentro da realidade de fato, foram extraídas informações via internet, jornais, revistas e artigos recentes que tratam do problema da pirataria de maneira atual e polêmica.

3-A TRIBUTAÇÃO E A CONCORRÊNCIA DESLEAL

3.1- HISTÓRIA DA TRIBUTAÇÃO

Para entender melhor o atual quadro de constantes práticas de concorrência desleal e fraudes ao Fisco, e buscar as soluções mais adequadas para estes problemas, é preciso saber a gênese dos tributos, isto é, como surgiu a iniciativa estatal de cobrar certo valor da população em troca da prestação de um determinado serviço.

As questões tributárias, pouco valorizadas pelos estudiosos do Direito, permeiam a história da humanidade desde seus primórdios quando o homem percebeu que não podia viver só e constituiu um grupo, uma tribo, uma aldeia, e assim por diante. Nas aldeias, era comum que as pessoas entregassem certo valor ao chefe da tribo, como forma de retribuir os benefícios por ele feitos na comunidade.

Ainda nesse período (conhecido por muitos como Pré-História), foi muito comum a extorsão sobre outros povos, que ocorria em estado de beligerância, pois os bens do povo derrotado na guerra ingressavam como receita no patrimônio do povo dominador, a exemplo do que houve na Mesopotâmia,onde os amoritas submeteram os sumérios; de quando os amoritas foram submetidos pelos assírios, e quando estes perderam para os caldeus. Essa prática também foi corriqueira nos séculos seguintes, como será visto mais adiante. Desde a pré-história, o governante não dava muita importância à legalidade do tributo, nem se importava em convertê-lo em bem-estar para a população. De acordo com Martins (2005) (apud SILVA, 2008. P. 13): “O povo, na Antiguidade Clássica era um pagador de tributos ‘in natura’, ou em espécie, sem ter esperança de contrapartida por parte do Estado, que apenas o utilizava como instrumento de suas aspirações de domínio interno ou externo”.

Na Grécia, houve a instituição do tributo regulada pelo Estado, tal como se conhece nos dias de hoje. Os romanos pagavam dois tipos de tributos, com relação ao critério finalidade: um cuja finalidade era abastecer o Senado e o Fiscum[1], e outro que era destinado ao imperador. Além disso, eles pagavam outros tributos referentes ao consumo e ao comércio aduaneiro, que constituíam a maior parte da tributação daquele povo.

Os egípcios e os persas pagavam tributos consoante o que era produzido pela agricultura, daí a importância que davam à fertilidade da terra. Segundo Amed (2000), de acordo com a lei mosaica, os hebreus deveriam contribuir com os dízimos para o culto divino, que era a décima parte dos bens da terra para o culto da divindade, ou seja, o dízimo seria entregue ao príncipe e ao sacerdote que representava ou ministrava o povo.

Na Idade Média, a tributação consistia numa obrigação de ajuda do servo perante seu senhor, ao qual eram pagos os seguintes tributos: corveia, talha, banalidade, capitação, tostão de Pedro ou dízimo, censo, taxa de justiça, formariage, mão morta e albergagem.

No período colonial, Portugal destacou-se pela enorme pressão que exerceu sobre suas colônias, as quais deviam pagar o quinto das pedras preciosas, ou seja, 20% do lucro advindo do comércio de ouro, diamante, prata, etc.; deviam pagar a dízima de todos os produtos e os direitos alfandegários de todas as mercadorias que eram exportadas e importadas pela colônia. (SILVA, 2008).

Por sua vez, a Europa do século XIX foi marcada pela conquista e reconquista de inúmeros territórios. Ao país vencedor, cabia cobrar os tributos do país derrotado. Vários são os exemplos a respeito. Em 1870, depois de vencer a França, a Alemanha separou parte da indenização de guerra para um tesouro em Spandau, perto de Berlim. O próprio Napoleão exigiu o pagamento tributário a vários Estados que atualmente integram a Alemanha e a Itália, exigindo-lhes o pagamento em dinheiro.

Diante disso, se conclui que a origem dos tributos nas relações humanas está diretamente relacionada com o aparecimento do Estado. Esta instituição, ao separar os governantes dos governados, fez com que outra série de instituições dentro do aparelho estatal fosse criada e para mantê-las seria necessário que parte da riqueza produzida pela população fosse transferida para um soberano ou agente público. Isso se dava através da tributação. (AMED, 2000).

A origem da tributação em escala mundial não distorce da realidade brasileira, onde também as prestações foram pagas com a força braçal, em espécie e, enfim, em dinheiro. Os primeiros tributos do Brasil (ainda colônia de Portugal) eram divididos em ordinários e extraordinários. De acordo com Matos (2007), nos primeiros incluíam-se as:

rendas da Real Fazenda (cobrado pelo monopólio do comércio, direitos das alfândegas, quinto dos metais e pedras e a dízima), rendas do Governo-Geral (cobrado pelo monopólio de quaisquer engenhos, direitos de passagem do rios, direitos dos escravos, quinto do pau-brasil, especiarias e drogas). Já como extraordinários vemos: as derramas, fintas e contribuições.

Tais tributos eram pagos em natura, pois ainda não havia uma moeda nacional.

No Brasil Império, houve a promulgação da primeira Constituição brasileira, em 1824, que determinava, em matéria tributária, que seria o Poder Legislativo o responsável pela instituição dos impostos, que ninguém seria isento de pagar quaisquer tributos, os quais eram os mesmos do período anterior e continuavam sem método e racionalidade, servindo apenas para alimentar o luxo da família real que tinha se instalado no Brasil em 1908. Em 1834, o Ato Adicional à constituição propiciou uma mini-reforma no Direito Tributário do país, que passou a ter limites, tais como a uniformização da arrecadação de impostos, fixação de despesas estatais para o ano seguinte, deixando o sistema de arrecadação mais organizado.

A Constituição de 1891, existente quando o Brasil já era uma República, abordou o problema fiscal e fixou a competência da União e dos estados para instituir tributos, adotou o princípio da legalidade tributária, a qual indica que somente se exige ou se aumenta um tributo, se a lei assim o estabelecer, uniformizou os impostos federais (cobrados em todo o território nacional) e vedou os impostos de fronteira. Apesar dessas mudanças, não fixou a competência dos municípios e a superposição dos tributos ainda continuava.

No governo constitucional da Era Vargas, houve duas Constituições, a primeira (1934) teve uma curta duração, mas impôs reformas importantes, como a fixação de competência dos municípios para instituir seus próprios tributos e a criação de algumas vedações tributárias. Por sua vez, a Constituição de 1937 organizou o sistema tributário a partir de três fundamentos: adoção de um sistema tributário autônomo para cada unidade da federação (União, Estados e Municípios), existência de uma classificação jurídica para os tributos e existência de competência privativa para cada ente federativo. Todavia, os impostos privativos dos estados não eram suficientes para cobrir suas despesas e a solução encontrada era sempre a majoração dos tributos.

A Constituição de 1946 apenas alterou a competência dos entes federativos e criou mais impostos privativos para cada um deles.

Em 1965, para conter o caos resultante da sobrecarga de despesas dos estados, a emenda nº 18, de 1965, foi elaborada. Ela adotou o critério econômico para classificar os tributos, discriminou as competências e os impostos com relação a sua base econômica, criou um sistema tributário nacional, instituiu a correção monetária de débitos tributários, definiu o crime de sonegação fiscal. Em 1966, a Lei 5.172 (à qual foi dado o nome de Código Tributário Nacional) dispunha sobre o Sistema Tributário Nacional, e foi aprovada como lei ordinária, ganhando, posteriormente, o status de lei complementar.

A Constituição de 1967 e a Emenda de 1969 deram continuidade ao sistema tributário anterior, ao qual ia sendo adaptado na vida econômica e social do país. A única alteração de destaque foi em 1969, quando a União passou a ter a competência para instituir empréstimos compulsórios e contribuições.

A Constituição de 1988 inovou ao determinar a competência da União, dos Estados, Municípios e Distrito Federal para instituir taxas, contribuições e impostos. Segundo Silva (2008, p. 18):

A União continuou a ter competência para instituir empréstimos compulsórios e contribuições sociais, mas passou a ter a obrigatoriedade de fazê-lo mediante lei complementar, no caso do empréstimo compulsório, e de respeitar os delineamentos das contribuições que passaram a ser estabelecidos com maior clareza. Também mais claras e mais extensas foram as limitações constitucionais ao poder de tributar do Estado.

3.2-CONCEITO DE TRIBUTO

De acordo com o art. 3º do Código Tributário Nacional:

Tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada.

Assim, para entender este conceito, é necessário analisar cada um de seus aspectos.

1) “Tributo é toda prestação”

Isso quer dizer que o tributo é uma obrigação de dar ou de entregar algo ao Estado. Não é uma obrigação de fazer ou deixar de fazer algo.

2) “Pecuniária”

A prestação que se deve dar ou entregar ao Estado é dinheiro, uma vez que pecuniária vem do termo pecúnia, que significa dinheiro. Não existe mais em nosso ordenamento o pagamento de tributos in natura (como no período colonial, em que se pagava o tributo com pedras preciosas, cereais, cabeças de gado, etc.) ou in labore (quando o tributo é pago com a força braçal do indivíduo, o que também era comum na era colonial).

3) “Compulsória”

Por ser uma receita derivada, o tributo é cobrado pelo Estado através do seu poder de império. O dever de pagá-lo é imposto pela lei, não devendo o credor (Estado) ou o devedor questioná-lo, pois seu pagamento é obrigatório e não voluntário. Dessa forma, se alguém compra produtos estrangeiros, mesmo que não queira, deve pagar o Imposto de Importação, pois houve o nascimento do fato gerador deste tributo, não importando a manifestação da vontade do contribuinte.

4) “Em moeda ou cujo valor nela se possa exprimir”

Essa expressão quer dizer que o tributo deve ser pago em moeda corrente (atualmente, em reais) ou através de indexadores que possam ser convertidos em moeda, como o antigo UFIR.

5) “Que não constitua sanção”

Significa que o tributo não é uma penalidade, como o é a multa de trânsito, ou as multas administrativas. A hipótese de incidência da multa é um ato ilícito, enquanto que a do tributo é um ato lícito (a hipótese de incidência do IPTU, por exemplo, é o cidadão que se torna proprietário de um imóvel na zona urbana e isso não é um ato ilícito, pelo contrário, comprar um imóvel, um estabelecimento, é uma ação jurídica).

6) “De ato ilícito”

Ato ilícito é todo aquele contrário ao Direito, que viola uma norma. A finalidade da multa é inibir esse comportamento anti-jurídico, apresentando um caráter repressivo e educador. Diferentemente, o tributo possui o objetivo de arrecadação, uma vez que constitui receita para o Estado.

7) “Instituída”

Quer dizer criada.

8) “Em lei”

Esse termo é muito bem explicado pelo doutrinador Alexandre (2008, p. 38):

Essa é uma regra sem exceção: o tributo só pode ser criado por lei (complementar ou ordinária) ou ato normativo de igual força (Medida Provisória). Isso decorre do princípio democrático: como a lei é aprovada pelos representantes do povo, pode-se dizer, ao menos teoricamente, que o povo só paga os tributos que aceitou pagar.

Dessa maneira, para criar (instituir, determinar o fato gerador, o sujeito passivo, sujeito ativo e a base de cálculo do tributo), extinguir, majorar ou reduzir determinado tributo, só mediante lei.[2]

9) “Cobrada”

Significa exigida

10) “Mediante atividade plenamente vinculada”

Tal atividade deve ser vinculada a uma norma jurídica. Qualquer desvio em relação ao que está previsto na lei resulta em ato administrativo nulo. É o caso de uma autoridade administrativa, como um auditor, por exemplo, que se comover da precária situação de um determinado contribuinte e o dispensa do pagamento do tributo. Destarte, não há margem para qualquer ato discricionário, ou o tributo é devido, nos termos da lei, e por isso deve ser cobrado, ou não é devido, de acordo com a lei, e, portanto, não deve ser cobrado.

3.3- DEVER DE PAGAR O TRIBUTO

Destarte, o nascimento do tributo está indiretamente ligado à liberdade do indivíduo, pois não existe a obrigação do sujeito entregar uma prestação pessoal em troca do desenvolvimento de suas atividades, e ao mesmo tempo, essa liberdade individual permite que o mesmo não pague um tributo se este não estiver em conformidade com a lei. Assim, se percebe uma relação entre um dever, o de pagar o tributo, e um direito, a liberdade. Todavia, esta relação existente entre um direito e um dever ainda não é assimilada muito bem pela população, pelos doutrinadores e juristas, pois, praticamente, esquecem-se de que existem inúmeros deveres a serem cumpridos, detendo-se, apenas, na análise dos direitos.

Esse fenômeno é oriundo da preocupação decorrente do período de ditadura vivido pelo Brasil, nas décadas de 60, 70 e 80, quando os cidadãos brasileiros passaram por constantes reprimendas aos seus direitos e sobre eles imperavam muito mais deveres do que direitos. Por isso, a Constituição de 1988 foi elaborada de forma a garantir o máximo de direitos e garantias individuais ao cidadão.

Altoé (2009, p. 75) lembra que:

Os direitos subjetivos devem andar lado a lado com os deveres jurídicos, não por serem estes considerados como limitadores dos direitos jurídicos ou porque são a estes conexos ou dependentes, mas sim porque objetivam, em última análise, proteger o próprio direito subjetivo do titular ou de outros titulares dos mesmos direitos, ou de outros a ele correlatos.

Essa afirmação de Altoé (2009) corrobora o que foi dito anteriormente sobre a relação existente entre o dever de pagar o tributo e a liberdade. Tal dever não atua limitando-a, mas garantindo-a. Inclusive, essa liberdade pode ser vislumbrada na Constituição Federal, em seus artigos: 145, que determina quais tributos serão instituídos; e 153, 154, e 155, que delimitam a competência da União, Estados e Municípios, ou seja, permite que o particular não pague o tributo se este estiver em desacordo com o estabelecido pela lei.

Ademais, segundo Altoé (2009), o Estado possui inúmeros meios de obter receita, isto é, recursos necessários para a consecução dos seus objetivos, dentre os quais, o mais direto e eficiente é a arrecadação de tributos. Dessa maneira, aquele que contribui perante o Fisco está cooperando para formar uma sociedade em que haja o bem-estar social, o oferecimento de serviços básicos para atender as necessidades da população, bem como ajudando o Estado a almejar os objetivos elencados no art. 3º da Constituição Federal. Ou seja, aquele que cumpre com seu dever de pagar o tributo está contribuindo para que sua própria sociedade exista.

Os sonegadores e participantes da Economia Informal, aquela decorrente das inúmeras práticas de concorrência desleal, se furtam, por escolha própria, de participar do financiamento do custo de sua sociedade, que tanto trabalha para seu sustento, gerando assim, uma camada social que não se importa com a justiça e os ideias de solidariedade que devem estar presentes num povo.

O dever de pagar o tributo deve ser realizado o máximo possível, pois como explica Altoé (2009, p. 85): “o dever de pagar o tributo tem natureza de princípio e, como tal, é um mandamento de otimização”.

3.4- A CONCORRÊNCIA DESLEAL

A total liberdade no desempenho das atividades econômicas refere-se à ausência de intervenção do Estado na economia e a crença nos mecanismos de regulação do mercado (oferta/procura) como único guia da economia. Essa visão, decorrente do princípio do liberalismo econômico e pregada pela Escola Clássica (formada por Adam Smith, David Ricardo, Jean Say, etc.), preconiza que o mercado seria dirigido pela livre interação entre oferta e procura, em que os agentes comportar-se-iam de maneira racional, num modelo de concorrência perfeita, e que os preços de cada produto e serviço nasceriam espontânea, impessoal e objetivamente (BRAZUNA, 2009).

Todavia, esse modelo econômico tornou-se ultrapassado, quando a partir da Escola Keynesiana, verificou-se que seus resultados não produziam resultados concretos, e que, para o bom desempenho da atividade econômica, seriam necessários a intervenção do Estado na economia e o planejamento de políticas econômicas.

Hodiernamente, essa intervenção do Estado na economia ocorre de duas maneiras: intervenção no domínio econômico e intervenção sobre o domínio econômico. (GRAU, apud BRAZUNA, 2009). Naquela, o Estado intervém nas atividades como agente econômico, através da absorção, quando ele assume integralmente o controle dos meios de produção, podendo atuar, inclusive, em regime de monopólio[3]; ou através da participação, caso em que ele assume o controle parcial dos meios de produção, ou seja, o Estado pratica atividades econômicas competitivamente com empresas privadas[4]. Nesta, ele atua como agente regulador das atividades sobre as quais intervém, por direção ou indução. Por direção, ele estabelece mecanismos e normas de comportamento compulsório para os sujeitos da atividade econômica (controla os preços, o abastecimento, reprime o abuso econômico, etc.); e por indução (ou incentivo), ele manipula os instrumentos de intervenção, podendo, por exemplo, aumentar a alíquota do imposto de importação para beneficiar a indústria nacional, ou ainda, tornar os impostos progressivos para promover a função social da propriedade, dentre outros mecanismos.

Nesse sentido, percebe-se que não há uma preocupação com o crescimento econômico puro, pois a análise econômica vai além e busca o desenvolvimento econômico, ou seja, procura integrar dados econômicos quantitativos a redistribuição de riqueza, pleno emprego, aumento da qualidade vida e bem-estar social.

Vale ressaltar que, nesse ponto, o Direito age como um meio de estabelecer condutas a serem observadas pelos agentes econômicos e pelo o Estado, a fim de organizar a interação entre ambos, e como instrumento de implantação de políticas públicas regulatórias. (BRAZUNA, 2009).

Dentre os diversos meios utilizados pelo Direito para equilibrar o mercado, o presente estudo destaca um: a tributação. Ela é a atividade estatal direcionada à imposição, fiscalização, cobrança e arrecadação de tributos e afeta quase todas as variáveis de mercado – aumenta o preço, seja pela instituição de tributos sobre o consumo ou sobre a produção; reduz a demanda; reduz a oferta; elimina os consumidores e produtores marginais; diminui o excedente do produtor[5] e do consumidor e, consequentemente, o bem-estar econômico.

Por todos esses efeitos causados pela imposição tributária, o agente econômico afetado, nas lições de Seligman (1910, apud BRAZUNA, 2009), pode reagir de quatro maneiras, visando à não-perda de lucros do seu negócio: através da repercussão; da amortização; da transformação; ou da evasão. Pela repercussão, o agente tenta transferir o ônus do pagamento do tributo para outra pessoa, que o suportará (isso pode ocorrer do vendedor para o comprador, ou vice-versa); a amortização consiste na redução antecipada do preço,tendo em vista a previsão do valor tributário incidente; por sua vez, a transformação objetiva compensar o pagamento do tributo com a diminuição do custo de algum procedimento da produção; e a evasão diz respeito a ao comportamento do agente, que foge do pagamento do tributo, o que pode ocorrer de maneira lícita (fenômeno conhecido como elisão) ou ilícita (evasão propriamente dita).

Diante dessas reações e das implicações que elas causam à ordem econômica e tributária, foi introduzido pela Emenda Constitucional nº 42/2003 o art. 146-A, com o objetivo de prevenir desequilíbrios concorrenciais provocadas por elisão, evasão fiscal ou práticas relacionadas com matéria tributária que, de algum modo, impliquem em vantagem competitiva. O enunciado de tal dispositivo tem a seguinte redação:

Lei complementar poderá estabelecer critérios especiais de tributação, com o objetivo de prevenir desequilíbrios da concorrência, sem prejuízo da competência de a União, por lei, estabelecer normas de igual objetivo.

O disposto no art. 146-A constitui mais um mecanismo previsto na Constituição Federal acerca da extrafiscalidade do tributo, ou seja, sobre o uso do tributo não com um fim meramente arrecadatório, mas com o escopo de inibir ou estimular comportamentos para regular determinada situação econômica. O veículo dessa extrafiscalidade é a norma tributária indutora, que, através de um tratamento tributário diferenciado (mais ou menos gravoso), impõe condutas aos agentes, condutas estas, que regularão determinada situação econômica, social ou política. Um exemplo de finalidade extrafiscal do tributo é quando, a União, visando estimular a indústria nacional, estabelece, legalmente, a majoração de alíquotas do Imposto de Importação a fim de que as pessoas comprem menos produtos importados e recorram aos produtos nacionais.

Nota-se, também, que o art. 146-A expõe uma regra e um princípio. A regra é a outorga de competência ao legislador para que ele use a tributação com o propósito de prevenir desequilíbrios de concorrência, por sua vez, o princípio explicitado em tal dispositivo é o da neutralidade tributária, que impõe um limite na utilização de normas tributárias indutoras, pois elas devem equalizar “o ônus tributário entre os que competem, sem quebra da isonomia tributária”. (SOUZA, 2009).

O legislador de que trata o dispositivo é o federal, uma vez que, de acordo com Brazuna (2009, p.159), é a União que possui competência predominante para a defesa da concorrência (art.24, I, da CF), pois a questão envolve interesses nacionais e gerais, em especial, o controle da ordem econômica.

Dessa maneira, conclui-se, através dos ensinamentos de Brazuna (2009, p. 149) que o art. 146-A determina que:

por meio de lei complementar, o Congresso Nacional[6] poderá estabelecer critérios especiais de tributação, com o objetivo de prevenir desequilíbrios da concorrência, apenas quanto aos tributos de competência da União, que continuará, por meio de lei ordinária,a poder utilizar outros instrumentos preventivos de defesa da livre concorrência

Desde que esteja aliado aos princípios de dignidade da pessoa humana, da justiça social, da valorização do trabalho humano e da livre iniciativa, o art. 146-A, apesar de ainda não ter sido aplicado concretamente, mostra-se imprescindível como fundamento da regulação diferenciada de determinados setores suscetíveis de práticas anti-concorrenciais.

Dessa maneira, convém analisar o significado de concorrência desleal, numa abordagem jurídico-econômica e, então, detalhar uma prática anti-concorrencial especial, uma vez que é objeto desse estudo: a pirataria.

O sistema de livre mercado adotado pela nossa ordem econômica pressupõe uma concorrência perfeita, todavia ela inexiste na realidade, uma vez que o que seria atomização dos agentes econômicos (concorrência perfeita) é concentração econômica; a ampla mobilidade dos fatores de produção queda-se diante do elevado custo à entrada de novos agentes; a homogeneidade cede lugar à diferenciação dos preços dos produtos; a presunção de que os agentes têm acesso à informação esbarra na assimetria informacional, dentre outras distorções.

Essas distorções são conhecidas como falhas de mercado e elas podem provocar desequilíbrios de concorrência, os quais também podem ser provocados por comportamentos desleais, que agridem a lei da oferta e da procura, reduzindo ou eliminando a concorrência. De acordo com Bittar (1989, p.37):

[...] A doutrina tem considerado como de concorrência desleal todo ato de concorrente que, valendo-se de força econômica de outrem, procura atrair indevidamente sua clientela. Definindo seus contornos. Pode-se dizer que existe concorrência desleal em toda ação de concorrente que se aproveita indevidamente de criação ou de elemento integrante do aviamento alheio, para captar, sem esforço próprio, a respectiva clientela.

O termo aviamento, mencionado acima, refere-se à capacidade de uma empresa em gerar lucros a partir, principalmente, do patrimônio incorpóreo dela, isto é, do nome da empresa, o do estabelecimento, a marca e a embalagem do produto. Estes, em conjunto com bens materiais e outros imateriais, constituem em “significativos elementos de atração do consumidor, contribuindo decisivamente para o desenvolvimento dos negócios” (BITTAR, 1989, p.9).

GIL (1998, p. 30) utiliza outro termo ao referir-se ao patrimônio incorpóreo de uma empresa: ativos intangíveis. Ele acredita que a “guerra do intangível [...] permite a manifestação do espírito competitivo dos profissionais em seus ambientes de negócios”, que é a grande chave para o sucesso nos negócios do século XXI.

Contudo, a facilidade na captação de novos conhecimentos, o poder de realização intelectual ao alcance do poder aquisitivo, a existência de instrumentos de fácil acesso (a Internet, principalmente) aguçam a deslealdade da competição entre os agentes econômicos. E é nesse contexto que a pirataria se desenvolve, sendo considerada “a modalidade de fraude de maior impacto nos negócios organizacionais [...], em face da preocupação e cuidado das entidades em transformar em software” seus ativos intangíveis “como forma de maior facilidade de proteção ao direito autoral das tecnologias decisivas a sua sobrevivência”. (GIL, 1998. P.16).

3.5-PIRATARIA

Pois bem, após a análise geral da concorrência desleal, é mister conceituar a Pirataria, que é uma forma de violação da propriedade industrial e intelectual, sendo considerada crime de acordo com os artigos 183 ao 190 da Lei 9.279 (Lei da Propriedade Industrial) e de acordo com os artigos 184 e 186 do Código Penal. Tal atividade consiste na apropriação, reprodução, exportação, venda, exposição ou oferecimento à venda, ocultação, estoque ou recebimento de produto (ou parte dele) protegido por direitos autorais, sem a autorização do seu titular ou de quem o represente.

Assim, pratica-se a pirataria, quando se faz, visando ao lucro direto ou indireto, download de músicas pela internet, se compra e se vende CDs, DVDs ou softwares falseados, se reproduz uma obra de arte, se comercializa sem a autorização do titular um óculos, uma roupa, um brinquedo, um relógio, um eletrodoméstico, lâmpadas, instrumentos médicos-cirúrgicos, medicamentos, bebidas, cosméticos, autopeças, etc. A pena prevista no Código Penal para quem comete a pirataria dependerá do modo da falsificação e do produto falsificado, variando, assim, de três meses a um ano, mais a multa, no caso de detenção; ou de dois a quatro anos, além de multa, no caso de reclusão.

A pirataria é uma prática desleal que existe há muito tempo. Seu conceito moderno originou-se a partir de determinadas práticas do século XV, quando indivíduos apátridas saqueavam e pilhavam as mercadorias transportadas pelo Estado (ou por companhias por ele patrocinadas) em alto-mar. Os britânicos costumavam distinguir tais salteadores entre “corsários” e “piratas”, em que os primeiros eram transportadores reconhecidos ou financiados por algum país europeu, isto é, eles recebiam cartas do governo que autorizavam os saques, enquanto que os últimos eram apátridas.

A pirataria é repudiada desde os tempos coloniais, como se pode perceber a partir desse trecho das Ordenações Filipinas (Livro V, Título LVII) [7]:

Se alguma pessoa falsificar alguma mercadoria, assim como cera, ou outra qualquer, se a falsidade que nela fizer valer um marco de prata, morra por isso. [...] E se for de valia de um marco para baixo, seja degredado para sempre para o Brasil.

O Direito Romano também repreendia a pirataria. Segundo Manso (apud MEDEIROS, 2005, p.22): “Naquela época já se considerava um verdadeiro ladrão quem apresentasse como sua a obra de outrem. [...] Tudo indica que foi Marcial quem, pela primeira vez, atribuiu a esses espertalhões o epíteto de plagiarius”, comparando-os a ladrões, uma vez que a “Lex Fabia de Plarigriis”, lei vigorante no século II a.C., tipificava o delito de furto de pessoas livres e nomeava tal crime de plagium.

No século XIX, o termo “pirataria” tornou-se recorrente, uma vez que estava sendo usado para definir a prática feita por editores de cópia de livros para vender, sem a autorização dos respectivos autores. Esses editores ficaram conhecidos como “piratas”. Hoje, sabe-se que a pirataria está relacionada não só com a utilização de obras (escritas, musicais ou audiovisuais) como também com quaisquer outros produtos protegidas por direitos autorais, sem a devida autorização do titular.

É importante diferenciar pirataria de outras práticas de concorrência desleal, com as quais a pirataria é assemelhada e confundida, tais como a falsificação, a contrafação, o descaminho e o contrabando. Pirataria e falsificação não se confundem, sendo a segunda uma “imitação” daquilo que é verdadeiro, através da qual, o infrator não só reproduz e distribui mercadoria fraudada, mas também tenta fazer o seu produto passar por mercadoria legítima, produzida pelo seu verdadeiro fabricante – é o caso do comerciante que tenta fabricar um vinho prestigiado no mercado e consegue criar uma fórmula parecida com a original, em cheiro, gosto e aparência, e ainda utiliza a garrafa do tal vinho para colocar o produto resultante de tal invenção, simulando que o produto contido naquela garrafa é o verdadeiro. Já a primeira é uma cópia ilegal do produto original protegido por direitos autorais, sem a autorização do respectivo titular - como aquele que adquire um software original, copia-o e repassa-o, ou seja, o novo produto é igual ao original, não é uma imitação com na falsificação, mas será obtido ilicitamente pelos seus usuários, pois seu autor nada receberá pela comercialização de tais cópias. Assim, percebe-se que toda produto falsificado é pirata, mas nem todo produto pirata é falsificado (CLARO, 2010).

Pirataria também não se confunde com contrafação. A contrafação, termo que vem do latim contrafacere, que significa produzir por imitação, abrange qualquer violação contra a propriedade intelectual, é considerada a reprodução não-autorizada de um produto (Art. 5º, VII, da lei 9.610/98), englobando, dessa maneira, a pirataria, que é espécie do gênero contrafação (SÁ, 2008).

Ao passo que a contrafação e a pirataria estão relacionadas à ilegalidade do processo de produção dos artigos pirateados ou contrafeitos (pois estes violam a propriedade intelectual ou industrial do produto original), o descaminho e o contrabando referem-se à forma de ingresso de determinadas mercadorias em território nacional e a sua livre circulação no comércio.

O descaminho ocorre quando certa mercadoria lícita entra no país sem que haja o recolhimento do tributo que nasce com esse fato gerador, qual seja a transação de mercadorias. Por exemplo, alguém compra um celular no exterior por um preço muito inferior ao que ele é vendido aqui e não deduz os impostos devidos, ou seja, através das mercadorias que chegam (ou saem), objetiva fraudar o fisco. Por sua vez, o contrabando é o comércio (exportação ou importação) de uma mercadoria definida como proibida pela lei, que, geralmente, são produtos que atentam contra a moral e a saúde do cidadão, a exemplo das drogas. (CONSTANZE, 2009).

Nesse sentido, a pirataria é uma forma de burlar o Fisco (sendo, por isso,entendida como uma forma de sonegação fiscal) e de desrespeitar os direitos de propriedade intelectual dos autores dos produtos comercializados. Além disso, ela provoca conseqüências desastrosas para a economia do país, muitas das quais foram constatadas pelo presidente da CPI da Pirataria[8], Luiz Antônio de Medeiros, ao longo de três anos de pesquisa e investigação, durante os trabalhos da CPI e que serão analisados a seguir.

De acordo com Luiz Antônio de Medeiros (2005, p.29), as empresas sofrem bastante com a pirataria e os prejuízos atingem níveis exorbitantes, contribuindo para o aumento da economia subterrânea e falecimento da indústria legal, aquela oferece empregos e paga regularmente seus tributos:

a Confederação Nacional da Indústria estima que a pirataria impede a geração de 1,5 milhão de empregos! Trabalhadores honestos estão sendo demitidos, pois quem produz e paga seus tributos acaba tendo que dispensar seus empregados por não poder enfrentar a concorrência desleal e, principalmente, ilegal dos piratas (grifos do autor)

Destarte, a indústria legal faz parte da economia dita “formal”, que consiste em toda atividade econômica que cumpre as obrigações da lei e do Fisco, ou seja, arrecada impostos e está sob regulamentação. Alguns frutos da formalidade são: trabalhadores de iniciativa privada que são registrados no Ministério do Trabalho e Emprego com carteira assinada, empresas que possuem CNPJ, IE, etc.

A economia informal, ou subterrânea, é aquela que não conta com qualquer tipo de regulamentação, ou seja, os profissionais não têm registro junto ao Ministério Público, assim, jamais terão qualquer benefício trabalhista como o FGTS, férias remuneradas; e seus lucros não submetidos ao governo, na forma de arrecadação de tributos. Por isso, essa atividade também é chamada de economia ilegal, uma vez que o resultado da produção dos seus bens e serviços não é reportado ao governo. A Economia Subterrânea é o conjunto de atividades não declaradas ao governo que visam evadir impostos, evadir contribuições para a previdência social, evadir o cumprimento de leis e regulamentação trabalhistas ou evitar custos decorrentes do cumprimento de normas aplicáveis em determinada atividade.

Segundo dados divulgados pela Revista ETCO, n. 18, a economia subterrânea brasileira está crescendo no mesmo ritmo que o PIB. Estima-se que a informalidade retira dos cofres públicos, aproximadamente, 600 bilhões de reais, o que equivale a toda a riqueza produzida por dois dos três estados mais ricos do país: Minas Gerais e Rio de Janeiro.

No esforço de combater a informalidade e a concorrência desleal, as associações empresariais e não-governamentais, como o ETCO (que é uma junção delas e que vem tomando inúmeras medidas nesse sentido) devem estimular estudos e análises sobre a Economia Subterrânea, suas causas e relações com a economia formal para aumentar o conhecimento sobre o problema a fim de conseguir identificar as formas mais eficientes de combate.

Dados do Sindicato Nacional dos Auditores Fiscais da Receita Federal (Unafisco) mostram que a pirataria no Brasil gera perda anual de 30 bilhões de reais em impostos (NICACIO, 2009).

No setor fonográfico, 56 mil de postos de trabalho foram perdidos em decorrência da pirataria, só até 2005 (MEDEIROS, 2005). Hoje, segundo dados disponibilizados pela Associação Antipirataria Cinema e Música (APCM) [9], sabe-se que 48% desse mercado está comprometido com a pirataria e que:

61% dos DVDs de shows também são falsificados, o que já ocasionou, nos últimos anos, a perda de mais de 80 mil empregos formais e uma queda de mais de 50% no faturamento do setor. Além disso, mais de 3,5 mil pontos de vendas legalizados já foram fechados no País e a estimativa com a perda em arrecadação de impostos já ultrapassa os R$ 500 milhões anuais. Todo este prejuízo também afetou diretamente os artistas, já que as gravadoras reduziram em mais de 50% os lançamentos de produtos. (grifo nosso)

Segundo dados da APCM (Associação Antipirataria Cinema e Música)[10], em virtude da pirataria, o Brasil deixa de criar 2 milhões de empregos formais por ano e perde mais de R$30bi/ano em arrecadação de tributos. A indústria fonográfica e audiovisual são as que mais sofrem com essa prática desleal, uma vez que os produtos mais pirateados são CDs e DVDs, o que acarreta um prejuízo anual de, respectivamente, R$ 500 milhões e U$ 198 bilhões para os cofres públicos.

Dados da Associação Brasileira dos Produtores de Discos (ABPD) revelam que o setor fonográfico nacional sofreu muito nos últimos dez anos com a pirataria, tanto aquela tradicional de CDs e DVDs de música, como com a praticada por meio da Internet.O faturamento das principais empresas do setor (atacado e varejo) caiu de R$ 1,1 bilhão, em 1997, para aproximadamente R$ 360 milhões em 2009.

Segundo pesquisa do Instituto Ipsos, em 2010, a pirataria no setor audiovisual causou prejuízos no PIB brasileiro da ordem de R$ 3,5 bilhões ano, o que gera redução na arrecadação de impostos de aproximadamente R$ 976 milhões e a não geração de 96 mil empregos.[11] Essa estatística, mais recente que aquelas apresentadas anteriormente, mostra que o impacto negativo causado pela pirataria nesse setor só está crescendo e provocando uma verdadeira crise.

As indústrias do setor de brinquedos deixam de criar 7.200 empregos formais, devido à entrada de brinquedos vindos da China, conforme cálculos feitos pela Associação Brasileira dos Fabricantes de Brinquedo (MEDEIROS, 2005). Nesse setor, o prejuízo, além de econômico, pode se tornar de saúde pública, pois conforme o presidente do Conselho Nacional de Combate à Pirataria, Luíz Paulo Barreto, uma análise que foi feita com os brinquedos vindos do Sudeste Asiático, “mostrou que, em alguns casos, há metais pesados na composição do plástico. Uma análise recente de um desses brinquedos detectou que parte da composição do plástico era de resíduo de lixo hospitalar” (FREIRE, 2005).

Nas indústrias de software, a redução dos postos de emprego chegou a 45 mil empregos diretos e indiretos, somente no ano de 2002 (MEDEIROS, 2005). Porém, antes de apresentar mais dados referentes à pirataria de software, é preciso entender o que é esse tipo de produto. De acordo com a explicação de Gil (1998), o detentor de uma ideia, dentro de uma empresa, deve proteger esta ideia, visto que ela também faz parte do patrimônio da empresa, ainda que de forma intelectual, fazendo com que ela ajunte-se ao rol dos ativos intangíveis da empresa. Daí, ele transforma sua ideia em software, “registrando uma marca para cobertura de sua propriedade e interesse. A existência da legislação para combate à pirataria intelectual de software [...] é fundamental para o desenvolvimento de nossa ‘sociedade de negócios’”. Assim, os empresários se sentem seguros transformando suas ideias em software, pois sabem que ele possui o amparo da lei em caso de qualquer violação feita por terceiros, visto que o ordenamento jurídico defende qualquer produto protegido por direito intelectual ou industrial.

A pirataria de software ocorre com a reprodução ou uso indevido de programas de computador legalmente protegidos, ou com a cópia de mais do que é permitido de um programa, ou quando se empresta a cópia do software. Isso acontece porque o consumidor que compra um programa de computador só adquire o direito de usá-lo, não de reproduzi-lo.

Todavia, a natureza incorpórea dos programas de computador dificulta a prova de material de eventual contrafação, por isso, a única forma concreta para a proteção desses produtos é o registro, que tem uma validade de 50 anos para seu titular, a contar do primeiro dia do ano seguinte ao de sua criação. O regime jurídico a que se sujeitam os programas de computador é o disposto na Lei dos Direitos Autorais (Lei 9610/98) e sua regulamentação deve ter abrangência mundial. Mesmo assim, apesar da legislação repressiva e de seu alcance, um estudo, denominado Estudo Sobre Pirataria de Software Global feito em 2006 pela International Data Corporation[12] (IDC), mostra que:

a taxa mundial de pirataria de software de computador pessoal (PC) permaneceu em 35% pelo terceiro ano consecutivo. Ao mesmo tempo, como o tamanho do mercado aumentou significativamente em 2006, as perdas em razão da pirataria nessa taxa aumentaram em mais de US$ 5 bilhões, representando um aumento de 15% em relação a 2005.

O alto nível de pirataria de software também é registrado no Brasil. Segundo a Associação Brasileira das Empresas de Software (ABES) e a Business Software Alliance (BSA), a queda de 10% dessa prática resultaria na criação de 13 mil novos postos de trabalho no setor de tecnologia da informação, na arrecadação ao erário de um bilhão de reais em tributos, no faturamento de 2,4 bilhões de dólares na indústria local de software e na adição de US$ 3,2 bilhões na economia brasileira, uma vez que os outros setores da informática ligados à manutenção de software também cresceriam, como o de hardware, serviços de assistência técnica, etc. (MEDEIROS, 2005).

De acordo com dados do Instituto Brasileiro de Ética Concorrencial[13], outros setores também são duramente afetados com essa espécie de comércio ilegal, como o de refrigerantes, combustíveis, fumo e medicamentos, os quais serão analisados detalhadamente a seguir.

No setor de refrigerantes, a pirataria impede a arrecadação de 600 milhões de reais em tributos, sendo que esse número tende a diminuir com a implantação dos medidores de vazão, que passarão a controlar os 12 bilhões de litro de refrigerantes que são fabricados anualmente.

No mercado brasileiro de combustíveis o prejuízo advindo da pirataria é em torno de R$ 2,6 bilhões/ano. 25% de todo o álcool hidratado fabricado é comercializado de forma ilegal, tendo como efeito a sonegação de aproximadamente um bilhão de reais ao fisco. Vale ressaltar que a pirataria nesse setor é realizada através da adulteração do combustível, ou seja, adicionando-se solvente à substância primordial dele, em que os piratas pretendem “economizar” o combustível e vender cada vez mais a mistura, porém, destroem a qualidade do produto. Infelizmente, muitos consumidores optam pela compra de combustível adulterado, por ser mais barato, mas não percebem os danos que ele pode causar aos seus veículos (BLANCO, 2009).

O mercado de fumo representa um dos setores mais impactados pela concorrência desleal exercida pela sonegação de impostos, contrabando e falsificação. O mercado ilegal representa 27% do mercado total de cigarros no Brasil, causando um prejuízo na arrecadação de tributos federais e estaduais de R$ 2 bilhões de reais. A pirataria desse mercado é feita através da adulteração, ou seja, da falsificação do tabaco, quando se adiciona substâncias outras ao seu conteúdo e o coloca em embalagens de marcas de cigarro tradicionais.

A pirataria de remédios ocorre quando se imita um medicamento colocando farinha de trigo em toda sua composição, ou adicionando substâncias que não fazem parte de seu real conteúdo, ou quando se altera a dosagem do remédio, o que pode piorar o estado de saúde do paciente ou levá-lo á morte. O depoimento a seguir do presidente da CPI da pirataria foi transcrito na íntegra, de modo a garantir melhor compreensão dos efeitos desastrosos que um medicamento falsificado pode causar ao organismo do ser humano.

No curso dos trabalhos, a CPI ouviu depoimentos estarrecedores, como, por exemplo, os depoimentos dos fraudadores responsáveis pela empresa Lens Surgical Oftalmologia Ind. Com. Importação e Exportação Ltda., que produzia o Methyl Lens Hypac 2%, contaminado, como ficou comprovado pela Fiocruz. Esse produto foi responsável por cegar dez pessoas.

Também colheu o depoimento do Presidente e da farmacêutica responsável do Laboratório Enila, produtor do contraste Celobar, que provocou a morte de mais de vinte pessoas no Brasil e deixou outras tantas com a saúde seriamente comprometida, em face da contaminação ocorrida quando da manipulação de carbonato de bário, na tentativa de transformá-lo em sulfato de bário.

A CPI ouviu também as vítimas e os parentes daqueles que morreram em decorrência da insensibilidade, da falta de critério, do descaso para com a saúde do ser humano, em nome de um pouco mais de dinheiro para os bolsos dos responsáveis pela fabricação e comercialização de produtos irregulares. Foram momentos em que senti dois tipos de reação: emoção profunda e revolta incontida (MEDEIROS, 2005, p. 47).

Mesmo com os lamentáveis fatos ocorridos com os usuários dos medicamentos falsificados, 10% do faturamento da indústria farmacêutica é embolsado pelos piratas, dessa forma, ainda há quem compre tais produtos. Estima-se que 40% da utilização da mão-de-obra no setor é informal, gerando uma perda de dois a três bilhões de reais na arrecadação de tributos, em nível nacional e estadual.

A CPI também constatou que a pirataria não só causa prejuízos à economia. Ela gera impactos, também, na administração e na segurança pública estatal, uma vez que sua prática alimenta o crime organizado, entendendo este como o narcotráfico, a contrafação, o tráfico de pessoas, a prostituição, etc. Isso é ratificado pela promotora Eliana Vendramim (2011)[14], do Ministério Público Estadual do GAECO (Grupo Atuação Especial de Combate ao Crime Organizado), que ressaltou no Seminário cujo tema foi o combate à Pirataria e à Sonegação, realizado na Superintendência da Polícia Federal em São Paulo:

Um crime (pirataria), que além de causar mal ao país, com a sonegação fiscal, tráfico de seres humanos, como encontramos em Shoppings na 25 de Março - onde vários chineses foram traficados para trabalhar como escravos, sem direito nenhum. O outro problema é o cultural. A cultura de um povo que compra os produtos e não tem noção, de que está abastecendo o crime organizado (grifo nosso).

Diante dos dados estatísticos explanados, percebe-se a estrita relação entre pirataria e carga tributária, que, se é aumentada para diminuir o consumo de determinados produtos, faz crescer ainda mais os casos de pirataria. Medeiros (2005, p.31), explica a questão:

Com a alta carga tributária, que vem onerando cada vez mais as empresas, o governo abre espaço para o crescimento do contrabando e da economia marginal.

Cria um círculo vicioso. As pessoas passam a consumir os bens mais baratos, em detrimento daqueles legalmente produzidos e mais caros, devido ao fato de o fabricante ter pago o Imposto sobre Produtos Industrializados- IPI, Imposto sobre a Circulação de Mercadorias- ICMS; PIS/COFINS [...]. Consequentemente, o governo perde receita e, de novo, aumenta o imposto. Os consumidores continuam a procurar os bens mais baratos, o contrabando cresce, o governo perde receita e isso não para.

Esse problema foi discutido anteriormente, quando se comentava que as práticas de concorrência desleal alimentam a economia subterrânea, conhecida como informalidade, cujos praticantes não pagam os devidos tributos e contribuem para a carência de recursos do Estado para investimentos em infra-estrutura e programas sociais.

Apesar de todos os impactos causados à economia e à ordem tributária pela pirataria, ela cresce com uma força vertiginosa, contando com o apoio maciço dos consumidores, que preferem comprar um produto de menor qualidade, porém, mais barato, conforme comprova uma pesquisa realizada, em 2007, pela Federação do Comércio do Estado do Rio de Janeiro (FECOMÉRCIO) em parceria com o Instituto Ipsos, intitulada Pesquisa Nacional de Pirataria[15]:

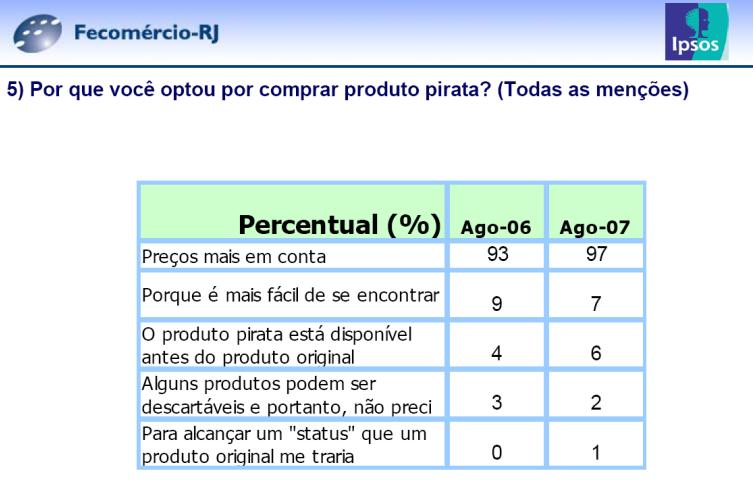

Tabela 1- Motivos que levam os consumidores a comprar produtos piratas.

Nesse sentido, foi perguntado as pessoas as razões que as levam a comprar produtos piratas. Em 2006, 93% dos entrevistados responderam que é pelo preço mais baixo do produto ilegal em comparação ao preço do produto original. Esse número subiu para 97%, em 2007. Outros motivos como facilidade em se encontrar um produto pirata e possibilidade de ter acesso ao produto rapidamente, antes da chegada do original, não chegaram a alcançar sequer 10 pontos percentuais, o que confirma a tese de que o consumidor opta pelo produto pirateado por ele ser mais barato que o original.

Sabe-se que inúmeras pessoas desonestas estão por trás desse tipo de crime, os políticos corruptos, os falsificadores de produtos, as pessoas que se aproveitam do lucro advindo da pirataria e financiam o crime organizado, etc. Mas é também desonesto quem compactua com essa fraude (RAMAZZINI, 2011), a exemplo das autoridades (policiais militares, chefes de governo) que nada fazem para combater a pirataria (até mesmo quando ela é explícita nas ruas) e dos consumidores desses produtos, que têm consciência de que se trata de mercadoria pirateada e, simplesmente, não se importam.

Sardenberg (2010) afirma, baseando-se em dados da Federação do Comércio do Estado do Rio de Janeiro, que 70 milhões de brasileiros compraram um produto pirata em 2009. Ele faz uma suposição de que se cada um desses consumidores fez quatro compras, foram 280 milhões de “pequenos delitos” cometidos. Ele ressalta que o brasileiro esquece que a pirataria é crime por dois motivos principais. Primeiro, pelo fato do comércio ilegal ser feito às claras, à vista de todos os cidadãos e das autoridades policiais. Segundo, pela tolerância do brasileiro com a prática de pequenos crimes, o que acaba afastando o princípio de presunção da inocência daqueles que compram tais produtos.

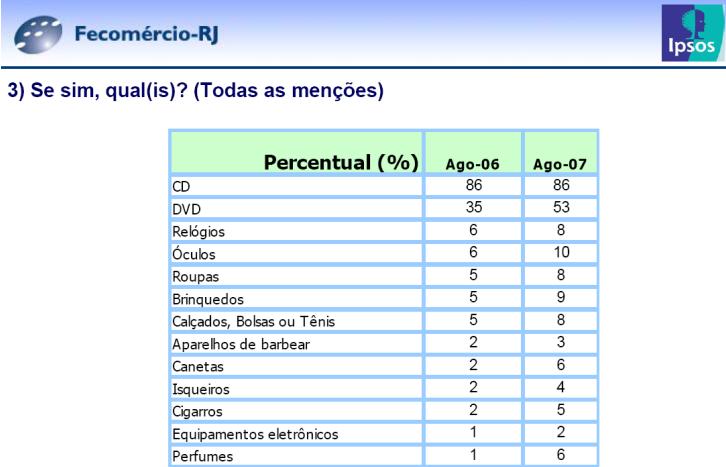

A pesquisa mostra também que os itens piratas mais comprados pelos brasileiros são os CDs e DVDs. O Instituto perguntou aos entrevistados que compraram alguma mercadoria pirateada quais foram os produtos adquiridos, e o resultado está logo abaixo:

Tabela 2- Produtos piratas mais comprados pelos entrevistados.

Dessa forma, percebe-se que os produtos mais comprados foram CDs e DVDs. Num nível de compra bem inferior, encontram-se os relógios e os óculos. A pesquisa condiz com as dados analisados anteriormente, em que se apontou que metade dos CDs e DVDs comercializados, atualmente, faz parte do universo pirata. O percentual, em 2006, de consumidores de CDs ilegais era de 86% e permaneceu inalterado em 2007, enquanto que subiu de 35% para 53%, quando o produto examinado é o DVD, também se comparando os anos de 2006 e 2007. Nesse período, foi criada a APCM – Associação Antipirataria Cinema e Música-, uma entidade criada pela MPA – Motion Picture Association, indústria de cinema e vídeo- e pela ABPD – Associação Brasileira de Produtores de Discos- para combater a pirataria nos setores audiovisual e fonográfico (de DVDs e CDs, respectivamente).

E sua criação rendeu ótimos resultados, pois como é explicitado pela Cartilha Anti-Pirataria (2007, p. 3):

entre janeiro e outubro de 2007, mais de 2.200 operações antipirataria foram realizadas em todo País, apreendendo mais de 30 milhões de produtos ilícitos. Além de reprimir o comércio ilegal nas ruas, camelódromos ou mesmo estabelecimentos comerciais, a meta da APCM é investigar os principais grupos organizados que controlam a importação e a distribuição dos insumos (CDs e DVDs virgens e queimadores) para posterior uso na falsificação (grifo nosso).

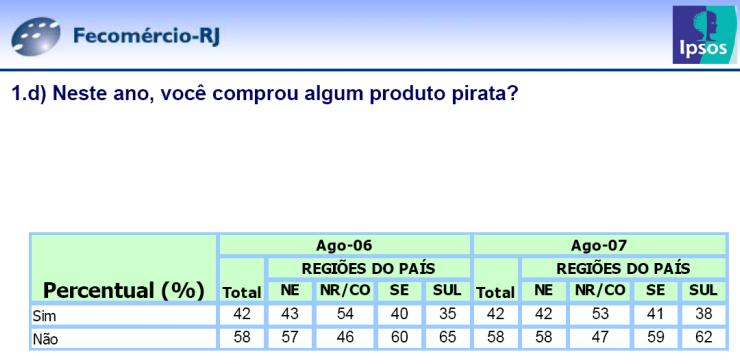

Continuando a análise do consumo da pirataria, entre os anos de 2006 e 2007, cumpre mostrar os dados estatísticos que compara esse consumo entre as regiões do Brasil:

Tabela 3- Percentual dos consumidores que compraram produtos piratas, com menção às regiões brasileiras.

É importantíssimo notar que o percentual de pessoas que compraram algum produto pirata caiu nas regiões Nordeste (de 43% para 42%) e Centro Oeste e Norte (de 54% para 53%), mas subiu nas regiões Sudeste (de 40% para 41%) e Sul (de 35% para 38%) do país. A explicação pode estar na grande entrada de produtos falsificados que vêm do Paraguai, o qual destina boa parte dos seus produtos para os estados da região Sul, devido ao fator ‘proximidade”, e para os estados da região Sudeste, especialmente, para São Paulo, onde existe os grandes chefes do mercado ilegal.

Um vídeo disponibilizado pelo ETCO[16] mostra que uma pesquisa feita pela Câmara de Comércio Paraguaio-Americana revela que 80% da população do Paraguai não recrimina a compra de produtos falsificados e 50% dos paraguaios acreditam que a pirataria é uma forma de trabalho justo. O vídeo ressalta que o comércio ilegal paraguaio é imenso e altamente lucrativo, posto que outras localidades além da fronteira o alimentam, principalmente, as localidades brasileiras, citando Foz do Iguaçu (PR) como exemplo. Por isso, o presidente da Associação Brasileira de Combate à Falsificação, Luiz Barreto, acredita que o Brasil só conseguirá resolver esse problema do comércio ilegal, se tiver a parceria do Paraguai.

A pirataria de certos produtos frustra o consumidor, em diversos quesitos, como qualidade, durabilidade e eficiência, como no caso de remédios, óculos de sol, cigarros e bebidas, e ainda pode representar sérios danos à saúde do consumidor. Atentas a isso, muitas pessoas não compram produtos ilegais, pois pensam nos riscos eventualmente advindos dessa prática.

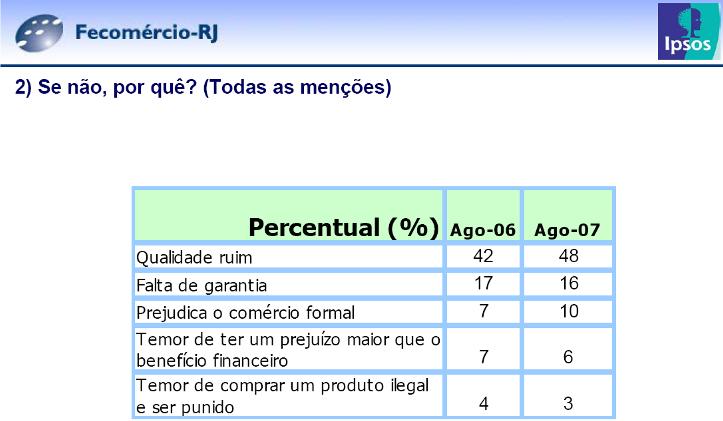

Tabela 4- Motivos que levam o consumidor a não comprar um produto pirata.

A tabela acima mostra o resultado da pesquisa, em que os entrevistados que disseram não consumir produtos piratas citaram o motivo pelo qual não o fazem. Constatou-se que, em 2006, 42% deles disseram que o motivo é a baixa qualidade do artigo pirateado, e em 2007, esse número ascendeu em seis pontos percentuais. Outra razão alegada pelos consumidores – 17%, em 2006, e 16%, em 2007- foi a falta de garantia do produto ilegal, isto é, não se recebe nota fiscal quando se adquire o produto, rasgando uma garantia que lhe foi concedida pelo Código de Defesa do Consumidor. É importante notar que os menores percentuais se referem ao medo do consumidor de ser punido pela compra ilícita, mostrando que a fiscalização e a repressão feitas pelas autoridades são ineficazes, pois, se nem o cidadão de bem se sente repreendido, o que se dirá das grandes quadrilhas que atuam no ramo ilegal de comercialização de produtos?

Ramazzini (2011) afirma que “desonestidade é o abandono de uma vantagem permanente por uma vantagem temporária, como resume de forma brilhante o advogado e autor americano do século XVII Christian Nevell Bovee”. É exatamente isso que acontece com o consumidor de artigos pirateados, que se torna um desonesto, pois ele pode pagar barato pela sua mercadoria, mas esse barato sai caro, uma vez que impede a arrecadação de impostos pelo Erário público, resultando na perda de melhorias em educação, infra-estrutura, etc. Nesse sentido, logo abaixo, serão mostrados dados que apontam a contradição da postura tomada pelo consumidor de tais produtos ilícitos. Em seguida, serão feitos os comentários pertinentes sobre o assunto.

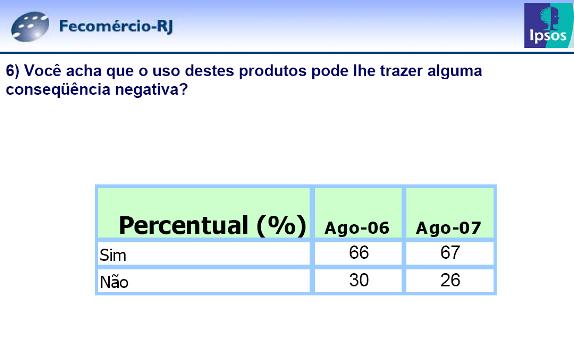

Tabela 5- Opinião dos consumidores sobre as consequências negativas do produto pirata.

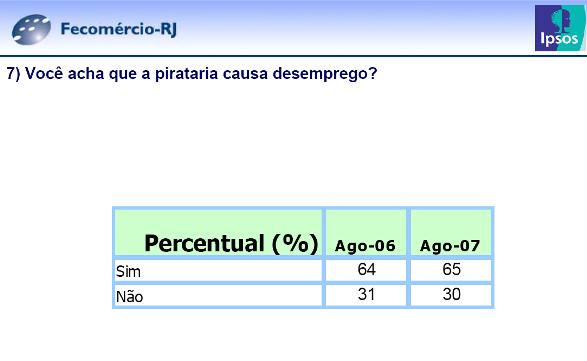

Tabela 6- Opinião dos consumidores sobre a relação entre pirataria e desemprego.

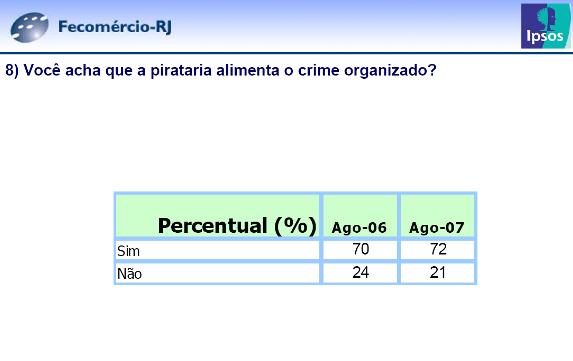

Tabela 7- Opinião dos consumidores sobre a relação entre pirataria e o crime organizado.

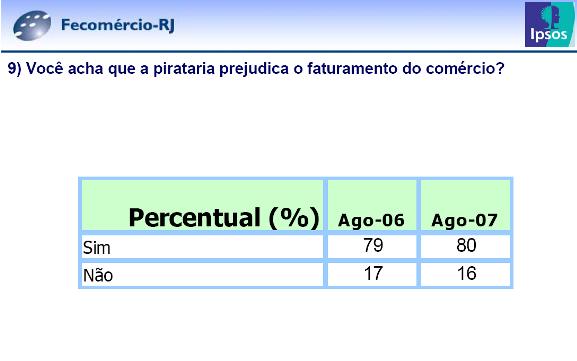

Tabela 8- Opinião dos consumidores sobre a relação entre pirataria e faturamento do comércio.

Tabela 9- Opinião dos consumidores sobre a relação entre pirataria e o prejuízo do titular do produto.

Tabela 10- Opinião dos consumidores sobre a relação entre pirataria e sonegação de impostos.

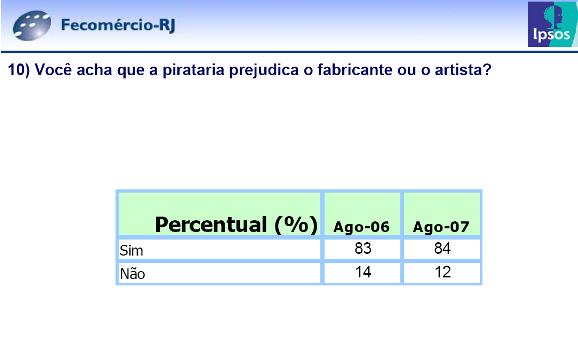

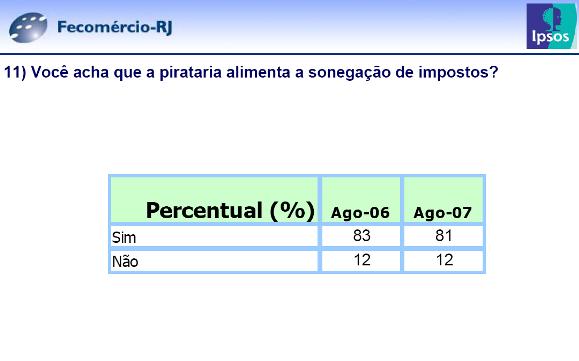

Nota-se que, em 2007, 67% dos entrevistados sabem que a pirataria pode trazer alguma consequência negativa; 65% têm ciência de que ela causa o desemprego; 80% acreditam na sua interferência negativa no comércio; 84% dizem que esse mercado causa prejuízos aos titulares dos produtos, como o artista, o fabricante; e 81% acham que a pirataria contribui para a sonegação fiscal. Ou seja, o consumidor tem consciência dos impactos advindos da pirataria, mas não os temem, tamanho é seu interesse em despender menos e “lucrar” mais.

Diante disso, percebe-se como o brasileiro, no momento em que compra um CD por dois reais, um DVD por cinco reais, um maço de cigarros por um real e cinquenta centavos, uns óculos por vinte reais, um celular por cinquenta reais, esquece-se de um milhão e meio de empregos que está deixando de gerar; dos altos índices de violência ao qual está contribuindo; do fechamento de locadoras e empresas que pagam regularmente seus impostos; do esforço do artista em elaborar um produto irreverente, criativo e próprio; e das melhorias públicas que está ajudando a não financiar.