3. Princípios Jurídicos e Argumentação

Após fazer essas considerações acerca do princípio da igualdade tributária, passaremos a tratar da importância dos princípios na argumentação jurídica, e como os princípios são utilizados na fundamentação de decisões judiciais.

3.1.Princípios Jurídicos

Utilizando-se deu uma feliz metáfora proposta por GERALDO ATALIBA e CELSO ANTONIO BANDEIRA DE MELLO, ROQUE ANTONIO CARRAZA compara o sistema jurídico a um edifício, onde os princípios serviriam como os alicerces e vigas mestras:

(...), podemos dizer que o sistema jurídico ergue-se como um vasto edifício, onde tudo está disposto em sábia arquitetura; Contemplando-o, o jurista não só encontra a ordem, na aparente complicação, como identifica, imediatamente, alicerces e vigas mestras. Ora, num edifício tudo tem importância: as portas, as janelas, as luminárias, as paredes, os alicerces etc. No entanto, não é preciso termos conhecimentos aprofundados de Engenharia para sabermos que muito mais importantes que as portas e janelas (facilmente substituíveis) são os alicerces e as vigas mestras. Tanto que, se de um edifício retirarmos ou destruirmos uma porta, uma janela ou até mesmo uma parede, ele não sofrerá nenhum abalo mais sério em sua estrutura, podendo ser reparado (ou até embelezado). Já, se dele subtrairmos os alicerces, fatalmente cairá por terra. De nada valerá que portas, janelas, luminárias, paredes, etc. estejam intactas e em seus devidos lugares. Com o inevitável desabamento, não ficará pedra sobre pedra. Por bem, tomadas as cautelas que as comparações impõem, estes “alicerces” e estas “vigas mestras” são os princípios jurídico (...)18.

Dessa forma, “é o conhecimento dos princípios que preside a intelecção das diferentes partes componentes do todo unitário que há por nome sistema jurídico positivo“19.

Sendo assim, podemos concluir que é impossível a compreensão de um princípio de maneira isolada. Isso quer dizer que os princípios são necessariamente compreendidos dentro da plenitude do sistema jurídico, onde se relacionam uns com os outros.

Logo, a compreensão e identificação de um princípio específico sempre ocorrem de forma que haja relação com outros princípios. Isso ficou demonstrado, por exemplo, quando falamos da relação entre o princípio da igualdade e o da capacidade contributiva, no capítulo anterior.

Cabe também destacar que os princípios jurídicos se encontram em todas as camadas do direito positivo. Isso quer dizer, que existem princípios nas esferas legais e infralegais. Porém, diante da prevalência hierárquica da Constituição Federal no sistema jurídico, é inegável que os princípios constitucionais são os mais importantes, uma vez que irradiam seus efeitos para todas as outras camadas.

E ao irradiar seus efeitos, resta evidente que os princípios constitucionais possuem natureza normativa com elevado destaque hierárquico no sistema jurídico.

A natureza normativa dos princípios foi demonstrada por NORBERTO BOBBIO, conforme se verifica no seguinte trecho de sua obra:

Os princípios são apenas, a meu ver, normas fundamentais ou generalíssimas do sistema, as normas mais gerais. A palavra “princípios” leva a engano, tanto que é velha a questão entre os juristas se os princípios gerais do direito são normas. Para mim, não há dúvida: os princípios gerais são normas como todas as outras20.

No mesmo sentido, PAULO DE BARROS CARVALHO também demonstra entender que o vocábulo princípio designa conteúdo normativo, propondo uma classificação que diferencia duas espécies de princípios: (i) princípios valores, e (ii) princípios limites objetivos. Eis as palavras do ilustre professor:

Sendo objeto do mundo da cultura, o direito e, mas particularmente, as normas jurídicas estão sempre impregnadas de valor. Esse componente axiológico, invariavelmente presente na comunicação normativa, experimenta variações de intensidade de norma para norma, de tal sorte que existem preceitos fortemente carregados de valor e que, em função do seu papel sintático no conjunto, acabam exercendo significativa influência sobre grandes porções do ordenamento, informando o vector de compreensão de múltiplos segmentos. Em Direito, utilizamos o termo “princípio” para denotar as regras de que falamos, mas também se emprega a palavra para apontar normas que fixam importantes critérios objetivos, além de ser usada, igualmente, para significar o próprio valor, independentemente da estrutura a que está agregado e, do mesmo modo, o limite objetivo sem a consideração da norma21.

No mesmo sentido quanto à natureza normativa, ROQUE ANTONIO CARRAZZA:

(...), em razão de seu caráter normativo, os princípios constitucionais demandam estrita observância, até porque, tendo amplitude maior, sua desobediência acarreta consequências muito mais danosas ao sistema jurídico que o descumprimento de uma simples regra, ainda que constitucional. São eles que estabelecem aquilo que chamamos de pontos de apoio normativos para a boa aplicação do Direito22.

Dessa forma, considerando que os princípios são os pontos de apoio normativos para a boa aplicação do Direito, é importante que tracemos linhas gerais acerca da argumentação jurídica na decisão judicial, bem como a importância dos princípios jurídicos para o tema.

3.2. Argumentação Jurídica na Decisão Judicial

A Teoria da Argumentação tem ganhado maior destaque pelos juristas nas últimas décadas, surgindo a partir de uma reação ao positivismo kelseniano, e contra uma visão da atividade jurisdicional como uma operação lógico-dedutivas23.

Os estudos acerca da argumentação jurídica24 parte da análise dos argumentos no discurso em três momentos diferentes: (i) na produção das normas gerais e abstratas; (ii) na aplicação da norma jurídica; e (iii) na produção da dogmática jurídica.

No presente trabalho, nos restringiremos aos argumentos utilizados na decisão judicial para fundamentar sua conclusão (ii), sobretudo quando se utilizam de princípios jurídicos para sua tomada de posição. Tal estudo é relevante, tendo em vista que, ultimamente, os princípios jurídicos estão presentes na fundamentação de um grande número de decisões judiciais, uma vez que se tratam de “pontos de apoio para a boa aplicação do Direito”.

Portanto, o enfoque de nossa análise será a verificação de como os princípios constitucionais são utilizados para fundamentar as decisões judiciais.

Nesse trabalho optamos em fazer uma análise a partir da classificação proposta por STEPHEN TOULMIN25, que parte de uma estrutura prévia, por ele denominada layout de argumentos.

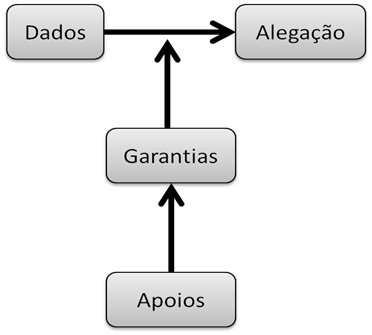

Segundo esse autor, essa estrutura é mais complexa da adotada pelo silogismo clássico, pois apresenta os seguintes elementos: (i) dados, (ii) alegação, (iii) garantia e (iv) apoio. O autor apresenta graficamente esses elementos da seguinte forma:

Podemos explicar cada um desses elementos da seguinte forma:

Dados: são as razões que dão causa à alegação e que sejam ao mesmo tempo relevantes e suficientes.

Alegação: É a representação da conclusão cujos méritos busca estabelecer no processo comunicacional, tanto para iniciar um debate, quanto para concluí-lo.

Garantia: É o enunciado que autoriza a passagem da razão para a pretensão;

Apoio: É o que respalda a emissão da garantia.

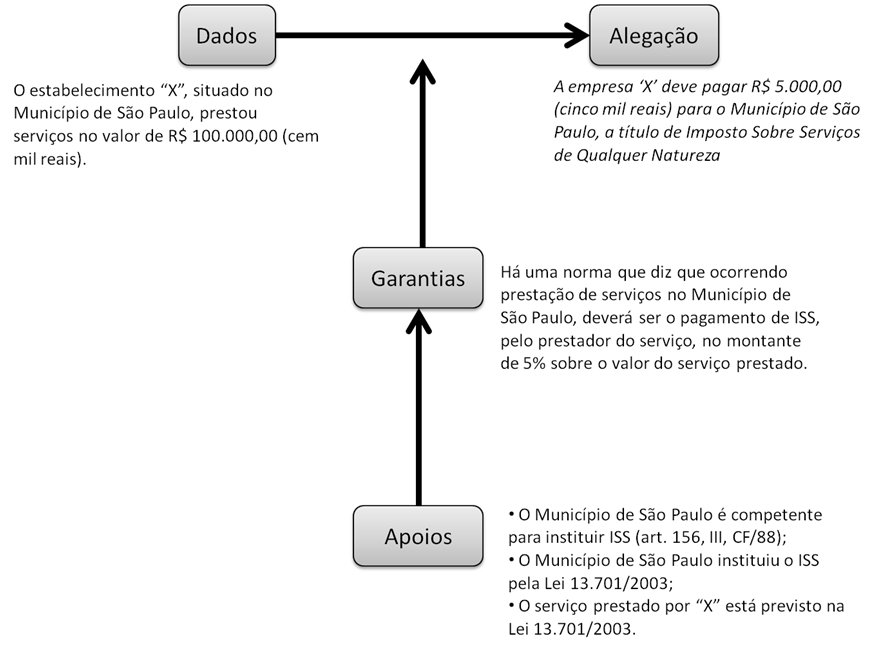

Considerando essa estrutura, podemos fazer o seguinte teste: partindo de uma alegação hipotética de que “a empresa ‘X’ deve pagar R$ 5.000,00 (cinco mil reais) para o Município de São Paulo, a título de Imposto Sobre Serviços de Qualquer Natureza”, montaremos o layout de argumentos proposto por TOULMIN.

Dessa forma, os argumentos ficaram assim dispostos:

Feitas essas considerações, podemos concluir que dentro desse layout de argumentos, os princípios jurídicos figuram como garantias, uma vez que é justamente esse elemento que confirma a relação de implicação entre dados e alegações, autorizando a passagem da razão para a pretensão.

Nesse sentido, MANUEL ATIENZA, explicando a teoria de TOULMIN, dispõe o seguinte sobre a garantia:

A natureza das garantias depende também do tipo de argumento de que se trate, de maneira que poderá consistir numa regra de experiência, numa norma ou princípio jurídico, numa lei da natureza etc. Em todo caso, as garantias não são enunciados que descrevem fatos, mas regras que permitem ou autorizam a passagem de uns enunciados a outros26.

Portanto, a verificação dos critérios de aplicação do princípio da igualdade, tal como indicados por CELSO ANTONIO BANDEIRA DE MELLO, figura como garantias dentro do layout de TOULMIN.

Feitas essas considerações acerca dos princípios e do modelo de estrutura de argumentação jurídica, passaremos a análise de decisões proferidas pelo Supremo Tribunal Federal, em que se utilizou o princípio da igualdade como garantia para afastar ou aplicar alguma norma jurídica tributária.

4. Análises de Casos da Jurisprudência

Este capítulo final tem como objetivo demonstrar como é possível observar as argumentações presentes nas decisões judiciais, valendo-se dos conceitos considerados no decorrer deste trabalho.

Foram eleitos os seguintes critérios para promover a coleta das decisões judiciais que passariam numa primeira análise: (i) ser proferida pelo STF; (ii) ter sido julgada em sede de ação direta; (iii) versar sobre as normas tributárias vigentes após a promulgação da Constituição Federal de 1988; (iv) estar indexada pelo art. 150, II da Constituição Federal no site do STF.

Vamos, portanto, à análise de cada uma das decisões selecionadas.

4.1. Ação Direta de Inconstitucionalidade Nº 3.334/RN

Essa ADI foi proposta pelo Procurador-Geral da República, para que fosse declarada a inconstitucionalidade do art. 240 da Lei Complementar Estadual do Rio Grande do Norte, nº 165/1999. O dispositivo impugnado foi editado da seguinte forma:

Art. 240. Os membros e os servidores do Poder Judiciário não estão sujeitos ao pagamento de custas e emolumentos pelos serviços judiciais e extrajudiciais.

Temos, portanto, que o referido dispositivo estabelece uma isenção tributária27 à determinada classe de indivíduos.

Sendo assim, cabe analisar, dentro dos critérios propostos por CELSO ANTONIO BANDEIRA DE MELLO, se a distinção feita pela legislação potiguar viola ou não o princípio da igualdade. Segue abaixo nossa proposta de análise:

Questões |

Análise |

Elemento de diferenciação |

Membros/servidores do Poder Judiciário do Rio Grande do Norte x demais contribuintes. |

Correlação lógica e abstrata entre o elemento de diferenciação e a disparidade no tratamento jurídico |

Não há correlação lógica entre o elemento de diferenciação e a disparidade no tratamento jurídico dado pela norma. |

A dissonância tem respaldo no sistema constitucional? |

Essa disparidade não possui fundamento na Constituição Federal, uma vez que não há nada que justifique o acesso à justiça de membros/servidores do Poder Judiciário ser privilegiado. |

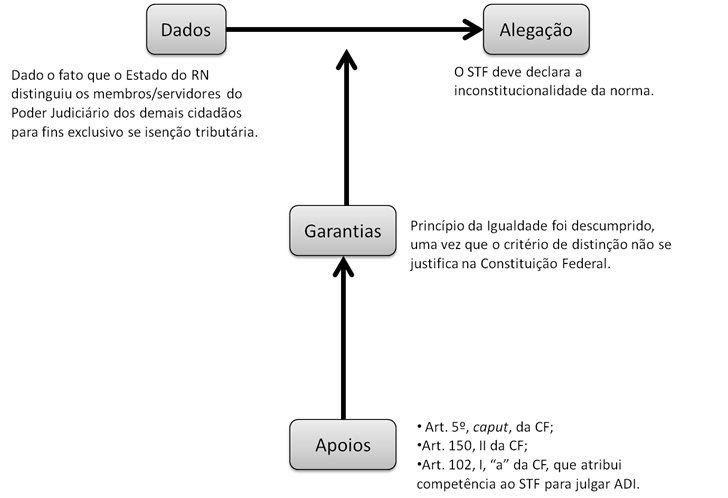

Nesse caso específico, o Supremo Tribunal Federal entendeu da mesma forma que a análise acima proposta, conforme os seguintes trechos do voto do relator Min. Ricardo Lewandowski:

Com efeito, a Lei Complementar Estadual 165/1999, ao conceder isenção aos membros e servidores do Poder Judiciário do pagamento de custas e emolumentos pelos serviços judiciais e extrajudiciais, ofereceu tratamento diversificado entre contribuintes vedado pela Constituição.

Isso porque não há nada que justifique a vantagem dada pela lei aos membros e servidores do Poder Judiciário, isentando-os de custas e emolumentos pelos serviços judiciais e extrajudiciais, uma vez que, quando utilizam esses serviços, são usuários como todos os outros cidadãos.

Dentro do layout de argumentação proposta por TOULMIN, o fundamento da decisão do STF fica disposto da seguinte forma:

Para fins de registro, segue abaixo a ementa da decisão que acabamos de analisar:

AÇÃO DIRETA DE INCONSTITUCIONALIDADE. ART. 240 DA LEI COMPLEMENTAR 165/1999 DO ESTADO DO RIO GRANDE DO NORTE. ISENÇÃO DE CUSTAS E EMOLUMENTOS AOS MEMBROS E SERVIDORES DO PODER JUDICIÁRIO. VIOLAÇÃO AO ART. 150, II, DA CONSTITUIÇÃO. AÇÃO JULGADA PROCEDENTE. I – A Constituição consagra o tratamento isonômico a contribuintes que se encontrem na mesma situação, vedando qualquer distinção em razão de ocupação profissional ou função por eles exercida (art. 150, II, CF). II – Assim, afigura-se inconstitucional dispositivo de lei que concede aos membros e servidores do Poder Judiciário isenção no pagamento de custas e emolumentos pelos serviços judiciais e extrajudiciais. III – Ação direta julgada procedente para declarar a inconstitucionalidade do art. 240 da Lei Complementar 165/199 do Estado do Rio Grande do Norte.

(ADI 3334, Relator(a): Min. RICARDO LEWANDOWSKI, Tribunal Pleno, julgado em 17/03/2011, DJe-064 DIVULG 04-04-2011 PUBLIC 05-04-2011 EMENT VOL-02496-01 PP-00035 RTJ VOL-00220- PP-00145)

4.2. Ação Direta de Inconstitucionalidade Nº 1.655-5/AP

Essa ADI foi proposta pelo Governador do Estado do Amapá, requerendo a declaração de inconstitucionalidade dos artigos 1º e 2º da Lei Estadual 351/1997, que tratava de isenção de IPVA para veículos de transporte escolar. Os dispositivos impugnados foram editados da seguinte forma:

Art. 1º - Ficam isentos da incidência do imposto sobre a Propriedade de Veículos Automotores – IPVA, os veículos automotores especialmente destinados à exploração dos serviços de transporte escolar no Estado do Amapá devidamente regularizada junto à Cooperativa de Transportes Escolares do Município de Macapá – COOTEM.

Art. 2º - A Assembleia Legislativa avaliará os efeitos da concessão da isenção de que trata o artigo anterior, através de relatórios que serão requeridos à Secretaria de Estado da Fazenda – SEFAZ, durante o período legislativo posterior ao da concessão.

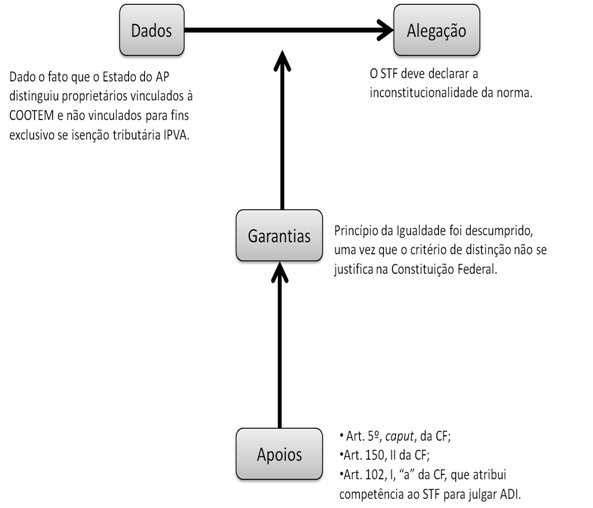

Temos, portanto, novamente um dispositivo que estabelece isenção tributária a um determinado grupo de indivíduos, trazendo como condição a regularização do veículo a uma cooperativa específica.

Importante destacar que nesse caso o STF deferiu a liminar para suspender a aplicação da norma isentiva, reconhecendo a violação do princípio da igualdade tributária, previsto no art. 150, II da Constituição Federal.

Na defesa da constitucionalidade da norma, o Advogado-Geral da União levantou a preliminar de que “o ato normativo estadual questionado contém efeitos concretos e individuais”, motivo pelo qual não seria cabível o controle em sede de ação direta nesse caso.

Todavia, no julgamento do mérito o tribunal afastou essa alegação, entendendo que “a determinabilidade dos destinatários da norma não se confunde com a sua individualização, que, esta sim poderia convertê-lo em ato de efeitos concretos, embora plúrimos”.

O voto do relator também traz uma conclusão interessante, no sentido que “caso prevalecesse a tese do Advogado-Geral da União, nunca seria possível examinar, pela via do controle abstrato, ofensa ao princípio da igualdade e isonomia. Dessa forma, a referida lei estadual possui a necessária generalidade e abstração para ser conhecida, pois seus destinatários são determináveis, e não determinados”.

Dessa forma, nesse caso o STF também entendeu pela violação do princípio da igualdade, uma vez que o critério de diferenciação (associados x não associados) não teria uma correlação lógica com o tratamento desigual que se estabeleceu, bem como não há respaldo constitucional para tal distinção. Eis as palavras do relator:

No mérito, a vedação constitucional de tratamento desigual a contribuintes que estão em situação equivalente não foi observada pelo legislador estadual, ao editar a lei ora atacada. Um exame mais aprofundado, após o deferimento da medida liminar, revela não ser possível, no universo dos proprietários de veículos destinados ao transporte escolar, que somente os filiados a determinada cooperativa alcancem a isenção do IPVA.

Dentro do layout de argumentação proposta por TOULMIN, o fundamento da decisão do STF fica disposto da seguinte forma:

Segue abaixo a ementa da decisão que acabamos de analisar:

AÇÃO DIRETA DE INCONSTITUCIONALIDADE. LEI ESTADUAL 356/97, ARTIGOS 1º E 2º. TRATAMENTO FISCAL DIFERENCIADO AO TRANSPORTE ESCOLAR VINCULADO À COOPERATIVA DO MUNICÍPIO. AFRONTA AO PRINCÍPIO DA IGUALDADE E ISONOMIA. CONTROLE ABSTRATO DE CONSTITUCIONALIDADE. POSSIBILIDADE. CANCELAMENTO DE MULTA E ISENÇÃO DO PAGAMENTO DO IPVA. MATÉRIA AFETA À COMPETÊNCIA DOS ESTADOS E À DO DISTRITO FEDERAL. TRATAMENTO DESIGUAL A CONTRIBUINTES QUE SE ENCONTRAM NA MESMA ATIVIDADE ECONÔMICA. INCONSTITUCIONALIDADE. 1. Norma de efeitos concretos. Impossibilidade de conhecimento da ação direta de inconstitucionalidade. Alegação improcedente. O fato de serem determináveis os destinatários da lei não significa, necessariamente, que se opera individualização suficiente para tê-la por norma de efeitos concretos. Preliminar rejeitada. 2. Lei Estadual 356/97. Cancelamento de multa e isenção do pagamento do IPVA. Matéria afeta à competência dos Estados e à do Distrito Federal. Benefício fiscal concedido exclusivamente àqueles filiados à Cooperativa de Transportes Escolares do Município de Macapá. Inconstitucionalidade. A Constituição Federal outorga aos Estados e ao Distrito Federal a competência para instituir o Imposto sobre Propriedade de Veículos Automotores e para conceder isenção, mas, ao mesmo tempo, proíbe o tratamento desigual entre contribuintes que se encontrem na mesma situação econômica. Observância aos princípios da igualdade, da isonomia e da liberdade de associação. Ação direta de inconstitucionalidade julgada procedente.

(ADI 1655, Relator(a): Min. MAURÍCIO CORRÊA, Tribunal Pleno, julgado em 03/03/2004, DJ 02-04-2004 PP-00008 EMENT VOL-02146-01 PP-00156)

4.3. Ação Direta de Inconstitucionalidade Nº 1.643-1/UF

Essa ADI foi proposta pela Confederação Nacional das Profissões Liberais – CNPL, com pedido de declaração de inconstitucionalidade do art. 9º, inciso XIII da Lei Federal 9.317/1996, que dispunha sobre o antigo regime do SIMPLES Federal. O dispositivo impugnado foi editado da seguinte forma:

Art. 9º Não poderá optar pelo SIMPLES, a pessoa jurídica:

(...)

XIII - que preste serviços profissionais de corretor, representante comercial, despachante, ator, empresário, diretor ou produtor de espetáculos, cantor, músico, dançarino, médico, dentista, enfermeiro, veterinário, engenheiro, arquiteto, físico, químico, economista, contador, auditor, consultor, estatístico, administrador, programador, analista de sistema, advogado, psicólogo, professor, jornalista, publicitário, fisicultor, ou assemelhados, e de qualquer outra profissão cujo exercício dependa de habilitação profissional legalmente exigida

Temos, portanto, um dispositivo que retira do campo de abrangência de um regime tributário diferenciado, simplificado e favorecido, determinados contribuintes que exercem as atividades elencadas no inciso XIII.

Sendo assim, dentro dos critérios por CELSO ANTONIO BANDEIRA DE MELLO, fazemos a seguinte análise da questão:

Questões |

Análise |

Elemento de diferenciação |

Microempresas/EPP x empresas prestadoras de serviços de profissionais que exigem habilitação. |

Correlação lógica e abstrata entre o elemento de diferenciação e a disparidade no tratamento jurídico |

Há correlação lógica entre o elemento de diferenciação e a disparidade no tratamento jurídico dado pela norma. |

A dissonância tem respaldo no sistema constitucional? |

Essa disparidade possui fundamento na Constituição Federal, uma vez que esta prevê em seu artigo 179 que os entes federativos dispensarão às microempresas e empresas de pequeno porte, assim definidas em lei, tratamento jurídico diferenciado. |

Interessante destacar que nesse caso o STF entendeu ser razoável a distinção feita pelo art. 9º, XIII da Le 9.317/96, conforme o seguinte trecho do voto do relator:

Com efeito, especificamente quanto ao inciso XIII do citado art. 9º, não resta dúvida que as sociedades civis de prestação de serviços profissionais relativos ao exercício de profissionais relativos ao exercício de profissão legalmente regulamentada não sofrem impacto do domínio de mercado pelas grandes empresas; não se encontram, de modo substancial, inseridas no contexto da economia informal; em razão do preparo científico, técnico e profissional dos seus sócios estão em condição de disputar o mercado de trabalho, sem assistência do Estado; não constituiriam, em satisfatória escala, fonte de geração de empregos se lhes fosse permitido optar pelo ‘Sistema Simples’.

Consequentemente, a exclusão do ‘Simples’, da abrangência dessas sociedades civis, não caracteriza discriminação arbitrária, porque obedece critérios razoáveis adotados com o propósito de compatibilizá-los com o enunciado constitucional.

Não há falar-se, pois, em ofensa ao princípio da isonomia tributária, visto que a lei tributária – e esse é o caráter da Lei nº 9.317/96 – pode discriminar por motivo extrafiscal entre ramos de atividade econômica, desde que a distinção seja razoável, como na hipótese vertente, derivada de uma finalidade objetiva e se aplica a todas as pessoas da mesma classe ou categoria.

A razoabilidade da Lei 9.317/96 consiste em beneficiar as pessoas que não possuem habilitação profissional exigida por lei, seguramente as de menor capacidade contributiva e sem estrutura bastante para atender a complexidade burocrática comum aos empresários de maior porte e aos profissionais liberais.

Logo, nesse caso o STF entendeu que a desigualdade estabelecida na Lei 9.137/96 é razoável, fundamentando-se numa diferença de capacidade contributiva entre empresários que não necessitam de habilitação em lei, e aqueles que exercem profissão regulamentada.

Importante ressaltar que nesse caso a votação não foi unânime, tendo sido aberta divergência sobre a matéria pelos Ministros Carlos Veloso, Sepúlveda Pertence e Marco Aurélio.

Segue abaixo a íntegra da ementa do julgado analisado:

AÇÃO DIRETA DE INCONSTITUCIONALIDADE. SISTEMA INTEGRADO DE PAGAMENTO DE IMPOSTOS E CONTRIBUIÇÕES DAS MICROEMPRESAS E EMPRESAS DE PEQUENO PORTE. CONFEDERAÇÃO NACIONAL DAS PROFISSÕES LIBERAIS. PERTINÊNCIA TEMÁTICA. LEGITIMIDADE ATIVA. PESSOAS JURÍDICAS IMPEDIDAS DE OPTAR PELO REGIME. CONSTITUCIONALIDADE. 1. Há pertinência temática entre os objetivos institucionais da requerente e o inciso XIII do artigo 9º da Lei 9317/96, uma vez que o pedido visa a defesa dos interesses de profissionais liberais, nada obstante a referência a pessoas jurídicas prestadoras de serviços. 2. Legitimidade ativa da Confederação. O Decreto de 27/05/54 reconhece-a como entidade sindical de grau superior, coordenadora dos interesses das profissões liberais em todo o território nacional. Precedente. 3. Por disposição constitucional (CF, artigo 179), as microempresas e as empresas de pequeno porte devem ser beneficiadas, nos termos da lei , pela "simplificação de suas obrigações administrativas, tributárias, previdenciárias e creditícias, ou pela eliminação ou redução destas" (CF, artigo 179). 4. Não há ofensa ao princípio da isonomia tributária se a lei, por motivos extrafiscais, imprime tratamento desigual a microempresas e empresas de pequeno porte de capacidade contributiva distinta, afastando do regime do SIMPLES aquelas cujos sócios têm condição de disputar o mercado de trabalho sem assistência do Estado. Ação direta de inconstitucionalidade julgada improcedente.

(ADI 1643, Relator(a): Min. MAURÍCIO CORRÊA, Tribunal Pleno, julgado em 05/12/2002, DJ 14-03-2003 PP-00027 EMENT VOL-02102-01 PP-00032)

Após a análise dessas decisões, partiremos para apresentação de nossas conclusões.