Tudo de Obrigações tributárias

Direitos do consumidor sem nota fiscal

A nota fiscal é dispensável para provar a aquisição de um produto. A propriedade de bens móveis se transfere pela simples tradição. Uma vez realizada a entrega do produto e comprovado o pagamento, o consumidor é considerado dono e pode exercer seus direitos perante o fornecedor.

Multas tributárias e o princípio da razoabilidade

As multas tributárias exageradas desviam-se de sua finalidade repressiva para se afirmar como uma nova fonte de arrecadação tributária. O tributo não pode ser entendido como fonte para geração de rendas de capital.

Limites da coisa julgada em matéria tributária (súmula 239 do STF)

O autor investiga os fundamentos conducentes da consagração do enunciado 239 da súmula de jurisprudência do STF. Com esse objetivo, aborda peculiaridades que circundam o funcionamento e os limites aplicáveis à coisa julgada em matéria tributária.

Multas, juros, honorários e encargo legal nas execuções fiscais falimentares

Na apuração dos haveres públicos diante do espólio falimentar, a norma nacional prevê alguns regimes jurídicos diferenciados conforme a natureza do crédito a se recuperar, especialmente multas, juros, honorários e encargo legal.

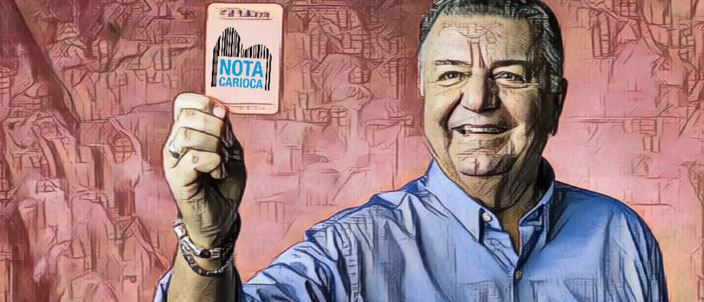

Nota fiscal carioca para sociedades de advogados

A emissão da Nota Fiscal Carioca deve ser facultativa para as sociedades de advogados.

ITCMD – controvérsia acerca da isenção

O que é transmitido é a herança, que não inclui a meação. Por isso, a meação não é tributada pelo ITCMD.

ITBI: fato gerador e outras controvérsias

O fato gerador do ITBI é a transmissão do bem imóvel ou do direito real a ele relativo. E o momento em que ocorre essa transmissão, no Brasil, é o mesmo do registro. A exação fiscal deve ocorrer quando da apresentação do título formal perante o Serviço de Registro de Imóveis, e não quando da lavratura da escritura pública.

Indústria das multas

Está na hora de promover uma alteração legislativa para eleição de um critério que não leve o infrator à insolvência com as multas exacerbadas em vigor. E a fiscalização há de estar sempre voltada para o interesse relativo ao tráfego e nunca para a maior receita pública.

Auditoria fiscal do ICMS: conta mercadorias e notas fiscais de aquisição não registradas

O resultado da omissão de vendas verificado na conta mercadorias não serve para a aquisição das mercadorias que não foram registradas.

Base de cálculo da Taxa de Saúde Suplementar (TSS): entendimento do STJ

A primeira seção do STJ entendeu que a base de cálculo definida pelo artigo 3º da RDC nº 10/2000, referente à TSS, prevista no artigo 20, I, da Lei nº 9.961/00, fere o princípio da legalidade estrita e que, por isso, afronta o artigo 97, IV, do CTN.

Tributos finalísticos: relação jurídico-tributária e legitimação constitucional

Nos tributos finalísticos, depois da extinção da obrigação tributária principal, e mesmo depois da alocação orçamentária dos recursos arrecadados, a relação jurídica estabelecida entre sujeito ativo e passivo se mantém até a fase de execução das despesas.

Multa por atraso na declaração de imposto de renda não deveria ser em percentual

A DIRPF tem natureza jurídica de obrigação autônoma, apesar de a legislação ter dado o nome de acessória. Não é legítima a cobrança da multa por atraso na entrega da DIRPF com base em percentual do imposto devido, o que viola sua autonomia.

TIT firma entendimento sobre documentos inidôneos e créditos de ICMS

Em relação às operações com circulação de mercadorias, a Fazenda Pública intensificou a fiscalização da emissão de documentos fiscais inidôneos, efetuando autuações nas pessoas dos adquirentes das mercadorias. isso porque os documentos emitidos são utilizados no creditamento do ICMS na operação subsequente, ou seja, o adquirente compra a mercadoria, recebe a nota fiscal com recolhimento de ICMS e na revenda da mesma poderá utilizar esse ICMS recolhido como crédito.

Sistemas informatizados e controle da arrecadação municipal

Iniciativas como a implantação da nota fiscal eletrônica de serviços, o sistema público de escrituração eletrônica (SPED), o cadastro nacional sincronizado, do recadastramento da planta de valores do município, além de diversos outros mecanismos já disponíveis, fazem com que o gerenciamento de informações para o controle da arrecadação municipal seja cada vez mais ágil.

Fato gerador da contribuição previdenciária exequível na Justiça do Trabalho

O fato gerador da contribuição previdenciária sempre foi a prestação do serviço, por ser este o único fato capaz de, ao mesmo tempo, dar causa a remunerações pagas, devidas ou creditadas como retribuição pelo trabalho do obreiro.