Sumário: 1. O que é uma holding imobiliária. 2. Quais são as vantagens da holding imobiliária. 3. Quais são as vantagens tributárias da holding na venda de imóvel. 4. Quais são as vantagens tributárias da holding na locação de imóvel. 5. Quais são os custos para instituir uma holding. 6. O que muda com o Projeto de Lei 2.337/21. 7. A nova tributação valerá a partir de quando. 8. Existe possibilidade do PL 2.337/21 ser aprovado em 2022. 9. Ainda vale a pena montar uma holding ante o PL 2.337/21. 10. Conclusão.

O presente artigo objetiva demonstrar os impactos do Projeto de Lei 2.337/21 sobre as holdings imobiliárias. A referida proposta legislativa visa recriar a tributação sobre lucros e dividendos dos sócios. Verificar-se-á que o aumento repentino e elevado da carga tributária afetará, substancialmente, o planejamento financeiro das empresas administradoras de imóveis.

1. O que é uma holding imobiliária?

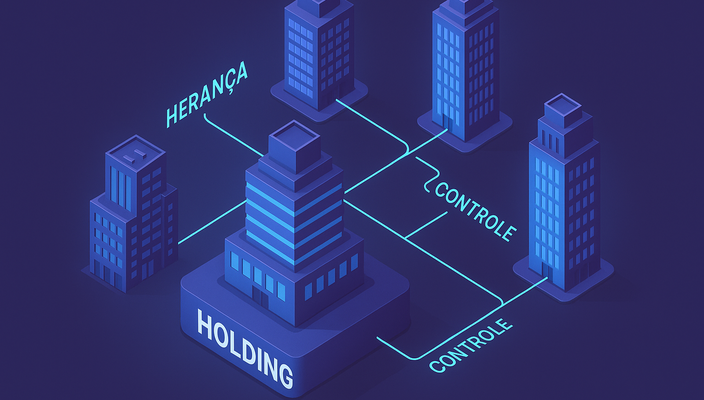

É uma empresa constituída com o objetivo de administrar o patrimônio de pessoas físicas. Geralmente é caracterizada pela responsabilidade limitada na modalidade de lucro presumido. Sua constituição decorre da transferência do patrimônio particular para uma pessoa jurídica, por integralização de capital, no intuito de promover a comercialização ou locação imobiliária. A holding imobiliária também é chamada de holding familiar ou holding patrimonial.

2. Quais são as vantagens da holding Imobiliária?

As vantagens são:

A) Eficiência na administração patrimonial: poderá apenas um dos sócios, geralmente o patriarca da família, comprar e vender imóveis, unilateralmente, sem autorização do cônjuge ou concordância dos filhos (doação);

B) Planejamento sucessório: eventual falecimento de um dos sócios poderá dispensar inventário judicial dos imóveis da família. Ainda, evita-se desavenças de divisão de patrimônio ante a fixação do patrimônio em cotas. O contrato social também poderá prever a intransferibilidade de cotas evitando divisão patrimonial (divórcios ou falecimento dos sócios). Por fim, o ITCMD incide apenas sobre cotas;

C) Blindagem patrimonial: os bens da família possuem mais proteção no que tange a responsabilidade civil por atos particulares dos sócios. A regra é a incomunicabilidade do patrimônio da empresa com os bens dos sócios (pessoa física), ante a autonomia da personalidade jurídica.

D) Benefícios tributários: redução do imposto de renda sobre a venda e aluguéis de imóveis.

3. Quais são as vantagens tributárias da holding na venda de imóvel?

A vantagem tributária não é regra e dependerá do caso concreto. A pessoa física é tributada em 15% sobre o lucro e a pessoa jurídica em 6,73% (IRPJ, CSLL, PIS, Cofins) sobre o valor de venda. Vejamos:

Exemplo A1: João compra imóvel por R$ 100.000,00 e vende por R$ 500.000,00. O seu ganho de capital será de 15% sobre o lucro. Sendo o lucro de R$ 400.000,00, logo o imposto devido será de R$ 60.000,00 (15% do lucro).

Exemplo A2: Holding do João Ltda compra um imóvel por R$ 100.00000 e vende por R$ 500.000,00. O imposto devido, na modalidade lucro presumido, será de 6,73% sobre o valor de venda (bruto). Sendo o valor de venda R$ 500.000,00, o imposto devido será de R$ 33.650,00 (6,73% sobre a venda).

Destarte, a diferença de imposto entre pessoa jurídica e pessoa física, será de R$ 26.350,00, sendo vantajosa a comercialização do imóvel pela pessoa jurídica.

Exemplo B1: Maria compra imóvel por R$ 100.000,00 e vende por R$ 120.000,00. O imposto devido será de 15% sobre o lucro (R$ 20.000,00), ou seja, haverá tributação de R$ 3.000,00.

Exemplo B2: Holding da Maria Ltda compra um imóvel por R$ 100.000,00 e vende por R$ 120.000,00. O imposto devido será de 6,73% sobre o valor de venda, ou seja, haverá tributação de R$ 8.076,00.

Assim, neste caso a opção pela venda do imóvel por pessoa jurídica será prejudicial. A comercialização através de pessoa física será mais vantajosa com a economia de R$ 5.076,00.

4. Quais são as vantagens tributárias da holding na locação de imóvel?

Na locação, a pessoa física que receba aluguéis está sujeita a tributação máxima de 27,5% sobre os rendimentos. Por sua vez, a pessoa jurídica (holding) que administrar aluguéis terá uma tributação de 14,53% (Imposto de Renda, CSLL, PIS e Cofins na modalidade de capital imobilizado). Destarte, há significativa vantagem da instituição da holding (empresa) para o recebimento de aluguéis.

5. Quais são os custos para instituir uma holding?

O principal custo é o valor de transferência do imóvel em nome do particular para empresa (integralização de capital), podendo variar de 2% a 5% de ITBI sobre o valor venal ou valor a ser integralizado, a depender do Município, acrescido de emolumentos, escritura pública (geralmente dispensada nos termos do art. 64. da Lei 8934/94) e transferência no Registro de Imóveis. Registre-se que alguns municípios parcelam o pagamento do ITBI (Ex: Campo Grande/MS parcela o pagamento em até 6 vezes). Será acrescido o valor de abertura da empresa e a manutenção mensal por contador, no valor total médio de R$ 5.000,00 por ano.

6. O que muda com o Projeto de Lei 2.337/21?

Desde janeiro de 1996 (art. 10. da Lei 9.249 de 1995), estão isentos de incidência de imposto de renda os lucros e dividendos das pessoas jurídicas pagos as pessoas físicas. Assim, os sócios que recebem valores das pessoas jurídicas (holdings), até a presente data (06/07/2022), estão livres do pagamento de impostos.

A grande inovação do PL 2.337/21, caso seja aprovado, é tributar os lucros e dividendos em 15%. Assim, a tributação sobre as holdings aumentaria, basicamente, em 15% no momento em que os sócios transferissem os valores da pessoa jurídica para a pessoa física.

7. A nova tributação valerá a partir de quando?

Em Direito Tributário, alguns impostos não podem ter exigibilidade no mesmo ano da aprovação da lei. A lei nova só surte efeito no próximo exercício financeiro, ou seja, no ano seguinte ao da aprovação legislativa (princípio da anterioridade anual). Assim, caso o PL 2.337/21 seja aprovado em 2022, somente surtirá efeitos a partir de 01/01/2023. Da mesma forma, caso seja aprovado em qualquer data do ano de 2023, somente haverá a majoração da tributação a partir de 01/01/2024.

8. Existe possibilidade do PL 2.337/21 ser aprovado em 2022?

Considerando que 2022 é ano eleitoral, período em que o Congresso trabalha menos que o habitual, é provável que o PL 2.337/21 não seja aprovado ainda neste exercício financeiro. Ademais, a referida inovação legislativa é bastante impopular para determinado segmento da sociedade.

Importante destacar que a Lei de Diretrizes Orçamentárias (LDO de 2021) estimou um déficit de R$ 170,5 bilhões, ou seja, 1,9% do PIB para o ano de 2022. Estes números atraem a necessidade, inevitável, do aumento da arrecadação. A tributação sobre lucros e dividendos pode ser medida necessária para o equilíbrio das contas públicas. Também é tendência a uniformidade de regras tributárias globais (OCDE), tendo em vista que o Brasil ainda é um dos poucos países que não tributa lucro e dividendos

No nosso entendimento, o PL 2.337/21 não pode ser analisado e votado pelo Congresso de forma isolada. A reforma tributária deve ser examinada de forma global, juntamente com o estudo sobre a instituição do IVA (imposto único sobre IPI, ICMS,ISS, IOF e Pis/Cofins), criação da nova CPMF (micro imposto digital digitax) e a correção da tabela de Imposto de Renda. O tema é altamente complexo e não pode ser pautado isoladamente pelos congressistas.

Não bastasse a incerteza sobre a data da aprovação, muitos doutrinadores alertam que o PL 2.337/21 é inconstitucional. Um dos maiores tributaristas do país, Dr. Kiyoshi Harada, afirma que o referido projeto cria bitributação sobre o mesmo fato gerador. Neste cenário obscuro, apostaríamos que o referido projeto de lei poderá sofrer alterações e ser aprovado apenas em 2023 com início de vigência em 01/01/2024.

9. Ainda vale a pena montar uma holding ante o PL 2.337/21?

Sim, mas somente se a holding for para comprar e vender imóvel e que a venda do bem seja feita até 31/12/2023, na perspectiva que o PL 2.337/21 seja aprovado em 2023 e nova tributação inicie em 01/01/2024. De forma diversa, para criação de holding com intuito de locação de imóvel, do ponto de vista tributário, não será vantajoso ante a possibilidade de incidência da nova tributação. Lembrando que a compra e venda possui efeito exauriente (fato gerador único) e a locação tem relação continuativa (mês a mês).

10. Conclusão.

Verifica-se que o planejamento tributário da holding imobiliária depende do acompanhamento da aprovação do PL 2.337/21, ante a nova tributação de 15% sobre lucros e dividendos. Nessa linha, a vantagem tributária da existência da holding pode estar com os dias contados. Caberá ao empresário ponderar sobre os demais benefícios da criação de uma empresa de administração de imóveis como: eficiência de gestão, planejamento sucessório e blindagem patrimonial. É oportuno mencionar que o tema deve ser examinado conjuntamente com o Projeto de Lei 709/2022, que cuida de isenção de Imposto de Renda de Pessoa Física sobre aluguéis residenciais.