Tudo de Administração Tributária

Bônus de eficiência a auditores e julgadores fiscais: inconstitucionalidade

Analisa-se a constitucionalidade do art. 10 da Lei Complementar nº 362/2017, que incluiu o art. 50-B à Lei Complementar nº 107/2008, instituindo o bônus de eficiência para os agente fiscais pela manutenção de infrações no âmbito administrativo.

A União e um poder a mais: a ilegitimidade do bloqueio administrativo de bens de devedores

A Lei 13.606/2018, que criou o Programa de Regularização Tributária Rural, entrou em vigor e permite que a União, administrativamente, torne indisponíveis os bens dos devedores inscritos na dívida ativa.

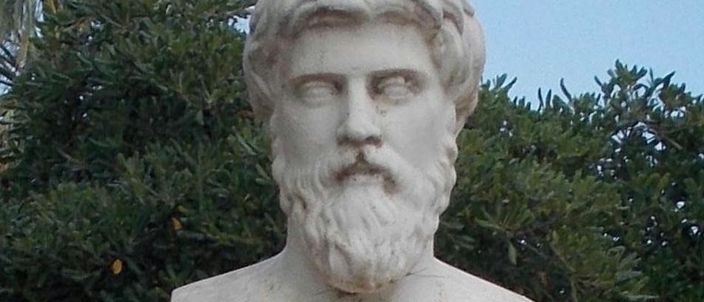

A mulher de César e o Conselho Administrativo Tributário

Com a ilustração do brocardo romano "não basta ser honesto, tem que parecer honesto", o artigo tece críticas ao modelo de seleção e atuação de membros do Conselho Administrativo Tributário do Estado de Goiás.

Conheça as 12 formas de extinção do crédito tributário

O presente artigo visa discorrer sucintamente sobre as causas de extinção do crédito tributário.

Nota ao PL 3.337/2015: cessão de créditos da dívida ativa da União às instituições financeiras

O parecer trata da cessão de créditos da dívida ativa da União às instituições financeiras, da transferência das garantias processuais ao cessionário e da cobrança amigável promovida por pessoas jurídicas de direito privado.

Mitigação do direito à economia de tributos pela norma geral antielisiva

A elaboração de um dispositivo normativo cuja abrangência não é bem delimitada acarreta danos severos ao próprio ordenamento jurídico, principalmente quando se trata de norma dotada de instrumentos subjetivos e de aplicação genérica.

Processo administrativo tributário paulista

A análise da Lei Estadual nº 13.457/2009 e das alterações levadas a efeito pela Lei Estadual nº 16.498/2017 tem por objetivo efetuar uma reflexão da tendência do direito processual no Brasil e os reflexos no processo administrativo tributário.

Inscrição em dívida ativa deve ser feita pela Procuradoria ou pela Secretaria da Fazenda?

É muito comum na esfera municipal e até mesmo na esfera estadual o respectivo ente federativo atribuir à Secretaria da Fazenda a competência para a inscrição em dívida ativa tributária. Mas será que essa escolha é correta/constitucional?

A relativização do direito ao sigilo bancário

O direito ao sigilo bancário, como qualquer direito no ordenamento jurídico brasileiro, não é absoluto, podendo sua quebra ser decretada em situações nas quais prevaleça o interesse público.

Inconsistências da regulamentação do PERT - MP nº 783/2017 x IN RFB nº 1711/2017

Uma breve análise das indevidas restrições trazidas pela IN n. 1711/2017 à inclusão de débitos tributários no Programa Especial de Regularização Tributária da Receita Federal.

A Lei de Responsabilidade Fiscal e a estrutura organizacional da Secretaria do Tesouro Nacional (STN)

Analisam-se as principais consequências da edição da Lei de Responsabilidade Fiscal na estrutura organizacional da Secretaria do Tesouro Nacional (STN), órgão que formula e executa a política fiscal do governo federal.

Inidoneidade dos documentos apresentados à fiscalização tributária

A declaração de inidoneidade de documentos apresentados pelo contribuinte ao fisco deve se pautar pela efetiva demonstração da impossibilidade de obtenção dos elementos da obrigação tributária para fins de constituir o crédito tributário, não em mera irregularidade no seu preenchimento.

É possível pleitear indenização nos casos em que o município realiza protestos indevidos?

Caso o contribuinte venha a ser protestado indevidamente, seja por dívida já quitada, parcelada e que vem sendo paga ou até mesmo prescrita, a conduta ilícita do Município merece ser reprimida, sendo cabível o ajuizamento de ação indenizatória.

Certidão positiva com efeito de negativa x suspensão da exigibilidade do tributo

A diferença apurada entre a avaliação da penhora à época em que ocorreu e o valor atualizado do débito, por si só, não é suficiente para impedir a expedição da Certidão de Positiva com Efeitos de Negativa.

Arbitragem em matéria tributária

O principal obstáculo à aplicação da arbitragem em questões tributárias é a hipossuficiência e vulnerabilidade do contribuinte perante o fisco, sem as quais não se verifica a necessária autonomia de vontade para negociar.