Artigos de Contribuições especiais

Modificação das alíquotas do PIS/COFINS por decreto

O STF julgou constitucional a majoração, pelo Executivo, das alíquotas da contribuição ao PIS/Pasep e da COFINS, incidentes sobre as receitas financeiras auferidas por pessoas jurídicas sujeitas ao regime não-cumulativo, desde que respeitado o teto legal.

Contribuição previdenciária para o Sistema S: controvérsia sobre a base de cálculo

Não faz muito sentido a acirrada discussão doutrinária e jurisprudencial acerca da base de cálculo para apuração da contribuição previdenciária devida a terceiros, onde se inclui as entidades integrantes do Sistema S, dada a lapidar clareza dos textos legislativos invocados.

Dois fatores de insegurança tributária

O regime não cumulativo do PIS-Cofins e a substituição tributária para frente deveriam ser eliminadas do nosso sistema tributário. Apresentamos proposta de redação para o § 7º do art. 150 da Constituição.

Valor do ICMS a ser deduzido da base de cálculo do PIS-COFINS

Ainda que trabalhoso, deve-se efetuar, em cada operação mercantil, o cálculo do valor do ICMS contido no preço (valor do faturamento) para sua exclusão da base de cálculo do PIS-COFINS.

Inconstitucionalidade da inclusão do ICMS na base de cálculo do PIS e da COFINS

O valor arrecadado a título de ICMS não se incorpora ao patrimônio do contribuinte e, dessa forma, não pode integrar a base de cálculo das contribuições destinadas ao financiamento da seguridade social.

Sugestões ao projeto que unifica contribuições do PIS-PASEP/COFINS

A proposta legislativa em exame, embora focada em resolver um importante problema de dualidade de cobrança sobre o mesmo fato gerador, poderá trazer grande insegurança jurídica.

A reforma tributária e sua abordagem dispersa

É imprescindível que o Brasil tenha uma proposta de reforma tributária única e viável, com possibilidade de concentrar os debates e os interesses envolvidos. Os três projetos em tramitação no Parlamento, atualmente, são dispersivos e dificultam a aprovação.

Reforma tributária fatiada: uma proposta mais viável

Enquanto não avançarem os debates que possam viabilizar as propostas de reforma tributária em tramitação no Congresso Nacional, sugere-se uma reforma parcelada, com a simplificação dos tributos existentes e com vigência imediata.

FGTS e covid-19: saque em casos de calamidade pública

Existem diversas modalidades de saque do FGTS disponíveis. Algumas criadas recentemente (como o saque imediato e o saque-aniversário) e outras desconhecidas. Uma destas é o saque-calamidade, que pode ser utilizado no atual cenário de pandemia.

Pasep dos servidores públicos: conheça a tese da cobrança do saldo

Não consegue apresentar ao beneficiário do PASEP o detalhamento das movimentações efetuadas em suas contas, muito menos os cálculos utilizados para se chegar ao valor creditado na conta do servidor público.

PIS e COFINS e a recuperação de créditos das empresas do setor serviços após decisão do STJ

O STJ abre possibilidade aos contribuintes do setor de serviços de recuperarem, em via judicial, os valores de PIS e COFINS recolhidos indevidamente nos últimos 5 anos.

Lamentável confusão entre CPMF e CP

É preciso colocar os pingos nos is e enterrar de vez o fantasma da CPMF, a fim de não condenar a priori uma proposta positiva do secretário Marcos Cintra, que oferece uma salutar alternativa para o difícil momento socioeconômico que estamos atravessando.

Contribuição previdenciária sobre verbas indenizatórias

A partir da jurisprudência do STJ, analisa-se a não incidência da contribuição previdenciária sobre verbas indenizatórias como adicional de férias, salários dos dias anteriores ao recebimento de auxílio-doença e auxílio-acidente, auxílio-educação, abono assiduidade, abono único anual e salário-família.

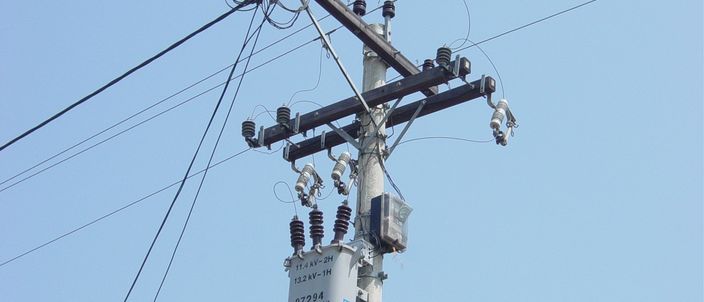

Ilegalidade tributária: aplicação errônea da base de cálculo nas contas de energia elétrica

A base de cálculo para auferir os valores dos impostos e contribuições incidentes sobre a tarifa de energia elétrica pode ser alvo de manipulação, onerando os contribuintes e estabelecendo uma ilegalidade tributária.

Gestão tributária em indústria alimentícia beneficiada pela Lei 12.865/13

Examinam-se os regimes de tributação adotados por uma empresa do segmento alimentício nos anos de 2013, 2014 e 2015 para saber se foram os mais vantajosos economicamente.

Tarifa de administração de cartão de crédito e débito na base de cálculo do PIS/COFINS?

Entenda por que o STF, em recente decisão, reconheceu e instaurou repercussão geral no RE 1049811, que trata da tese de exclusão da tarifa de administração de cartão de crédito e débito da base de cálculo do PIS e da COFINS.